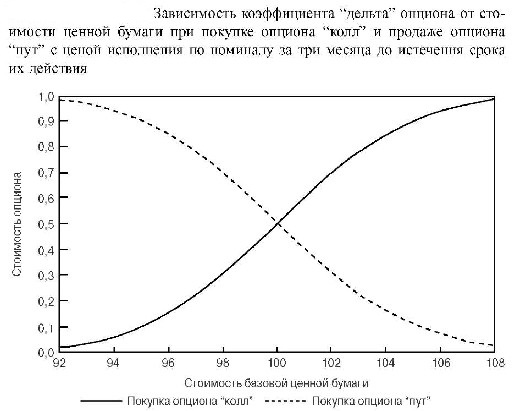

Коэффициент дельта – это параметр, который учитывает отношение стоимости опциона к реальной стоимости финансового актива в его основе. Коэффициент дельта может колебаться в пределах от «нуля» до «единицы» - для опционов «call» и в пределах от «-1» до «0» для опционов «put». При этом, чем прибыльнее опцион «call», тем ближе параметр дельта к единице.

Коэффициент дельта – это уровень изменений производного инструмента к стоимости базового инструмента (ценной бумаги, валюты, наличного товара и так далее).

Коэффициент дельта имеет второе название – коэффициент хеджирования. Если при работе с опционом «call» дельта коэффициент равен 0,5, то это означает повышение премии трейдера на половину пункта за каждый доллар роста стоимости акций или другой ценной бумаги. По факту приближения сроков истечения опциона контракты с высокой доходностью по опционам «call» приближаются к «единице», а по опционам «put» - к «минус» единице.

Сущность коэффициента дельта

В практике опционной торговли коэффициент дельта отображает, в какой степени стоимость опциона реагирует на изменение курсовой цены акции в суммарном виде. Другими словами, дельта показывает, как реально изменится опцион, если стоимость акции возрастет на один процент.

Как правило, параметр коэффициента дельта для опционов колл имеет фиксированные границы – от нуля до единицы. Если покупка опциона на определенный актив выгоднее, чем сделка с самим финансовым инструментом в его основе, то показатель дельта будет стремиться к единице. Такой параметр свидетельствует, что любой суммарный доход на акцию гарантирует приблизительно такой же уровень прибыли и на опцион.

Если же стоимость исполнения опциона намного больше уровня «call» или ниже «put» базового финансового актива в его основе, то в таком случае коэффициент дельта будет стремиться к «нулю». Подобный параметр свидетельствует, что рыночная цена акции фактически не влияет на стоимость производного инструмента.

Расчет коэффициента дельта

В большинстве случаев расчет дельта коэффициента осуществляется для инвестиционного портфеля в целом. При этом в состав такого портфеля могут входить не только опционы, но и ряд других производных ценных бумаг, зависящих от базового финансового инструмента. В этом случае расчет коэффициента дельта производится по формуле:

∆= dП/dS,

где П – это общая цена инвестиционного портфеля, а dS – общая стоимость активов.

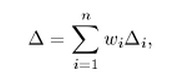

Кроме этого, коэффициент дельта можно просчитать с помощью дельта коэффициентов для каждого отдельно взятого опциона, который в него входит. К примеру, если в портфеле есть wi опционов, где параметр "i" находится в диапазоне от 1 до n, то вычисление коэффициента дельта производится следующим образом:

где ∆i- это показатель коэффициента дельта для каждого отдельно взятого опциона. На практике эту формулу можно применить для расчета общей цены позиции по базовому финансовому инструменту или фьючерсному контракту (дельта-хеджирование). Учитывая такую позицию, инвестор может добиться снижения параметра дельта до «нуля». При этом сам инвестиционный портфель становится нейтральным.

Применение коэффициента дельта

На фондовом рынке коэффициент дельта широко применяется при работе с производными инструментами. К примеру, он полезен для хеджирования фьючерсных контрактов (дельта-хеджирование). При проведении операции дельта-хеджирования трейдер должен купить фьючерсные контракты, то есть открыть длинную позицию. Вопрос лишь в том, какое число контрактов ему понадобится.

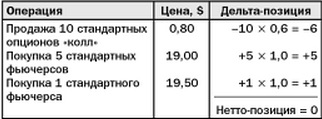

Если коэффициент дельта равен 0,5, то покупателю потребуется пять фьючерсных контрактов, каждый из которых обойдется в сумму 19 долларов. Что касается параметра дельты для фьючерсов, то он будет в диапазоне от -1 до +1. При этом позиция трейдера принимает следующий вид:

Если по завершению срока действия опциона стоимость фьючерса останется на том же уровне, что и в момент покупки, то коэффициент дельта также не изменится. При этом покупатель не будет исполнять опцион. В такой ситуации оптимальный вариант для трейдера – закрыть свою фьючерсную позицию путем продажи контрактов по цене в 19 долларов США. В этом случае прибыль участника достигает величины полученной премии – 8 тысяч долларов США. Эта ситуация представляет собой идеальный хедж, который в реальности случается крайне редко. Давайте рассмотрим несколько примеров.

Пример 1

1. Ситуация 1

До завершения срока действия опциона рыночная стоимость фьючерсов достигает уровня 19,5 долларов США. В свою очередь коэффициент дельта возрастает до +0.6. Чтобы сберечь нейтральную позицию трейдер должен купить шесть фьючерсных контрактов. Таким образом, трейдер покупает еще один контракт и тратит еще 19,5 долларов США. Итог следующий:

Так как стоимость фьючерсов возросла, по завершении срока опционов покупатель может воспользоваться правом покупки базового актива. Для постановки десяти фьючерсных позиций (в данном случае длинных) по девятнадцать долларов каждая, трейдер покупает фьючерсы по цене 19,5 долларов.

В этом случае затраты покупателя следующие:

- поставка десяти фьючерсов с ценой каждого в 19 долларов покрывается покупкой десяти стандартных фьючерсов с ценой по 19,5 долларов. Чистый убыток в этом случае составляет 5000 долларов (10*1000*0.5);

- продажа пяти фьючерсов с ценой каждого в 19 долларов. Также реализация одного фьючерса по цене 19,5 долларов. В этом случае доход составит 2500 долларов (5*1000*0.5);

- чистая операционная премия – 8 тысяч долларов. Чистый доход – 5.5 тысяч долларов.

2. Ситуация 2

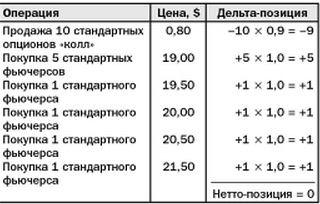

Цена фьючерсов подскакивает до уровня 22 долларов США, а коэффициент дельта становится 0.9. В такой ситуации для поддержания «нейтральности» трейдеру потребуется целых десять фьючерсов. По завершении сроков действия опционов, позиции участника рынка будут выглядеть следующим образом:

В таком случае трейдер обязательно воспользуется своим правом по завершении срока опциона купить базовый актив. При этом для поставки десяти фьючерсных позиций под девятнадцать долларов трейдер вынужден покупать фьючерсы по двадцать два доллара.

Здесь затраты трейдера следующие:

- поставку десяти фьючерсов по цене в 19 долларом можно покрыть посредством десяти фьючерсов по 22 доллара. Расход в этом случае – тридцать тысяч долларов (10*1000*3);

- далее трейдер совершает два действия – продает пять фьючерсов по 19 долларов и также реализует единичные фьючерсы по группе цен – от 19,5 до 21.50 с шагом 0.5 (кроме последнего случая, где шаг – 1).

В этом случае доход составляет 15 тысяч долларов (5*3*1000), 2,5 тысячи долларов (1*2,5*1000), 2 тысячи долларов (1*2*1000), 1,5 тысяч долларов (1*1,5*1000) и 500 долларов (1*0.5*1000).

В итоге суммарная операционная премия трейдера составит 8 тысяч долларов, а убыток – 500 долларов.

Хеджирование с учетом коэффициента дельте позволяет трейдеру свести свои затраты к минимуму. В обычном случае покупатель получил бы убыток равный 30 тысячам долларов.

Пример 2

Крупная компания-инвестор в США занимает три позиции по опционам на австралийский доллар. Особенности сделки следующие:

- длинная позиция в 100 тысяч опционов «call» со стоимостью исполнения в 0,55 долларов и периодом действия, заканчивающимся через 3 месяца. При этом коэффициент дельта составляет 0.533;

- короткая позиция на 200 тысяч опционов «call» со стоимостью исполнения равной 0.56 долларов. Здесь период действия опциона заканчивается через пять месяцев, а величина коэффициента дельта составляет 0.468;

- третий этап – короткая позиция в 50 тысяч опционов «пут» со стоимостью исполнения в размере 0.56 долларов.

Период действия опционов заканчивается через 2 месяца. При этом каждый из опционов имеет дельта коэффициент равный - 0.508.

Теперь можно посчитать общий коэффициент для портфеля, который составит:

1000 тысяч * 0.533 – 200 тысяч *0.468 – 50 тысяч * (-0.508) = -14,9 тысяч долларов.

Данный расчет показывает, что инвестиционный портфель может быть нейтральным, если инвестор займет длинную позицию на 14.9 тысяч австралийских долларов.

Есть еще один вариант достижения дельта-нейтральности портфеля – при помощи 6-ти месячного форвардного контракта. Суть в следующем. К примеру, на территории Австралии безрисковая ставка составляет 8% в год. На территории США этот же параметр составляет 5%. Таким образом, параметр r = 0.05, а параметр rf = 0.08.

Рассчитать коэффициент дельта для форвардного контракта несложно (с учетом поставки одного австралийского доллара в период Т). Он будет равняться е-rf*T = 0.96 долларов. Таким образом, длинная позиция для обеспечения нейтральности портфеля составит14,9 тысяч долларов/0.96 = 15,5 тысяч долларов.