Имущественный налог – сбор, взимаемый с собственности, находящейся во владении физических лиц и компаний. Подать выплачивается по ставкам определенным субъектом РФ, но не превышает границ, указанных в Налоговом законодательстве. Взимаемый налог на имущество в 2015 году, определяется исходя из кадастровой, а не остаточной стоимости имущества.

Имущественный налог – сбор, взимаемый с собственности, находящейся во владении физических лиц и компаний. Подать выплачивается по ставкам определенным субъектом РФ, но не превышает границ, указанных в Налоговом законодательстве. Взимаемый налог на имущество в 2015 году, определяется исходя из кадастровой, а не остаточной стоимости имущества.

Подати, взимаемые с организаций

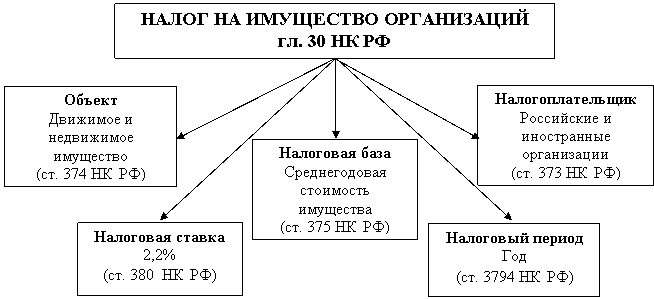

Уполномоченные органы взимают сбор с организаций по ставке не больше 2,2%. Объектом налогообложения считается имущество компаний, находящееся на балансе в качестве основных средств. Итоговая стоимость включает первоначальную цену, за вычетом амортизации. Отечественный налог на имущество организаций подразумевает оплату взносов с движимого и недвижимого имущества.

Подати выплачиваются на движимую собственность, купленную до начала 2013 года. Сборы, касающиеся недвижимости распространяются на объекты, имеющие следующую юридическую принадлежность:

- имущество, переданное в доверительное управление;

- объекты, находящиеся во временном владении;

- здания, внесенные в совместный бизнес.

Имущественный сбор с организаций относится к региональной категории налогов, поэтому ставка регулируется законами субъекта РФ. Плательщиками считаются отечественные и иностранные организации, работающие в России и располагающие собственностью, облагаемой соответствующим сбором. Удержание налога на имущество осуществляется с предварительным определением базы, вычисляемой как среднегодовая цена объекта. Периодом внесения взноса считают календарный год. Деньги следует вносить не позже 30 марта, заполняя декларацию по всем правилам. Отчетным периодом считается 1-й квартал, 6 и 9 месяцев календарного года. Более детально ознакомиться с законодательными аспектами, возможно, в гл.30 НК РФ.

Имущественный сбор с организаций относится к региональной категории налогов, поэтому ставка регулируется законами субъекта РФ. Плательщиками считаются отечественные и иностранные организации, работающие в России и располагающие собственностью, облагаемой соответствующим сбором. Удержание налога на имущество осуществляется с предварительным определением базы, вычисляемой как среднегодовая цена объекта. Периодом внесения взноса считают календарный год. Деньги следует вносить не позже 30 марта, заполняя декларацию по всем правилам. Отчетным периодом считается 1-й квартал, 6 и 9 месяцев календарного года. Более детально ознакомиться с законодательными аспектами, возможно, в гл.30 НК РФ.

Сборы, взимаемые с граждан

Взимаемый государством налог на имущество физических лиц, уплачивается его собственниками. К налогооблагаемым объектам относятся:

- квартиры;

- гаражи;

- жилые дома;

- недвижимые комплексы.

Подать взимается также с доли общей собственности. Вопрос об удержании сбора регулируется положениями гл.32 НК РФ.

Подать взимается также с доли общей собственности. Вопрос об удержании сбора регулируется положениями гл.32 НК РФ.

Ставка определяется местным самоуправлением, но не превышает диапазон, указанный общероссийским законом. Размер налога зависит от общей инвентаризационной цены объекта. Если плательщик является инвалидом или пенсионером, то ему предоставляются льготы. Начиная с 2015 года, плательщиками считаются граждане, имеющие в собственности имущество, классифицируемое в соответствии с положениями ст.401 НК. Жилые постройки, находящиеся на участках земли и используемые в личных целях под садоводство, огородничество, подсобное хозяйство, относят к жилым объектам. Налогообложению не подвергается имущество, считающееся частью общей собственности многоквартирного жилья.

Размер ставок для физлиц

Размер ставок с 2015 года определяется правовыми актами, издаваемыми муниципальными образованиями, учитывающими предписания ст.406 НК. Предусмотрено применение в качестве налогооблагаемой базы кадастровой стоимости, где ставка не будет превышать 0,1–2% от цены недвижимости. Допустимо также использование инвентаризационной стоимости, подразумевающей вычисление ставки, посредством умножения цены объекта на коэффициент-дефлятор. Здесь существует определенная зависимость, определяющая размер ставки, в зависимости от величины тождества, полученного в результате умножения:

- до 300000 р. – 0,1%;

- до 500000 р. – 0,1–0,3%;

- выше 500000 р. – 0,3–2%.

Когда ставка не указана в нормативном акте, разработанном муниципальным органом, то подать взимается в размере 0,1% с объектов стоимостью 500 000 руб. и 0,3% с более дорогой недвижимости. Законом разрешено определение ставок исходя, из таких показателей:

- суммарная цена, помноженная на дефлятор-коэффициент;

- тип объекта;

- разновидность территориальной зоны.

Определение размера налога для граждан

Исчисление и уплата податей в период с 2015–2020 гг. осуществляется исходя, из кадастровой или инвентаризационной стоимости по выбору. Когда отдают предпочтение кадастровой цене, то независимо от категории плательщика, учитываются следующие вычеты:

- квартиры – уменьшение на величину цены 20 м2 общей площади;

- комнаты – снижение на величину стоимости 10 м2 площади;

- жилые дома – понижение на величину 50 м2 площади;

- недвижимый комплекс – уменьшение на 1млн. руб.

Муниципальные органы вправе повышать суммы вычетов. Исчисление сбора на протяжении первых 4-х лет, подразумевает учет понижающего коэффициента в размере: 0,2–0,8%. Использование инвентаризационной стоимости, подразумевает учет базы относительного каждого объекта исходя из цены и коэффициента-дефлятора, с опорой на заключительные сведения, предоставленные в компетентные органы до 01.03.2013 года.

Порядок исчисления и оплаты налога физлицами

Если плательщик приобрел или потерял право собственности в течение действующего периода, то размер подати вычисляется исходя из количества полных месяцев, на протяжении которых недвижимость была в его собственности. Когда оное событие происходит до 15 числа, то полным считается месяц прекращения или приобретения обозначенного права. Наступление описанного события после указанной даты, позволяет не учитывать этот месяц при расчете коэффициентов. Законом предусмотрены определенные льготы, распространяющиеся на конкретные категории граждан. При этом воспользоваться налоговыми преференциями можно в отношении объектов, находящихся в собственности, но не используемых в коммерческой деятельности. Сюда входят дома, квартиры, хозяйственные постройки, гаражи.

Своевременно уплачивая, установленные законом сборы, граждане и юридические лица, могут обезопасить себя от санкций со стороны компетентных органов. Пренебрежение уплатой податей, приводит к уголовной ответственности и крупным штрафам.