Необеспеченные облигации компании - один из видов долговых обязательств, который не имеет покрытия (не обеспечивается залогом). Претензии со стороны держателей активов будут рассмотрены в общем порядке с учетом текущих требований других кредитодателей. По сути, необеспеченные облигации имеют определенное обеспечение - платежеспособность предприятия.

Необеспеченные облигации компании: сущность и место в квалификации

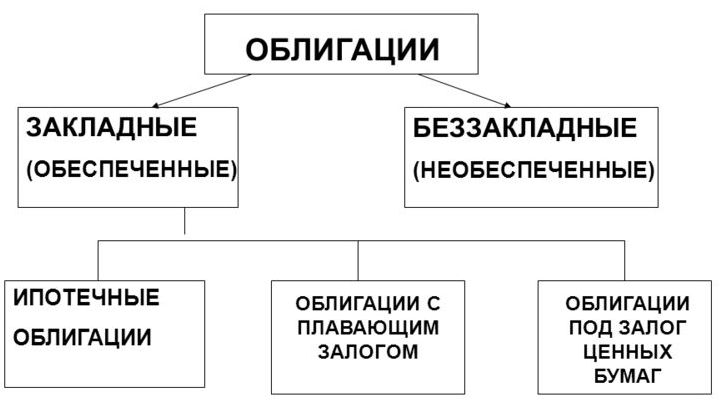

Облигации - долговые бумаги, которые по виду обеспечения бывают нескольких типов:

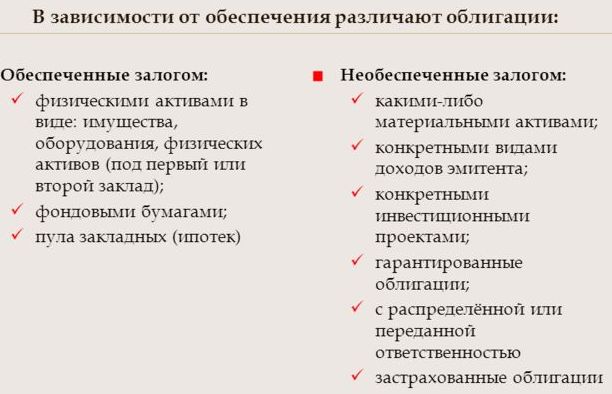

1. Обеспеченные облигации - один из наиболее популярных активов. В роли залога выступает какое-либо имущество (может быть движимым или недвижимым). Данный класс облигаций имеет несколько подвидов (в зависимости от типа залога):

- долговые бумаги, которые обеспечены закладными под недвижимость. Такой тип активов появился еще в начале прошлого века. Причиной популярности стало увеличение производственных фондов и применение их компаниями в роли обеспечения. В России такой подход был характерен для металлургии и железных дорог. В дальнейшем инвесторы поняли, что залог под недвижимости не позволяет в полной степени застраховаться от рисков в случае банкротства, ведь продажа имущества - сложный и затратный процесс. Как следствие, многие компании перестали осуществлять выпуск облигаций с таким обеспечением. К слову, долговые бумаги такого типа еще можно встретить в США - они применяются в электроснабжении и газовой промышленности;

- долговые бумаги с оборудованием в роли обеспечения. Основная цель бумаг - помочь компаниям обновить имеющуюся в распоряжении технику, которая и выступает в роли залога. Эмитент не получает ресурсы, пока полностью не выплатит уже имеющийся долг по облигациям;

- долговые бумаги с обеспечением ценными бумагами. Здесь роль залога выполняют ценные бумаги, которые есть у компании, эмитирующей облигации. Цена активов должна быть выше имеющегося долга где-то на треть. На практике такие долговые бумаги, почти не применяются;

- облигации, в роли обеспечения которых - пул ипотечных займов. В качестве залога здесь выступают уже выданные ипотечные займы. Процесс весьма прост. Компания выдает заем под недвижимость, после чего выпускает долговые бумаги. Обеспечение последних - платежи по займам;

- облигации, с обеспечением активами. Этот тип долговых бумаг - один из примеров секьюритизации долгов. В роли обеспечения выступают потоки финансовых платежей, как правило, по займам. Суть проста. Кредитные предприятия выдают займы. После этого они объединяются в пул и формируют трастовый фонд. Данный фонд и осуществляет эмиссию облигаций, обеспечение которых - выданные займы.

2. Необеспеченные облигации компаний - вид долговых активов (право требования), не нуждающиеся в обеспечении. В случае если эмитент не способен выплатить деньги по обязательствам (облигациям), его имущество не арестовывается. По сути, кредитор имеет дополнительный уровень защиты от неприятностей.

Как правило, эмиссию необеспеченных облигаций могут себе позволить крупные компании, которые платежеспособны и вызывают доверие у потенциальных инвесторов (покупателей ценных бумаг). Кроме этого, в ряде секторов экономики нет активов, которые бы могли выступить в роли обеспечения. Так что многие компании вынужденно практикуют выпуск этих долговых активов.

Необеспеченные облигации компаний быть:

- субординированными. Особенность таких активов - в очередности покрытии задолженности в случае ликвидации (банкротства) предприятия, эмитировавшего облигации. Если происходит такая ситуация, то владельцы субординированный облигаций могут рассчитывать на выплаты лишь после покрытия долгов держателям основных активов. Как следствие, покупатели субординированных долговых бумаг защищены от негативных сценариев много меньше;

- гарантированными. Особенность таких активов - наличие дополнительной гарантии своевременной выплаты обязательств (кроме основной компании-эмитента). Гарант берет на себя обязательство произвести необходимые платежи в случае невозможности это сделать основным эмитентом.

Такой тип облигаций наиболее популярен при эмиссии долговых бумаг дочерними компаниями, когда в роли гаранта выступает главный офис (материнское предприятие). В ряде случаев выпуск долговых бумаг может гарантироваться группой гарантов;

- застрахованными. Здесь в роли гаранта выступает страховая компания, которая в случае финансовых проблем у эмитента осуществляет необходимые выплаты.

Необеспеченные облигации компаний: особенности, ограничения законодательства, права держателей

Необеспеченные облигации - долговые обязательства компании, которые не подкреплены каким-либо залогом. Если держатель облигации предъявляет свои претензии (к примеру, в случае банкротства эмитента), то долги будут покрыты лишь после выплаты долгов другим кредитодателям.

Несмотря на отсутствие материального обеспечения, инвесторы могут рассчитывать на определенную защиту. Как правило, основные условия оговариваются при выпуске облигаций. Одним из главных «защитных» условий является пункт о «негативном залоге». В этом случае компании запрещено передавать материальные ценности предприятия в залог другим организациям. Как результат, инвесторы получают в роли обеспечения имеющиеся активы компании.

Возможны ситуации, когда в проспекте выпуска долговых облигаций упоминаются и другие статьи, обеспечивающие безопасность инвестиций. К таким условиям можно отнести:

- обязательства должника поддерживать оптимальное соотношение личного и кредитного капитала;

- запрет на выпуск новых долговых бумаг до покрытия старых активов;

- проведение регулярных выплат в специальный фонд, позволяющий покрывать задолженности по уже эмитированным долговым бумагам и так далее.

В ряде случаев к эмиссии необеспеченных долговых бумаг компаний прибегают и начинающие предприятия, которые только стартовали, но показывают отличные темпы развития. Объяснить такое решение можно отсутствием реальных активов, способных покрыть текущие обязательства.

Определенной защитой для держателей необеспеченных долговых бумаг выступает и законодательство РФ. В частности, по закону предусмотрены некоторые ограничения на эмиссию необеспеченных активов:

- эмиссию могут производить компании, которые существуют на рынке от трех лет и более. Как следствие, у инвесторов есть возможность провести анализ финансовой деятельности эмитента и принять взвешенное решение в отношении будущих инвестиций;

- эмиссия запрещена в объемах, превышающих величину уставного капитала. При этом производить выпуск необеспеченных активов можно лишь после полной оплаты капитала. Если же предприятие планирует выпустить облигаций на сумму, которая больше уставного капитала, то обязательным условием является обеспечение 3-их лиц.

Важно выделить особую категорию необеспеченных долговых бумаг - активы с пониженным статусом. Сюда относятся обязательства компаний, которые по своим правам уступают другим держателям долговых бумаг, то есть их требования будут приниматься во внимание и покрываться в последнюю очередь. Сначала эмитент удовлетворяет запросы держателей других ценных бумаг - облигаций, обыкновенных и привилегированных акций. Чтобы привлечь потенциальных инвесторов, такие активы должны иметь большую доходность в сравнении с другими инструментами.

Важно выделить особую категорию необеспеченных долговых бумаг - активы с пониженным статусом. Сюда относятся обязательства компаний, которые по своим правам уступают другим держателям долговых бумаг, то есть их требования будут приниматься во внимание и покрываться в последнюю очередь. Сначала эмитент удовлетворяет запросы держателей других ценных бумаг - облигаций, обыкновенных и привилегированных акций. Чтобы привлечь потенциальных инвесторов, такие активы должны иметь большую доходность в сравнении с другими инструментами.

Особенность действия облигаций с более низким статусом в том, что уже на этапе эмиссии оговариваются варианты объединения таких активов с простыми долговыми бумагами без обеспечения. Как следствие, держатели долговых бумаг более высоких категорий получают определенные преимущества.

К основным чертам необеспеченных облигаций компаний можно отнести:

- отсутствие фиксированного залога. В ряде случаев долговые бумаги могут быть обеспечены «плавающим» залогом, к примеру, гарантией 3-их лиц, нематериальными и материальными активами, долгосрочными договорами и так далее. Такие инструменты - отличный вариант для совершения долгосрочных финансовых вливаний в той ситуации, когда у компании нет достойного обеспечения (к примеру, недвижимости);

- необеспеченные облигации компаний отличаются более низким качеством, чем обеспеченные активы. Как следствие, по ним установлена большая ставка доходности. Как правило, для таких активов не формируется выкупной фонд, а компания должна будет платить только проценты до наступления срока выплаты. Такая позиция определяет мощное воздействие инфляции на цену инвестиций;

- держателям необеспеченных долговых бумаг (для «плавающего» залога) не разрешено конфисковать обеспеченные средства (активы) при невыполнении эмитентом обязательств по долгу. С другой стороны, они могут требовать ликвидировать предприятие, чтобы вернуть затраченные средства.

Что касается основных прав держателей необеспеченных долговых активов, то к ним стоит отнести:

- право на информирование об условиях займа и размерах общего долга;

- право на получение процентных выплат;

- право на получение общей суммы погашения (осуществляется в установленные сроки).