Самой большой дилеммой, с которой приходится сталкиваться инвесторам, является принятие решения о фиксации прибыли посредством продажи ранее купленных акций.

Принять решение о покупке гораздо проще. Для этого нужно всего лишь иметь определенную сумму денег и желание.

Принять решение о покупке гораздо проще. Для этого нужно всего лишь иметь определенную сумму денег и желание.

Но после того, как вы вступили в игру, вы можете столкнуться с разными сценариями развития событий. Что делать, если цена начнет падать? Что делать, если цена пойдет вверх? Что делать, если цена будет стоять на месте в течение нескольких месяцев?

Нужно уметь признать ошибку, если цена начнет падать, и не слишком жадничать, если она будет расти. Если в течение нескольких месяцев цена будет оставаться неизменной, то стоит ли продолжать ждать, пока рынок подтвердит ту идею, которую мы видели при входе в позицию?

К сожалению, в подобных случаях многие инвесторы предпочитают выставлять стоповые ордера.

Если цена снизится до выбранного вами уровня, то ваш стоповый ордер сработает и превратится в маркет-ордер. Это означает, что брокер продаст ваши акции.

На первый взгляд, такая стратегия продажи позиции кажется логичной с точки зрения ограничения рисков, поскольку, если цена купленных вами акций станет меньше допустимых, вашей инвестиционной стратегией, пределов, сработает ордер на продажу. Аналогично, в акциях, цена которых растет, можно защищать прибыль, периодически подтягивая стоповый ордер (т.н. "следящий стоп").

В подтверждение этой логичной стратегии продажи акций, поисковая система Google по запросу "стоп-ордер" выдает статью из Investopedia, где говорится: "Прежде всего, прелесть стоповых ордеров заключается в том, что использовать их можно совершенно бесплатно. Стандартная комиссия взимается только после того, как цена достигнет уровня стопового ордера, что приведет к продаже акций. Это можно рассматривать, как бесплатный страховой полис".

"Мгновенный обвал" в мае 2010 года заставил инвесторов заменить стоповые ордера на стоп-лимитные, которые ограничивают минимальную цену, по которой они согласны продать акцию.

Рассмотрим несколько соображений, почему инвесторам вообще не стоит использовать стоповые ордера.

Если вы установите лимитную цену продажи слишком близко к уровню стопового ордера, то рискуете не получить исполнение своего ордера, если цена внезапно провалится ниже вашего лимитного уровня.

В недавно опубликованном бюллетене Управления регулирования инвестиций Канады (IIROC) сообщается, что "на волатильном рынке стоп-лимитные ордера могут не исполниться. В этом случае инвестор будет продолжать оставаться в акции, цена на которую падает".

Для иллюстрации проблемы со стоп-лимитными ордерами, рассмотрим события 3 июня 2011 года, когда компания Sino-Forest Corp. рухнула на фоне обвинений в том, что она занимается многомиллиардным мошенничеством.

2 июня 2011 года акции Sino Forest обвалились на 20%, достигнув уровня 14.46$, после того, как одно из аналитических агентств выпустило негативный отчет, в котором утверждалось, что Sino Forest обманным путем раздувала стоимость своих активов и фальсифицировала отчеты о прибыли. На следующий день, 3 июня 2011 года, в котировках акции произошел гэп вниз до уровня 5$ на открытии торгов, в результате чего многие стоп-лимитные ордера остались не исполненными. Компания обанкротилась.

Следуйте двум простым правилам

- Не продавайте только потому, что ваша хорошая инвестиция переживает плохой день:

"Мгновенный обвал" 6 мая 2011 года ознаменовался обвалом индекса Доу-Джонса примерно на 1000 пунктов за считанные минуты, в качестве реакции на торговую ошибку. Такое внезапное падение привело к срабатыванию многочисленных стоповых ордеров, которые закрыли долгосрочные позиции многих инвесторов.

Известны примеры, когда внутри дня рынок проваливался из-за появления мистифицированных сообщений в Twitter. Такой рыночный шум тоже приводил к продаже надежных долгосрочных позиций некоторыми инвесторами.

В наши дни, когда роботы ведут активную автоматическую торговлю, стоповые ордера, фактически, являются убийственными.

- При принятии решения о продаже применяйте базовый технический анализ:

Технического аналитика интересует только долгосрочный тренд. Инвесторам следует держаться в долгосрочном тренде акции вверх и, возможно, не держать позиции при долгосрочном тренде вниз.

Один из способов - применить правило 40-недельной скользящей средней. Если акция торгуется выше 40-недельной скользящей средней, которая смотрит вверх, то долгосрочный тренд направлен вверх. Если акция торгуется ниже 40-недельной скользящей средней, которая смотрит вниз, то долгосрочный тренд направлен вниз.

Еще один способ - использовать очень долгосрочные трендовые линии.

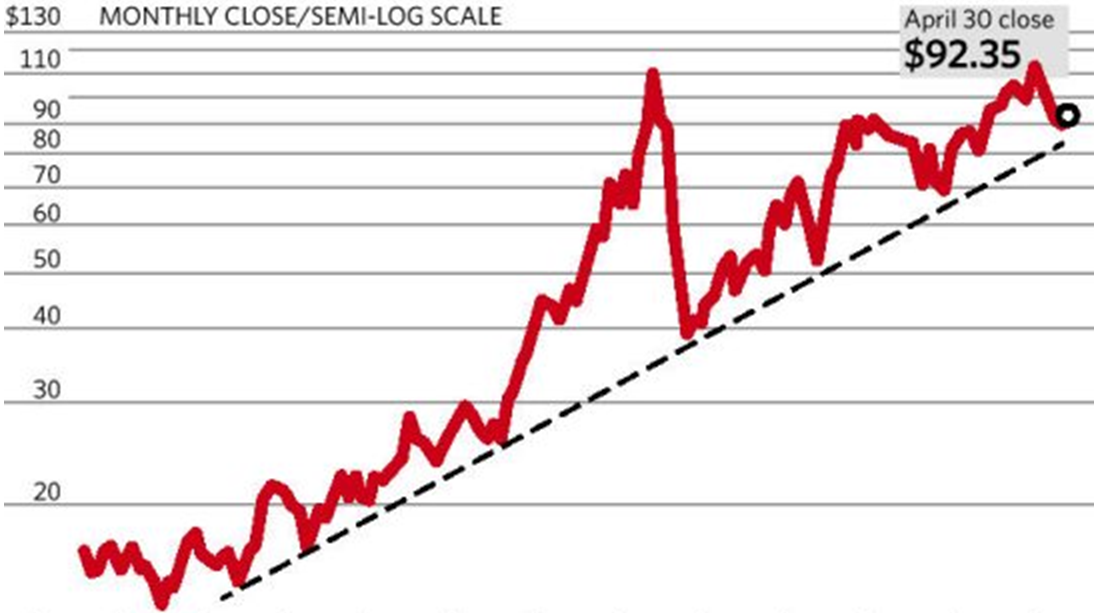

На приведенном рисунке показан месячный график Agrium Inc. (AGU), охватывающий период около 12 лет. Обратите внимание на серию повышающихся Low, начиная с 2003 года и по сегодняшний день.

Долгосрочная трендовая линия размещена непосредственно под всеми этими повышающимися Low, она наглядно свидетельствует, что долгосрочный тренд в Agrium направлен вверх. Обратите также внимание, как линия долгосрочного тренда выступала в качестве поддержки неприятных коррекций 2008 года.

Долгосрочная трендовая линия размещена непосредственно под всеми этими повышающимися Low, она наглядно свидетельствует, что долгосрочный тренд в Agrium направлен вверх. Обратите также внимание, как линия долгосрочного тренда выступала в качестве поддержки неприятных коррекций 2008 года.