Для трейдера или инвестора, одним из лучших способов решить все проблемы, связанные с выходом из позиции, является хорошая точка входа при открытии позиции. Наглядно проиллюстрировать это можно на примере пробойной свинговой сделки.

Покупка на пробое: Akamai Technologies

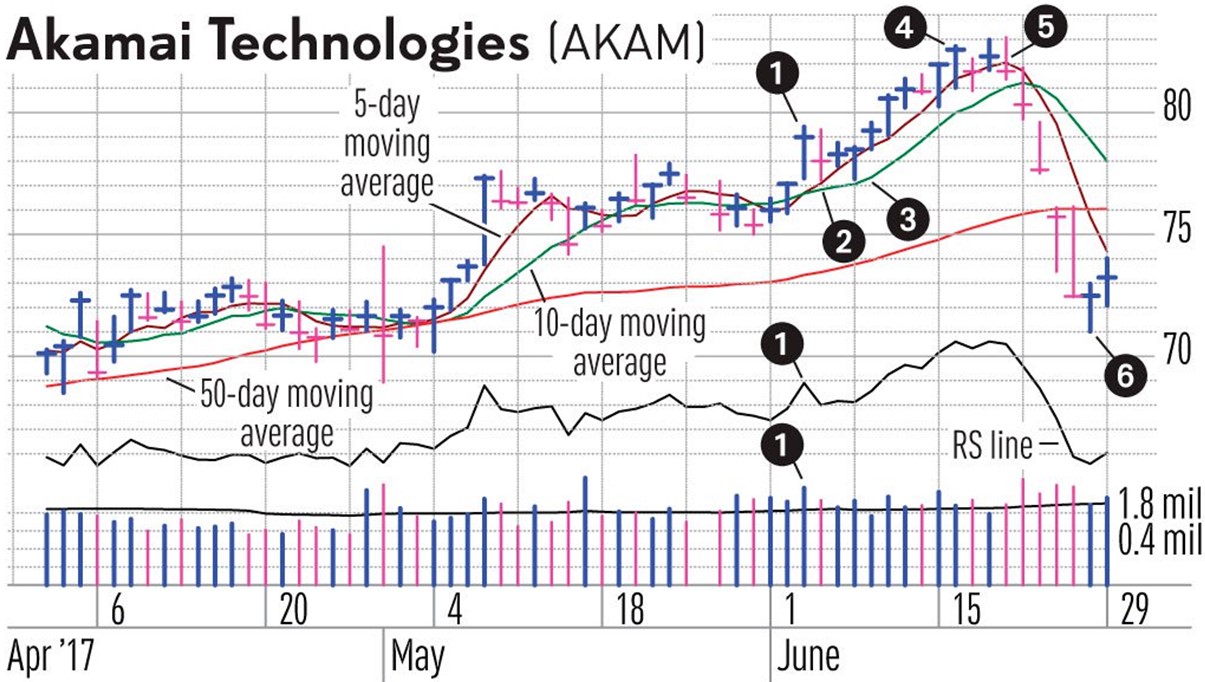

Акция Akamai Technologies (AKAM) в марте-апреле сформировала классическую фигуру «чашка с ручкой». В мае консолидация продолжилась. Это была качественная классическая формация, но для свинговой торговли пригодны и более кратковременные консолидации. В данном случае, даже трехнедельной ручки было достаточно для совершения свинговой сделки на пробой.

В течение этих трех недель зона в районе 78 $ служила сопротивлением. Акция несколько раз подходила к этому уровню, но откатывала назад. После того, как AKAM прошла эту зону сопротивления (1), она должна была попасть в список наблюдения для торговли на пробой. Ценовое движение на пробое должно было сопровождаться выходом повышенного объема, и AKAM не разочаровала. Объемы торговли к концу дня, когда произошел пробой, более чем вдвое превысили среднее значение (1). Нанесенная на график линия индикатора относительной силы (RS) росла вместе с ценой (1) и вошла в зону предыдущего максимума, что тоже является хорошим признаком успешного пробоя.

Независимо от цикла рынка, самые большие движения в акциях во многих случаях начинаются с пробоя. Чтобы свести риск к минимуму нужно уметь правильно расставлять стоповые ордера. В свинговых сделках, подобных рассматриваемой, стоповый ордер обычно ставится на уровне Low пробойного дня. Падение цены ниже локального уровня поддержки не обязательно будет означать, что пробой завершился неудачей. Но акции может потребоваться дополнительное время для консолидации. В случае акции Akamai, стоп-лосс на Low дня пробоя был бы слишком коротким – менее 1.5%. Слишком близкое расположение стопового ордера к точке входа приводит в убытку при малейшей попытке вытряхивания. Поэтому в данном случае стоп-лосс следовало переместить на уровень Low дня, предшествовавшего пробою. Это позволяло получить риск 3%, что лучше согласуется с правилами свинговых торговых стратегий.

Дополнительное пространство для цены сыграло свою роль, так как акция Akamai следующим баром действительно протестировала Low пробойного дня (2). Через два дня цена опустилась ниже пятидневной скользящей средней, вернувшись к уровню Low пробойного дня, после чего сделала сильный разворот вверх (3). Выбранный уровень для постановки стопового ордера обеспечивал защиту, но позволил остаться в сделке. В дальнейшем в качестве стопового уровня можно использовать линию пятидневной скользящей средней. Но при этом нужно учитывать не просто ее пересечение ценой, а закрытие бара ниже линии. Такой подход используется для того чтобы оставить цене небольшое пространство для маневра. В обоих случаях короткий стоп-лосс привел бы убытку и пропуску последующего ценового движения.

Лучшая защита – это нападение

Но что будет, если затянуть с покупкой? В этом случае все пойдет наперекосяк. Вход по большей цене может вынудить трейдера поднять стоповый уровень, ведь защита капитала – главная задача. Нижняя точка пробойного дня может оказаться как раз в районе 3%. Следовательно, чем ниже цена входа при пробое, тем лучше торговые решения трейдера при удержании и закрытии позиции.

В примере был достигнут целевой уровень 5%, где следовало забрать прибыль (4). Как правило, на уровне 5% рекомендуется закрывать половину позиции, но есть несколько причин, почему в данном движении прибыль надо было забрать полностью. Во-первых, сделка продолжалась около двух недель, что близко к верхнему пределу для свинговой торговли. Во-вторых, рынок начал ослабевать. Три дня спустя, акция закрылась ниже своей пятидневной скользящей средней (5), что стало последним предупреждением перед тем, как она провалилась более чем на 14% от вершины (6).

Чтобы сохранить позицию при нормальных колебаниях цены, необходимо иметь хорошие правила выхода. В них должны быть сбалансированы защита портфеля от убытков и возможности для добавления к позиции. Но чтобы такой баланс сохранялся, покупка с самого начала должна быть правильной. В противном случае риски могут оказаться большими, чем потенциал движения.

Джастин Нильсен (Justin Nielsen)

Источник: https://www.investors.com