Там где вращаются большие деньги, обязательно присутствуют и самые изысканные способы их отъема!

Самые большие деньги в мире вращаются на рынках Forex и рынках биржевых деривативов – ценных бумаг, цена которых является производной от стоимости, какого либо одного, нескольких или совокупности активов, к которым она привязана. Про деривативы и мошенничество на этом рынке нужна отдельная, большая и страшная статья (достаточно вспомнить 2008г.).

Итак, про Форекс: • Обороты – примерно 5 – 6 трлн. долл. в день, в реальности еще больше, так как далеко не все сделки учитываются. Особенно те сделки, которые осуществляются на внебиржевом рынке (а это, то же, как бы форекс), в серых и черных «кухнях», включая откровенное мошенничество или «отъем денег у населения» под вывеской «Forex», которые по сию пору популярны в большей части земного шара, не исключая Россию.

• 5 – 6 трлн. долл. в день, это в 20 – 25 раз больше, чем объемы торговли на всех мировых фондовых рынках или объем всего мирового ВВП (валового внутреннего продукта)*. *Справка: грубо – 75 трлн. долл. / 300 раб. дней = 250 млрд. долл. в день – продукции и услуг производит весь мир за 1 день. (то есть товаров и услуг во всем мире производится в 20 – 25, и более раз меньше, чем «гоняется» денег на Forex).

• Основной объем Forex торговли происходит на следующих национальных валютных рынках – Великобритании (около 2 трлн. долл. в день), США, Германии и Японии.

• Как ни странно, несмотря на такие огромные обороты на Форексе, там до сих пор нет единой глобальной регулирующей организации. Локальный контроль (в зависимости от территории и вида торговли) осуществляют национальные регуляторы – ESMA, MiFID, FSA (Великобритания), Bafin (Германия), CFTC (США), FINMA (Швейцария), др., включая ведущие мировые банки и многие другие специализированные организации (в каждой стране и в каждом финансовом сегменте свои).

Там где вращаются гигантские деньги, обязательно случаются их огромные потери!

Только за пять лет с 2001 по 2007г. и только в США, по данным официальной статистики около 26 000 трейдеров, участвуя в различных финансовых махинациях, сумели потерять в общей сложности порядка полумиллиарда долларов корпоративных и клиентских средств. Это только верхушка айсберга – официальная часть, попавшая в статистику, взятая в одной, отдельно взятой стране с достаточно высоким уровнем контроля и регулирования валютного рынка.

Только за пять лет с 2001 по 2007г. и только в США, по данным официальной статистики около 26 000 трейдеров, участвуя в различных финансовых махинациях, сумели потерять в общей сложности порядка полумиллиарда долларов корпоративных и клиентских средств. Это только верхушка айсберга – официальная часть, попавшая в статистику, взятая в одной, отдельно взятой стране с достаточно высоким уровнем контроля и регулирования валютного рынка.

Провалы случаются не только в результате не управляемых эмоций и жадности отдельных трейдеров.

В 2013 году, по данным финансовых органов Великобритании (FCA) и Швейцарского Наблюдательного Совета финансовых рынков (FINMA), были выявлены факты скоординированных системных злоупотреблений на Форексе рядом крупнейших международных банков в глобальном масштабе. Разбирательство продолжается, виновные пока не наказаны и вполне возможно, что не будут наказаны никогда. По крайней мере, организаторы.

Глобальные финансы не терпят шума и суеты

Подавляющее большинство громких скандалов последних лет связанных с мошенничеством на рынке Forex и сопредельных с ним финансовых рынках, чаще всего, связаны с одной персоной – «финансистом неудачником», реже небольшой группой лиц (на которых сваливаются все огрехи, несовершенства и злоупотребления системы) и еще реже с недееспособностью финансового учреждения или института. Таким образом, скандал канализируется в область криминальной и светской хроники, выводя из под общественного внимания и критики основные институты, регуляторы, крупнейшие банки и инвестиционные компании, определяющие правила игры на форекс рынке.

ТОП самых заметных скандалов на рынке Forex и сопредельных с ним финансовых рынках

• 50 млрд. долл. в 2008г. потеряли клиенты – участники пирамиды американского финансиста Бернарда Медоффа. Бывший председатель совета директоров фондовой биржи Nasdaq долго вел компанию Madoff Securities к финансовому краху, на протяжении многих лет выплачивая своим клиентам достаточно высокую (для США) прибыль на уровне 12-13% годовых. До краха все проверки финансовой деятельности компании со стороны Федеральной комиссии по ценным бумагам показывали лишь незначительные нарушения.

• 17 млрд. долл. в 1998г. (из 22 млрд. долл. находящихся под его управлением) потерял легендарный и успешный инвестор Джулиан Робертсон в рамках созданного им же хедж-фонда Tiger Management. Проиграл, играя против японской йены, потерял, вкладывая в рынок высокотехнологических компаний в США, лопнувший в том же году, и на других рисковых инвестициях. Пожалуй, один из немногих случаев относительно «чистого банкротства», к которому не применимы такие определения, как «мошенничество», «злоупотребление доверием», «финансовые нарушения» и пр. Деньги были просто потеряны без попыток манипулирования отчетностью, обмана инвесторов, воровства, попыток уйти от ответственности или скрыться. Несмотря на эту неудачу Робертсон по прежнему остается авторитетной фигурой в мире финансов и считается одним из самых успешных управляющих в истории США. До этой неудачи его фонды в среднем давали прибыль в районе 25% годовых в течение 20 лет – великолепный результат.

• 12 – 15 млрд. долл. в 1991г. потерял в результате банкротства Bank of Credit and Commerce International. Мошенничество в особо крупных размерах – уклонение от уплаты налогов, отмывание денег, криминальный бизнес.

• 8,3 млрд. долл. ущерба в 2010г. зафиксировали ФБР и следователи США в ходе операции "Подорванное доверие". Обвинения в мошенничестве – создании финансовых пирамид, искусственном повышении цен на акции и в проведении валютных махинаций, было предъявлено более чем 500 участникам, против большинства из которых были возбуждены уголовные дела. Общее количество только выявленных пострадавших более 120 тысяч человек.

• 7 млрд. долл. (около 5 млрд. евро) потерял в 2008г. на евро фьючерсах старейший французский банк Societe Generale благодаря рядовому трейдеру Джерому Кервелю, который (якобы в одиночку) вел нелегальную торговлю. Официальная версия выглядит примерно следующим образом – Кервель должен был хеджировать валютные позиции открываемые другими трейдерами, но с определенного момента стал (в нарушение своих прямых обязанностей) вести собственную торговлю, и как оказалось, в дальнейшем не только средствами банка, но с использованием клиентских средств и счетов других трейдеров?! При этом даже после обнаружения его махинаций руководством банка горе трейдер настаивал на продолжении игры с целью минимизации возможных убытков.

• 6,5 млрд. долл. в 2005г. (примерно две трети от располагаемых активов) потерял обанкротившийся хедж-фонд Amaranth Advisors благодаря канадскому трейдеру Брайану Хантеру, который заигрался на фьючерсах, ставя на рост цен природного газа.

• 5,8 млрд. долл. потерял в далеком 1994г. до этого весьма успешный трейдер Джон Меривезер на операциях с долговыми обязательствами Российской федерации, тем самым завалив им же созданный хедж-фонд Long-Term Capital Management (LTCM) с совокупными активами порядка 100 млрд. долл.

• 2,6 млрд. долл. убытка на фъючерсах в 1996г. принес крупнейшей японской компании Sumitomo Corporation известный трейдер Ясуо Хаманака – «Мистер медь» (контролирующий до 5 % всего мирового рынка меди и активно спекулирующий на других рынках цветных металлов). В списке преступлений, нарушений – участие в сговоре, подделка отчетности с целью сокрытия убытков и другие манипуляции.

• 1,3 млрд. долл. было потеряно в 1995г. старейшим английским банком Barings Bank благодаря стараниям старшего трейдера банка Ника Лисона. Мошенником он стал, торгуя фьючерсными контрактами на фондовый индекс Nikkei. Началось все с сокрытия первых убытков путем подделки документов, затем были попытки отыграть потери за счет все более рисковых операций. По всей видимости, какое то, время ему это удавалось, поскольку злоупотребления продолжались с 1992 по 1995 год, однако землетрясение, произошедшее в Японии в 1995г. обрушило индекс Nikkei, а следом за ним капитал Barings Bank, (банк был впоследствии продан за 1 фунт), который вдруг оказался меньше убытков, которые оставил сбежавший «горе-трейдер».

• 1 млрд. долл. убытка в 2005г. принесли действия ведущего трейдера по металлам Государственного бюро резервов КНР на Лондонской бирже металлов (LME). Лю Чи-Бин сделал заявку на покупку 200 000 тонн меди, вызвав тем самым рост её котировок. Сам трейдер исчез, а власти Китая пытались оспорить сделку.

Данный список можно продолжать наверно до бесконечности, причем, совсем не обязательно далее рассматривая финансовые мошенничества на суммы меньше 1 млрд. долл. Ведь за рамками рассмотрения остались:

• Финансовый кризис 2008г. в США, по которому полный подсчет потерь, нарушений и злоупотреблений (включая мошенничества) не завершен и по сию пору. Пока из этого огромного и запутанного кома проблем, продолжают вываливаются отдельные истории, каждая стоимостью в десятки, если не в сотни миллиардов долларов. Только в банковском секторе пять ведущих инвестиционных банков США прекратили свое существование в прежнем качестве: Bear Stearns был продан, Lehman Brothers обанкротился, Merrill Lynch продан, Goldman Sachs и Morgan Stanley сменили профиль деятельности, потеряв право заниматься инвестиционной деятельностью. Все это еще ждет своего «разбора» и оценки.

• «Пирамида ГКО в РФ» 17 августа 1998г. – фактически финансовая катастрофа. Произошедшая в масштабах всей страны в результате кризиса вызванного масштабными спекуляциями с государственными краткосрочными обязательствами (ГКО), при прямом попустительстве и участии властей и крупных государственных чиновников. В результате чего, страна оказалась не в состоянии обслуживать свои обязательства, оказавшись в состоянии банкротства. Рубль упал в четыре раза, тысячи предприятий оказались банкротами, миллионы людей обнищали, ВВП страны, в течение полугода снизился с 422 до 132 млрд. долларов. …Америка отдыхает.

• «МММ» – общая сумма потерянных и исчезнувших в 1994г. средств до сих пор не известна. По разным оценкам в финансовой пирамиде организованной Сергеем Пантелеевичем Мавроди поучаствовало от 10 до 15 млн. человек, а размер привлеченных денежных средств (по некоторым оценкам) доходил до трети всех бюджетных средств РФ.

• 2 млрд. долл. потерянные в 2011г. Швейцарским банком UBS в результате действий собственного трейдера Квеку Адоболи.

• 2,2 млрд. долл. потерянные в 2003г. Banco Intercontinental в Доминиканской республике (2/3 от бюджета страны). • И наверно еще многие, другие примеры (больше чем на миллиард долларов).

Что ждет нас впереди?

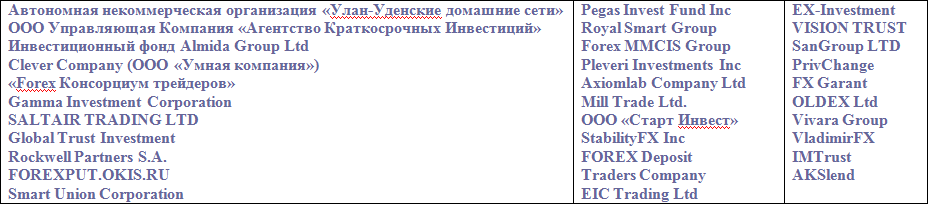

В России: По данным Контролирующей комиссии ЦРФИН в последние годы более 15 проектов, активно привлекавших средства граждан под «доверительное управление» на рынке Форекс, прекратили свою деятельность. Сейчас на сайте ЦРФИН (по состоянию на 23.09.2014г.) висит список из 32 компаний (черный список ЦРФИН), которые обладают признаками (потенциальной недобросовестности) наличие, которых должно насторожить потенциального инвестора. Вот полный список этих (потенциальных кандидатов на очередной обвал) форекс компаний:

В мире: Как и прежде, не спокойно – войны, кризисы, волатильно, Европа стагнирует, Китай пока еще растет, государственный долг США в 2014г. по прогнозам превысит 18,5 трлн. долл. (в 2013г. был 17,45 трлн. долл.). По всей видимости, все дефолты, банкротства и крупнейшие финансовые мошенничества еще впереди.