Налоговая экономика: роль налогов в экономической системе страны

Налогами именуются платежи, обязательные к уплате. Они взимаются с организаций и физических лиц и перечисляются на государственные нужды. Налоги – это самая большая часть от всех доходов государства. Именно налоговые сборы впоследствии идут на пенсии, оборонную сферу, стипендии, социальные выплаты. Роль налогов в экономической системе государства очень велика, государство заинтересовано в увеличении процентов и в своевременном сборе.

Налогами именуются платежи, обязательные к уплате. Они взимаются с организаций и физических лиц и перечисляются на государственные нужды. Налоги – это самая большая часть от всех доходов государства. Именно налоговые сборы впоследствии идут на пенсии, оборонную сферу, стипендии, социальные выплаты. Роль налогов в экономической системе государства очень велика, государство заинтересовано в увеличении процентов и в своевременном сборе.

Налоговая экономика изучает разные типы налогов вкупе с методами расчетов, формами, суммами и способами изъятия.

Главные составляющие налоговой экономики:

- часть дохода, именуемая налоговой ставкой. Ее рассчитывают в процентах и взимают в пользу государственного бюджета;

- налоговая база – это сумма доходов в зафиксированном состоянии. Она подлежит обязательному обложению налогами;

- налоговые льготы – это снижение налогового процента или налоговой ставки. Льготы утверждаются на государственном уровне и устанавливаются, к примеру, для инвалидов, людей пенсионного возраста, социальных работников, медицинских учреждений, театров, детских учебных заведений и так далее.

Налоговая система, которая хорошо отлажена и четко действует, способствует повышению эффективности механизма хозяйствования. Страны рыночной экономики имеют налоговую систему, выполняющую множество функций.

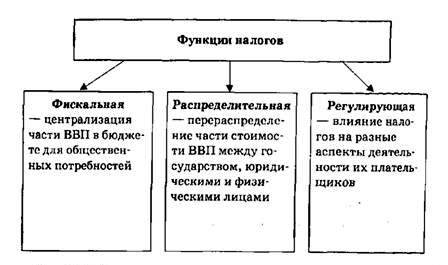

Функции развитой налоговой экономики

Первая функция, которую следует назвать – регулирующая. Для нее налоги – это рычаги, посредством которых можно управлять рыночной экономикой. Благодаря манипуляции налоговыми ставками и условиями налогообложения, государство создает быстро развивающиеся отрасли того или иного производства. Помимо этого, регулирующая функция помогает решить многие социальные задачи.

Первая функция, которую следует назвать – регулирующая. Для нее налоги – это рычаги, посредством которых можно управлять рыночной экономикой. Благодаря манипуляции налоговыми ставками и условиями налогообложения, государство создает быстро развивающиеся отрасли того или иного производства. Помимо этого, регулирующая функция помогает решить многие социальные задачи.

Вторая функция – стимулирующая. Государство освобождает сферы технического прогресса от налогов и сборов, либо предоставляет льготы для развития, тем самым способствуя увеличению рабочих мест и расширению производства. Цель такого стремления – развитие технического прогресса в стране.

Третья функция – распределительная. После изъятия налогов в государственном бюджете происходит концентрация средств, которые необходимо направить на нужды страны и общества. Что приоритетно, а что нет – решает государство и никто другой.

Четвёртая функция – фискальная – налогообложение граждан и предприятий с целью изъятия средств на оборону страны и содержание государственного аппарата.

Налоговая экономика и государство

Государство нацелено на интересы общества – своего народа. Это касается всех сфер жизнедеятельности. В целях улучшения качества жизни общества вырабатывается и осуществляется соответствующая политика, причем, в разных областях: в демографии, экологии экономике и социологии.

Регулирование экономической сферы происходит за счет ценового, кредитного, бюджетно-финансового механизмов. Все эти механизмы – средства, помогающие объектам и субъектам вступать во взаимодействия.

Бюджетно-финансовая система регулирует формирование и использование финансовой сферы государственного аппарата. Она обеспечивает наиболее эффективное развитие экономики, помогает реализовать социальные и прочие государственные функции. Налоги здесь сопоставимы с жизненно важной кровеносной артерией. Без них невозможен нормальный «финансовый кровоток».

Еще карл Маркс отмечал, что налоги являются стопроцентным порождением государства. И самое интересное, налоги могут существовать и без так называемых товарно-денежных отношений. Приведем пример: до капитализма государство имело главные доходы со сборов натуральных повинностей. В те времена государством устанавливались налоговые сборы, исходя из специализации той местности, которая облагалась налогами.

Современное государство изымает в качестве налоговых сборов энную долю валового внутреннего продукта. Налоги взимаются непосредственно с участников производства: работников, владельцев капиталов, хозяйствующих обособленных субъектов.

Налоговая экономика помогает формированию финансовых ресурсов государства, помогает аккумуляции полученных от сборов средств в различные государственные фонды, причем, как бюджетные, так и внебюджетные.

Исследование налоговой экономики Адама Смита

Экономист и политолог Адам Смит в своем сочинении о причинах народного богатства излагал теорию основных принципов налогообложения, основанную на «удобности», всеобщности, определенности и справедливости. По его словам, подданные граждане должны обеспечивать свое государство денежными средствами, которые пойдут на достижение общих благих целей. Размер такого обеспечения прямо пропорционален доходам, взимается по установленному образцу. Способ оплаты налогов имеет свои сроки и правила, удобные для плательщика.

Экономист и политолог Адам Смит в своем сочинении о причинах народного богатства излагал теорию основных принципов налогообложения, основанную на «удобности», всеобщности, определенности и справедливости. По его словам, подданные граждане должны обеспечивать свое государство денежными средствами, которые пойдут на достижение общих благих целей. Размер такого обеспечения прямо пропорционален доходам, взимается по установленному образцу. Способ оплаты налогов имеет свои сроки и правила, удобные для плательщика.

По прошествии времени Адам Смит дополнил свое сочинение принципами обеспечения достаточности, ввел такое понятие, как подвижность налогов – речь шла о возможном увеличении или сокращении налогов, исходя их объективности и возможностей государства.

Объекты налоговой экономики

Объектами налоговой экономики считаются установленные законодательством имущественно-юридические объекты:

- доход, получаемый от производства товаров,

- прибыль от оказания услуг;

- цена на определенный перечень товаров;

- частное имущество как физического лица, так и юридической организации;

- добавленная стоимость на товар;

- операции, проводимые с ЦБ (акциями, облигациями, ваучерами, чеками);

- дарение, вступление в права наследования, купля-продажа имущества.

- несколько обособленных законодательством видов деятельности.

На один и тот же объект накладывается налогообложение единожды, с установлением периода налогообложения – 1, 3,6,12 месяцев.