Чтобы оценить масштабы и перспективы микрофинансового кредитования, вам не нужно проводить сложную аналитику или писать диссертацию. Все, что требуется - оглянуться вокруг. Многочисленные объявления на столбах, в газетах и интернете, пестрящие вывески на улицах - все они предлагают простой кредит до 10-50 тысяч рублей без справки о доходах и кипы других документов. Все, что необходимо - паспорт, идентификационный код и острое желание получить определенную сумму.

Что такое МФО?

Главное отличие микровфинансовой организации (МФО) от обычных кредитных структур - наличие лимита на верхний предел кредитования, который составляет один-полтора миллион рублей.

Главное отличие микровфинансовой организации (МФО) от обычных кредитных структур - наличие лимита на верхний предел кредитования, который составляет один-полтора миллион рублей.

Основа работы микрофинансовой организации - предоставление займов физическим лицам на условиях платности и возвратности. При этом заключения договора обязательно.

МФО имеет еще ряд особенностей:

- кредит предоставляется исключительно в национальной валюте;

- кредитор не имеет права менять ставку, которая оговорена в кредитном договоре, время действия соглашения и комиссию;

- МФО не может начислять штрафы в случае досрочного или частичного погашения займа клиентом при условии, что тот заблаговременно предупредил о своем намерении вернуть деньги;

- микрофинансовая организация предъявляет минимум требований при выдаче займов;

- МФО не принимают участия в сделках с ценными бумагами (в отличие от тех же банков).

Чем обусловлена популярность МФО?

Бум выдачи «кредитов до зарплаты» стартовал еще в 2011 году. С первых же дней популярность таких займов стала невероятной, что способствовало активному развитию сектора МФО и росту числа подобных компаний. Активность МФО можно было объяснить и тем фактом, что государство почти не контролировало подобные структуры (в отличие от тех же банков).

В чем же преимущества открытия МФО, как бизнеса? Здесь стоит выделить несколько моментов:

- процедура регистрации юрлица проходит быстро, без каких-либо сложных и затратных требований со стороны государства;

- нет нужды совершать страховые выплаты в специальные фонды;

- есть удобные рычаги контроля МФО;

- нет невыполнимых условий в отношении обязательных резервов для начала деятельности;

- нет требований к объему собственного капитала микрофинансовой структуры.

Открытие микрофинансовой организации - сравнительно простой бизнес. Остается лишь разобраться, как и в какой последовательности действовать.

Важные моменты

Перед тем как приступать к выдаче займов населению, учтите три важных момента:

1. Микрофинансовая организация требует обязательной регистрации в государственных органах, в противном случае она незаконна. Чтобы обезопасить свой бизнес и самого себя, важно внимательно изучить законодательство в сфере МФО и официально зарегистрировать свою компанию. Отказ от законного оформления может привести к санкциям от государства и даже сроку в тюрьме. Как регистрировать МФО в России, и какие документы для этого необходимы, мы рассмотрим ниже.

2. Несмотря на отсутствие жестких требований к собственному капиталу, без денег в этом бизнесе делать нечего. Все равно придется потратиться на аренду помещения, покупку оборудования и мебели, выплату заработной платы, раскрутку бизнеса и так далее. В итоге набегает солидная сумма, без которой не стоит и начинать.

3. Главное условие успешности МФО - это качественная реклама. Именно она является реактивным двигателем бизнеса. Ваша задача - проинформировать как можно большее число клиентов о предоставляемых услугах, ведь от этого напрямую зависит успех компании и ее оборот.

Как открыть микрофинансовую организацию: пошаговая инструкция

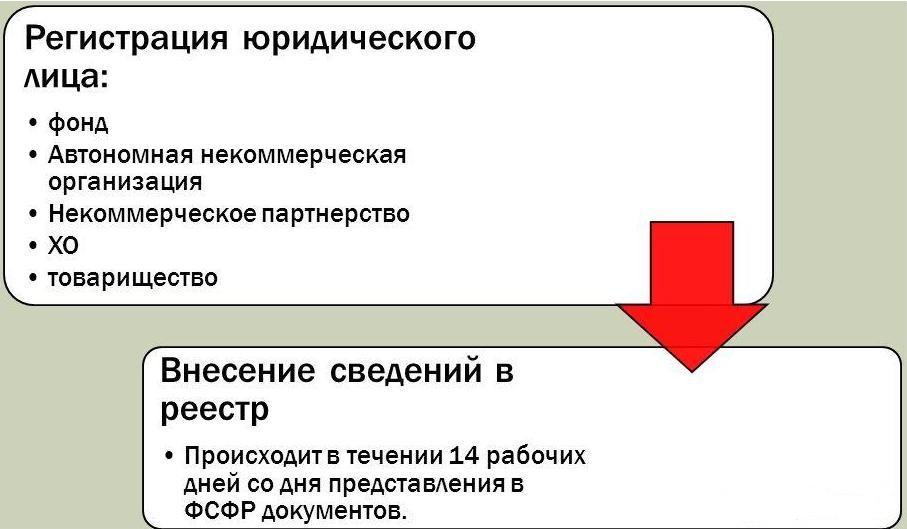

Законодательством РФ установлено, что руководителем МФО может быть только юридическое лицо. При этом предприниматель должен пройти регистрацию в форме учреждений и фондов. В качестве исключений можно привести лишь самостоятельные и бюджетные неторговые компании, хозяйственные объединения и предприятия. При этом получать лицензию не обязательно - достаточно иметь на руках специальное свидетельство ФСФР, подтверждающее вписывание в реестр. Такой документ выдается в процессе оформления.

Открытие МФО можно разбить на несколько основных этапов:

1. Регистрация. Одна из наиболее популярных форм для микрофинансовой организации - ООО (если, конечно, вы планируете развивать компанию в будущем). Чтобы достойно пройти процедуру, нужно подготовить:

- устав предприятия;

- решение об учреждении МФО в форме ООО;

- форму «11001»;

- заявление по выбранной системе выплаты налогов (здесь есть два варианта - упрощенка или общая);

- приказ о назначении Гендиректора (как правило, на последнего возлагаются обязательства главного бухгалтера;

- квитанцию, подтверждающую выплату государственной пошлины;

- запрос на предоставление копии устава.

2. После оформления регистрации можно переходить ко второму этапу - получению статуса МФО. Здесь необходимы:

- копии следующих документов - свидетельства о регистрации, решения по избранию органов юридического лица (прописывание состава обязательно), учредительных бумаг, а также решения о создании юридического лица;

- заявление от юридического лица с просьбой внесения МФО в государственный реестр;

- информация о фактическом адресе и учредителях;

- выписки из реестра другой страны (если учредитель является нерезидентом РФ);

- опись предоставленных к рассмотрению бумаг.

3. Местоположение. Важный момент - выбор места для будущего офиса. По-хорошему эту работу нужно делать до или во время регистрации компании. Учтите, что от расположения зависит множество факторов - тип клиентов, их количество и как следствие, общий доход. Отличное место для МФО - остановка общественного транспорта (маршрутных такси, автобусов, троллейбусов, метро), офисные центры, супермаркеты и так далее. На начальном этапе тратить все деньги на большой офис не нужно - достаточно одной комнаты в 20-30 «квадрат».

4. Работники. Опытный и умеющий привлечь людей сотрудник - это половина успеха предприятия. На начальном этапе работы МФО понадобится четыре человека - директор, специалист по безопасности и два кредитных менеджера. Функции каждого из сотрудников понятны. Директор занимается организацией процесса и контролирует персонал, специалист по безопасности проверяет клиентов на факт имеющихся задолженностей и их нахождения в «черных списках» других кредитных организаций. Менеджер - принимает людей, беседует с ними и объясняет все особенности оформления займа.

Самый продолжительный рабочий день у менеджеров - они работают по 12 часов, в режиме «два через два». Главные требования к таким сотрудникам - умение вести беседу, хорошая речь, лучезарная улыбка и глубокое знание услуг.

5. Реклама. Как уже упоминалось, новый бизнес необходимо продвигать (особенно МФО). Конкуренция в данной сфере жесточайшая, поэтому всегда нужно быть на шаг впереди. Не бойтесь дорогих и красивых акций - это, безусловно, окупится. К примеру, кредит первым 5-10 клиентам можно выдать без процентов. Второй вариант привлечения - снижение процентных ставок в течение первого месяца, более высокий лимит и так далее.

Не стоит отметать и классические методы раскрутки, к примеру, раздачу обычных листовок, выставление рекламы в городской печатной прессе и так далее. Со временем можно заключить соглашение с одним из поставщиков электронных услуг, к примеру, Киви или Элекснет. В этом случае пользователи смогут возвращать средства в безналичной форме.

Немаловажный момент - качество работы. Если быть ответственным перед клиентами и не прокручивать никаких мошеннических схем, то лучшей рекламой будет «сарафанное» радио.

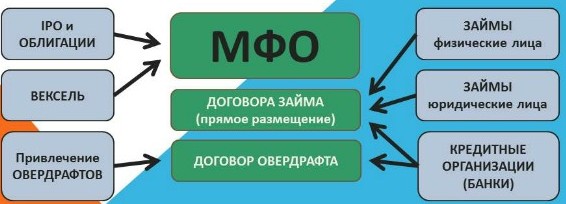

Как привлечь деньги в МФО?

В процессе деятельности микрофинансовая организация может привлекать деньги физических лиц, а именно участников МФО, ее учредителей, а также инвесторов. При этом каких-либо лимитов здесь нет. Если же физическое лицо передает деньги в качестве займа, то при условии оформления одного соглашения лимит все-таки существует(до полутора миллионов рублей).

В ситуации, когда физическое лицо производит зачисление денежных средств на счет микрофинансовой организации, то полученная компанией прибыль будет облагаться налогом в размере 13%. В этом случае микрокредитная структура должна самостоятельно удерживать необходимую сумму и рассчитываться с государством. Что касается вкладчика, то он получает прибыль без учета НДФЛ.

Чтобы привлекать вклады, МФО должна иметь свой капитал (не менее пяти процентов), а также ликвидность на уровне от 70% и выше. К личным средствам МФО можно отнести - кредиты, которые были предоставлены акционерами (соучредителям), резервы, капитал компании, а также кредиты, поступившие в «казну» МФО на срок до трех лет.

Если по какой-либо причине МФО обанкротилась, то долги перед кредиторами должны быть погашены. Как правило, это условия прописывается в договоре по выдаче микрокредита. Один раз в квартал производится составление бухгалтерского отчета, который передается в ФСФР.

Важный вопрос - условия предоставления займов. Здесь критерии следующие:

- наличие паспорта гражданина РФ;

- вхождение в возрастную группу от 22 до 60 лет;

- ставка по займу 2% в сутки;

- максимальная сумма кредита - до 20 тысяч рублей, предельный срок выдачи займа - до 15-20 дней.

Вложения и расходы при организации бизнеса

Как уже упоминалось, открытие микрофинансовой организации требует определенных затрат. Разделим их на две категории:

1. Капитальные инвестиции - 1 000 000 рублей. Из них:

- 100 тысяч рублей - это покупка необходимой техники, а именно телефонов, оргтехники или компьютеров;

- 30-35 тысяч рублей - закупка инвентаря для обстановки помещения. Здесь понадобятся канцелярские товары, столы, стулья и прочее оборудование;

- 850-900 тысяч рублей - деньги, необходимые на предоставление займов.

2. Текущие расходы - от 200 тысяч рублей в месяц. Сюда можно отнести:

- плату за аренду офиса. При площади около 30 «квадрат» и расположении помещения в бизнес-центре (с учетом коммунальных расходов, связи, интернета) - от 20 000 рублей в месяц;

- организацию рекламной кампании, расходы административного и прочего характера - от 50 тысяч рублей в месяц;

- заработную плату на трех человек - от 100 тысяч рублей (с учетом налогов государству);

- прочие статьи расходов - от 30 тысяч рублей.

Какую прибыль можно ожидать?

При создании бизнес-плана нужно закладывать в среднем 50% невозврата выданных денег. Для покрытия своих затрат необходимо каждый месяц выдавать займов на 650-700 тысяч рублей. При успешном стечении обстоятельств уже через месяц можно добиться самоокупаемости, а в течение года покрыть все затраты и заработать денег на открытие еще нескольких точек.

Итоговый доход при работе 3-4 офисов по выдаче кредитов может составлять около 1.5 миллионов рублей.

Подводим итоги

Бизнес на открытии МФО - простой, но затратный бизнес. Из минусов - необходимость длительного оформления разрешений и большая конкуренция (особенно, в больших городах).

Если есть желание начать свой бизнес, но еще нет своего капитала, можно заработать его с United Traders. Здесь есть три варианта:

- работа интернет-партнером - отличный способ для владельцев посещаемых блогов или информационных ресурсов. Каждый приведенный клиент может стать источником капитала;

- работа представителем. Задача специалиста - консультация людей по основным услугам и продуктам компании, преимуществам и особенностям совместной деятельности;

- работа по франшизе. Здесь вы зарабатывает под брендом уже раскрученной компании, получаете хорошую репутацию и возможность получать прибыль почти сразу;

- работа трейдером. Компания United Traders дает возможность обучиться каждому желающему и попробовать себя в качестве трейдера. Более того, всегда есть шанс поучаствовать в конкурсе и стать частью коллектива трейдеров.