Первичное размещение акций СHC Group (Nyse: HELI), похоже, находится под угрозой.

Как мы и предполагали, CHC Group будет трудно объяснить, почему у неё самая большая выручка в отрасли, но совсем нет чистой прибыли.  HELI пришлось изменить целевой диапазон IPO 29,4 млн акций, намеченного на 17 января 2014 года. Акции будут проданы лишь по цене от 12 до 14 долларов, тогда как первоначально диапазон оценивался в 16-18 долларов. Теперь HELI надеется получить 354 млн долларов вместо первоначальных 500 млн. Таким образом, вся компания, у которой после IPO будет 75,9 млн акций, должна стоить 987 млн долларов.

HELI пришлось изменить целевой диапазон IPO 29,4 млн акций, намеченного на 17 января 2014 года. Акции будут проданы лишь по цене от 12 до 14 долларов, тогда как первоначально диапазон оценивался в 16-18 долларов. Теперь HELI надеется получить 354 млн долларов вместо первоначальных 500 млн. Таким образом, вся компания, у которой после IPO будет 75,9 млн акций, должна стоить 987 млн долларов.

Оценка акций CHC Group

Как замечено не нами, конкурентами HELI в сфере услуг на шельфовых платформах остаются RigNet, Erickson Air-Crane, Tidewater, PHI, Gulfmark Offshore, SEACOR Holdings, Bristow и Era Group. Средняя рентабельность выручки по операционной прибыли в секторе находится около 7% (при этом у Bristow вдвое выше), стоимость предприятия к продажам – около 2,5 (при этом у Era – 15x), темпы роста выручки – порядка 32%.  Если HELI удастся убедить инвесторов в том, что бесконечный чистый убыток не смертелен, то у неё появятся шансы на успех. Если бы не расходы на вертолёты около 200 млн долларов и амортизация около 150 млн долларов, операционный доход HELI мог бы составить 221 млн долларов. По 10 операционным доходам можно оценить компанию в 2,2 млрд долларов. Так как выручка от IPO будет пущена на выплату долга, то он уменьшится до 1,2 млрд долларов. Стоимость предприятия к продажам составит тогда 1,29х, и у компании будет хороший потенциал роста.

Если HELI удастся убедить инвесторов в том, что бесконечный чистый убыток не смертелен, то у неё появятся шансы на успех. Если бы не расходы на вертолёты около 200 млн долларов и амортизация около 150 млн долларов, операционный доход HELI мог бы составить 221 млн долларов. По 10 операционным доходам можно оценить компанию в 2,2 млрд долларов. Так как выручка от IPO будет пущена на выплату долга, то он уменьшится до 1,2 млрд долларов. Стоимость предприятия к продажам составит тогда 1,29х, и у компании будет хороший потенциал роста.

Чем занимается CHC Group?

СHC Group занимается полётами на вертолётах с шельфовых буровых платформ на материк и обратно. На буровых платформах СНС проводит и ремонтные работы. Вертолёты из парка HELI летают у побережий Австралии, Бразилии, Норвегии, Великобритании и нескольких африканских стран. Среди клиентов HELI – нефтяные компании Statoil и Petropras (на них приходится по 14% выручки). Коэффициент удержания клиентов – 92%.  HELI выполняет, помимо прочего, сложные спасательные операции, связанные с использованием вертолётов, обучает пилотов и предоставляет услуги в области медицины катастроф. Всё это вместе называется вертолётными услугами. Неудивительно, что при таком всеобъемлющем бизнесе у СНС самая большая в мире выручка среди операторов вертолётов. В течение последних трёх лет продажи HELI постоянно росли и в последнем финансовом году достигли 1,7 млрд долларов.

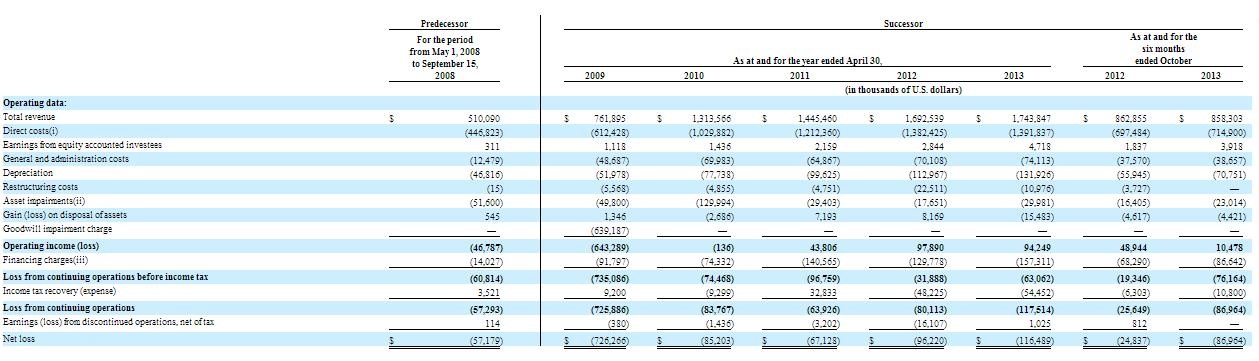

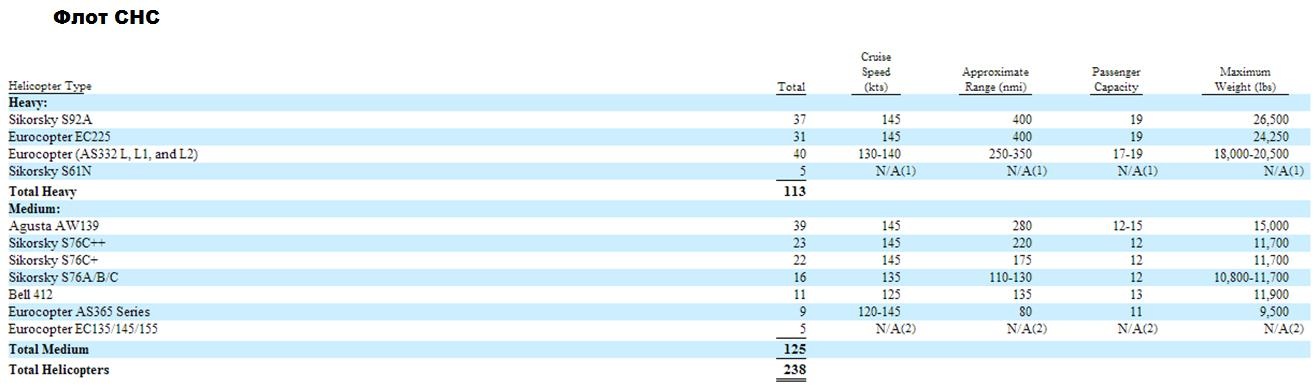

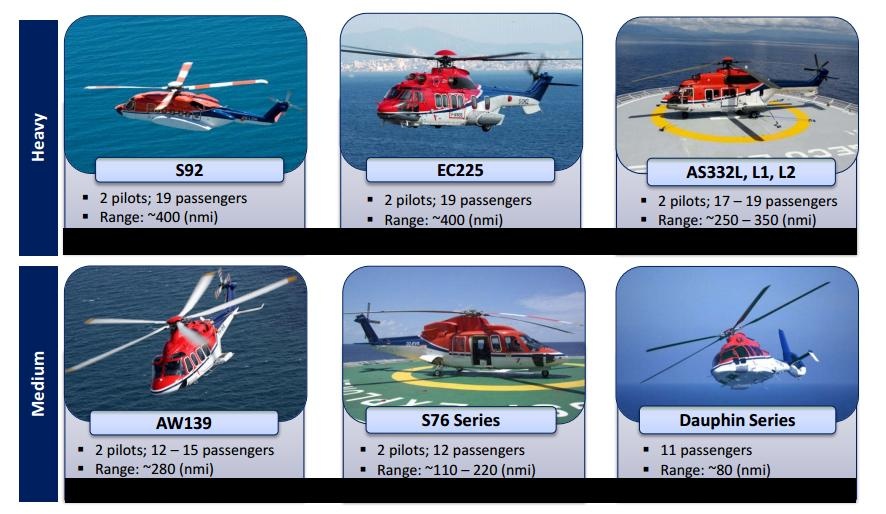

HELI выполняет, помимо прочего, сложные спасательные операции, связанные с использованием вертолётов, обучает пилотов и предоставляет услуги в области медицины катастроф. Всё это вместе называется вертолётными услугами. Неудивительно, что при таком всеобъемлющем бизнесе у СНС самая большая в мире выручка среди операторов вертолётов. В течение последних трёх лет продажи HELI постоянно росли и в последнем финансовом году достигли 1,7 млрд долларов.  Тем не менее, в течение последних четырёх лет компания постоянно демонстрировала убыток, в среднем, 114 млн долларов в год, главным образом, потому, что за полдесятка лет списано активов на 919 млн долларов. В флот HELI входят около 80 вертолётов Sikorsky S-76, порядка 40 машин Eurocopter AS332, больше 30 Sikorsky S-92, почти три десятка Eurocopter EC225, чуть меньше 20 AgustaWestland AW139, около 20 вертолётов Eurocopter AS 365, более пяти Sikorsky S-61, а также Eurocopter EC155. Компания продолжает брать в лизинг технологически продвинутые машины, и попутно увеличиваются расходы на их амортизацию.

Тем не менее, в течение последних четырёх лет компания постоянно демонстрировала убыток, в среднем, 114 млн долларов в год, главным образом, потому, что за полдесятка лет списано активов на 919 млн долларов. В флот HELI входят около 80 вертолётов Sikorsky S-76, порядка 40 машин Eurocopter AS332, больше 30 Sikorsky S-92, почти три десятка Eurocopter EC225, чуть меньше 20 AgustaWestland AW139, около 20 вертолётов Eurocopter AS 365, более пяти Sikorsky S-61, а также Eurocopter EC155. Компания продолжает брать в лизинг технологически продвинутые машины, и попутно увеличиваются расходы на их амортизацию.  *** Чистый убыток вследствие амортизации и больших расходов на лизинг вертолётов остаётся основным вызовом для CHC Group накануне первичного размещения акций на бирже Nyse. Тем не менее акции HELI относительно дёшевы и хорошо обеспечены качеством активов, за которым компания тщательно следит. По цене к выручке HELI на высоте, 0,58, по цене к активам ещё лучше, 0,34. Почему бы не купить? Тем более их конкурент, Bristow, за год вырос очень прилично, на 55%.

*** Чистый убыток вследствие амортизации и больших расходов на лизинг вертолётов остаётся основным вызовом для CHC Group накануне первичного размещения акций на бирже Nyse. Тем не менее акции HELI относительно дёшевы и хорошо обеспечены качеством активов, за которым компания тщательно следит. По цене к выручке HELI на высоте, 0,58, по цене к активам ещё лучше, 0,34. Почему бы не купить? Тем более их конкурент, Bristow, за год вырос очень прилично, на 55%.