Вексель банковский представляет собой ценную бумагу, которая выдается банковским учреждением на основании принятия от первого приобретателя денег во вклад (на депозит). Данный документ удостоверяет бесспорное право его держателя получить и, конечно же, безусловное обязательство векселедателя осуществить оплату при наступлении условленного срока конкретную сумму денежных средств.

Вексель банковский традиционно воспринимается как некая долговая расписка.

Современный его вариант представляет собой особый документ. Последний составляется согласно стандартной принятой во всем мире форме, которая была установлена еще Женевской конвенцией в 1930 году .

Вексель банковский является достаточно удобным финансовым инструментом как для физических, так и для юридических лиц. Он предоставляет право своему держателю непросто хранить свои денежные средства, но и свободно ими распоряжаться в нужный момент. Следует отметить, что в России за последние годы вексельный рынок хорошо сложился, а самыми активными его участниками являются именно юридические лица.

Вексель банковский: преимущества

Вышеуказанная ценная бумага предоставляет следующие возможности своему держателю:

Вышеуказанная ценная бумага предоставляет следующие возможности своему держателю:

- Надежное хранение денежных средств.

- Получение дополнительного дохода. Чтобы разместить свои деньги в банковских депозитах, предприятию нужно открыть депозитный счет. В результате приобретения векселя этого делать совсем не нужно. Покупателю даже необязательно быть клиентом данного банковского учреждения. Ему достаточно просто перечислить свои сбережения на специальный счет, что указывается в обязательном порядке в договорном соглашении о купле-продаже векселя. Специалисты-аналитики отмечают, что доход по векселю иногда даже превосходит прибыль от депозитов.

- Возможность в любое время свободно использовать свои средства в нужном направлении. Например, предприятие без проблем может осуществить при необходимости оплату контрагенту за предоставленные товары, при этом минимизируются затраты времени на данную операцию. Кроме того, расставаться векселем совершенно необязательно. Клиент может оформить ссуду под залог векселя. Эта сделка оформляется виде договорного соглашения с обратным правом выкупа вышеуказанной ценной бумаги.

- Вексель банковский можно применить в качестве обеспечения или гарантии для получения кредита. Специалисты отмечают, что векселя известных банковских учреждений обладают высокой ликвидностью, их без проблем принимают во всех филиалах, что, конечно же, существенно повышает привлекательность данных ценных бумаг. Кроме того, ставку по коммерческой ссуде с помощью вышеуказанного векселя можно уменьшить минимум в два раза. Низкая процентная ставка объясняется тем, что денежные ресурсы пока обращается вексель банковский из банковского учреждения не выходят.

- Вексель банковский не облагается акцизом.

Вексель банковский: основные виды

В первую очередь, важно обратить внимание, что банковский вексель является разновидностью финансового векселя. Данная ценная бумага удостоверяет, что лицо (физическое или юридическое) внесло в банковское учреждение определенную сумму денежных средств. Банк, в свою очередь, обязуется в оговоренный в договорном соглашении срок погасить этот вексель с уплатой процентов.

В первую очередь, важно обратить внимание, что банковский вексель является разновидностью финансового векселя. Данная ценная бумага удостоверяет, что лицо (физическое или юридическое) внесло в банковское учреждение определенную сумму денежных средств. Банк, в свою очередь, обязуется в оговоренный в договорном соглашении срок погасить этот вексель с уплатой процентов.

Вексель банковский бывает двух основных видов:

- простой или, другими словами, соло-вексель, который представляет собой ценную бумагу, содержащую безусловное обязательство векселедателя осуществить платеж конкретной суммы в обусловленный срок векселедержателю (данный вексель выписывается и подписывается должником, то есть векселедателем);

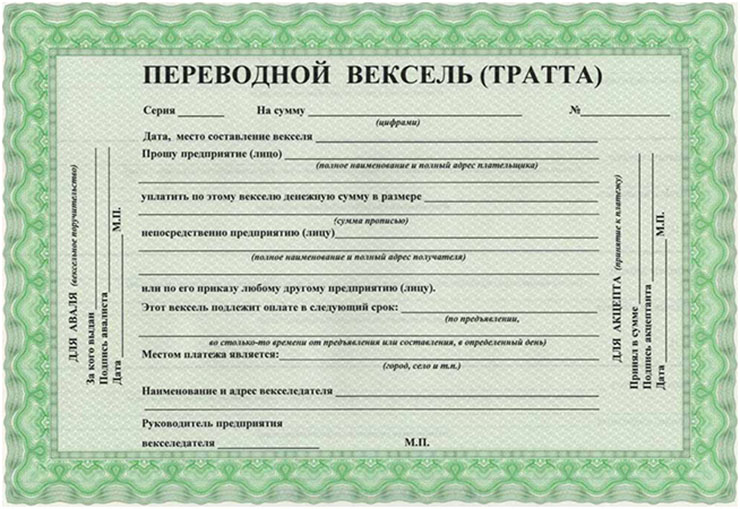

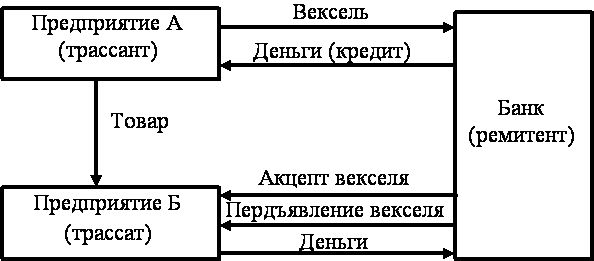

- переводная тратта является поручением или приказом кредитора (то есть векселедателя), которое обязывает должника (трассата) произвести оплату обозначенной в данной ценной бумаге сумму денежных средств третьему лицу (то есть ремитенту) в указанный срок.

Следует отметить, что также существует вексель банковский валютный (если вексельная сумма указана в иностранной валюте).

Особенности векселя банковского переводного

Специалисты отмечают, что одной из основных характеристик вышеуказанной ценной бумаги является то, что она не может использоваться в качестве простого средства платежа. Дело в том, что ремитент, который получил данный вексель, не может быть до конца уверен в том, что трассат осуществит оплату. Поэтому он должен направить вексель банковский переводный должнику для акцепта.

Последнее является согласием в письменной форме на выполнение обязательств по векселю.

Основные реквизиты векселя банковского переводного:

- вексельные метки (в данном документе должно быть указано, что он является векселем и все обязательства, что вытекают из него, носят вексельный характер);

- вексельная сумма (обычно указывается цифрами и прописью);

- наименование/имя, форма собственности плательщика, его адрес;

- срок платежа: «по предъявлении», «во столько-то время от предъявления», «во столько то времени от составления» (если срок оплаты не указан, то вексель банковский следует оплачивать по предъявлении);

- наименование получателя платежа;

- место платежа (обычно является местонахождением плательщика, поскольку не должник приходит с платежом к кредитору, а именно последний идет к трассату);

- указание даты и места составления векселя банковского;

- подпись векселедателя.

Вексель банковский представляет собой универсальный финансовый инструмент, который сочетает в себе преимущества эффективного платежного документа, ликвидной ценной бумаги и надежного залога. Применение такого векселя предоставляет возможность одновременно решать целый комплекс разнообразных задач, связанных и с активной работой на рынке, и с инвестированием средств.