В данной статье вы узнайте о сжимающихся спиралях Фибоначчи и их значении применительно к финансовым рынкам.

В настоящее время широкие индексы рынка захвачены в сжимающуюся спираль Фибоначчи (ССФ), результат мы увидим во временном интервале с декабря 2012 по 2020 год. На рисунке 1 показано значение валюты в обществе. Метод обеспечения валюты, будь то золотой стандарт или просто декларация, влияет на массовую психологию. Модели массовой психологии формируют различные циклы, которые связаны с продвижением через долгосрочные периоды. Рынок акций является наиболее продвинутым способом обладания особенностями человеческой психологи - от жадности до страха, со всеми промежуточными их сочетаниями.

В 1930-х монетарная политика, основанная на товарном обеспечении, делала людей более честными, что являлось прямым отражением этой политики. С течением времени, экономика становилась все более нестабильной, события высшего порядка все теснее вплетались в экономику и рынки.

Следует отметить, что каждый цикл имеет подъемы и спады, но в ССФ есть множество вершин, расположенных в пределах 5% от заданных временных меток. После них следуют коррекции от 40% до 50%.

Спираль Фибоначчи, привязанная к рынку

Все в мире привязано к коэффициенту фи (61.8%), называемому золотым сечением. Этот коэффициент основывается на числовой последовательности, вычисленной математиком Фибоначчи в конце 12 века. Эта последовательность состоит из чисел, каждое из которых является суммой двух предыдущих: 0, 1, 1, 2, 3, 5, 8, 13, 21 и т.д. Чем дальше числа находятся в этой последовательности, тем ближе деление предыдущего числа на последующее будет давать коэффициент 61.8%.

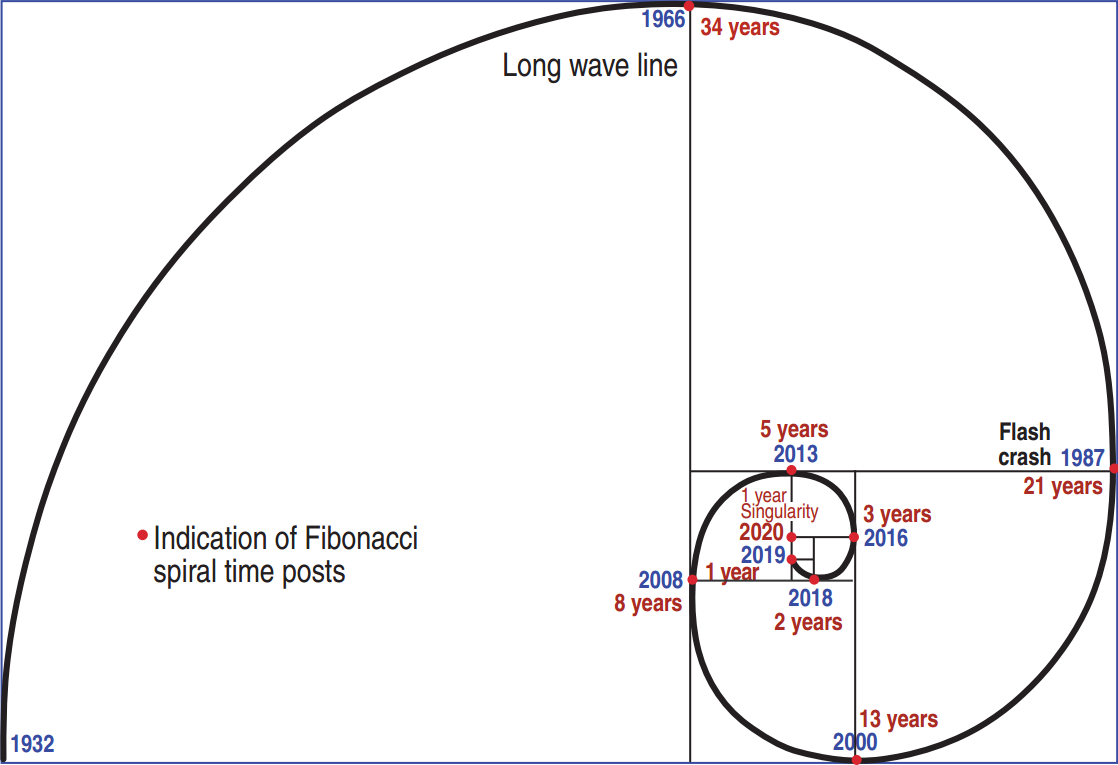

Рисунок 1

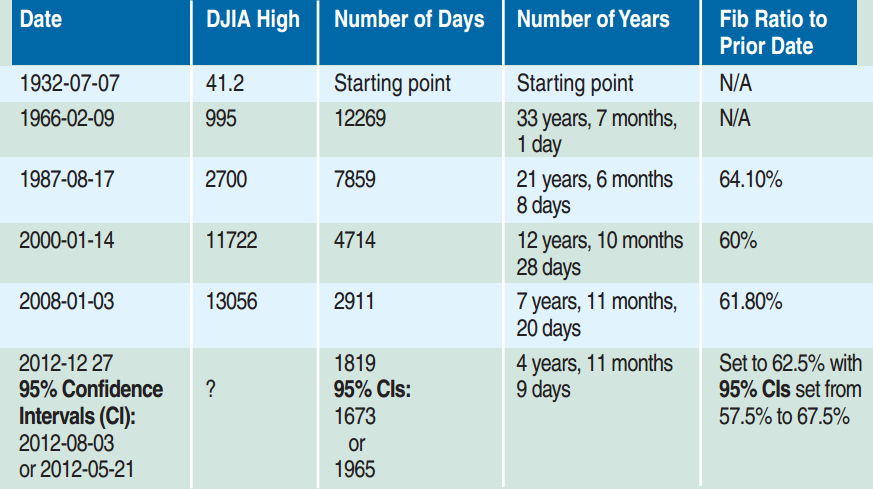

Одним из творений природы является спираль Фибоначчи, которую можно построить, начиная с квадратов меньшего размера и добавляя прогрессивно увеличивающиеся в 1.618 раз квадраты, как показано на рисунке 1. Спираль может быть расширяющейся или сжимающейся. При формировании спирали площадь каждого квадрата не имеет значения, только его длина представляет интерес. В июле 2011 было замечено, что широкие индексы рынка акций США начали формировать ССФ в 1932 году, при этом последующие вершины имели место в пределах 3% отклонения от предполагаемых дат, вычисленных умножением предыдущей части ССФ на 0.618. На рисунке 2 приведены данные с 1932 года до наших дней. По мере приближения ССФ к нулю, соотношение 0.618 нарушается и нужно принимать во внимание индивидуальные коэффициенты которые указаны рисунке 3.

Рисунок 2

Рисунок 3

Уникальной особенностью ССФ является то, что для прошлых временных меток коэффициент различен, и лишь потом начинает приближаться к 0.618. Примеры приведены на рисунке 3. По мере приближения к временной метке 2013 года и далее, коэффициент колеблется около 0.625. Для позиций в лонг, безопасней всего было бы закрывать их большую часть при приближении к очередной метке, когда коэффициент по отношению к предыдущей достигает 60% (0.60).

Рынки захвачены в ССФ

Были выявлены и приведены ниже несколько ключевых моментов в отношении ССФ:

- Сжимающаяся спираль Фибоначчи показывает только вершины в индексах Доу Джонса и S&P 500. Длительность последующих коррекций различна. Временная метка 1987 года пришлась на мгновенный обвал, который закончился в течение нескольких месяцев, после чего последовал 13-летний восходящий тренд. Длительность коррекции является неопределенной величиной.

- До настоящего времени, в каждой временной точке на спирали Фибоначчи, каждая последующая точка достигала более высокого хая, каждое приращение было все меньше и меньше в процентном отношении, чем предыдущее движение. Исключения составляли 1966 и 1987 годы (например, DJIA = 40 в 1932 до DJIA = 995 в 1966 по отношению к любому другому рассматриваемому периоду времени - рост примерно в 44 раза в течение этого периода времени).

- После каждой вершины следовало мучительное падение не менее, чем на 40%-50%.

- Каждая точка сжимающегося цикла Фибоначчи более уплотнена, чем предыдущая, а волатильность будет возрастать по мере приближения к точке сингулярности в районе 2020-2021.

- По мере приближения к точке сингулярности данного цикла, золотое соотношение, вероятно, нарушится, как описано на рисунке 3.

- Данный цикл приводится в движение коллективной человеческой психологией. Все события, происходящие с отдельными личностями - личный успех или неудача, смерть, рождение, несчастные случаи, войны и т.п. - происходят случайно. Вершины цикла - это как города на карте, поезд движется между ними с постоянной скоростью. Прибытие в пункт назначения состоится в определенное время. То, что происходит с пассажирами, не влияет на прибытие. Этот цикл мог бы быть остановлен ядерной войной, ударом астероида в Землю или другим событием такого же масштаба. Циклы можно остановить, но нужно признать, что мы находимся в большом цикле, приближающемся к своему завершению.

Внутри главной ССФ

Каждый, кто знаком с матрешкой, знает, что эта кукла разъединяется посредине, чтобы вместить куклу меньшего размера. Следуя этой логике, возможно существование крупных сжимающихся спиралей Фибоначчи, содержащих более мелкие. Но они должны правильным образом согласоваться.

ССФ по золоту началась на лоу 253.80$ за унцию 21 июня 1999 года, и росла до 28 февраля 2008. Это восемь лет, восемь месяцев и семь дней. Если взять 61.8% от этого времени (1962 дня до 13 июля 2013), то золото могло либо сформировать вершину в этой точке, либо протянуть еще несколько месяцев после этой даты. Это можно представить как меньший цикл ССФ, действующий внутри более крупной ССФ.

Использование ССФ в будущем

ССФ - это цикл, по которому следуют широкие индексы рынка акций с 1932 года. Каждому циклу присущ свой уникальный ритм. В данном случае, ритм основан на принципах Фибоначчи. Когда кто-то может разгадать, на каком сигнале основывается цикл, все становится абсолютно ясно.

Нужно помнить, что глубинные причины ССФ кроются в валютных манипуляциях, которые влияют на многие вещи, в том числе, на стоимость золота и других товаров. Данный цикл главнее всех других.

Циклы лишены эмоций. Они следуют собственному ритму, пока внешние силы не заставят их изменить свою модель. Некоторые циклы, например - суточный биоритм, зафиксированы генетически, так же, как вращение Земли вокруг Солнца. Другие, например - сердечный ритм и кровяное давление, подвержены внешним факторам, поскольку внутренние изменения связаны с внешними (питание, музыка и т.п.).

Еще одним важным циклом, который стоит упомянуть, является волновая теория Элиотта, которая пытается выявить модели и циклы на рынке акций и проследить их путь. В этой теории могут существовать субъективные отклонения, потому что у каждого есть собственное мнение. Отклонение нужно устранить, для этого следует избегать таких вещей, как личное мнение и новости. Сделать это сложно. Одним из способов повышения точности цикла является наличие статистической базы, подтверждающей выводы.

Статистический анализ очень хорошо применим для определения того, является ли результат (статистически) значимым или аберрацией. Важность результатов реального тестирования заключается в том, что оно дает достаточно большой объем данных, чтобы вычислить среднее значение, или математическое ожидание. На основании вычисленного математического ожидания можно определить другие статистические показатели: среднеквадратическая ошибка, среднее квадратичное отклонение и %CV (коварианта отклонения, среднее квадратичное отклонение/ математическое ожидание *100). На основании этого можно проводить дальнейшие исследования для подтверждения или опровержения гипотезы.

Хотя данный цикл может показаться логичным, а торговля этой модели - легко приносящей прибыль, будет ли это работать, если все будут об этом знать? Очень маловероятно, что сжимающаяся спираль Фибоначчи будет научно признана до наступления 2020 года. Данный цикл опирается на широкие массы, увлекаемые эмоциями, испытываемыми в конкретный момент времени, независимо от степени их нелогичности.

Получается что в 19-20 годах что-то будет грандиозное)