Линейная регрессия часто используется для вычисления пропорции хеджирования в парном трейдинге. В идеальной ситуации коэффициенты этой регрессии — наклон линии регрессии и свободный член (пересечение) остаются всегда постоянными. Однако в реальности все, конечно, не так радужно, и значения этих параметров постоянно меняются во времени. Как правильно вычислять коэффициенты регрессии, чтобы избежать подгонки к текущей ситуации, рассматривается в статье "Online Linear Regression using a Kalman Filter". Для этой цели в данной публикации используется фильтр Калмана.

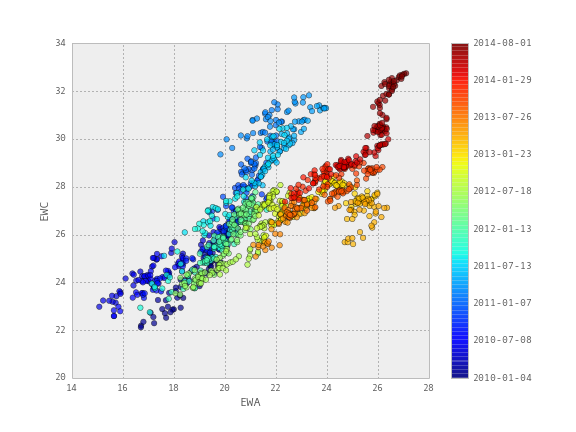

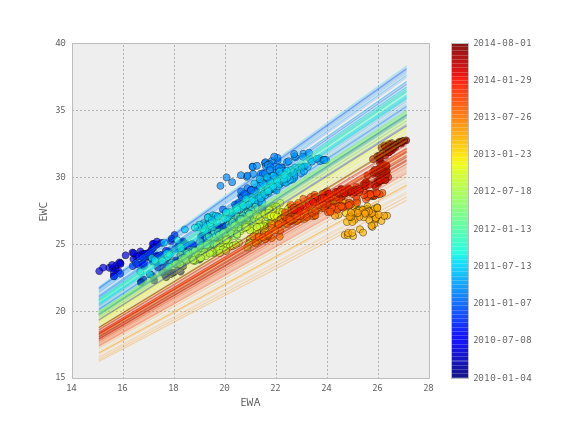

Для тестирования берутся исторические цены закрытия двух биржевых фондов ETF — австралийского EWA и канадского EWC с 2010 по 2014 год. Динамика цен этих фондов показывает взаимосвязь, что продемонстрировано на диаграмме рассеивания в заглавии поста. Однако по этому же графику видно, что эту взаимосвязь невозможно описать с помощью линейной регрессии с постоянными коэффициентами.

Приведем сначала уравнение линейной регрессии:

где ak, bk- приведенные цены фондов EWC и EWA соответственно, а β, α- коэффициенты регрессии — угол наклона и пересечение соответственно. Перепишем уравнение в матричной форме:

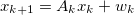

Фильтр Калмана — это модель пространства состояний, которая применяется рекурсивно на входном потоке зашумленных данных для получения статистически оптимальной оценки состояния системы. Общая форма фильтра Калмана содержит передаточное уравнение и уравнение наблюдений:

где xk, zk- вектор скрытых состояний и вектор наблюдений в момент времени k, Ak, Hk- матрица переходов и наблюдений соответственно, wk,vk- векторы гауссовского шума с нулевым средним.

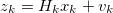

Для наших целей предположим, что вектор состояний xk соостветствует вектору коэффициентов регрессии β. Также предположим, что угол наклона и пересечение следуют процессу случайного блуждания (random walk), тогда Ak будет равна матрице идентичности I (матрице, где на главной диагонали единицы, остальные элементы — нули). В этом случае передаточное уравнение запишется:

то есть β в следующий момент времени равна β в текущий момент времени плюс шумовая составляющая.

На следующем шаге применим нашу модель к уравнению наблюдений фильтра Калмана. Для этого приведенные цены закрытия актива EWC обозначим как вектор наблюдений zk, и матрицу наблюдений Hk представим как вектор размерности 1х2, содержащий в первой колонке приведенные цены закрытия EWA и единицами во второй колонке, подобно нашему вектору Bk. Таким образом, это просто линейная регрессия между двумя активами. Для подпрограммы на Python - pykalman, конструирующей фильтр Калмана, матрица наблюдений obs_mat выглядит так:

obs_mat = np.vstack([data.EWA, np.ones(data.EWA.shape)]).T[:, np.newaxis]

array([[[ 19.36, 1. ]],

[[ 19.42, 1. ]],

[[ 19.49, 1. ]],

...,

[[ 26.02, 1. ]],

[[ 26.24, 1. ]],

[[ 26.42, 1. ]]])

Последнее, что нужно сделать — определить шумовые составляющие wk,vk. Установим ковариацию наблюдений vk, как единичный вектор. Тогда будем трактовать ковариацию переходов, wk, как настраиваемый параметр для управления скоростью изменения коэффициентов регрессии:

delta = 1e-5 trans_cov = delta / (1 - delta) * np.eye(2)

Далее установим класс фильтра Калмана KalmanFilter из модуля pykalman :

kf = KalmanFilter(n_dim_obs=1, n_dim_state=2,

initial_state_mean=np.zeros(2),

initial_state_covariance=np.ones((2, 2)),

transition_matrices=np.eye(2),

observation_matrices=obs_mat,

observation_covariance=1.0,

transition_covariance=trans_cov)

и вычислим средние значения и ковариацию состояний:

state_means, state_covs = kf.filter(data.EWC.values)

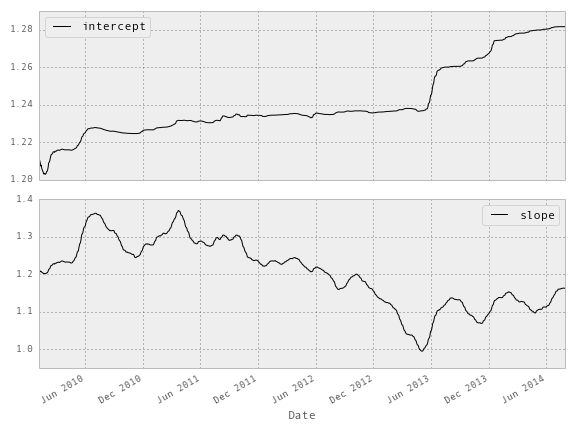

В итоге мы получаем графики изменений коэффициентов регресии — угла наклона (slope) и пересечения (intercept):

Более наглядно можно показать, как подстраиваются коэффициенты регрессии в течение времени на диаграмме рассеивания активов EWA и EWC:

Думаю, те, кто практиковал парный трейдинг, найдет эту статью очень полезной, так как она решает один из главных вопросов в этом виде торговли — каким образом строить линейную регрессию, не попадая под обычную подгонку текущего состояния ценового спреда.

uralpro

uralpro

![Линейная регрессия с использованием фильтра Калмана \beta=[\beta\;\alpha]](http://mathurl.com/p9qduof.png)

Кстати, о теме парного трейдинга. Что-то тихо стало по этому поводу...