Предлагаем вашему вниманию один из проверенных временем методов предсказания.

"Если первая и третья волны имеют приблизительно одинаковую длину, то пятая волна, скорее всего, будет представлять собой затяжной всплеск, особенно, если объем пятой волны выше, чем третьей. И наоборот, если третья волна - растянутая, то пятая должна иметь простую форму и быть похожей на первую", - Фрост и Пречтер "Волновой принцип Элиотта".

Когда А. Дж. Фрост и Роберт Пречтер в ноябре 1978 года выпустили свою книгу "Волновой принцип Элиотта", они посвятили ее памяти покойного А. Хэмилтона, в знак уважения к его огромной преданности волновой теории Элиотта. В течение долгих лет эта книга считалась лучшим учебником для волновиков. Время шло, компьютеры с помощью сложных алгоритмов и программ высокочастотной торговли начали анализировать движения на рынке, и волновая теория Элиотта стала скорее верстовым столбом в пустыне, чем инструментом для предсказания рынка. Имеется в виду, что волна Элиотта может изменить свой счет у следующего верстового столба на этом пути.

Времена меняются

Начали появляться отклонения в подсчете волн Элиотта. Например, первое, что было замечено, - волна III короче волны I. Когда Пречтеру задавали вопрос, может ли такое быть, он отвечал: "Если волна III короче волны I, то волна V будет короче волны III". Этого в вышеуказанной книге не было. Должно быть, это было какое-то новое проявление. Как часто возникал такой необычный счет волн? Не часто, но в последнее время это происходит с завидной периодичностью, что говорит о том, что базовый принцип волн Элиотта постепенно изменяется.

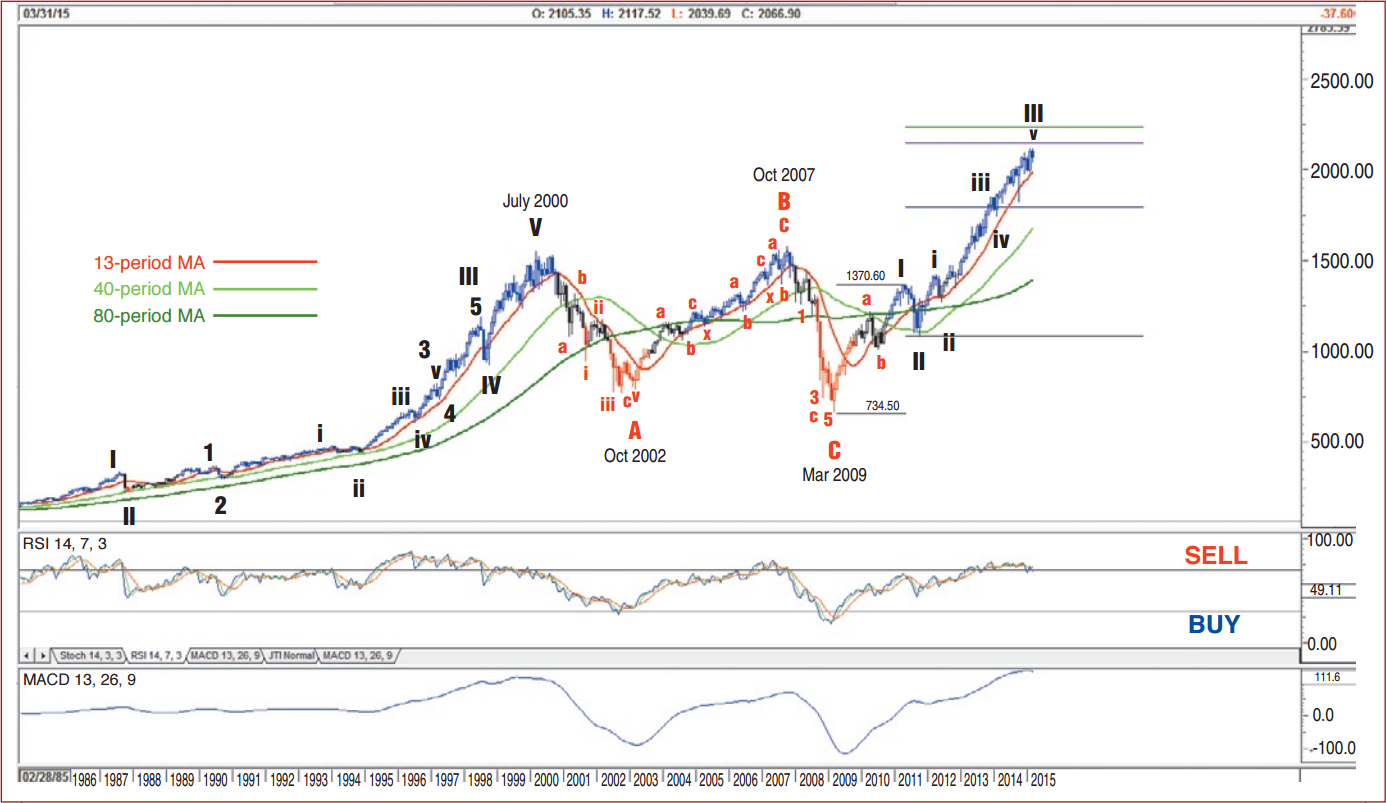

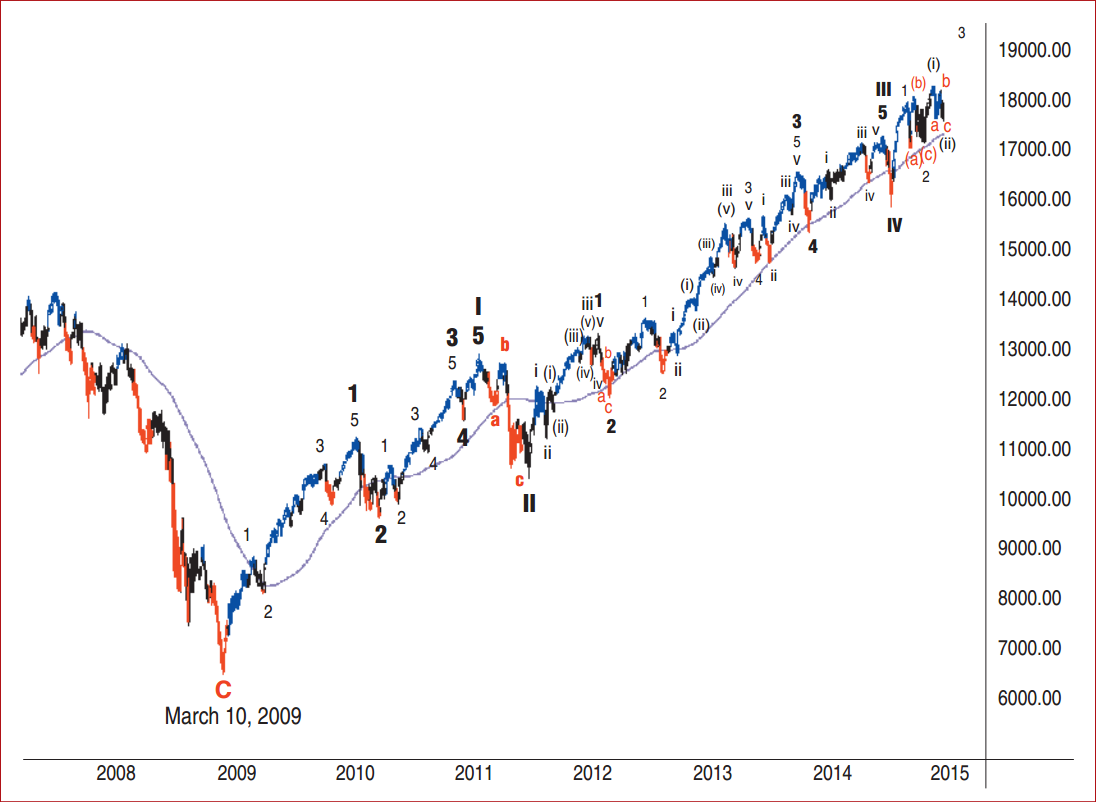

Помимо указанного есть еще два изменения. Первое - короткая коррекция во время волны I и волны III, как правило - на отметке 50%. Также в сегодняшнем мире, где торговлю зачастую ведут лишенные эмоций компьютеры, пятые волны становятся все короче и короче, а технический и фундаментальный анализ играет все большую роль в определении направления движения рынка. Например, можно предположить, что когда индекс Доу-Джонса (DJIA) поднимается значительно выше 200-периодной скользящей средней, то появляется высокая вероятность его коррекции вниз, а когда он опустится ниже 200-периодной скользящей средней, появляется высокая вероятность, что он начнет расти. График на рисунке 1 демонстрирует, как это произошло.

Рисунок 1

С фундаментальной точки зрения, когда деньги начинают сильно течь на рынок, особенно, когда в игру вступают мелкие инвесторы, то вот-вот должна начаться значительная коррекция. Неискушенный инвестор обычно входит в рынок на вершине, оттягивая коррекцию, предусмотренную волновой теорией Элиотта. Это одна из причин, почему волна V может иметь сложную форму.

Компьютеры лишены эмоций. Люди - наоборот, полны эмоций. В настоящее время, глядя на график индекса DJIA, S&P 500 или Nasdaq, предсказать их тренд не так просто, как до появления компьютерных алгоритмов, когда Ральф Н. Элиотт разрабатывал свою теорию.

Рисунок 2

Месячный график S&P 500 на рисунке 2 показывает, что индекс, предположительно, находится в волне V волны III, с целью 2144.78. Правило волновой теории гласит, что волна III должна быть не меньше волны I. На графике видно, что волна I формирует вершину на 1370.60. Из графика также видно, что коррекция a-b волны I началась, когда S&P 500 достиг своей 40-периодной скользящей средней (МА). Обратите внимание, как волна II нашла поддержку на 40-периодной МА, а волна ii волны III нашла поддержку на 13-периодной МА. Говорит ли это о том, что компьютерные алгоритмы рассматривают эти две скользящие средние в качестве уровней поддержки и сопротивления?

Добавление расширений Фибоначчи

Волна I сформировала вершину на 1370.60. Если, используя калькулятор расширений Фибоначчи, растянуть длину волны I от Low волны II, мы получим цель на 2150.70 (1.5%) или 2234.33, т.е. на 1.618% расширения Фибоначчи волны I. Если S&P 500 сформирует вершину на любом из этих уровней, то будет иметь место волна IV. S&P 500 может пойти выше. Он может пойти до следующего уровня Фибоначчи, не показанного на данном графике. Но как было сказано выше, волна Элиотта - лишь верстовой столб в пустыне, а счет может измениться у следующего столба на этом пути.

Глядя на график, волна II выглядит простой коррекцией. Это означает, что, в соответствии с волновой теорией Элиотта, волна IV должна быть либо еще более простой коррекцией, либо более сложной коррекцией. Под графиком размещен 14-периодный индекс относительной силы RSI и схождение/расхождение скользящих средний MACD. Они оба говорят о том, что предстоит коррекция, поэтому на месячном графике можно использовать 13-периодную МА в качестве сигнала на продажу. Но когда произойдет коррекция?

Придя к заключению, что в ближайшем будущем нас ждет коррекция, мы сталкиваемся с очередной сложной задачей - определить дату этой коррекции. Чтобы выяснить это, нужно обратиться к трем стратегиям долгосрочных циклов - волна Кондратьева, Президентский цикл и определение циклов по теории Ганна.

- Волна Кондратьева, известная как К-волна, была представлена международной общественности советским экономистом Николаем Кондратьевым в его книге "Основные экономические циклы" (1925). К сожалению, советское правительство под руководством Иосифа Сталина не поддержало его идеи, и он был сослан в Гулаг и казнен в 1938 году. Имейте в виду, что К-волна является предсказанием мировой экономики, а не движений на американском фондовом рынке. Но некоторые аналитики склонны рассматривать К-волну в качестве предсказания движения экономики США, которое, в свою очередь, влияет на движение фондового рынка.

- Вторая стратегия - Президентский цикл - рассматривает взаимосвязь между движениями индекса S&P 500 и президентскими выборами в США.

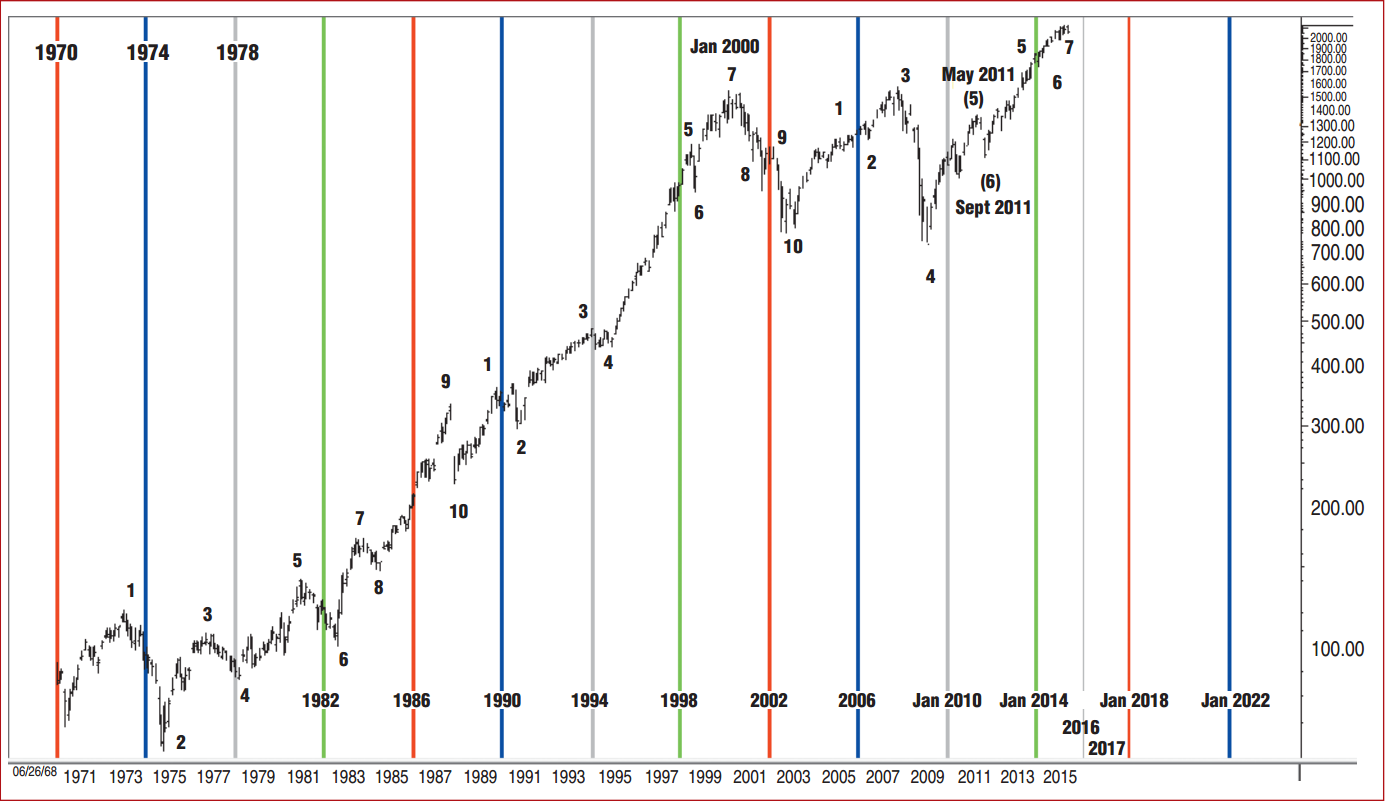

На рисунке 3 вы видите месячный график индекса S&P 500 с наложенными на него К-волной и Президентским циклом. Обратите внимание, как К-волна предсказала экономическую коррекцию 1999 года, и как индекс S&P 500 сделал коррекцию годом позже, при приближении к концу президентского срока Била Клинтона.

Рисунок 3

К-волна предсказывала коррекцию в 2007 году, и коррекция началась в мае 2007, за полтора года до окончания президентского срока Джорджа У. Буша.

В настоящий момент, К-волна предполагает коррекцию в 2016 году. Президентский срок Обамы истекает в 2016 году, а Президентский цикл предсказывает сильную коррекцию индекса S&P 500 в любом из месяцев 2015 или 2016 года. В рамках волн Элиотта, учитывая, что график на рисунке 1 говорит о неизбежности коррекции волны IV в S&P 500, мы можем ожидать, что коррекция волны IV произойдет в 2015 году, за год-полтора до окончания президентства Обамы. Это вполне вероятно просто потому, что волна III слишком затягивается. Это также предполагает, что коррекция волны V может произойти ближе к концу 2016 года.

К-волна также указывает на возможный значительный обвал рынка после 2019 года. Мы говорим "после", потому что, глядя на график на рисунке 1, можно увидеть, что рынок всегда корректировался через несколько месяцев после предсказания коррекции К-волной. Причиной этого может быть то, что приток неискушенных инвесторов входит в рынок, когда он близок к вершине. Мы, конечно, не можем знать причины, предстоящего обвала рынка, пока он не произойдет. Но как показывает практика, найдется, как минимум, один эксперт, чье предсказание причин обвала окажется верным.

Дополнительные подтверждающие сигналы

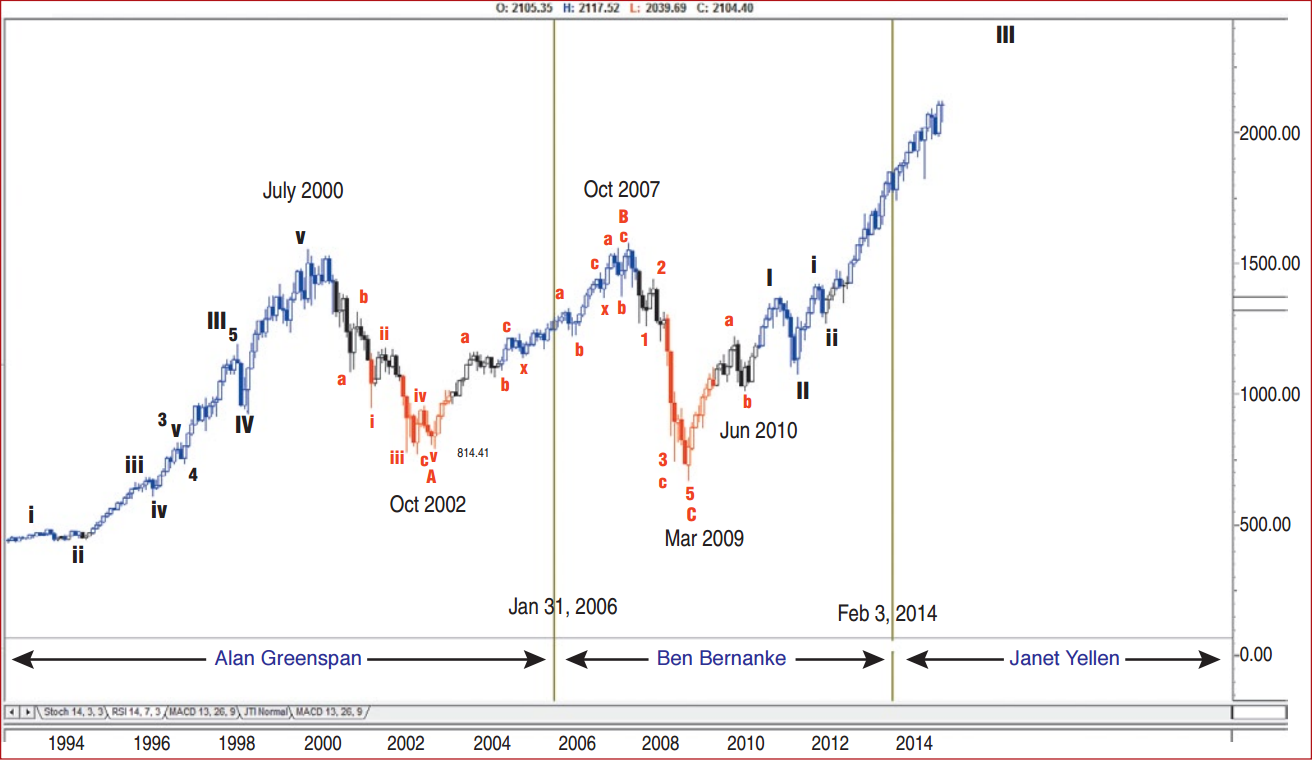

Рисунок 4

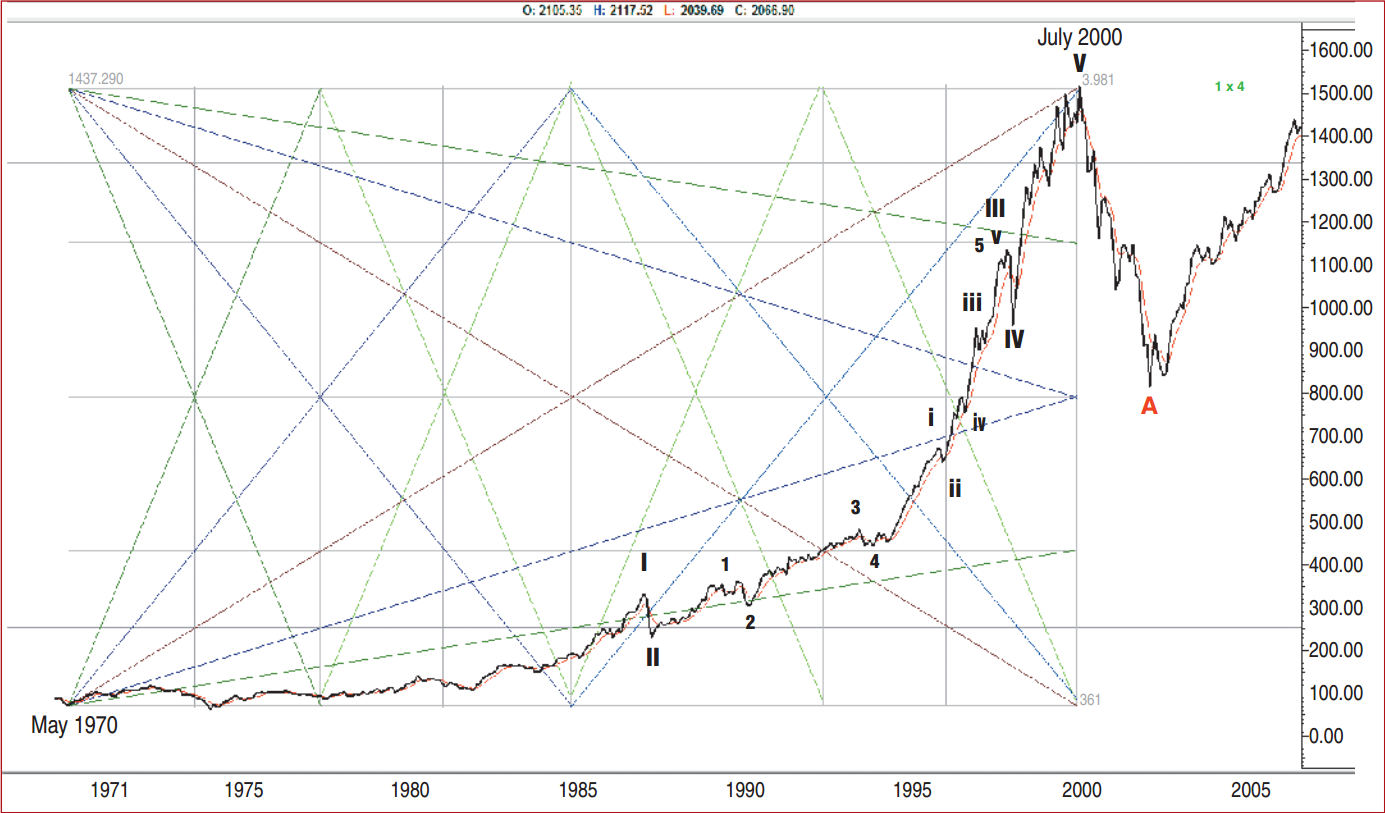

На рисунке 4 представлен месячный график индекса S&P 500 с нанесенным веером Ганна, проведенным от High в октябре 2007 и Low в марте 2009 года. Угол веера Ганна был определен путем построения веера Ганна от Low в мае 1970 к High в июле 2000 (рисунок 5).

Рисунок 5

Веер рисуется от предыдущих High и Low. Предполагаемой датой разворота является пересечение наклонными линиями горизонтальных, проведенных от предыдущих High и Low. Веер Ганна на рисунке 4 предполагает, что точка разворота может находиться в августе 2016 года. Эта точка разворота может стать датой (плюс-минус два месяца) обвала индекса, предсказанного Президентским циклом. Но может произойти и подъем рынка в ожидании выборов нового президента. Что бы ни уготовило нам будущее, эту дату нужно запомнить.

Недостатком веера Ганна является появление алгоритмической компьютерной торговли. Веер Ганна измеряет степень человеческих эмоций на рынке акций, а компьютеры лишены эмоций. По мере того, как компьютеры и высокочастотные трейдеры постепенно начинают доминировать в торговле и становиться основными игроками, веер Ганна утрачивает свою былую точность.

Рисунок 6

Цикл Педжета обозначен проведенными через каждые 4 года линиями разного цвета; он повторяется каждые 16 лет. Например, красная вертикальная линия на графике на рисунке 6 проведена в 1986, 2002 и 2018 годах. Синяя вертикальная линия проведена в 1974, 1990 и 2006, а следующая должна быть в 2022. График отражает движение индекса по отношению к указанным датам. Это можно использовать для предположений о будущем движении индекса. Эта стратегия дает лишь ориентир в отношении того, чего можно ожидать в будущем.

Глядя на цикл Педжета на рисунок 6, можно увидеть, что возникла проблема. Вершина в мае 2011, обозначенная 5, и дно в сентябре 2011, обозначенное 6, должны были появиться вблизи и после 2014 года. Таким образом, возникла неопределенность в отношении вершины 7, которая в прошлом появлялась между зеленой и красной линиями. Она должна появиться в районе 2016 года, но из-за возникшей неопределенности она может сформироваться раньше, в 2015 году, что согласуется с Президентским циклом. Это беспокоит. Возможное изменение в любой отдельной стратегии всегда создает препятствия, затрудняя предсказание движения рынка.

Все циклы предсказывают коррекцию до окончания 2016 года, а цикл Педжета - в 2015. Единственный график, который, на основании предыдущих циклических трендов, предполагает, что коррекция произойдет после 2016 года, - это К-волна. Это потому, что неискушенные инвесторы, как правило, входят в рынок на вершине, поэтому индекс S&P 500 может начать коррекцию ближе к средине или концу 2016 года. Не нужно забывать, что К-волна относится к экономике, а фондовый рынок обычно опережает экономику.

Рисунок 7

График на рисунке 7 отображает индекс S&P 500 с указанием годов, когда у руля стояли Алан Гринспэн, Бэн Бернанке и Джанет Еллен. Как видно из рисунке 4, счет волн Элиотта - простой, без осложнений. Он показывает, что индекс находится в волне III. То же самое можно будет увидеть и если индекс S&P 500 пройдет через обвал во время правления Джанет Еллен; аналогичные обвалы переживали и ее предшественники. На основании графиков, которые приведены выше, это вполне вероятно. Но определить точную дату непросто. История и К-волна показывают, что произойдет коррекция, а волновая теория Элиотта дает аналогичную картину, если искать повторения непрерывных моделей на фондовом рынке.

Рисунок 8

График на рисунке 8 показывает, как возможное добавление к алгоритму 200-периодной МА могло бы повлиять на счет волн Элиотта. На график DJIA на рисунке 1 присутствует 200-периодная МА. Мы добавили на него счет волн Элиотта. Беглого взгляда достаточно, чтобы увидеть, насколько сложным может быть счет волн Элиотта.

В какую сторону теперь пойдет рынок?

Данный график говорит о том, что DJIA должен расти волной (iii) волны 3 волны V. Обратите внимание, как часто DJIA отскакивал от своей 200-периодной МА. Также заметьте, что во время коррекции основной волны, например, волны II и волны IV, расстояние, на которое DJIA опускался ниже 200-периодной МА в ходе коррекций, было примерно таким же, как и при его росте над ней. Это одна из моделей, которые часто используется волновиками, чтобы определить, является ли волна основной или второстепенной. График говорит о том, что 200-периодная МА DJIA могла бы стать неотъемлемой частью сегодняшних компьютерных алгоритмов, и за ней стоит следить.

Анализ рынка сегодня стал сложной задачей, гораздо более сложной, чем во времена разработки Элиоттом своей теории. Мир стал теснее, потому что для торговли на фондовых рынках используются беспристрастные компьютеры и алгоритмы. Тем не менее, модели рынка и экономики по-прежнему существуют. Но они, без сомнения, стали гораздо более сложными и волатильными.