Дэвид Стендаль — портфельный менеджер в фирме Capitalogix, которая консультирует людей по торговым операциям (CTA) и специализируется на системной торговле. Он ведущий специалист в области управляемых фьючерсов. Стендаль выступал на национальных и международных конференциях. Его познания в торговле представлены во многих образовательных видео, включая The Systematic Trader (Системный трейдер). Он автор книги Profit Strategies: Unlocking Trading Performance With Money Management (Прибыльные стратегии: Эффективная торговля через управление капиталом) и еще двух работ: Dynamic Trading Indicators (Динамические торговые индикаторы) и Computerized Trading (Автоматизированная торговля).

Дэвид Стендаль — портфельный менеджер в фирме Capitalogix, которая консультирует людей по торговым операциям (CTA) и специализируется на системной торговле. Он ведущий специалист в области управляемых фьючерсов. Стендаль выступал на национальных и международных конференциях. Его познания в торговле представлены во многих образовательных видео, включая The Systematic Trader (Системный трейдер). Он автор книги Profit Strategies: Unlocking Trading Performance With Money Management (Прибыльные стратегии: Эффективная торговля через управление капиталом) и еще двух работ: Dynamic Trading Indicators (Динамические торговые индикаторы) и Computerized Trading (Автоматизированная торговля).

Дэвид, когда вы заинтересовались техническим анализом?

Еще в детстве я интересовался фондовой биржей, но начал серьезнее относиться к торговле, когда стал биржевым маклером. Я взялся за изучение технического анализа и понял, что мне нравится разрабатывать торговые системы. Чтобы заниматься этим, мне были нужны лучшие инструменты. В итоге я стал сооснователем компании Rina Systems по разработке программного обеспечения. Мы создали много инструментов вроде Performance Summary Plus, Portfolio Evaluator и Money Manager, которые теперь являются частью TradeStation.

Потом я начал карьеру в торговле. Сейчас работаю с Capitalogix, где мы с коллегами формируем фонд. Он полностью системный, потому что именно так я предпочитаю торговать. Помимо этого мы постоянно находимся в поиске новых подходов к разработке систем и созданию портфелей.

Вы многого добились в области управления капиталом. Как вы к этому пришли?

Я понял, что эффективность торговой системы зависит от грамотного управления ордерами на покупку и продажу.

Мой метод управления капиталом был прост, но я шел дальше и развивал его. Я осознал, что нужно изменять размер позиции, увеличивать/снижать количество контрактов или кредитное плечо, чтобы повысить шансы на получение прибыли. Тогда система принесет реальные деньги.

Как вы определяете размер позиции?

Это сложный вопрос. Сейчас я рассматриваю рынки с точки зрения корзин. Это мини-портфели, которые объединены в один более крупный. В одних случаях, чтобы определить размер позиции, мы используем фиксированную долю с компонентом среднего истинного диапазона (ATR). Мы учитываем риск снижения курса, торговый объем и размер капитала для каждого мини-портфеля.

В других случаях мы включаем в корзину множество похожих систем, которые имеют равный вес. Здесь мы используем «уровни соотношения». Это конкретные пропорции систем в пределах корзины, которые дают сигнал на покупку или продажу.

То есть размер позиции зависит от того, как сочетать корзины в структуре портфеля. Обычно мы присваиваем каждой корзине определенный вес.

На основе наших торговых систем я обнаружил, что размер позиции нужно вычислять в каждой ситуации по разным формулам. Универсального способа нет. Поэтому я и моя команда много экспериментировали над структурой портфеля.

Стратегии по управлению капиталом различаются в зависимости от состояния рынка?

Да. Системы и разработаны, чтобы отслеживать изменения в состоянии рынка. Чтобы системы в пределах корзины и корзины в рамках портфеля правильно функционировали, нужно потрудиться. Поэтому в некоторых случаях сработает методика размещения в равных долях, а для других больше подойдет распределение корзин по формуле фиксированной доли с ATR.

Когда я беседую с розничными трейдерам об управлении капиталом, они приравнивают его к управлению стоп-приказами. Как вы думаете, это одно и то же?

Я слышал, что трейдеры считают эти вещи идентичными. Но я разделяю их на две разные категории. Управление стоп-приказами можно отнести к «риск-менеджменту» в рамках одной системы.

Как вы управляете риском?

Скажем, у меня есть система, которая на основе некоторых инструкций подсказывает, когда зайти на рынок и когда ликвидировать позиции. Чтобы указать инструкции для ликвидации, я выбираю индикатор, который хорошо работает с системой. Для меня это и есть управление стоп-приказами/риском.

Также на уровне портфеля я рассматриваю все с точки зрения позиций и регулирую их размер. Это позволяет увеличивать или уменьшать количество контрактов, которыми я торгую. Для розничного трейдера, который использует какую-либо систему, стоп-приказы будут играть решающую роль в управлении риском. Я же могу манипулировать размером позиции и не торговать все время одним контрактом.

Как устанавливать стоп-приказы? Когда продавать по заниженным ценам, чтобы избежать дальнейших убытков? Как вы это делаете?

Я системный трейдер, поэтому алгоритмы размещения стоп-приказов учитываются при разработке системы. Если у вас нет торгового плана на уровне системы или портфеля, то вы обречены. Стоп-приказы нужно внедрять в свою систему, чтобы в необычной ситуации сразу ликвидировать позицию.

Существует много способов управлять стоп-приказами. Вы изучаете их на этапе исследования. Изучаете прежде, чем совершить сделку. И когда вы откроете позицию, будете точно знать, что делать в экстренной ситуации.

Рынок меняется непредсказуемо, и вам нужно на это реагировать. Если условия, при которых вы открыли позицию, потеряют значимость, у вас должны быть заранее установлены стоп-приказы.

Как вы думаете, для различных рынков (трендовый, волатильный) нужно использовать разные стратегии для управления стоп-приказами?

Да. Сначала я беру систему, которую собираюсь использовать на рынке, а затем подстраиваю под нее стратегию для управления стоп-приказами. Например, если индекс Standard & Poor’s 500 волатилен, можно выявить моменты, когда стоит держаться подальше от рынка.

Системы и стратегии управления стоп-приказами можно объединять по-разному. Вы проиграете или выиграете сделку уже на этапе выбора. Все решится до того, как вы откроете позицию.

Трейдеры уделяют мало внимания риск-менеджменту и больше думают о возможном доходе, а не убытке. Вы согласны с этим?

Определенно. В торговле по тренду у немногих трейдеров количество прибыльных сделок достигает 35%. Они терпят много убытков. А все потому, что не следуют известной системе: «Сокращайте убытки и держите прибыльную позицию до последнего». Она позволяет получить максимум из того, что предлагает вам рынок. Если нет возможности применить такую систему, то помогут стоп-приказы.

Но людей больше интересует точность системы, а не защитные механизмы. Многие трейдеры, особенно новички, больше заботятся о прибыли. Когда я разрабатываю систему, то концентрируюсь на негативных сторонах или риске. Я полагаю, что на его оценку следует тратить столько же времени, сколько на проверку точности.

Вы больше торгуете акциями, фьючерсами или валютами?

Сейчас деятельность Capitalogix сосредоточена на пяти отдельных рынках. Мы собираемся расширить это количество до 40. Но все рынки будут ориентированы на фьючерсы. Я торговал акциями Dell Inc. (DELL) в 1990 году. Но это был последний раз.

Теперь я торгую только фьючерсами. Они позволяют манипулировать кредитным плечом в свою пользу. Поэтому все торговые инструменты, которые я создал, относятся к фьючерсам. В любой момент можно перейти на агрессивную или консервативную торговлю. Единственное, чего не стоит делать, так это злоупотреблять плечом. Такое не доводит до добра.

Многие трейдеры знают о стоп-приказах, но редко задумываются о размере позиции. Они не понимают, что манипуляции с размером позиции влияют на результаты торговли. Вы замечали это?

Конечно! Регулирование размера позиции может превратить посредственную систему в отличный торговый инструмент. Если вы рассматриваете торговлю с точки зрения простой покупки и продажи, то мыслите слишком узко. Существует много инструментов, которые позволяют манипулировать системой. Можно открыть позицию с небольшой суммой и попутно использовать эти инструменты, чтобы при необходимости увеличить или уменьшить ее размер. Так можно регулировать прибыль и убыток.

Профессионалы всегда уделяют внимание стратегии для управления риском, логике стоп-приказов и структуре портфеля. Если не регулировать размер позиции на уровне системы, то стоит взяться за управление риском/стоп-приказами или переработать структуру портфеля.

Вы объединяете корзины фьючерсов в мини-портфели, чтобы снизить риск. Как выглядит этот процесс?

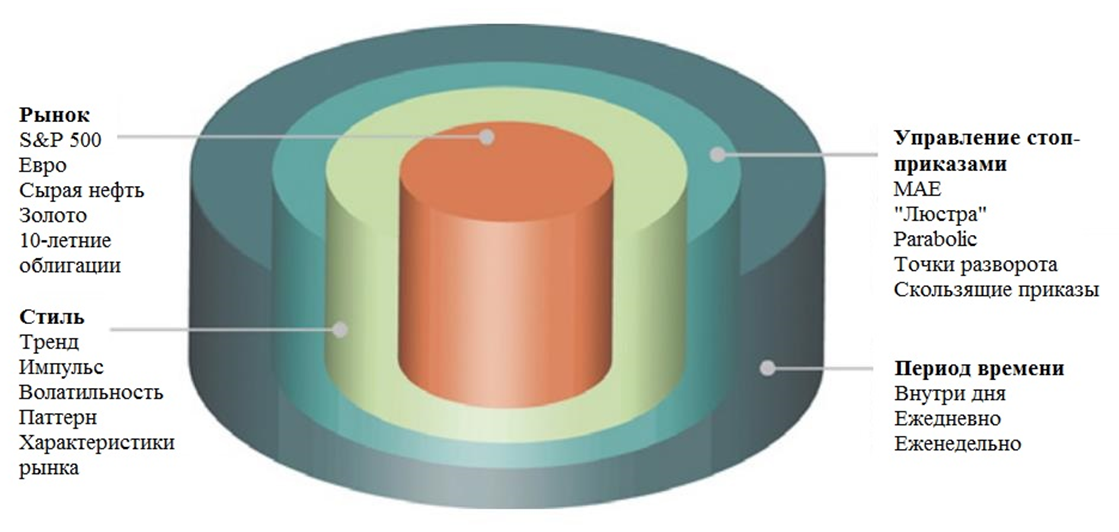

У нас много торговых систем, которые основаны на тренде, импульсе, паттернах, волатильности и состоянии рынка. Они объединены в портфели или корзины (Рисунок 1). Мы отслеживаем все корзины: некоторыми торгуем, а за другими наблюдаем. Мы оцениваем соотношение риска/дохода или просадки и рассматриваем эффективность каждой корзины.

Рисунок 1

На основе показателей мы оставляем или исключаем корзины. Мы пытаемся найти те, которые в перспективе принесут хорошую прибыль.

Отобранные корзины распределяются в процентном соотношении в активном портфеле. На этом этапе мы обращаем внимание на три разные формулы для распределения корзин в портфеле: оптимальный вес, наименьшая дисперсия и паритет риска. Каждая из этих моделей портфеля нацелена на то, чтобы уравнять риск и доходность.

Зачем вы используете три разные модели?

Чтобы по-разному формировать портфель. Например, если рынки «спокойные», можно использовать оптимальный вес. Когда рынки становятся волатильными, можно применить наименьшую дисперсию или паритет риска. Одним словом, это отличный способ организовать все корзины и собрать стабильный портфель.

Расскажите о паритете риска?

Эта модель основана на формулах, которые учитывают соотношение риска и доходности. Подсчеты позволяют нам «взвесить» корзины.

Они дают ответы сразу на два вопроса: стоит ли увеличить/уменьшить кредитное плечо и размещать корзину в портфеле. Формулы паритета риска похожи на те, что определяют границу эффективности. Они учитывают стандартное отклонение и эффективность совместной работы корзин при конкретном распределении.

Все усложняется, когда мы объединяем много элементов. Вопрос правильного размещения корзин становится не менее важным, чем размер позиции. Имеет ли значение размер позиции в торговле? Да. Но большинство людей не замечают и не ценят этот показатель. То же происходит с распределением корзин. Но вскоре многие трейдеры начнут обращать внимание на структуру портфеля с разными моделями. Они попытаются сделать то, чем сейчас занимаемся мы: то есть будут просматривать разные портфели и корзины, тестировать их сочетаемость, чтобы добиться максимальной эффективности. Но еще стоит учесть, что они будут делать с корзинами потом.

Я полагаю, речь идет о процессе торговли. А вы торгуете всей корзиной, меняете размер позиции внутри нее или используете один фьючерсный контракт?

Мы торгуем частью, так как в одной корзине находятся сотни систем. Я поясню. Мы не торгуем какой-либо корзиной постоянно. Ее можно добавить или убрать. Как только индикаторы покажут, что на рынке появляется тренд, можно пускать корзину в дело. Мы поступаем так на любом рынке. Это позволяет иметь множество торговых стилей применительно к разным корзинам и рынкам.

Модели распределения корзин помогают сформировать уравновешенный портфель. Скажем, мы разместили в нем 60% S&P и 40% сырой нефти. Обеими корзинами мы торгуем по тренду. В каждую корзину можно включить много систем: например, 500 для S&P и 100 для сырой нефти. Мы следим за всеми системами. Каждая имеет инструкции для входа в сделку, выхода из нее или на случай флэта. И мы торгуем совокупностью систем на основе различных порогов для каждой корзины. Это звучит довольно сложно. Взгляните на Рисунок 2, который поможет объяснить процесс.

Рисунок 2

Если 500 различных систем находятся в одной корзине, то каждая соответствует как минимум одному контракту?

Да, по каждой системе можно торговать одним контрактом. Чем больше контрактов приходится на систему, тем выше риск. Поэтому мы смешиваем все системы в одной корзине и ждем от них сигналов. Если мы видим много сигналов на покупку, тогда открываем длинную позицию, если на продажу, то короткую. Для каждой корзины у нас есть различные пропорции или пороги.

Если в корзине 500 систем, и они все выдают сигнал на покупку, пропорция будет +500. Если они все указывают на продажу, то будет -500. Так как системы независимы друг от друга и могут покупать, продавать или находиться в ожидании, мы никогда не видели показателя +/- 500. Вместо этого, мы наблюдаем переплетение систем и средние пропорции. Когда рынок растет, можно увидеть показатель +50, затем +100 и +150. Когда рынок в упадке, мы увидим -50, -100 и -150. Такие пропорции и пороги позволяют торговать одним, двумя и тремя контрактами.

Помимо диверсификации, использование корзин дает возможность торговать при различном размере капитала. Будь у вас на балансе 10 миллионов долларов, 1 миллион или 250 тысяч, это не помешает эффективной торговле.

Сколько времени в среднем вы держите одну позицию?

Это зависит от корзины и рынка. В среднем, это 20 минут или около того. Есть системы, которые открывают позиции на три, четыре, пять часов, или держат их сутки. Есть системы для торговли на ежедневной и еженедельной основе. Некоторые позиции могут удерживаться месяцами. Для каждого рынка средние показатели отличаются. Нет смысла рассматривать их в рамках портфеля, который состоит из разных корзин.

На «спокойном» рынке эта система работает хорошо, но что если произойдет резкий обвал? Такое характерно для фондового рынка, но бывает и на рынке фьючерсов, не так ли?

Да, это так. В случае обвала будут задействованы защитные инструменты на всех уровнях нашего портфеля. Сначала сработают все стоп-приказы, которые настроены в каждой системе. Из-за этого корзина уйдет в минус. Она будет исключена на какое-то время и недоступна для торговли. Наконец, для безопасности мы предусматриваем диверсификацию портфеля. Мы отслеживаем рынки, которые относятся к пяти разным сферам: обыкновенные акции (S&P 500), энергия (сырая нефть), процентная ставка (10-летние облигации), металлы (золото) и валюты (евро).

Поэтому для нашего стиля торговли спасение при обвале можно выразить в трех пунктах: управление стоп-приказами на уровне системы, диверсификация на уровне корзины и продуманная структура на уровне портфеля. Мы не заработаем денег во время обвала, но защитим и сохраним капитал, что гораздо важнее.

Как вы определяете размер конкретной торговой позиции?

Мы используем больше число методов определения размера торговой позиции, чаще всего это расчет по "фиксированной доли с ATR". Использовать фиксированную долю для определения размера позиции — значит рисковать одинаковым процентом или долей всего вашего капитала в каждой сделке. Формула для расчета выглядит следующим образом:

N = f * (Капитал / |Торговый риск|),

где:

N — количество сделок,

f — фиксированная доля,

Капитал — сумма на вашем счете,

Торговый риск — сумма, которую вы можете потерять в сделке.

Существуют различные способы включить в формулу средний истинный диапазон (ATR). Один из них — это добавить его к торговому риску.

Инвестиционный подход это хорошо, но далеко не все могут себе это позволить