Торговля так называемых ложных пробоев - это ошибка, которая может обойтись довольно дорого. Давайте посмотрим, как именно можно свести к минимуму количество таких входов, используя простые наглядные стратегии Price Action, объема и сканирования волатильности.

Это самая большая трудность, с которой сталкивается трейдер: вы входите в сделку, которая обещает быть пробоем, подтвержденным техническим анализом, но цена разворачивается и выбивает ваш стоп. Когда такое происходит снова и снова, такие ложные пробои могут быстро истощить ваш торговый счет.

Две наиболее распространенные ошибки, которые делают активные трейдеры:

- неиспользование коротких стопов, что приводит к слишком дорогостоящим убыткам,

- переторговка по "рваным" графикам со слабыми, неопределенными техническими сигналами входа. Если вы торгуете по "рваным", низковолатильным графикам, то у вас, скорее всего, будет много срабатывающих стопов и небольшое количество прибыльных сделок.

Понимание того, какие конкретно типы графиков стоит торговать, может склонить шансы в вашу сторону, поскольку сильные пробои часто продолжаются по тренду, если их правильно торговать. В данной статье мы покажем вам, как минимизировать количество входов в ложные пробои, используя простые, наглядные стратегии, основанные на Price Action, объеме и сканировании волатильности.

Минимальные торговые диапазоны

Чтобы избежать ложных пробоев, особенно важно сконцентрироваться на торговле только акциями, имеющими достаточно высокую волатильность, чтобы получить хорошее соотношение риска и прибыли. При отборе акций для свинговой торговли, лучше всего искать в диапазоне цен от 20$ до 70$ за акцию, с объемом не менее 1 млн. акций за торговую сессию.

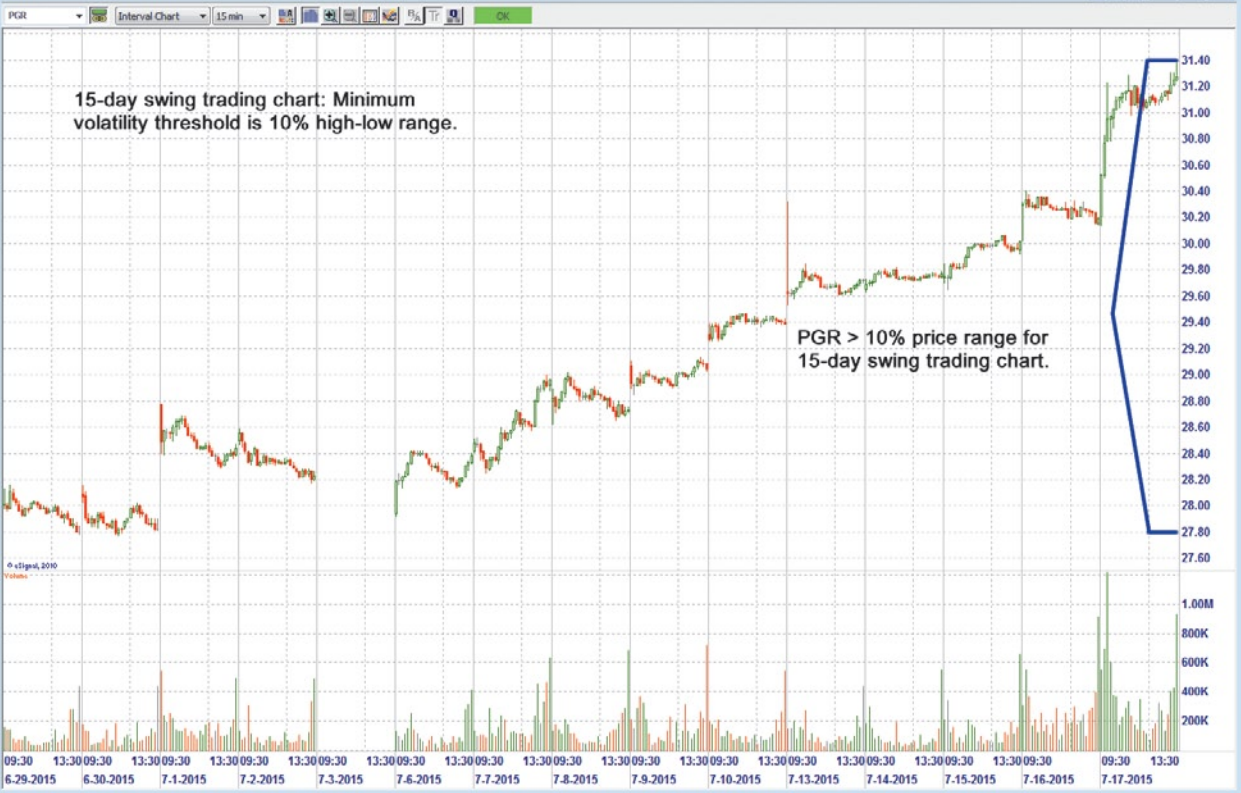

Просматривая график за последние 15 дней, для свинговой торговли нужно установить важное пороговое значение: торговать только акции, имеющие диапазон не менее 10%. Например, если посмотреть на 15-минутный график Progressive Corp. (PGR) за 15 дней (рисунок 1), можно увидеть, что торговый диапазон составляет от 27.80$ до 31.40$, т.е. 3.60$ для 30-долларовой акции, что удовлетворяет минимальному требованию в 10%. Обратите внимание, что на этом графике цена находится в сильном повышающемся тренде.

Рисунок 1

Такой ориентир минимальной волатильности в 10% поможет избежать набора позиций в акциях, в которых ложные пробои происходят в рваных, сжатых диапазонах торговли. Аналогично, акция, которая стоит 50$, должна иметь минимальный диапазон 5$ (например, Low 15 дней на уровне 45$, а High - 50$ за акцию).

При торговле внутри дня, нужно искать акции стоимостью от 20$ до 70$, средний диапазон внутридневной торговли в которых составляет не менее 1.5 пунктов, а объем - не менее 15 000 акций в минуту. Такой пример приведен на минутном графике Paypal Holdings Inc. (PYPL) за один день (рисунок 2). Чтобы свести к минимуму ложные пробои, лучше всего сконцентрироваться на акциях, имеющих движение диапазона открытия не менее 0.50$ - 0.80$.

Рисунок 2

Техническое обоснование использования минимальных диапазонов торговли хорошо известно профессиональным трейдерам: высоковолатильные графики с сильным трендом облегчают вход на пробой. Трейдеры Уолл-стрит говорят, что такие графики находятся "в игре" (in play), потому что сильный объем покупок поднимает цену до новых вершин.

Проверьте сами: посмотрите на 20 своих последних стоп-лосов. Скорей всего, вы увидите, что большинство из них не прошли этого простого теста на "порог волатильности".

Сигналы объемов, позволяющие избежать ложных пробоев

Хорошо известно, что высокий объем может использоваться как сигнал подтверждения моментума для входа на пробой High. Вы, возможно, часто видели на графиках движения цены вверх после пробоя на повышенном объеме. Но может иметь место ложный пробой, если объем и цена недостаточно сильные, чтобы поддерживать тренд. Это приведет к развороту цены.

Если внимательно посмотреть на бары объема на дневном графике Eros International (EROS) на рисунке 3 (он охватывает период 90 дней), можно увидеть, как дни с повышенным объемом последовательно приводят к появлению новых High. Входы в свинговую сделку в дни, следующие за днями с повышенным объемом, привели бы к продолжительному трендовому движению. Обратите внимание, что эти бары с повышенным объемом не менее чем в два раза превышают высоту 2-3 предыдущих баров. Такой исключительно высокий объем приводил к продолжению восходящего трендового движения цены, снижая риск ложных пробоев.

Рисунок 3

Трендовые пробои трехфазного канала

Хорошо известно, что тренды с углом наклона 45 градусов - самые лучшие для торговли на продолжение движения. Чтобы найти их заранее, полезно искать устойчивые, с меньшим наклоном восходящие движения. Они зачастую получают дополнительную силу от продавцов, формируя идеальные для торговли графики, подобные показанному на рисунке 4 дневному графику DBV Technologies (DBVT). Этот график охватывает период 90 дней.

Рисунок 4

Он иллюстрирует 3 основные фазы: начальная консолидация, промежуточное движение с небольшим наклоном и затем - сильное движение под углом 45 градусов. Каждая из трех основных фаз тренда длится примерно две недели, давая множество возможностей для открытия сделки. Такой переход от неопределенности к медленным покупкам, а затем - к ускоренным покупкам, является моделью, которую можно визуально найти на многих графиках. Это помогает находить сильные формации для торговли.

Правильный визуальный отбор такого типа графиков может существенно помочь избежать ложных пробоев. Развитие навыков распознавания моделей требует времени. Но приведенный пример показывает, на каких графиках лучше всего сосредоточить внимание.

Пробои по ленте при дейтрейдинге

При торговле акциями внутри дня, вход на пробой можно выявить, отслеживая операции в окне time & sales и используя классическую тактику чтения ленты. Это один из немногих инструментов анализа по которому ключевые стратегии остаются неизменными на протяжении многих лет. Чтобы избежать ложных пробое при дейтрейдинге, важно знать, когда на вашей стороне моментум. Для этого надо читать ленту.

На минутном графике Etsy, Inc. (ETSY) на рисунке 5 вы видите, что цена прошла от 17$ за акцию до 23.90$ устойчивым продолжительным движением за 2.5 часа. Самое главное, за чем нужно следить в ленте - это движение цены, особенно то, насколько быстро она проходит каждые следующие 10 центов. При поиске устойчивых пробоев, зачастую можно увидеть, как поток транзакций ("принты") в ленте ускоряются в ходе пробойного ралли.

Рисунок 5

Окончательное подтверждение дают объемы, т.е. когда в ленте появляются блоки сделок институционалов (обычно 1000 и больше акций за транзакцию), как показано на рисунке 5. Этот участок ленты был скопирован в 10:01. Видно, насколько далеко цена ушла после этого, когда появились показанные блоковые сделки.

Графики, которых надо избегать

Торговля самых сильных пробойных графиков с установившимся трендом может помочь избежать ложных пробоев. Следует избегать слишком дорогих и слишком дешевых акций, а также переторговки по "рваным" графикам. Вот что не надо торговать:

- дешевые акции (меньше 5$ за акцию). Ими легко манипулируют нечистоплотные и закупающие их наперед вендоры и промоутеры. Акций дешевле 5$ нужно избегать, так как у этих бумаг достаточно специфическое поведение. Торговля тысячами дико волатильных акций в надежде получения мелких прибылей - это спекулятивная азартная игра в чистом виде. Подобно "эффекту лотереи", широко рекламируемые заработки на дешевых акциях значительно перекрываются существенными убытками в них средних трейдеров (о чем реклама умалчивает). Pump & dump очень популяризируется промоутерами, поскольку ценами таких акций легко манипулировать.

- Дорогие акции (свыше 100$ за акцию). Если у вас нет 5- или 6-значной суммы на счете, то акций, которые торгуются значительно выше 100$, надо избегать. Соотношение риск/прибыль и маржа, необходимые для торговли таких акций, делают их менее пригодными для внутридневной и свинговой торговли. Их волатильность ниже (в процентном отношении), чем у акций стоимостью 20$ - 70$ (для рассмотренного 10%-го диапазона торговли за 15 дней). Это потенциально может приводить к ложным пробоям. Кроме того, торговля дорогими акциями связывает торговый капитал, который можно лучше использовать, торгуя группу из разных акций, где наблюдаются новые пробои.

План торговли пробоев: советы для успеха

Еще одно хорошее правило, которого следует придерживаться: входите в сделку только когда оба - S&P 500 и торгуемый график делают пробой на новый High двух дней. Входы на таких днях обычно оказываются лучше, чем входы на днях, когда новый High не установлен, т.е. рынок находится внутри диапазона предыдущего дня.

С точки зрения управления рисками, имеет смысл использовать начальный и следящий стопы не более 1.50$ - 2.00$ в сочетании с управлением размером позиции - масштабированием (увеличением прибыльных позиций каждые 2$ в восходящем тренде для акций ценой 20$ - 70$).

От профессиональных трейдеров часто можно слышать умные фразы типа: "короткий стоп - это хорошо" или "сомневаешься - выходи". Короткие стопы - ключевой фактор для успешной торговли пробоев. Избегая ложных пробоев в своей торговле и внимательно применяя управление рисками, вы можете выработать более последовательный и точный подход к торговле.

Статья очень кстати, пробои разводить уже давно начали от того и престал их торговать