Трейдер в работе использует разные инструменты анализа, позволяющие повысить эффективность сделок на рынке и увеличить вероятность успеха. Одними из таких инструментов являются технические индикаторы, полученные путем осуществления ряда математических действий.

Технологии не стоят на месте. Если недавно расчет и нанесение индикаторов на график производилось трейдером вручную, то с появлением компьютеров и специализированного обеспечения все стало проще. Основную функцию беру на себя ПК, а сами индикаторы перешли из разряда математического в категорию компьютерного анализа.

Основные понятия

Перед рассмотрением более серьезных вещей, важно усвоить некоторые азы - понятия инструментов рынка. К примеру, индикатор - помощник трейдера, полученный посредством математических расчетов, основой которых являются два показателя:

- стоимость выбранного инструмента;

- объем актива.

Упомянутые параметры могут учитываться и комплексно.

Для чего необходимы индикаторы? В первую очередь для прогнозирования будущих изменений цены, что позволяет трейдеру с большей точностью совершать сделки с выбранным активом. Главный плюс - широкая палитра технических индикаторов (больше 1000), многие из которых представлены в платформе Аврора.

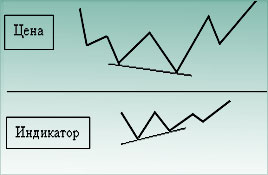

Стоит знать и о таком понятии, как дивергенция - одном из наиболее мощных и точных сигналов в теханализе. Дивергенция создается в момент, когда между показателями и ценами на графике индикаторов появляется разница (разбег параметров). Как только стоимость поднимается к новому пику, а график остается на прежнем месте, можно говорить о появлении дивергенции «медведей».

Всего можно выделить два вида дивергенций:

1. «Медвежья» дивергенция - разница между текущей стоимостью актива и положением индикатора. Она свидетельствует о слабости рынка и сигнализирует о риске разворота последнего.

2. «Бычья» дивергенция - сигнал, который характеризует снижение цены к минимальному значению. В свою очередь, показания на графике имеют большую величину. Появление «бычьей» дивергенции свидетельствуют об ослаблении нисходящей тенденции. По сути, это сигнал для трейдера о возможном изменении рынка и начале роста.

Для лучшего понимания таких инструментов, как индикаторы, важно знать их классификацию и особенности каждого из видов. Здесь стоит выделить:

1. Осцилляторы.

2. Трендовые индикаторы - инструменты, по которым трейдер может судить о будущем изменении движения цены на рынке.

Ниже рассмотрим каждого из представителей более подробно.

Трендовые индикаторы

Скользящие средние

Среднее скользящее значение - инструмент, который популярен в среде аналитиков и позволяет следить за изменением тенденции. Главные задачи инструмента:

- Определить время появления нового разворота рынка;

- Предупредить участника рынка о развороте или завершении тенденции.

С помощью средних скользящих (СС) можно отследить тенденцию на этапе ее развития. При этом параметр стоит рассматривать с позиции измененных линий тренда.

Начинающие трейдеры часто используют СС для прогнозирования изменения цены. Но это ошибка. Среднее скользящее - инструмент, который не опережает, а отстает от рынка. С его помощью нельзя спрогнозировать изменение цены в будущем, ведь СС отражает ситуацию по факту, изменяясь уже после корректировки цены. Вот почему данный инструмент называют «запаздывающим».

Процесс построения среднего скользящего - целая методика, подразумевающая сглаживание параметров цены. Суть индикатора - подравнять кривую и отразить средние параметры ценовых значений. Благодаря такой корректировке, анализировать рынок и его изменения становится проще. Но стоит учесть, что при построении СС уже отстает от рыночной динамики.

Различается два типа СС:

- Краткосрочные - разновидность инструмента, позволяющая провести точный анализ цены. Особенность - охват небольшого временного промежутка.

- Долгосрочные - вид среднего скользящего, учитывающего динамику рынка за больший временной промежуток.

Если сравнивать два типа инструмента, то краткосрочные СС отличаются лучшей передачей цены и имеют большую точность (отставание по времени все равно существует). Что касается применения, то на трендовом рынке лучше использовать «длинные» СС (они обладают меньшей чувствительностью), а на «боковиках» - краткосрочные.

Скользящие средние можно разделить на следующие категории:

1) Индикатор Moving Average - «Скользящее среднее». Этот инструмент все чаще применяется для технического анализа и принятия решения о последующем движении кривой. Линия Moving Average рисуется прямо на ценовом графике, что упрощает анализ трейдеру и позволяет правильно принять решение. Расчет Moving Average производится с заранее определенным периодом. Чем он меньше, тем выше риск получить ложные сигналы. Если же период растет, то чувствительность индикатора падает.

Все индикаторы Moving Average можно разделить на несколько видов:

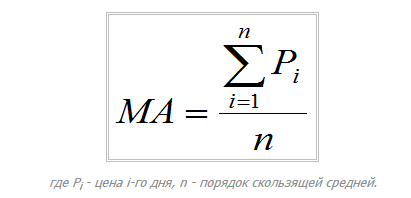

- SMA - простое скользящее среднее, расчет которого производится по представленной ниже формуле. Полное название инструмента - Simple Moving Average.

Данный тип скользящего среднего (СС) пользуется наибольшим спросом у аналитиков рынка. Но есть и те, которые ставят под сомнение его преимущества, объясняя это двумя факторами:

● При анализе в учет берется ограниченный временной промежуток, который охватывается этими СС;

● Простое скользящее среднее, по сути, выравнивает значение стоимости в каждом из дней анализа. К примеру, в случае применения 10-дневного СС в первый и последний день значение цены будет идентично остальным дням в периоде (10%). В случае с 5-дневным периодов средний вес цены будет составлять уже 20% и так далее.

Другая категория аналитиков сходится во мнение, что более поздний ценовой показатель имеет большую важность при анализе. Это логично, ведь при появлении новой тенденции SMA потребуется больше времени, чтобы развернуться и подать сигнал (если сравнивать с WMA, который будет рассмотрен ниже);

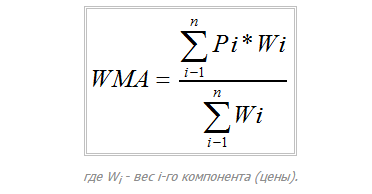

- WMA - взвешенное скользящее среднее. Это инструмент, способствующий разрешению такой проблемы аналитиков, как «удельный вес» средних параметров цен. Полное название - Weighted Moving Average. Расчет производится по формуле ниже:

Каждый из весов, который был присвоен той или иной цене в приведенном расчете, может определяться произвольно. На практике выбор весовых цен напрямую зависит от изменений рыночного актива. Увеличение веса может осуществляться в нескольких формах, к примеру, экспоненциально, линейно или каким-то иным образом. К примеру, в ситуации с линейно-взвешенной формой параметр приобретает следующее соотношение Wi = i;

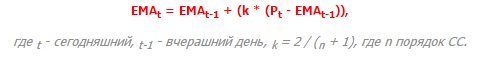

- EMA - экспоненциальное скользящее среднее. Особенность инструмента - более сложное построение, что позволяет устранить две проблемы:

● EMA придает большее значение параметрам, которые имеют место в последние несколько дней. Следовательно, данный показатель относится к категории взвешенных;

● Возникает шанс применения всех данных цен за весь срок действия рынка актива.

Полное название - Exponential Moving Average. Вычисление производится по формуле:

Конечно, как и других инструментов, у EMA есть ряд минусов, которые присущи всем скользящим средним. Но из трех инструментов, которые были перечислены выше, данный вариант наиболее предпочтителен. Приведенная ниже информация позволяет в этом убедиться.

Все приведенные выше инструменты рынка важно правильно анализировать. Здесь должны быть учтены следующие моменты:

1. Главный сигнал, по которому можно судить о трендовой тенденции - общее направление кривой СС. Стратегия должна быть следующей:

- Если СС восходящее, то рынок является «бычьим». Участнику в данном случае стоит покупать, то есть работать на повышение. Сделки нужно проводить в момент, когда стоимость актива снизится до уровня СС. При этом установка стоп-лосс (Stop Loss) осуществляется ниже минимума, который имел место немного раньше. Перемещение стоп-лосс производится лишь в том случае, если следующее закрытие цены произошло на уровень выше прошлого показателя;

- Если СС нисходящее, то рынок является «медвежьим». Здесь стоит продавать, то есть открывать short (короткие) позиции, играть на понижение. Сделки совершаются в момент, когда стоимость актива возрастет до уровня СС или выше. В данном случае стоп-лосс должен находиться немного выше прошлого уровня и постепенно перемещаться при продолжении падающей тенденции.

2. Следующий сигнал для участника рынка - пересечение скользящего среднего и ценового графика. Здесь возможны следующие варианты:

- Пересечение ценового графика скользящим средним сверху. Если это происходит на растущем (бычьем) рынке, а сама кривая индикатора имеет положительный наклон, то данный сигнал является более сильным;

- Пересечение ценового графика скользящим средним при отрицательном наклоне СС и незначительном (отрицательном) наклоне графика цены. Здесь можно говорить о наличии слабого сигнала в отношении будущего роста рынка. Чтобы подтвердить (или опровергнуть) свои предположения, нужно воспользоваться другим сигналом.

В случае с наметившимся падающим (медвежьим) рынком будут поступать такие же сигналы, но при условии обратного наклона (расположения) ценового графика и скользящего среднего.

3. Еще один сигнал для участника рынка - разворот СС на максимуме и минимуме. Анализ производится следующим образом:

- Если скользящее среднее находится под ценовым графиком и отражает локальный минимальный параметр, а ценовой график, наоборот, имеет положительный наклон, то можно говорить о будущем росте рынка (бычьей тенденции);

- Если у ценового графика не наблюдается положительного наклона, то верить сигналу нельзя - стоит воспользоваться 3-мя дополнительными сигналами.

Перечисленные выше правила можно использовать на трендовых рынках. В случае с «боковиком» те или иные графики будут иметь погрешности. При попытке фильтрации последних можно потерять важный сигнал.

Moving Average Convergence/Divergence (MACD)

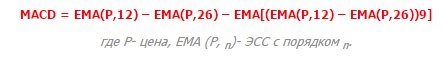

Динамический индикатор MACD чаще всего относят к категории трендовых, но он может играть роль и осциллятора. По данному параметру можно судить о соотношении между парой СС цены. Построение индикатора производится с учетом разницы между двумя EMA, имеющими периоды в 12 и 26 дней (параметр задается по умолчанию). Для более точного нанесения лучших мест для сделки (продажи или покупки) на график Moving Average Convergence/Divergence может наноситься дополнительная (сигнальная) линия из девяти экспоненциальных скользящих средних от MACD-Line при обязательном сглаживании (параметр по умолчанию - 9).

Вычисление гистограммы происходит по иному принципу - из EMA с более низким порядком (12) вычитается ЭСС большего порядка (26). После из полученного параметра должна быть вычтена 9-дневная EMA от разности EMA с порядок 12 и этим же экспоненциальным скользящим средним, но с порядком 26:

Эффективность и простота методики двух скользящих средних сделала ее по-настоящему популярной в среде аналитиков. При этом лучшие результаты MADC отражает при ее анализе на небольших временных промежутках (от одного дня и больше). С большей осторожностью нужно проводить анализ Moving Average Convergence/Divergence на периоде менее одного дня. Что касается часовых и более «коротких» периодов, то они хоть и информативны, но кроют в себе массу ложных сигналов.

Эффективность MADC проявляется на волатильных рынках, когда колебание цены осуществляется в большем диапазоне.

Все сигналы Moving Average Convergence/Divergence можно условно разбить на три категории:

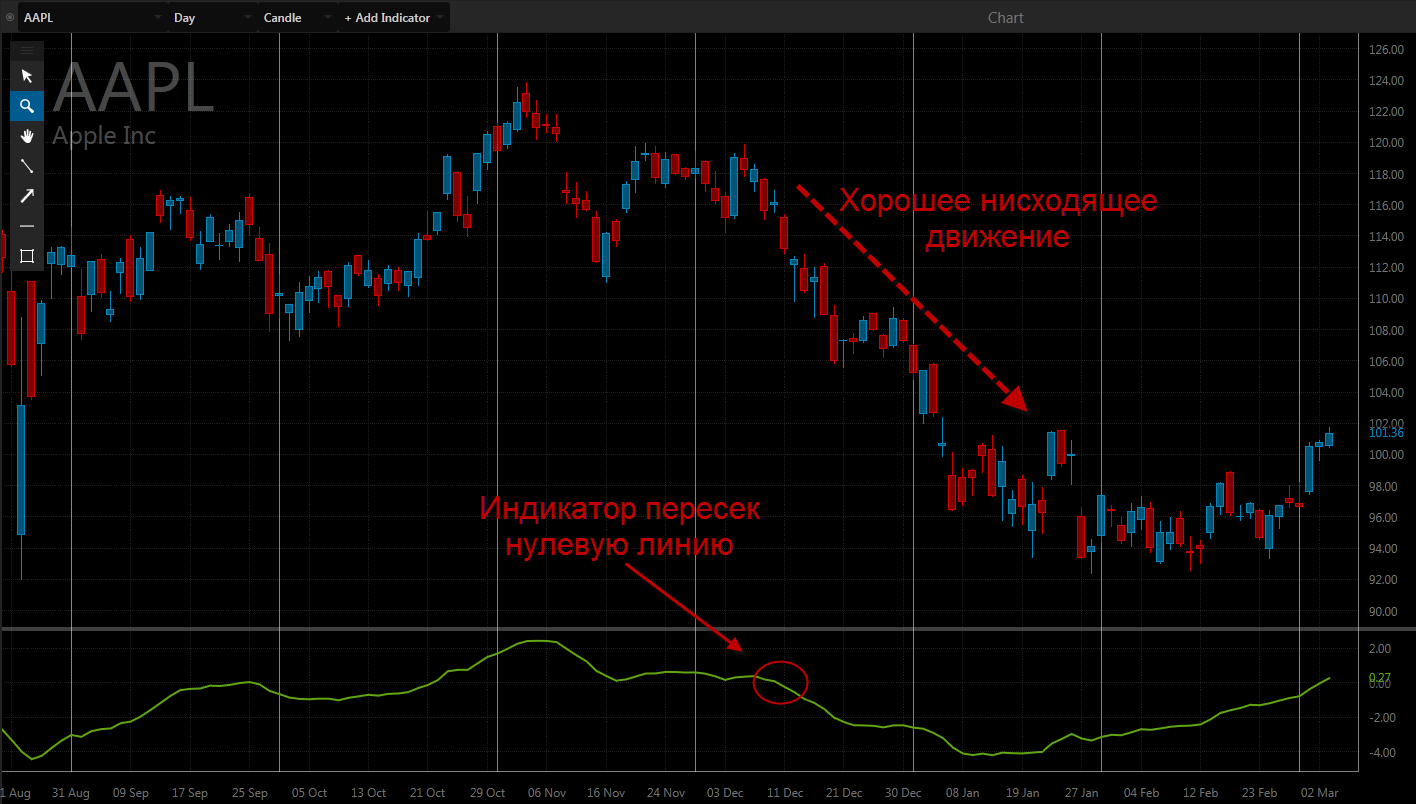

1. Торговля на пересечениях - один из самых простых методов применения индикатора. Анализ проводится на основе пересечения главных составляющих MADC. Сигнал на покупку поступает в том случае, когда гистограмма проходит нулевую линию, направляясь снизу вверх. Если ситуация происходит наоборот (линия направляется сверху вниз), то это сигнал на продажу.

При механической работе с Moving Average Convergence/Divergence нужно учесть некоторые дергания, приводящие к существенным потеря м средств. Чтобы этого избегать, лучше не работать в узких диапазонах, негативно действующих на движение индикатора. Совершать покупку лучше в том случае, когда соответствующий сигнал появляется около «нуля» (реперной линии). Как правило, такое событие происходит на фоне явного бычьего тренда. Если сигнал появляется, когда индикатор находится под «нулевой» линией, то это свидетельствует о слабости тренда.

Анализируя кривую MACD, можно извлечь еще один момент. Если столб (бар) гистограммы расположился над «нулевой» линией, и заметно уменьшение каждого последующего бара в размерах, то стоит учесть уменьшение момента. При отражении «моментного» индикатора Moving Average Convergence/Divergence будет давать сигналы намного раньше.

2. Перепродажа/Перекупка - следующий вариант применения гистограммы. Здесь участник рынка оценивает реальную перекупленность или перепроданость рынка, благодаря чему можно точно определить точки будущего разворота. Если индикатор достигает своих максимумов, расположенных по обе стороны от «нулевой» линии, то это свидетельствует о перекупленности (перепроданности) рынка. При данном варианте стоит опытным путем установить точки экстремума для каждого из инструментов (здесь он может различаться).

Как только кривая индикатора MACD достигает максимальной и минимальной области, пересечение с сигнальной линией способствует появлению соответствующего сигнала (покупки или продажи). Если пересечение произошло вне указанных выше уровней, то информацию можно игнорировать. Как следствие, большую часть дерганий индикатора можно не учитывать.

Достаточно небольшого исследования, чтобы выявить такие уровни для каждого из рынков, вне зависимости от ценового диапазона. Сигналы, появляющиеся в средней зоне части графика стоит использовать лишь в случае подтверждения тренда другим индикатором. К примеру, можно использовать один из осцилляторов (рассмотрены ниже).

Важно учесть, что MACD желательно применять как долгосрочный инструмент, который следует за растущим (падающим) рынком.

3. Дивергенция - отличный метод применения индикатора MADC. В технических исследованиях и в случае с MACD дивергенцию лучше не использовать в одиночку - она эффективна только в комплексе с другими инструментами теханализа. Сама дивергенция встречается в случае, когда цена актива направляется в обратном от индикатора направлении. Применение сигнала возможно в случаях, когда нужно определить характер рынка (растущий или падающий) после проведенной коррекции. Дивергенция применяется и для определения разворота тренда, но намного реже.

При работе с инструментом опережение событий весьма опасно - лучше дождаться вхождения на рынок, пока не произойдет четкая установка дивергенции. В противном случае участник оказывается на другой стороне тренда.

Bollinger Bands

Bollinger Bands (Полосы Боллинджера) - еще один трендовый индикатор, имеющий общие черты с конвертами СС. Главное отличие - в лимитах:

- Для конвертов скользящих средних лимиты находятся выше и ниже уровня кривой на определенном расстоянии (выражается в процентах);

- Для полос Боллинджера построение лимитов производится на расстоянии, которое равно конкретному числу стандартных отклонений.

Из-за того, что размер стандартного отклонения находится в зависимости от колебаний рынка, полосы Боллиндежера могут самостоятельно регулировать параметр ширины:

- При неустойчивости рынка ширина растет;

- При стабильности, наоборот, сужается.

Полосы Боллинджера, как правило, находят отражение на ценовом графике, но могут быть нанесены и на график самого индикатора. Ниже рассмотрим сущность полос, которые отражаются на графиках цены.

Как и в ситуации с конвертами СС, расшифровка сущности полос Боллинджера базируется на способности цены колебаться между пиковыми границами (верхней и нижней). Главная особенность полос - корректировка ширины, обусловленная явной корректировкой цен на рынке.

Ситуация может развиваться следующим образом:

- В периоды сильной волатильности происходит повышение расстояния между полосами. Как следствие, цена меняется много активнее;

- В периоды низкой волатильности (застойности рынка) происходит сужение полос и удерживание стоимости актива в заданном диапазоне.

При анализе полос Боллинджера стоит учесть следующие особенности:

1. Броски цен, как правило, происходят после уменьшения ширины полос, свидетельствующей об снижении колебаний на рынке (снижении волатильности).

2. Когда за минимумами и максимумами вне полос Боллинджера идут минимумы и максимумы внутри полос, то высока вероятность разворота тенденции.

3. При выходе параметра цены за границы полос можно говорить о будущем продолжении тенденции.

4. Изменение цены, которое стартует от одного из лимитов полосы, как правило, достигает границы на другой стороне инструмента.

Наблюдение, описанное в п.3 можно использовать для прогнозирования ключевых ориентиров.

Average Directional Movement Index (ADX)

Инструмент ADX - еще один трендовый индикатор, который появился около 40 лет назад. В качестве разработчика выступил Дж. Уалдер, после чего ADX еще долго дорабатывался аналитиками рынка. Особенность инструмента - возможность применения для измерения активности рыночного тренда. Зная показания индексаADX (среднего направления движения), можно измерить интенсивность тренда. В процессе расчета параметров индекса применяются индикаторы направленного движения (такие как - DI и +DI).

Построение производится по следующему алгоритму:

1. Определяется направленное движение посредством сравнения двух диапазонов цен, а также максимума и минимума за два дня - вчера и сегодня. В роли направленного движения берется большая часть диапазона за сегодня, которая лежит вне диапазона за вчерашний день.

2. Вычисляется действительный диапазон (ДД), величина которого всегда больше нуля. При этом выбирается максимальный параметр из следующих значений:

- диапазона между наименьшей ценой за сегодня и ценой закрытия вчера;

- диапазона между наибольшей ценой за сегодня и ценой закрытия вчера;

- диапазона между наибольшим и наименьшим значением за сегодня.

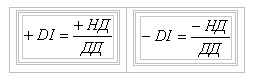

3. Рассчитываются дневные индикаторы -DI и +DI. С их помощью можно анализировать различные рынки, сравнивать их между собой и выражать направленное движение как процент от ДД каждого из рынков. Параметр DI - всегда положительное число, кроме следующих случаев:

- параметр +DI равен «0» в ситуации, когда в течение дня не наблюдалось постоянной бычьей тенденции, то есть неизменного движения вверх не было;

- параметр -DI равен «0» в ситуации, когда не было выраженного медвежьего рынка, то есть неизменного движения вниз.

4. Вычисляются оптимизированные (сглаженные) дирекционные линии. Получить сглаженность +DI и -DI можно путем применения экспоненциальных скользящих средних, имеющих порядок 13. Как результат, на графике видны две линии - негативная и позитивная. По отношению между линиями можно определить перспективы движения цены в будущем.

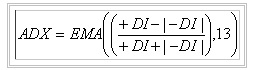

Выполнив описанные выше манипуляции, можно определить индикатор ADX - инструмент, отражающий вероятную направленность рынка. По данному параметру можно судить, когда необходимо идти за рынком. По инструменту ADX можно судить о размахе между кривыми +DI и -DI.

Расчет параметра ADX вычисляется по приведенной ниже формуле:

В чем же преимущества рассмотренного индикатора? Его плюс - возможность определения силы тенденции. Возможно два варианта развития событий:

- Индикатор ADX растет. Здесь можно говорить о росте силы тенденции. При таком развитии ситуации нужно открывать позиции только по направлению тренда;

- Индикатор ADX снижается. В данном случае точно утверждать об изменении тенденции невозможно - стоит ориентироваться на сигналы, которые дают осцилляторы.

Преимущество дирекционного анализа - в возможности отследить корректировки тенденции к росту или падению рынка посредством измерения возможности медведей и быков выводит стоимость актива за установленные за вчера лимиты.

Если максимум сегодняшней цены «забрался» выше, чем вчерашний, то можно судить об оптимизме рынка и возможном продолжении тенденции роста. В обратной ситуации, когда минимум сегодняшнего дня меньше вчерашнего минимума, можно говорить о корректировке рынка в сторону снижения.

Рассматривая параметр DI, важно принять во внимание приведенные ниже сигналы:

1. Линии +DI и -DI разошлись. Это свидетельствует об усилении динамики тренда.

2. Линии +DI и -DI сошлись - тренд начинает затихать или возможен разворот.

3. Линия +DI расположилась над -DI - сигнал будущего роста рынка.

4. Линия +DI расположилась ниже -DI - сигнал о наличии на рынке снижающего тренда (медвежьей тенденции).

Правила работы с дирекционной системой ADX:

1. Снижение параметра ADX - сигнал к тому, что рынок теряет свою определенность. В ситуации, когда индикатор направляется сверху вниз или находится ниже двух линий дирекционной системы, можно делать выводы о спокойствии («сонливости») рынка. При таком положении применение дирекционной системы не актуально.

2. Покупка совершается в ситуации, когда +DI больше -DI, а продажа - при обратной ситуации, когда -DI больше +DI. Силу сигнала можно анализировать по следующим критериям:

- Наиболее сильный сигнал на покупку, когда и индикатор, и +DI расположились над -DI, а сам индикатор растет. Такое положение говорит об укреплении текущего тренда;

- Наиболее сильный сигнал на продажу, когда и индикатор, и -DI расположились выше +DI. При этом сам ADX растет.

Из опыта применения дирекционной системы можно сделать вывод, что самый четкий сигнал появляется после падения ADX по обе линии с последующим подъемом кривой. В данном случае нужно готовиться к появлению одной из тенденции - растущего или падающего рынка.

Если ADX растет на 4 пункта, к примеру, с 18 до 22, находясь при этом под линиями дирекционной системы, то есть большая вероятность появления нового тренда. Действовать необходимо так:

- Покупать, когда +DI находится выше (с обязательной установкой защиты ниже уровня нижнего «дна»);

- Продавать, если индикатор расположился над -DI.

Осцилляторы

Осциллятор - система колебаний, параметры которой могут меняться с течением времени. Название термина произошло из латинского языка, от слова «oscillo» - качаюсь. Данный инструмент активно применяется в техническом анализе для определения дальнейшего поведения рынка. Ниже рассмотрены наиболее известные и востребованные осцилляторы.

Осцилляторы Momentum и ROC

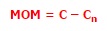

Особенность осциллятора Momentum - в способности измерять уровень цены за конкретный временной промежуток. Формула для вычислений:

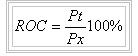

Второй осциллятор из этой же серии - Rate of Change (сокращенно - ROC). Главное отличие от «Момента» заключается в том, что расчет происходит не с позиции разницы, а в виде частного от деления двух параметров - цены закрытия сегодня и цены закрытия в прошлом (то есть за промежуток времени). При этом формула имеет следующий вид:

Оба осциллятора имеют схожие по структуре графики и используются почти идентично. Главное отличие - в шкале параметров. Так, вместо «нулевой» линии у Rate of Change установлено число 50. Движения цены будут осуществляться возле этой линии - ниже или выше 50.

По показаниям осцилляторов Моментов и Рок можно определить ускорение тренда, то есть активность процесса роста (снижения) тренда. Особенность таких инструментов - опережающий характер. Максимум выдается раньше, чем тренд достигнет наибольшего значения, а минимум - до момента, когда стоимость снизится до наименьшего предела.

Пока оба инструмента не достигнут новых границ, лучше оставаться на long позиции и наоборот. Как только осциллятор достигает максимального значения, можно говорить о росте ускорения растущего тренда. При этом появляется уверенность, что тенденция будет сохранена и в ближайшее время. Когда индикатор достигает минимума, то слабеет и восходящий тренд, повышается вероятность разворота рынка. Аналогично стоит рассуждать и в случае с минимальными пределами для нисходящего тренда.

Рассмотренные осцилляторы имеют те же минусы, что и обычное скользящее среднее, а именно двойное реагирование на информацию для каждого из дней. В частности, индикатор реагирует, когда параметры входят и выходят из окна.

Как только инструмент достигает максимального предела, можно говорить о растущем оптимизме и последующем росте цены. В случае когда стоимость растет, а параметр осциллятора снижается, это свидетельствует о приближении к пиковому значению, а также о необходимости получения дохода от лонг позиции с последующей подготовкой к изменению направления. В обратной ситуации алгоритм будет развиваться по такому же сценарию.

При работе с опережающими индикаторами стоит следовать следующим правилам:

1. Если тренд восходящий, то нужно покупать при снижении индикатора под нулевую линию и последующем росте. По этому критерию можно судить о приостановке тенденции. Если тренд восходящий, то продавать нужно при пробое индикатором нулевой линии и последующим снижением параметра.

2. Появление верхнего предела свидетельствует о росте энергии быков, что позволяет рынку выйти на новые высоты. В данном случае можно продолжать удерживаться long позиции. С другой стороны, если один за другим следуют нисходящие максимумы, то это свидетельствует о будущем изменении тенденции и развороте рынка. В случае падающего рынка ситуация будет зеркальной.

3. Изменение трендовой линии, как правило, предшествует корректировке цены в ближайшие 1-2 дня. Следовательно, нужно быть готовым к изменению направления тренда при корректировке движения опережающего осциллятора.

При анализе осциллятора стоит особое внимание уделять двум состояниям рынка:

1. Перекупленности. Индикатор окажется в зоне перекупленности тогда, когда его текущее значение превышает прошлые показатели. Само понятие перекупленности говорит о том, что кривая индикатора зашла слишком высоко и в любой момент может развернуться в обратном направлении.

Перекупленность - развитие ситуации на рынке, когда быки не могут найти покупателей на свой товар, в то время как теряется и возможность покупки товара. При этом рост цены становится невозможным. В такой период рынок характеризуется низкой волатиальностью, а цены не имеют заданного направления.

Таким образом, осциллятор проходит зону перекупленности по нескольким причинам:

- Неспособности быков поднять уровень цен на новый уровень;

- Положительный наклон динамики цен в определенный временной промежуток.

При таком развитии событий можно говорить о снижении влияния быков на рынке и последующем изменении направления тренда.

2. Перепроданность. Такое состояние возможно в ситуации, когда индикатор достигает наименьшего параметра по отношению к значениям, которые были ранее. В данном случае осциллятор может начать свой рост.

Если искать перепроданность или перекупленность на графике, то нужные уровни можно распознать по горизонтальным дополнительным линиям. Они устанавливаются таким образом, чтобы индикатор двигался вне заданной полосы не более 5% общего времени. «Столкновение» данных линий с другими элементами графика допустимо, но только для минимальных и максимальных вершин индикатора за последние полгода. В свою очередь, корректировка должна производиться хотя бы раз в квартал.

Нахождение осциллятора в зоне перекупленности на протяжении нескольких месяцев - нормальное явление. Это возможно в период, когда ожидается старт новой бычьей «волны». Одновременно с этим участник рынка получает сигнал совершать покупки. С другой стороны, при падающем рынке осциллятор ведет себя по-другому и задерживается в зоне перепроданности, давая ложный сигнал о необходимости покупки.

В описанных выше случаях не стоит зацикливаться на показаниях осциллятора - лучше действовать наверняка и анализировать трендовые индикаторы. При правильном подходе осцилляторы обеспечивают надежный сигнал в моменты расхождения уровня цен:

- Расхождение «бычьего» типа происходит в случае роста цены до нового пика, а кривая осциллятора не реагирует. Такое событие свидетельствует о том, что кривая цены растет инерционно, а быки теряют свою силу;

- Обратное ситуация возможна при дивергенции медвежьего типа. Возможны и более сложные ситуации, когда происходят дивергенции тройного типа.

Правила применения осцилляторов:

1. В роли индикатора, который работает аналогично MADC. Здесь участник рынка может использовать следующую информацию:

- Сигнал на покупку при появлении впадины или развороте тенденции в направлении роста;

- Сигнал на продажу - при достижении кривой своего пикового значения и последующего разворота в обратную сторону (вниз).

На практике для вычисления более точных моментов изменения тенденции можно применять короткое СС (скользящее среднее).

2. В роли индикатора, позволяющего предвидеть дальнейшее движение рынка. Данный метод основан на факте, что конечная фаза роста совмещается с повышением цен. В обратной ситуации (при завершении тенденции падающего рынка) происходит массовое закрытие позиций и падение цены.

3. Завышенные или заниженные параметры осциллятора свидетельствуют о продолжении и укреплении текущей ситуации на рынке. К примеру, при достижении осциллятором пиковых параметров с последующим разворотом вниз можно говорить о росте цен в будущем. При этом не стоит торопиться и совершать сделку (покупать или продавать) до момента подтверждения ценами сигнала осциллятора.

Stochastics Oscillator

Стохастик, стохастический осциллятор, Stochastics Oscillator - все это названия одного и того же индикатора, который в 50-х годах изобрел Д. Лейн. На сегодня данный инструмент является одним из наиболее популярных в теханализе.

Визуально стохастик - это кривая, которая находится в пределах между 0 и 100. Считается, что если осциллятор заходит за отметку 70 или же опускается под уровень 30, то котировки вышли из равновесия.

При анализе осциллятора нужно ориентироваться на следующие моменты:

1. Сигнал к покупке - прорыв осциллятором уровня 30 при движении вверх.

2. Сигнал к покупке - прорыв осциллятором уровня 70 при движении вниз.

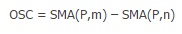

В виде сигнального уровня может использоваться простая СС, выстроенная на графике Стохастика. Такая методика считается одной из наиболее популярных, ведь с ее помощью можно выявить движения с определенным временным промежутком. Для решения задачи производится вычисление двух СС - длинной и короткой. Впоследствии из средней СС с меньшим сроком вычитается СС с большим периодом.

Приведенный расчет отражает суть перекрещивания СС, поэтому многие склоняются к перенесению метода в разряд осцилляторных. Но на современном этапе было решено относить Стохастик именно к классу осцилляторов.

Создатели осциллятора считают, что они сумели решить две проблемы:

1. Устранить ненужные ценовые колебания.

2. Устранить долгосрочные тенденции.

Так, при работе с часовым графиком в роли короткого периода применяется часовое усреднение. Это, в свою очередь, не дает возможности уследить за короткими периодами. Что касается длинного периода, то здесь можно использовать дневной интервал. Если же вычитать параметр СС за долгий временной промежуток, то будет потеряна информация о среднем уровне, отличающем дни друг от друга. С другой стороны, эта особенность делает индикатор более наглядным:

- Завышенные показатели сигнализируют о необходимости покупки;

- Заниженные параметры говорят об обратном - необходимости продажи.

К основным сигналам осциллятора по тренду можно отнести:

- медвежье схождение;

- бычье расхождение.

На растущем рынке пересечение кривой Стохастика и нулевой линии при движении первой снизу сигнализирует о необходимости покупки. Этому должен предшествовать разворот осциллятора в одном направлении с трендом.

На падающем рынке ситуация развивается в зеркальном отображении. Пробитие осциллятором нулевого уровня при движении сверху - явный сигнал продажи. Предварительным сигналом является разворот осциллятора, расположенного над нулевой линией при движении сверху.

При использовании Стохастика можно получить сигнал и при движении против тренда. К такому можно отнести разворот кривой из участков перепроданности или перекуплености.

Главные закономерности стохастического анализа:

1. При общем повышении цен параметры цен закрытия будут направлены к верхнему пределу.

2. На падающем рынке цены закрытия будут направляться к нижним границам уровня.

При проведении стохастического анализа можно применять два типа графиков - %K и %D. Тип %D имеет большую значимость, ведь по движению кривой можно судить о ключевых изменениях на рынке. Кроме этого, с помощью стохастического анализа легко узнать позицию последней цены закрытия по отношению к общему ценовому диапазону за конкретный временной промежуток.

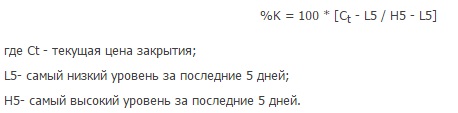

Наибольшей популярностью пользуется расчетный период, составляющий пять суток.

Параметр кривой %K можно вычислить следующим образом:

Данный расчет - шанс определить в процентах позицию цены закрытия на общем ценовом графике в определенный временной промежуток. Если полученный параметр оказался больше 70, то искать цену закрытия можно около верхнего лимита, и, наоборот, при снижении до 30 - около нижнего.

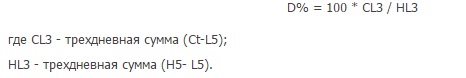

Параметр %D - более сглаженная версия описанной выше кривой за три дня. Расчет производится по формуле ниже:

С помощью простых расчетов можно выстроить две кривые, которые будут перемещаться в заданном диапазоне от нуля до ста. При этом существует и разница в отображении кривых:

- D - пунктирная линия;

- К - непрерывная.

Данный тип построения является очень быстрым и отличается своей простотой. Но есть трейдеры, которые работают с более медленными стохастическими линиями. В данном случае формулы расчета немного изменятся:

- Параметр кривой K будет вычисляться по формуле, представленной для D;

- Параметр кривой D будет вычисляться как СС от K.

Задача Стохастика - показать возможность медведей или быков закрывать позиции вблизи крайних точек допустимого предела. Так, в случае подъема рынок делает попытку закрыться возле верхнего предела. Быки могут пойти на повышение цен без их последующего закрытия возле максимальной точки. При таком развитии событий линия Стохастика будет падать. Полученный сигнал можно интерпретировать как сигнал к продаже.

Сигнал, на который нужно обращать внимание - разбег между ценой актива и кривой D. Такое возможно, когда цена находится в одной из областей - перекупленности или перепроданности. Данные уровни могут начинаться за границами горизонтальных линий, определяемых уровнями 70 и 30.

Покупать (продавать) необходимо при достижении кривой D параметров 10-15 (85-90) соответственно.

Всего у стохастического осциллятора есть три типа сигналов:

1. Расхождение между осциллятором и ценой. Данный сигнал считается одним из наиболее мощных. Здесь возможны следующие варианты:

- Расхождение медвежьего типа. В данном случае кривая D заходит за уровень 70 и создает два полноценных пика. При этом показатель цены продолжает свой рост;

- Расхождение бычьего типа. Все происходит в зеркальном отражении - кривая D опускается под нижний уровень 30 и создает два основания. Одновременно с этим продолжается падение цены.

Точный сигнал покупки (продажи) можно получить в случае, когда K пересекает D при условии, что последняя до этого уже изменила свое направление. При этом пересечение должно произойти с правой стороны от кривой D.

Сигнал к покупке является наиболее сильным в том случае, когда линия K пробила линию D в верхней части. Предварительно линия D должна была начать движение вниз до момента пересечения. Приоритет пересечения больше в ситуации, когда и K и D направлялись в одну сторону.

2. Переход осциллятора в зону перепроданности или перекупленности. Здесь ситуация складывается следующим образом:

- Если имеет место 7-дневный растущий тренд, а осциллятор стохастик оказался ниже минимальной линии, то нужно покупать, одновременно подстраховывая позицию установкой стоп-лосса на уровне прошлого дна;

- Если ситуация развивается в зеркальном отображении, то отдается сигнал на продажу.

По форме экстремума можно говорить о силе тенденции. К примеру, если минимум слишком мелкий и узкий, то медведи являются слабыми и ждать резкого роста не нужно. Зеркальные выводы напрашиваются при глубоком и широком минимуме.

3. Отношение линий Стохастика и ценового графика. По Стохастику можно судить о кратковременных трендах. В данном случае обе линии будет направлены в одну сторону. Говорить о дальнейшем продолжении тренда можно лишь в том случае, когда осциллятор и цены растут. При наличии скольжения цен и роста Стохастика, недолговечным будет и рост цен.

Осциллятор Relative Strength Index (RSI)

Один из самых популярных осцилляторов у аналитиков и трейдеров - Relative Strength Index (сокращено RSI). На русском языке осциллятор звучит как «индекс относительной силы». Его параметр колеблется в пределах от 0 до 100. Один из самых популярных методов анализа осциллятора - нахождение расхождений, при которых будет создаваться новый максимум. В свою очередь, RSI уже не способен перейти уровень прошлого максимума.

Такой расхождение говорит о вероятном расхождении цен. Если RSI сначала направляется вниз и опускается ниже уровня впадины, то происходит «финализация» неуспешного размаха. В данном случае можно говорить о будущем развороте цены.

Осциллятор RSI Relative Strength Index - мощный инструмент, который подходит для анализа графиков:

1. Индекс относительной силы формирует хорошо известные трейдерам модели, к примеру, «треугольник» или «голову и плечи». Неуспешный размах, то есть кратковременное пробитие уровней сопротивления или поддержки, происходит при снижении RSI выше или ниже предыдущего пика (максимального и минимального соответственно).

2. Основание и вершина. При анализе стоит учесть, что у индекса относительной силы пики формируются на уровне более 70, но ниже 30. На практике они строятся быстрее пиков минимума и максимума на реальном графике цены.

3. Сопротивление и поддержка. Благодаря особенностям графика индекса относительной силы, уровни поддержки и сопротивления видны много лучше, чем на графике цены.

4. Расхождение. Выше было указано, что расхождение формируются при достижении ценой своего пика, не подтвержденного новым показателем минимума или максимума на осцилляторе. При этом цены корректируются по направлению движения RSI.

Придуман RSI Relative Strength Index выступил Дж. Уалдером в 70-х годах прошлого века. Среди всех существующих осцилляторов данный инструмент является одним из наиболее точных и востребованных. Под был разработан не только осцилляторный набор, но и классический графический анализ с текущими линиями поддержки и сопротивления.

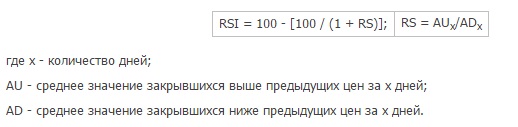

Расчет RSI Relative Strength Index производится так:

С помощью осциллятора можно вычислить реальную силу настроений быков и медведей на рынке в определенный срок за счет отслеживания цен закрытия в течение уже следующего периода. Параметр RSI Relative Strength Index имеет свой диапазон - от нуля до ста.

Специальные линии, расположенные горизонтально, а также отражающие пределы перепроданности и перекупленности, должны пересекать самые нижние и самые верхние пределы. Как правило, эти линии находятся на уровнях 70 и 30 соответственно. При этом на сильных трендовых рынках допускается изменение расположения:

- На падающем рынке уровни можно перемещать на позиции 20 и 60;

- На растущем рынке - на позиции 40 и 80.

Существует еще одно правило, которое должен учитывать трейдер, использующий осцилляторы. Проведение вспомогательных линий должно осуществляться таким образом, чтобы график Relative Strength Index находился над самой верхней или самой нижней точкой не более 5% времени от общего отчетного срока (4-6 месяцев). Корректировать линии желательно раз в квартал. При этом есть три вида сигналов, вырабатываемых индикатором:

- Графические модели;

- Уровни;

- Расхождения.

Анализ индикатора стоит производить с учетом следующих принципов:

- Сигнал на покупку появляется при росте рынка и преобладания бычьих настроений. Такие сигналы возникают, когда цены опускаются до своих минимальных пределов. Покупать нужно сразу, как только осциллятор начинает свой рост. Одновременно с этим стоит поставить стоп-лосс ниже предела самой низкой цены. Сигнал на покупку наиболее силен в том случае, когда предпоследняя минимальная точка Relative Strength Index стала под нижнюю дополнительную линию, а последняя - была помещена над ней. При падающем рынке картина будет иметь зеркальное отображение;

- Сигнал на продажу буде наиболее явным, если предпоследний пик осциллятора расположится выше уровня верхней дополнительной линии, а последняя цена, наоборот, опустится ниже.

В сравнении с другими индикаторами, Relative Strength Index отличается наибольшей точностью. Причина - способность индикатора опережать текущее движение цены, давая трейдеру возможность предсказать рынок и совершить выгодную сделку. К примеру, линия осциллятора может поменяться за 1-2 суток до момента, как это сделает делать текущая цена.

Основные правила для анализа трендовых линий осциллятора:

1. Когда кривая осциллятора оказывается выше верхней дополнительной линии, это свидетельствует о явной тенденции роста и преобладании бычьих настроений. С другой стороны, здесь можно говорить о перекупленности рынка и переходу к периоду продаж.

2. Когда кривая осциллятора проходит сквозь линию тенденции Relative Strength Index, направленную вниз, нужно устанавливать приказ по покупке. В обратной ситуации, когда происходит пробитие восходящей линии осциллятора, можно начинать продажи.

3. Когда кривая индекса оказывается под нижней вспомогательной линией, то это свидетельствует о преобладании на рынке медведей. Это же говорит о перепроданности рынка и активных покупках в будущем.

4. Покупать с учетом сигнала осциллятора можно лишь на растущем рынке. При этом есть важный момент. Даже сильная тенденция рынка (вне зависимости от направления) может заставить осциллятор принять критическое значение. При этом рано делать выводы о перекупленности или перепроданности рынка, ведь такое решение может стать причиной закрытия доходных сделок.

Ситуацию можно описать на примере. Допустим, рынок долгое время остается в состоянии перекупленности. Тот факт, что осциллятор забрался выше верхней вспомогательной линии, еще не говорит о необходимости закрывать длинные и открывать короткие позиции. Если осциллятор зашел за упомянутую линию впервые, то это лишь сигнал, предупреждение для участников рынка. Только при вторичном прорыве можно говорить о более-менее стойкой тенденции.

Возможны ситуации, когда осциллятор не подтверждает факта повышения или снижения цены. При этом формируется двойная впадина или пик. В этом случае нужно принять ряд мер, чтобы защитить уже открытые позиции. В ситуации, когда кривая разворачивается и закрывает прошлый спад или пик, то торопиться с выходом не стоит. Здесь лучший вариант - установка дополнительных стоп-приказов.

Дополнительные индикаторы теханализа

Кроме перечисленных выше инструментов, можно выделить следующие индикаторы:

1. Average Directional Movement - популярный технический индикатор, с помощью которого можно определить будущие тенденции изменения цены.

2. Commodity Channel Index - вид технического индикатора, который применяется для отклонения стоимости финансовых средств от среднестатистического параметра. При высоком параметре индекса стоимость актива принято считать завышенной, а при низком - заниженной.

3. Demarker - индикатор, отражающий разницу между двумя барами (текущим и прошлым). Показания фиксируются в случае, если максимальный параметр прошлого бара ниже текущего показателя. В числителе находится суммарный объем параметров. В знаменателе расположена та же величина, а также сумма разностей между минимумами цены прошлого и текущего бара. Если параметр опустился ниже 30, то это говорит о развороте цены вверх. Если же параметр больше 70, то высока вероятность изменения движения и его направления вниз.

4. Envelope - индикатор теханализа, который обработан 2 линиями СС. Одна - находится немного ниже, а вторая - выше. Если рынок выходит за определенные пределы, то возможна скорая смена тренда.

5. Moving Average - популярный индикатор СС, который принимается для вычисления сложных индикаторов. Расчет осуществляется с определенным периодом. Чем больше размер последнего, тем ниже риск ложных сигналов.

6. Parabolic SAR - один из индикаторов, построение которого производится на графике цены. По принципу он похож на индикатор, который описан выше. Разница лишь в том, что Parabolic SAR перемещается с наибольшим ускорением и может менять позицию по отношению к цене. Если кривая проходит через линию индикатора, то есть риск разворота индикатора. При этом следующие параметры расположатся с противоположной стороны. Факт переворота индикатора сигнализирует о развороте (завершении) тренда.

7. Rate of Change - эффективный осциллятор, по которому можно судить о процентной корректировке цены в разные периоды. Расчет производится с позиции сравнения действующей в данный момент стоимости и стоимости прошлого периода (последняя отстает от текущей на определенное число периодов - от 1 минуты до 30 дней).

8. Standard Deviation - индикатор, отражающий, насколько сильно меняется цена за определенный временной промежуток. Вычисление стандартного отклонения происходит как среднеквадратичное среднее разницы двух показателей - цены и скользящего среднего.

9. Кроме этого, есть такие индикаторы как William's Percent Range, Omega Tradestation и прочие.

Приветствую!

Из своего опыта скажу, что перепробовал множество индикаторов и их совокупности, но улучшения результатов торговли не заметил. Скорее наоборот, стал в них искать Грааль и вглядываться, изыскивая подтверждение моей точки зрения. Зачастую находил множество сигналов на вход, то одно пересечется, то стохастик в одной из зон, короче сигналов на любой вкус и цвет предостаточно, причем в любую сторону. Стал забывать про сигналы самой цены и запутался окончательно.

Затем пришел к мысли, что цена все равно первична и лучше наблюдать за ней. Оставил только MACD как сигнал к запрету торговли в продолжение тенденции в случае дивергенции с MACD (при подходе к 0), переходил в стадию наблюдения или менял инструмент.

Но в общем, многие используя индикаторы улучшают свою торговлю, и если они не мешают почему бы и нет.