Многие начинающие трейдеры сталкиваются с одной и той же интересной проблемой.

Вроде бы проведен полный технический анализ графика, найдены необходимые формации, и кажется, что все факторы благоприятствуют покупке, но сделка слишком часто идет в направлении против вас.

Зачастую бывает невозможно выявить истинную причину такого явления без помощи опытного наставника, которого можно найти на курсе обучения трейдингу.

Секрет заключается в том, что многие трейдеры, использующие дневной график для нахождения точек разворота и входов с малым риском, чрезмерно концентрируются исключительно на одном таймфрейме и не принимают во внимание подтверждения, которые дают более длинные таймфреймы – дневной, недельный или месячный.

Проще говоря, они упускают из вида более крупную картину, что губительно сказывается на их прибылях, пока они не устранят эту проблему.

А вы учитываете общую картину?

У каждого технического трейдера свой подход к поиску графических моделей и выявлению потенциальных точек входа. Тем не менее, есть одна методика, которую должны использовать все трейдеры, независимо от их индивидуального стиля торговли.

Анализ нескольких таймфреймов

Анализ нескольких таймфреймов - чрезвычайно простая, но удивительно мощная концепция, которую можно применять, торгуя акциями, ETF, валютными парами, фьючерсами и любыми другими финансовыми инструментами, которые могут быть представлены в графическом виде.

Если вам тоже присуща эта ошибка - чрезмерная концентрация на одном графике, то из этой статьи вы поймете, что действительно упускаете из виду крупную картину.

Анализ нескольких тайм-фреймов на примере нефти (2007-2014)

Рассмотрим ETF, специализирующийся на нефти и газе - SPDR S&P Oil & Gas Exploration ETF ($XOP). Посмотрим, почему этот инструмент должен быть отобран в качестве кандидата на покупку, если применить данный тип анализа.

Начав рассмотрение с месячного графика за длительный период времени (не менее 10 лет), можно увидеть, что несколько месяцев назад $XOP остановился на уровне сопротивления в виде своего абсолютного High.

Если бы вы покупали $XOP, основываясь только на дневном графике, отображающем данные за 3-5 лет, то скорее всего не заметили бы наличия High 2008 года.

Месячный график ХОР

За коротким пробитием High 2008 года последовали крупные продажи.

Цена остается в восходящем тренде, удерживаясь выше растущей 10-месячной скользящей средней

Несмотря на то, что $XOP, ударившись в сопротивление на уровне High 2008 года, откатил вниз, данный ETF продолжает уверенно оставаться в повышающемся тренде, находясь выше поддержки в виде растущей 10-месячной скользящей средней. Более того, данная база консолидации удерживается выше предыдущего High 2011 года.

На следующем этапе анализа с использованием нескольких таймфреймов необходимо приблизить график, перейдя на более краткосрочный таймфрейм - недельный.

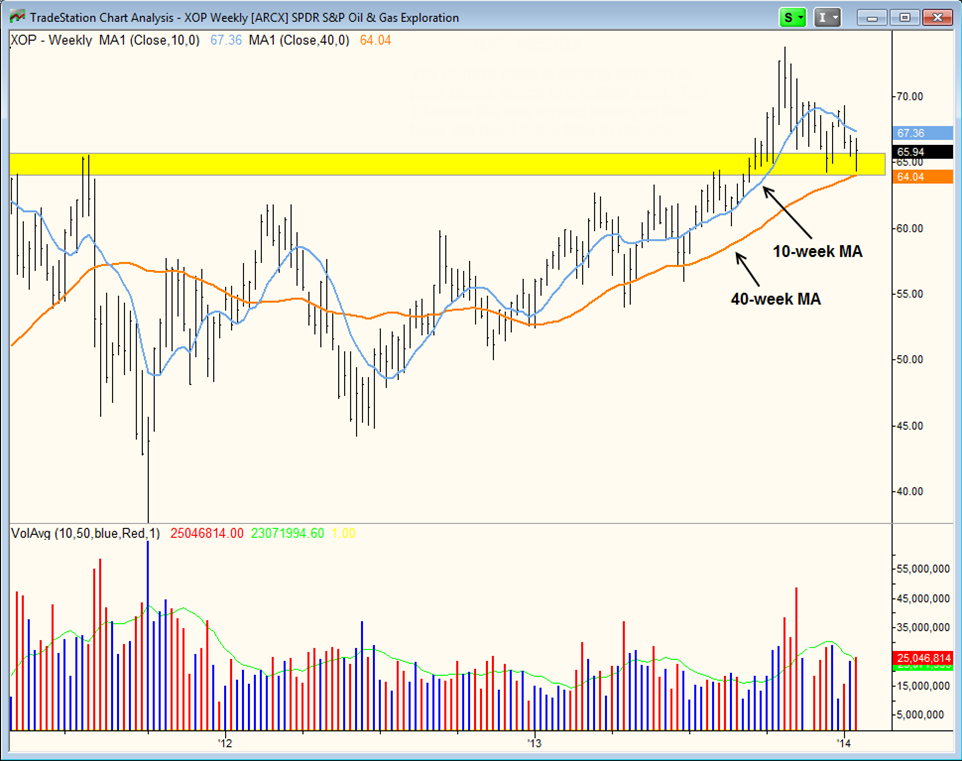

Недельный график ХОР

Текущая база нашла поддержку на уровне предыдущего High, что является бычьим сигналом.

10-недельная скользящая средняя развернулась вниз, поэтому базе потребуется больше времени для развития

На нем можно увидеть, что 10-недельная скользящая средняя направлена вниз, хотя цена все еще удерживается выше 40-недельной скользящей средней. Эти 10-недельный и 40-недельный индикаторы аналогичны популярным 50- и 200-дневным скользящим средним на дневном таймфрейме.

Для развития текущей базы консолидации потребуется некоторое время, после рваного движения вокруг 10-недельной скользящей средней цена должна в конечном итоге выровняться и начать постепенно двигаться вверх.

Наконец, используя наш подход, мы по убывающей доходим до дневного графика.

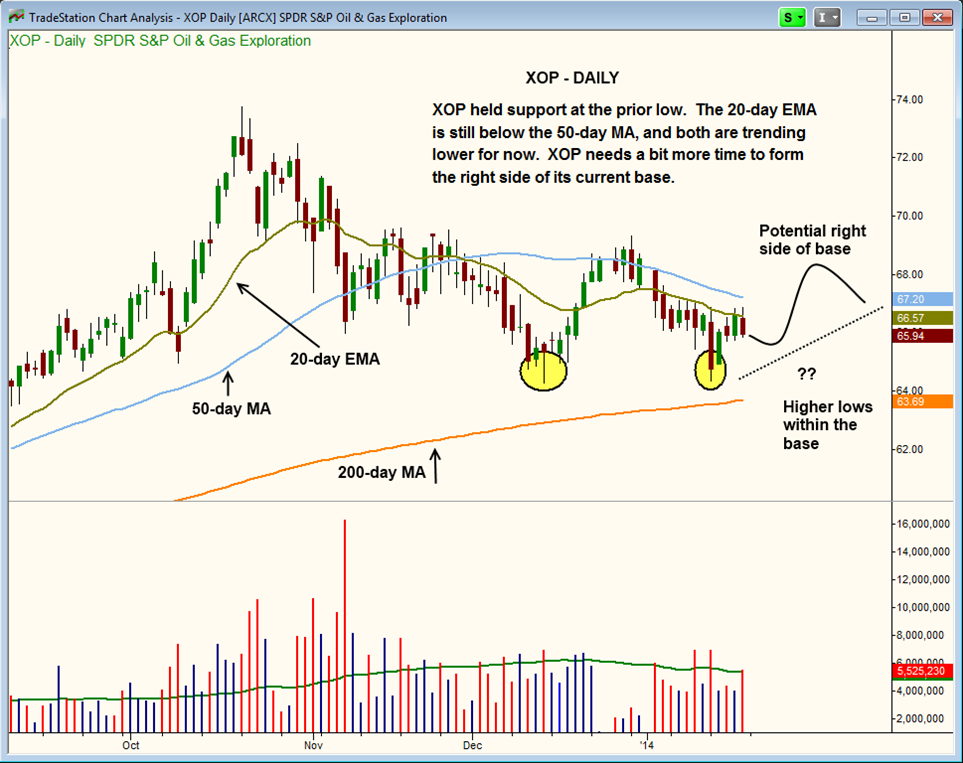

Дневной график ХОР

Поддержка на уровне предыдущего Low устояла.

20-дневная скользящая средняя по-прежнему находится ниже 50-дневной, при этом они обе сейчас. направлены вниз.

Акции потребуется больше времени для формирования правой части текущей базы.

На дневке $XOP видно, что в течение последней недели цена держится выше предыдущего разворотного Low. Если этот уровень устоит, цена может сформировать на данной базе повышающийся Low, завершив формирование правой части графической модели.

Вероятно, очередной пробой вверх, который произойдет в $XOP, приведет к запуску этого инструмента на новые High на нескольких таймфреймах, что будет очень мощным сигналом на покупку.

Но если бы вы смотрели только на дневной график $XOP, без учета формаций на недельном и месячном таймфреймах, то могли бы сделать вполне объяснимую ошибку, предположив, что этот ETF не находится в устойчивом восходящем тренде.

Однако крупная картина, которую дал нам анализ нескольких таймфреймов, отчетливо свидетельствует о наличии преобладающего долгосрочного тренда. Откаты и консолидации на этом пути, подобные тем, что мы видим на дневном графике, - вполне нормальное явление.

Чем длиннее таймфрем, тем лучше для анализа

Теперь, когда вы поняли простую, но критически важную концепцию анализа с использованием нескольких таймфреймов, у вас может возникнуть вопрос: какой из этих таймфреймов имеет наибольший вес, особенно, в случае наличия противоречивых графических моделей?

На основе длительных наблюдений можно сказать, что более длительный таймфрейм всегда важнее, чем более короткий.

В самом лучшем случае, все три графика (дневной, недельный и месячный) будут подтверждать формацию друг друга, именно в этом случае будет появляться наиболее перспективная для торговли ситуация.

Но если этого не происходит, помните, что недельный тренд сильнее, чем дневной, а месячный - сильнее недельного.

Безусловно, необходимо учитывать, что формации на более длинных таймфреймах дольше развиваются и отрабатываются.

Например, торговать внутри дня на основании графических моделей недельного графика не получится. Однако тот же самый недельный график будет иметь огромное значение, если вы ищете акцию для покупки в качестве основной позиции своего портфеля.

Нет никаких сомнений в том, что использование анализа нескольких таймфреймов может существенно улучшить прибыльность вашей торговли, но только, если вы будете применять эту методику во всех случаях.

а статейка по делу. Плюсую

а статейка по делу. Плюсую

а что можно нормально торговать глядя на один тайм-фрейм?