Многие начинающие свинговые трейдеры испытывают трудности с отбором хороших акций. Некоторые новички просто ограничиваются торговлей нескольких наиболее популярных компаний.

Такие инструменты обычно характеризуются большим количеством выставленных на продажу акций и ходят очень медленно или не намного быстрее, чем сам S&P 500.

Но для того, чтобы стабильно зарабатывать, используя появляющиеся на рынке моментумные движения, нужно сосредоточить усилия на тех акциях, которые способны вырасти на 20-30% в течение нескольких ближайших недель, а не ждать несколько месяцев для того чтобы закрыв позицию увеличить свой торговый счет.

Легче сказать, чем сделать? Не обязательно.

Ниже мы рассмотрим два крайне простых и эффективных рецепта, позволяющих трейдеру резко повысить свои шансы на выявление акций, в которых может произойти взрывное движение.

Рецепт нахождения быстро двигающихся акций

Как было сказано, свинговые трейдеры, желающие поймать на рынке моментумное движение, должны отбирать акции, в которых есть движущая сила, и которые способны за короткий период времени пройти не менее 20% от своей стоимости.

Обычно это инструменты с небольшим числом доступных для продажи акций и высоким отношением ATR (среднее движение цены за день) к цене.

ATR - истинный средний диапазон - это технический индикатор, имеющийся в большинстве графических платформ, который измеряет волатильность акции.

Используя его, можно вывести простую, но очень эффективную формулу для оценки того, насколько быстро движется акция, и стоит ли ее торговать.

Для этого возьмем 20-дневную скользящую среднюю акции и разделим ее значение на значение 14- или 21-дневного ATR.

Если найденная по этой формуле величина находится в пределах от 20 до 30, то такую акцию можно считать очень "взрывной", и она отлично подходит для свинговой торговли, особенно, если имеет достаточную ликвидность (т.е. легко доступна для торговли индивидуальными трейдерамм).

Значение около 40 или выше указывает, что акция умеренно медленная, а значение выше 60 - что бумага очень медленная. Чем выше этот показатель, тем медленней ходит акция. Чем показатель ниже, тем быстрее движется акция.

Идея заключается в том, чтобы ограничить свой отбор акций только теми бумагами, которые имеют высокие шансы на взрывное движение в течение короткого периода времени.

Безусловно, сам по себе отбор на основании такого показателя не означает, что ваша акция обязательно будет двигаться быстрее других, но перевес вероятностей все же будет на вашей стороне.

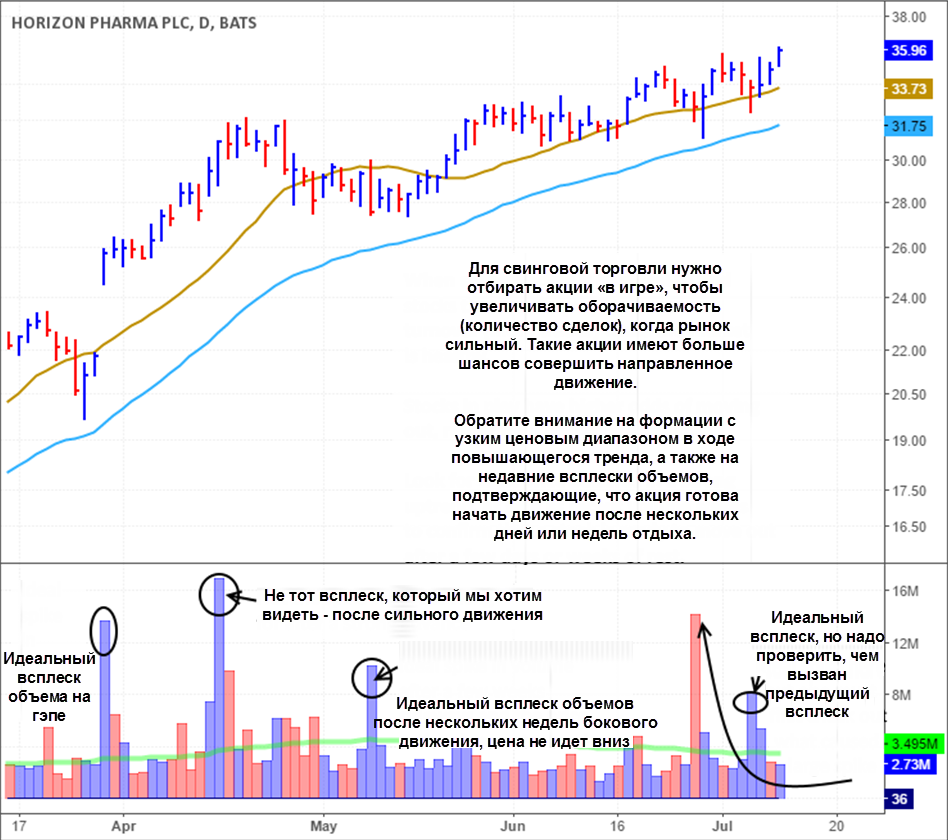

Horizon Pharma ($HZNP) может служить примером такой уверенно двигающейся акции:

Правила ликвидности

Ликвидность тоже играет важную роль, потому что наилучшие кандидаты для торговли - это инструменты, имеющие небольшое число выставленных на продажу акций и высокое значение ATR, при хорошей ликвидности.

Простое правило для измерения ликвидности: нужно умножить текущую цену акции на 20- или 50-дневную скользящую среднюю ее графика объемов.

Идеальным можно считать вариант, когда полученное значение окажется в районе 10 миллионов или больше. Для большинства кандидатов на отбор оптимальное значение будет находиться в районе от 10 до 30 миллионов.

Более высокое значение этого показателя не обязательно лучше, потому что, несмотря на то, что нам нужна ликвидная акция, мы все же хотим, чтобы в ней было возможно движение взрывного характера.

Вот почему на Уолл-стрит так любят акцию Tesla Motors ($TSLA) - она очень быстрая и крайне ликвидная:

Еще одним примером бумаги с отличной ликвидностью и хорошим движением может служить Biogen ($BIIB), показанный на следующем графике:

С другой стороны, существует множество популярных акций, которые нельзя признать идеальными кандидатами для торговли, потому что большую часть времени они имеют низкое значение ATR по отношению к цене.

В качестве иллюстрации можно назвать акцию гиганта интернет-индустрии Google ($GOOGL), которая не удовлетворяет нашим критериям для идеальных акций для свинговой торговли:

После отбора акций, имеющих движущую силу и необходимую ликвидность, следующий шаг - это убедиться, что данная акция находится "в игре" (in play). Это означает, что акция должна обладать следующими двумя важными характеристиками:

- Узкий диапазон торговли или разворотная свеча для формирования точки входа с малым риском. Если точки входа с небольшим риском нет, будем терпеливо ожидать ее появления. Такой точкой может служить узкая проторговка на уровне поддержки, образованном одной из основных простых скользящих средних - 10-, 20-, 50- или 200-дневной. Такой точкой может быть также бычья разворотная свеча вблизи последнего разворотного Low или одной из основных скользящих средних.

- Наличие недавнего всплеска объема выше 50-дневной скользящей средней, наложенной на объем (за последние 1-2 недели). Как правило, значительное повышение объема свидетельствует о том, что акция потенциально готова возобновить повышающийся тренд после нескольких недель консолидации цены.

Эту ситуацию можно увидеть на приведенном выше графике $HZNP, где есть два хороших всплеска объема.

Последний из них - 7 июля - произошел на бычьей разворотной свече. Но нужно также проверить, чем был вызван крупный всплеск объема 26 июня.

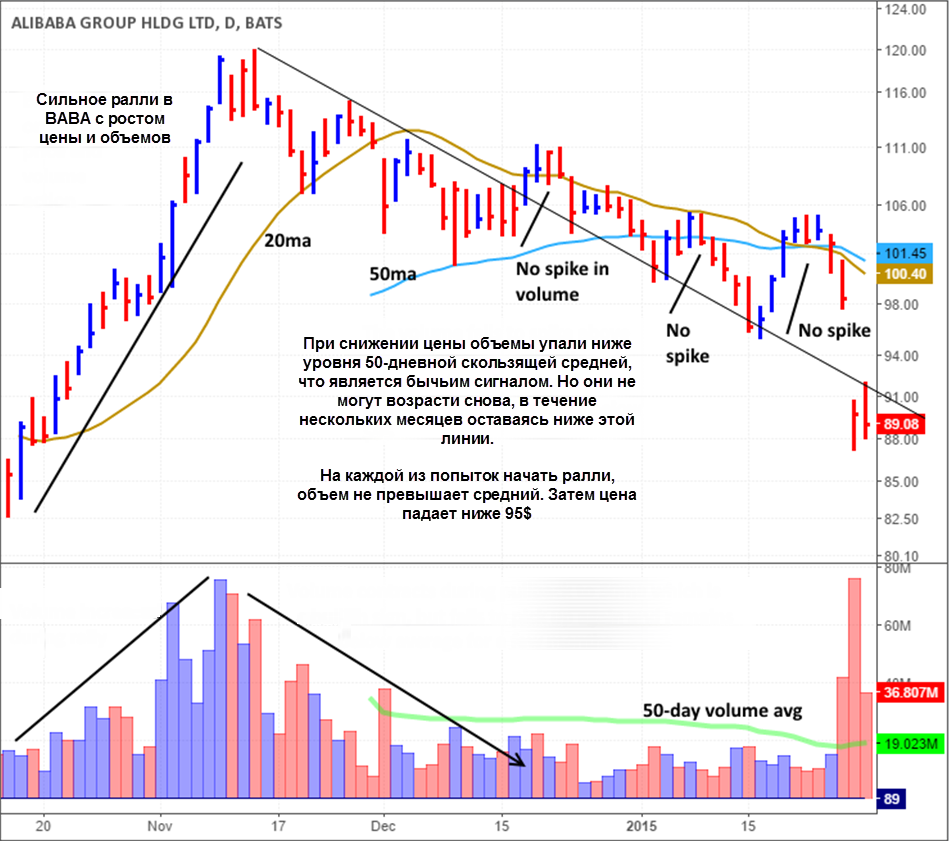

Alibaba ($BABA) - отличный пример того, что может произойти, когда движение цены не подтверждается объемами.

На приведенном ниже графике видно, что после сильного движения $BABA откатывает к 50-дневной скользящей средней.

Но после остановки на поддержке, образованной этой линией, в акции не происходит сильного всплеска объема, когда она трижды безуспешно пытается начать ралли, и цена скатывается ниже 94$.

Хотя «иссякание» объемов является хорошим признаком, в определенные моменты времени объем должен вернуться, чтобы погнать цену дальше.

Свинговые трейдеры стараются производить ротацию портфеля акций, когда рынок сильный. Правильно отобранные акции, будучи добавленными в портфель, могут принести хорошую прибыль.

Чтобы максимально улучшить результаты своей торговли, начните незамедлительно применять описанные выше простые идеи.

Сильная статья. Думаю что все это можно высматривать в интрадее