Предисловие

Ребята, всем привет! Заголовок не двусмысленно дает понят, что речь в данном посте речь пойдет о рынке CME, даже не столько о рынке сколько о конкурсе UT Challenge CME WB и как я пытался его пройти. Безусловно для меня это что-то новое, поскольку я трейдер Российского рынка FORTS, где мне все известно вдоль и поперек и я себя ощущаю как “рыба в воде”, имея несколько реальных торговых счетов. Что же заставило меня приступить к торговле CME? Все дело в том, что Российский рынок впал в затяжной флет (консолидацию = боковое движение) зарабатывать на котором дело не благодарное.

Для большей наглядности, на дневном графике представленном ниже, я показал 2 временных интервала, инструмента Si: первый длился с 16 марта 2016 года по 11 апреля 2016 года (почти, что месяц!), второй, обрушив все надежды на грандиозные заработки, длился с 12 апреля 2016 года - по 08 июня 2016 года (еще 2 месяца).

Рис. 1. Дневной график Si

Как видите инструмент движется в бок почти, что 3 месяца подряд, а ввиду того, что RTS коррелирует с Si ну или наоборот, то подобное движение мы видим и во фьючерсе на индекс RTS. И знаете что? Ничего в этом хорошего нет. Скукота и сложнейший трейдинг. 8 июня Si пробил дно и я предвкушая грандиозное движение, немного заработал на этом (где то чуть больше чем 5 к 1),

Рис. 2. Реальный трейд 5 к 1

но как видите (на первой картинке), цена в последствии снова вернулась в границы предыдущей консолидации, похоронив надежды на отличную торговлю. Безусловно зарабатывать на боковом рынке можно и нужно, но какой трейдер не любит трендов?) Я вот очень люблю! Деньги в такие моменты зарабатываются легко и не принужденно) Именно поэтому, мною было принято решение: временно приостановить торговлю на FORTS до выхода инструментов из консолидации и сосредоточить свое внимание на другом рынке. Конечно же наиболее близким для меня является CME, хоть я его никогда и не торговал и мало что о нем знаю. Ну что ж, если есть ребята подобные мне, то давайте разбираться и пробовать!

Информация о рынке

Прежде чем с головой ринутся в бой я начал собирать сведения о рынке. И вот что удалось мне найти в Википедии:

CME Group Inc. (Группа Чикагской товарной биржи) — крупнейший североамериканский рынок финансовых деривативов, построенный путём объединения ведущих бирж Чикаго и Нью-Йорка. Группа была образована в 2007 году путём слияния Чикагской товарной биржи и Чикагской торговой палаты. Штаб-квартира организации находится в центре Чикаго (Chicago Loop). В настоящее время в состав группы входят: Чикагская товарная биржа, Чикагская торговая палата, Нью-Йоркская товарная биржа. Торговля осуществляется как на традиционных площадках указанных выше бирж, так и в режиме он-лайн. Группа является владельцем индекса Доу-Джонса и ряда финансовых индексов. Торговля осуществляется фьючерсами и опционами на основе процентных ставок, индексов акций, иностранной валюты, энергетических ресурсов, сельскохозяйственных товаров, металлов, погодных индексов и недвижимости. В среднем в день совершается 12,2 миллиона сделок (данные за 2010 год).[1]

Отлично с этим все ясно, движемся дальше! Далее необходимо разобраться с тем “Что торговать?”. В конкурсе UT Challenge CME, если нажать на кнопку View Tickers в платформе Derby представлены следующие инструменты:

Рис. 3. Тикеры CME в UT Challenge

Как вы можете заметить список достаточно внушительный и первое, что бросается в глаза, это конечно же обозначения тикеров, ведь некоторые из них дублируются. Почему? И что обозначают буквы? Какой выбрать для торговли?

Рассмотрим на примере Золота - Gold GC/16M

GC - как вы можете догадаться, это тикер инструмента или как сказано на официальном сайте Product Code.

/ - разделитель.

16 - год экспирации

М - месяц экспирации

В международной практике приняты следующие буквенные коды обозначения месяцев исполнения для фьючерсов:

|

Месяц |

Код фьючерса |

|

Январь |

F |

|

Февраль |

G |

|

Март |

H |

|

Апрель |

J |

|

Май |

K |

|

Июнь |

M |

|

Июль |

N |

|

Август |

Q |

|

Сентябрь |

U |

|

Октябрь |

V |

|

Ноябрь |

X |

|

Декабрь |

Z |

Таким образом мы понимаем что М - это июньский фьючерс. Но ведь нам доступен еще и фьючерс GC/16Q. Какой из них выбрать? Это сделать достаточно просто. Торговать нужно наиболее ликвидный фьючерс. Это можно определить по характеристикам графика: график должен быть плавный, без ярко выраженных разрывов. Если графики фьючерсов идентичны, то на помощь может придти сайт BarChart.com. Где, найдя полный список фьючерсов золота, мы выбираем тот, объем (Volume) у которого, больше всего.

Рис. 4. Таблица фьючерсов торгующихся в текущий момент

В нашем случае это GCQ16. При этом все эти манипуляции можно упростить до такой идеи, что наиболее активно торгуется тот фьючерс, дата исполнения которого произойдет через 1-2 месяца от текущей даты.

Подобные действия вы можете самостоятельно применить для оставшихся фьючерсов и углубить свои познания в данном вопросе. Я же перехожу к практической стороне вопроса, отчету о совершенных сделках в конкурсе UT Challenge CME WB.

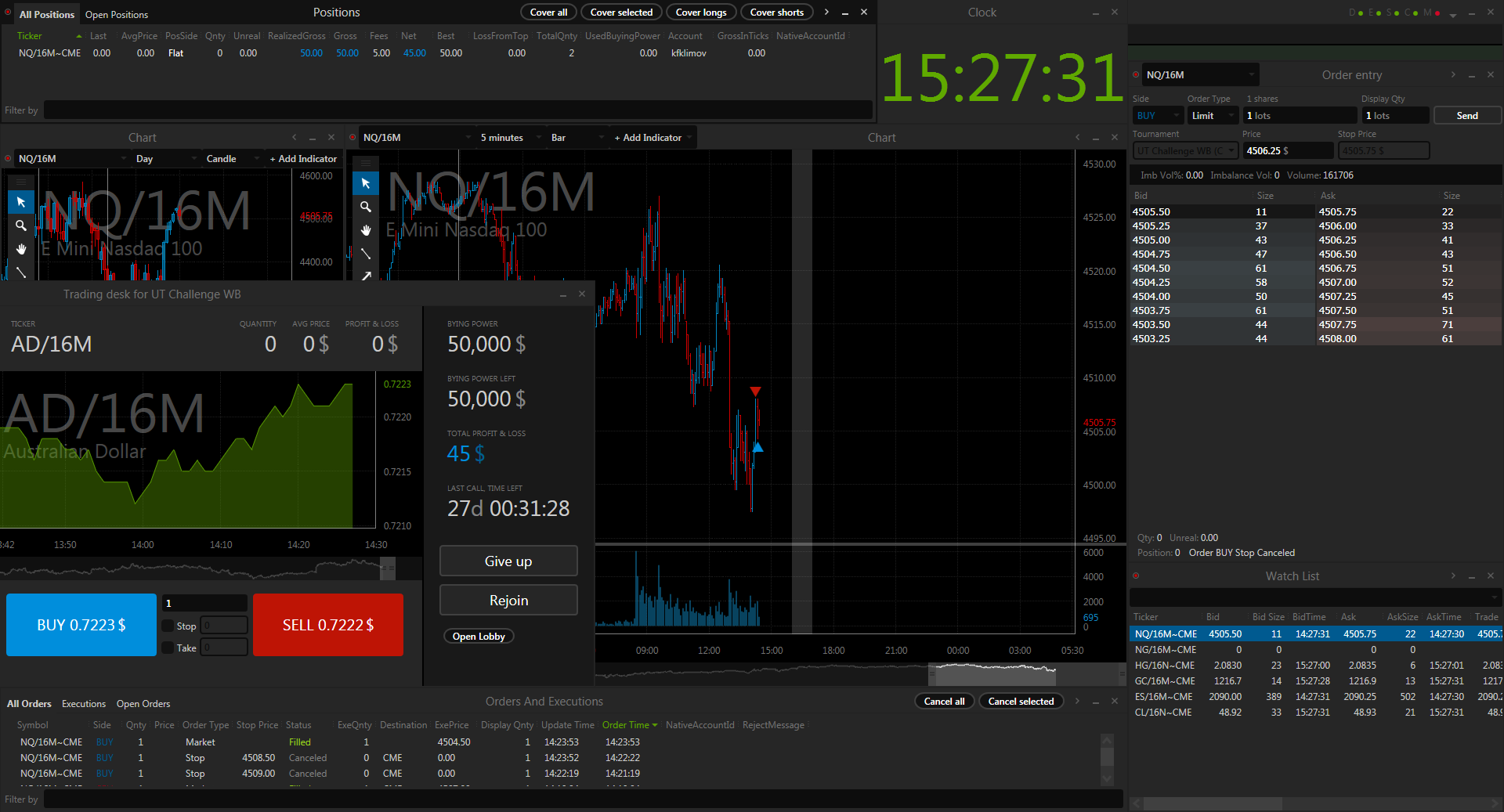

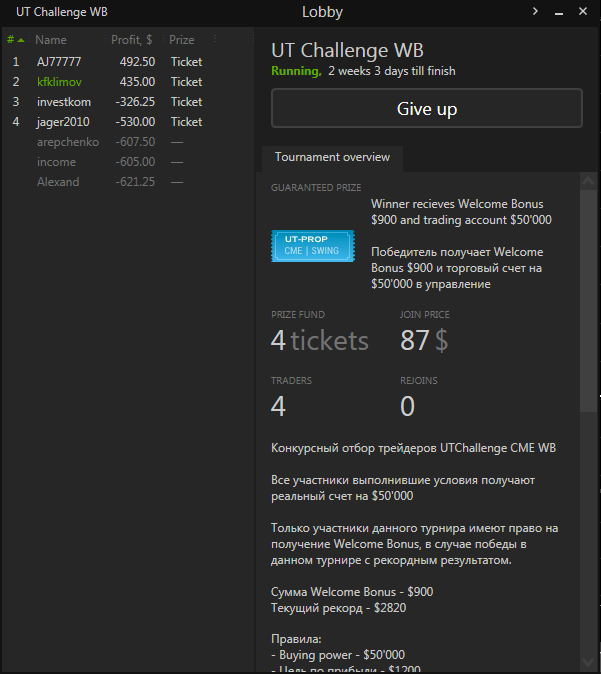

UT Challenge CME WB от 31 мая 2016 года.

Поскольку я обладаю знаниями в области трейдинга, у меня есть торговая стратегия, заточенная под Российский рынок. Изобретать я ничего не стал, поскольку принципы положенные в ее основу разумны и подходят, на мой взгляд, к любому рынку. Можно так сказать стратегия универсальна) Единственное, что оставалось под вопросом так это размер стопа, поскольку если применить такой же стоп, как для России, то вылететь можно сразу в первый же день. Поэтому если среди читающих данный пост, есть проф трейдеры CME то прошу в коментах под статьей ответить “какой размер стопа используете вы?” Моя идея заключалась в следующем. Нам дается объем в 50 000$, стоп на день 300$ и максимальный стоп в 600$. Выходит 2 дня по -300$ и “давай до свиданья”. Подстроим условия под российский рынок. 600$ делим на 5 торговых дней по 2 входа получаем 60$ (без учета комиссии, а она кстати 2,5$ за вход и 2,5$ за выход. Итого 5$) на 1 трейд. Жутко мало, но именно с такой идеей я приступил к торговле.

Ранее в своей статье я заострял внимание на алгоритме прохождения UT Challenge, поэтому начинаем с набора дней в “+”.

День 1

Вход по рынку от локального уровня по тренду. При достижении дня в “+” выход. Параллельно я стал вести записи с тем какой максимальный стоп был задействован в трейде. Данный трейд получился бы и с меньшим стопом в 30$. Это 1 день в “+”.

Рис. 5. 1 День

День 2

Листая графики, обнаружил отличный уровень. Цена продавила уровень и я вошел в шорт. В данном трейде стоп был на 60$ но максимально цена доходила до -25$. Выход по рынку по достижению дня в “+”.

Рис. 5. 2 День

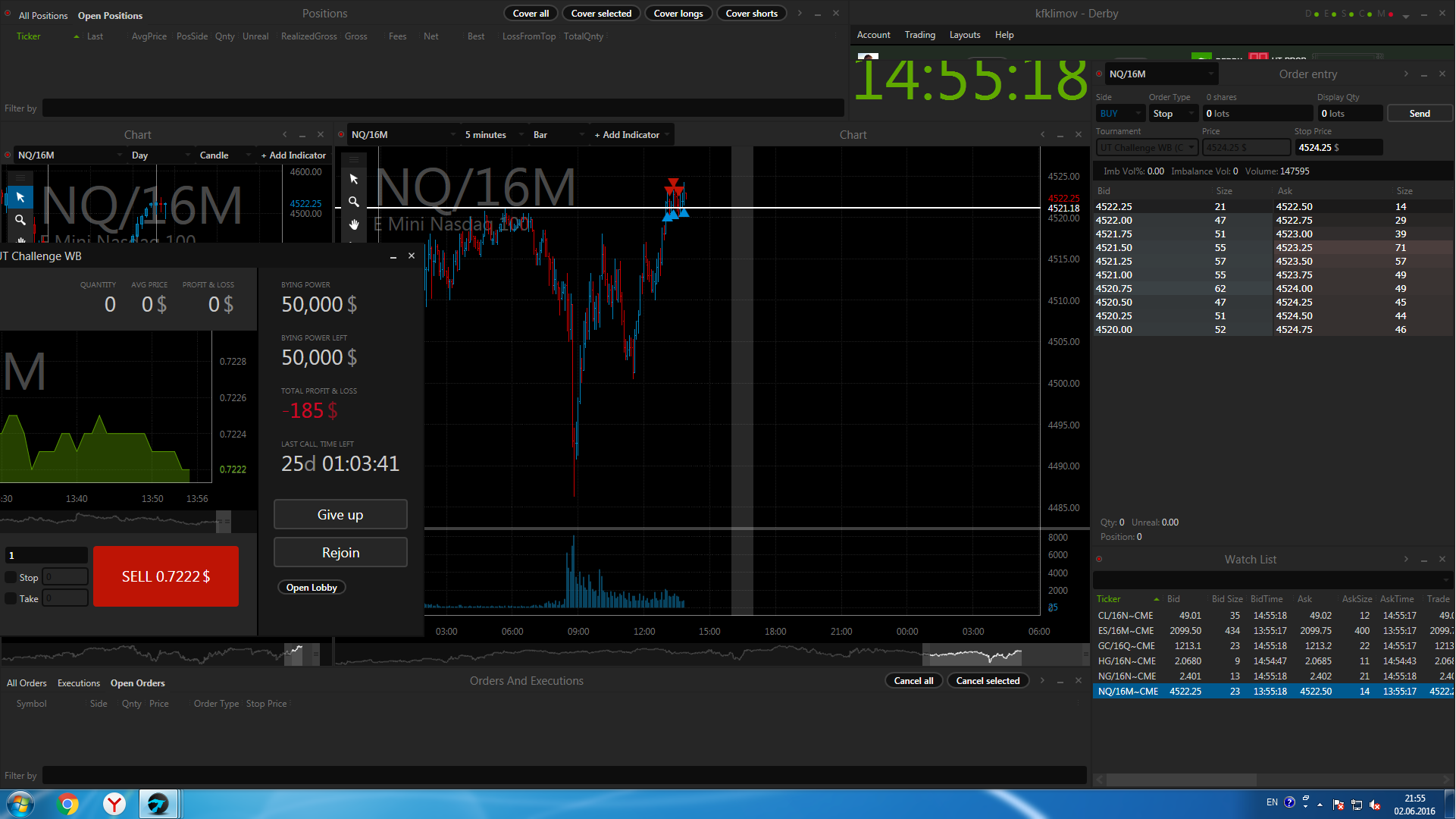

День 3

Успех предыдущих дней придал уверенности. Листая графики увидел отличный уровень, от которого решил войти на пробой. Но получил тут же убыток. По скольку каждый раз я торговал новый инструмент, посчитал что для данного инструмента стоп должен быть чуточку больше. Увеличив стоп в двое вошел повторно в лонг, но цена вернулась под уровень, высадив меня, и я достиг максимально запланированного убытка на день. Сомнения о размерах стопа меня так и не отпускали, поэтому, посчитав, что если инструмент не хочет рости и мы находимся под уровнем, я могу продать в шорт, сделав небольшую паузу, я так и поступил. Но дисциплина взяла вверх и я заставил себя покрыться. Итог - убыток в -185$.

Рис. 5. 3 День

День 4

Я решил, что для набора дней в “+” больше всего мне подойдут именно пробои, ведь стоп от предыдущих дней позволил заработать день в “+” при этом рискуя малым. Так найдя очередную возможность я взял пробой по нефти. Желание удерживать позицию подольше было огромным, но день в “+” был важнее, поэтому покрылся при достижении дня в “+” и это 3 день в “+”.

Рис. 5. 4 День

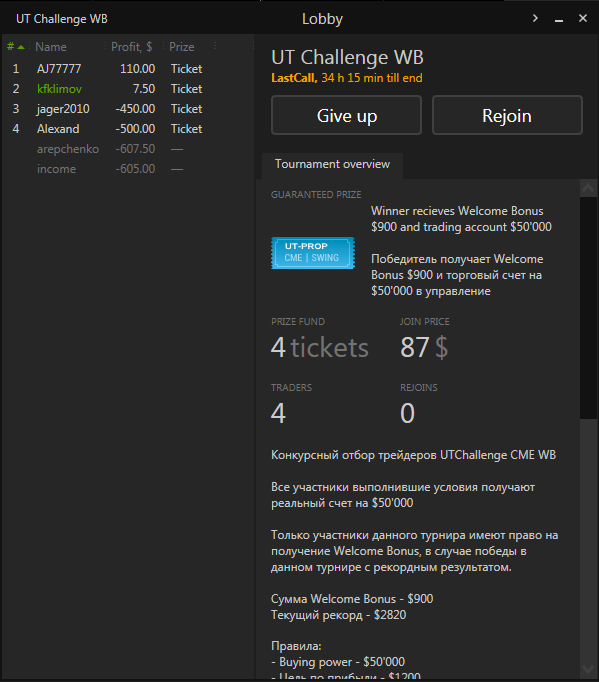

Ввиду того что неделя была короткая (всего 4 дня) по итогу я имел следующий результат: на счет +7.5$ и 3 дня в “+”, при том, что я впервые участвую в данном конкурсе. Как видите при этом есть 2 претендента на вылет и 2 вылетевших по достижению максимальной посадки. На мой взгляд достаточно опрометчиво вести агрессивную торговлю с первых дней конкурса, но об этом я уже писал в алгоритме, и безусловно подобный подход я никому не навязываю)

Рис. 6. Итоги первой недели

День 5

Мысль о том, что надо попробовать торговать ES/16M с коротким стопом меня не покидала, поэтому в понедельник я приступил к торговле именно с ES.

1 - вход на пробой текущего дей хая с коротким стопом. Выбило моментально.

2 - вход лимиткой, вход отличный, но опять не хватило размера стопа. Задумался о том что стоп должен быть чуточку больше.

3 - вход на пробой нового дей хая. И вот здесь мой короткий стоп уместился! Максимум в трейде был на +100$ но учитывая что данным трейдом я покрыл только убыток, а дня в “+” так и не достиг, фиксировать прибыль не стал. Тот самый случай когда в результате все равно поймаешь убыток) Цена развернулась и снесла мой стоп.

По итогу торговлю закончил с убытком в -165$

Рис. 6. 5 День

День 6

Не стал я больше упираться в этот ES. Дней в “+” катострофически не хватает и нужно было продолжать их набор хотя бы до 6. Поэтому мною был найден HG c отличным, четким уровнем, пробой которого я с успехом и взял. Стоп был короткий, причем что убытка в этом трейде я не видел и вовсе. Значит брать пробое с коротким стопом абсолютно разумно, конечно кроме ES)

Итого: 4 день в “+”

Рис. 6. 6 День

День 7

На этой неделе я должен входить в сделку на удержание прибыли. Листая графики увидел, что золото находится возле шикарнейшего уровня. Так я вошел на пробой. Но стоп поставить не успел и, как оказалось позже, правильно. С коротким стопом меня бы снесло. Цена максимум проваливалась до -80$, поэтому мой стоп был выставлен на -100$. Золото сделало то, что я от него и ждал, улетев в космос и давая прибыль по счету порядка +350$. Но потом цена уперлась в новый уровень. Риск неожиданного разворота присутствует всегда, поэтому принял решение покрыться и в случае, если движение продолжится, войти на пробой по тренду. Так и поступил. В результате по итогу дня прибыль составляла +710$. И конечно же я начал заниматься самобичиванием) Посмотрев в конце дня сколько золото прошло в это день, понял что вышел рано! И мог заработать порядка 1500$, выполнив условия конкурса по прибыли.

Итог: +710$ и 5 день в “+”

Рис. 6. 7 День

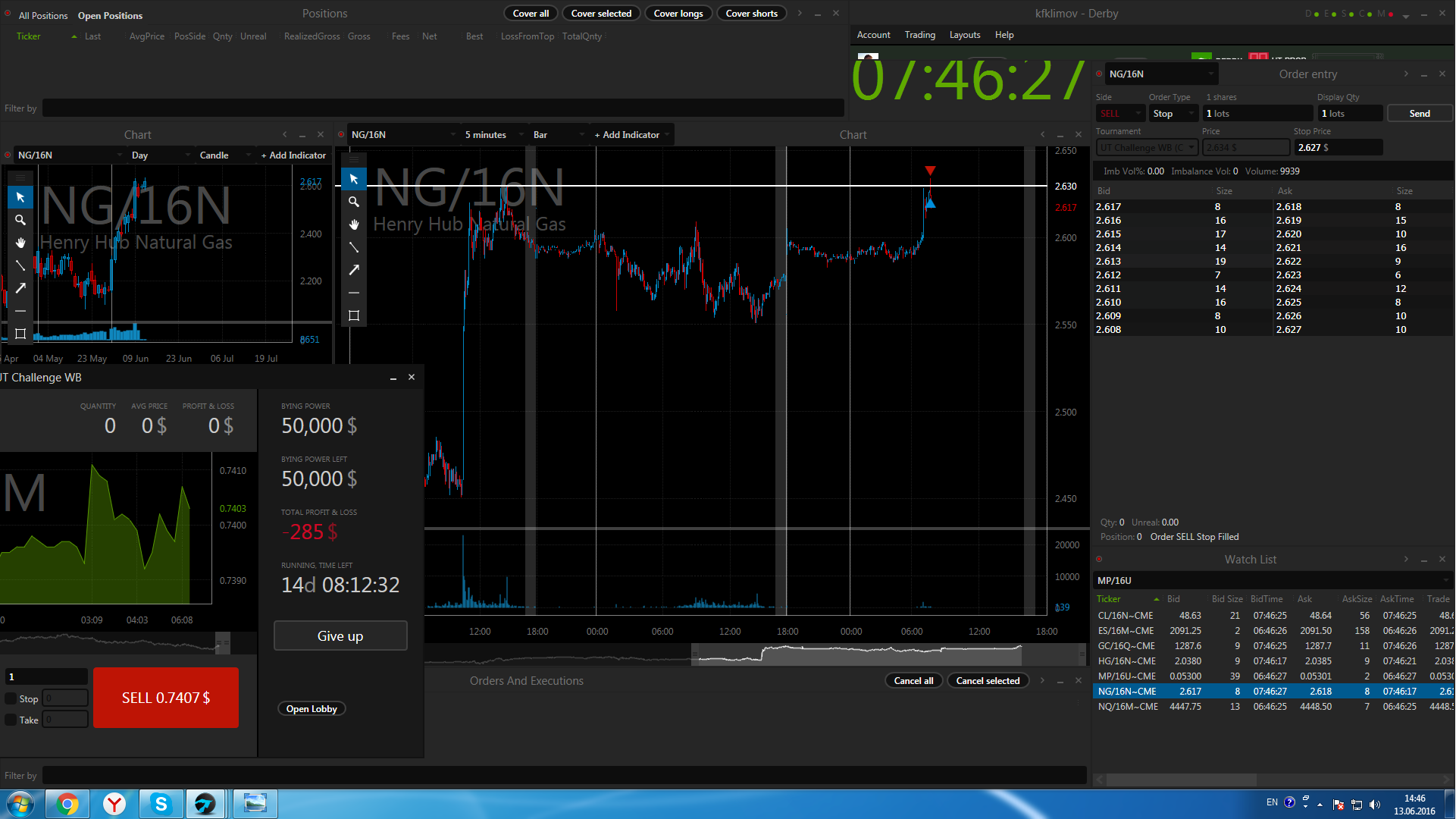

День 8

Окрыленный вчерашней прибылью, решил, что самый оптимальный стоп в трейде это 120$ на трейд, и вот к чему приводит подобные выводы. 2 входа в убыток + небольшое проскальзывание и я в плотную приблизился к дневному лимиту, пытаясь взять пробой по NG.

Рис. 6. 8 День

День 9

Решил что после такого грандиозного убытка надо снова начать набирать дни в “+”. Это стабилизирует эмоциональное состояние. К тому же в этот день на России нефть давала отличную точку входа и мы в чате с ребятами ее брали. Я сделал 2 одинаковых трейда, что на FORTS что на CME. Здесь взял тупо день в “+”.

Рис. 6. 9 День

На этом 2 неделя конкурса подошла к концу и вот какие результаты были у меня. 6 дней в “+” и 435$ по прибыли и при этом до конца конкурса остается 2 недели! Это более чем отличный результат для меня. Третья неделя - неделя агрессивной торговли и настроился торговать по крупному.

Рис. 7. Итоги второй недели

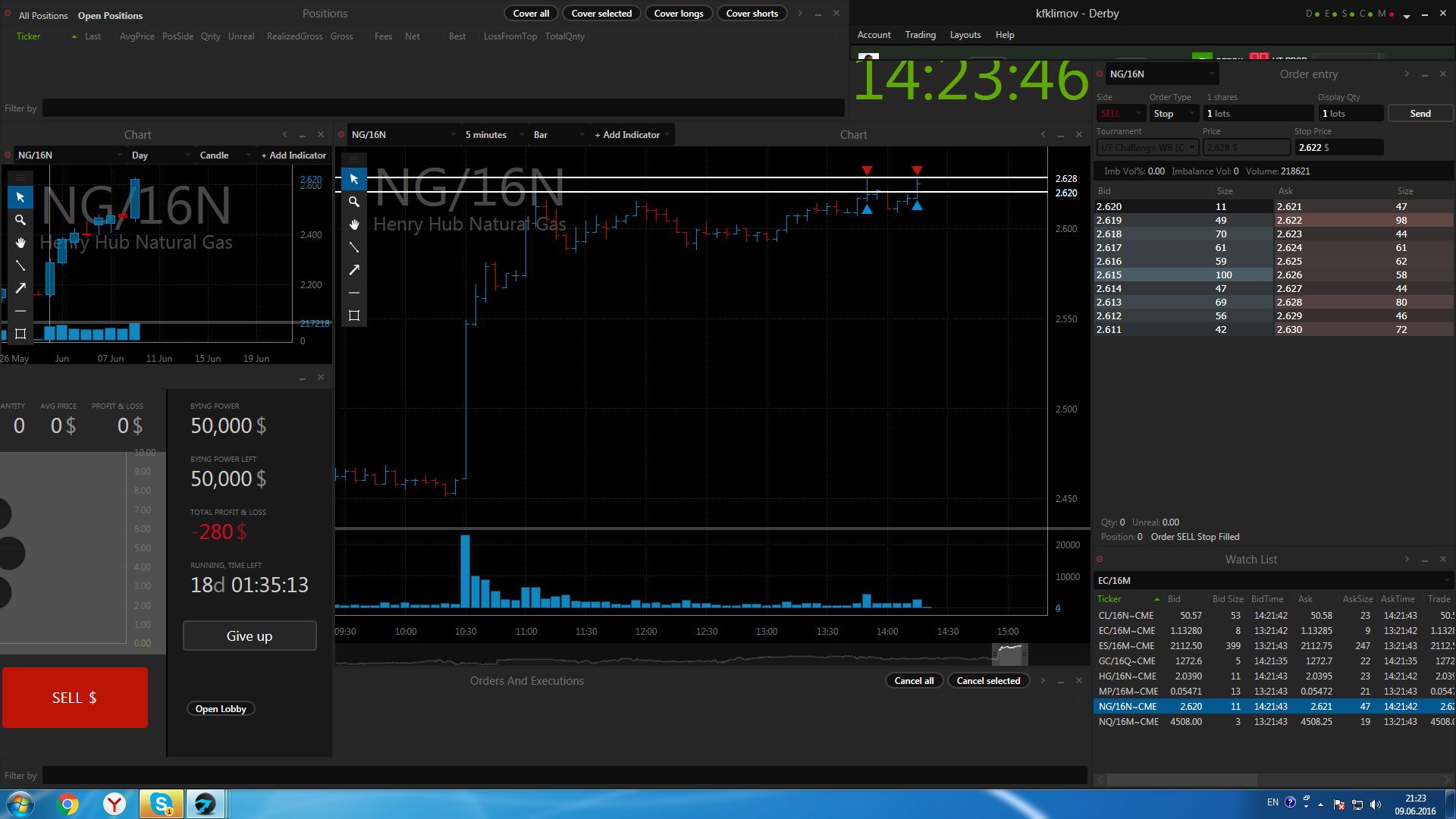

День 10

В этот день ставка была сделана на золото. Увеличив размер стоп до 100$ на трейд я совершил 2 трейда по золоту и словил убыток в -200$! Затяжная пауза и перекур в трейдинге позволили найти отличный уровень по NG. В случае пробоя которого прибыль с лихвой бы покрыла убытки от золота. К тому же неделя третья и нужно торговать. Единственное что к этому моменту я не мог позволить себе стоп больше чем 70$. NG пробивает уровень я вместе с ним в лонг, но продавец оказался сильнее и меня снесло.

Итог -280$

Рис. 7. 10 День

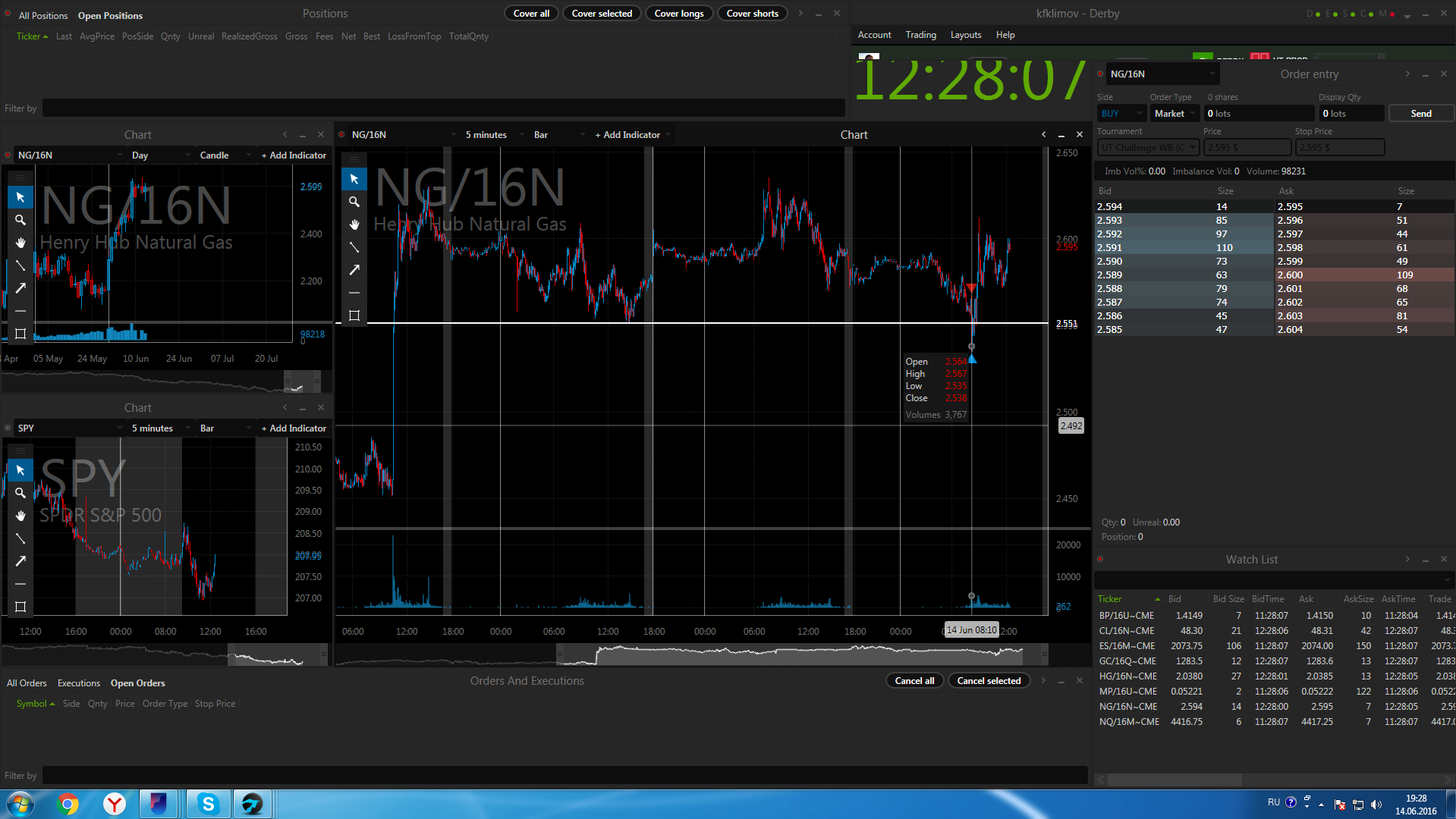

День 11

И этот день стал для меня роковым. Шансы на прохождение конкурса отличные. Методичный поиск формаций и движения на рынке позволяют заработать, вот только до сих пор, спустя 11 дней нет четкого понимания какой использовать стоп. В некоторых инструментах короткий стоп работает на ура, но в некоторых конечно же 60$ очень мало.

Увеличив стоп по CL до 100$ я совершил 2 трейда на пробой. В результате чего получил убыток -220$. Но сдаваться я был не намерен. Принял решения что я ни разу не попробовал войти в рынок лимитной заявкой, а ведь это обеспечивает минимальный стоп и наилучшую точку входа. Для трейда я выбрал NG. Определив уровень я выставил заявку на покупку со стопом в -60$ таким образом максимальный убыток должен был составить -280$. Конечно возможно проскальзывание и 20$ на мой взгляд было более чем достаточно. Сидеть перед компьютером и ждать смысла я не видел, поэтому за рынком я не наблюдал. Но вод когда вернулся то “О ужас!” я увидел что превысил дневной лимит потерь и дисквалифицирован.

Как такое произошло? Цена действительно оказалась там где я ее ждал. Моя лимитка действительно сработала по 2.551, а вот выставленный стоп вместо 2.545 сработал по 2.536, почтит что в самом низу! Причинив мне убыток в -90$! Вот вам и проскальзование! Жаль, но для первого раза считаю, что более чем нормально!

Рис. 7. 11 День

Итоги

Подводя итоги хочется отметить следующие моменты:

- Пройти конкурс более чем реально. На рынке есть и движения и отличные торговые возможности.

- Технический анализ работает на любом рынке и хорошо, что часть моей торговой стратегии включает его.

- Безусловно жаль, что в CME нельзя переносить позиции через ночь (так написано в условиях конкурса), поскольку золото можно было бы удерживать на протяжении всей недели, тем самым поставив новый рекорд WB. Но это безусловно фантазии)

- Пробой отлично работает с коротким стопом.

- Не стоит входить лимиткой на отбой в том случае, если этот трейд последний и есть вероятность зацепить дневной лимит. Хотя кто же знал что стоп сработает с таким проскальзыванием)

Вопросы к читателям:

- Ребята какой стоп используете вы при торговле CME?

- Правильно я понял, что в CME нельзя переносить позиции через ночь и за это можно быть дисквалифицированным? (Как здорово, что на России это делать можно)

- Поделитесь своим опытом в комментариях к статье.

Я же безусловно буду пробовать снова! Публиковать отчет о сделках ежедневно не получится, да и нет в этом смысла, а вот подводить итоги с подробным разбором буду стараться) Спасибо за внимание и не забывайте нажимать на "палец вверх")

Скачай платформу Derby и попробуй свои силы!

Узнать подробнее о конкурсе UT Challange.