Межрыночный анализ - это область технического анализа, изучающая корреляцию между четырьмя основными классами активов - акциями, облигациями, товарами и валютами. Джон Мерфи в своей ставшей классической книге "Межрыночный анализ" (Intermarket Analysis, John Murphy) отмечает, что технические аналитики могут использовать эти взаимосвязи между разными рынками для определения стадий бизнес-циклов и улучшения качества своих прогнозов. Существует четкая взаимосвязь между акциями и облигациями, облигациями и товарами, а также товарами и долларом США. Знание этих взаимосвязей может помочь техническому аналитику определить стадию цикла инвестирования, выбрать наилучший сектор и избежать наиболее слабых секторов, что поможет ему получить регулярно увеличивать свой торговый счет.

Инфляционные взаимосвязи

Взаимосвязи между рынками зависят от инфляционных и дефляционных сил. В условиях "нормального" инфляционного окружения, акции и облигации имеют положительную корреляцию. Это означает, что оба эти класса активов ходят в одном направлении. Мир находился в инфляционном окружении в период с 1970-х до конца 1990-х годов. Вот основные межрыночные взаимосвязи в условиях инфляционного окружения:

- ПОЛОЖИТЕЛЬНАЯ взаимосвязь между облигациями и акциями. Облигации, как правило, меняют направление раньше акций

- ОБРАТНАЯ взаимосвязь между облигациями и товарами

- ОБРАТНАЯ взаимосвязь между долларом США и товарами

Положительная взаимосвязь означает, что, когда один актив идет вверх, другой тоже идет вверх. При обратной взаимосвязи, если один актив растет, другой - падает. Процентные ставки растут, когда облигации идут вниз.

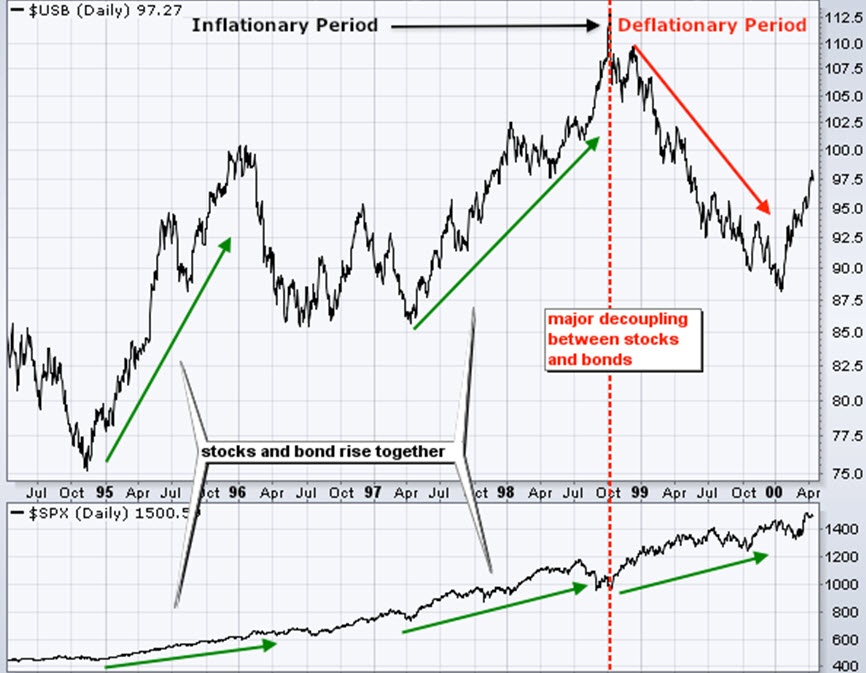

Акции и облигации растут вместе, затем связь нарушается

В инфляционном окружении, акции положительно реагируют на падение процентных ставок (повышение стоимости облигаций). Низкие процентные ставки стимулируют экономическую активность и ускоряют рост корпоративной прибыли. Следует учитывать, что термин "инфляционное окружение" не означает галопирующую инфляцию. Он просто указывает на то, что инфляционные силы сильнее, чем дефляционные.

Дефляционные взаимосвязи

Мерфи в своей книге отмечает, что примерно в 1998 году в мире произошло смещение от инфляционного окружения в сторону дефляционного окружения. Оно началось с обрушения тайского бата летом 1997 года и быстро распространилось на соседние страны. Это событие получило название "Азиатский валютный кризис". Центральные банки азиатских стран подняли процентные ставки, чтобы поддержать свои валюты. Но высокие процентные ставки привели к потрясениям в экономике этих стран и только усложнили проблему. Возникшая в результате этого угроза глобальной дефляции заставила капиталы перетекать из акций в облигации. Котировки акций резко упали, казначейские облигации стремительно выросли, а процентные ставки в США - снизились. Это привело к нарушению связей между акциями и облигациями, которое продолжалось много лет. Крупные дефляционные события продолжились виде краха пузыря на Nasdaq в 2000 году, краха пузыря на рынке жилья в 2006 году и финансового кризиса в 2007.

Дефляционные угрозы заставляют капитал переходить в более безопасные активы, что приводит к росту на рынке облигаций

Межрыночные взаимосвязи в условиях дефляционного окружения, в основном, такие же, за одним исключением. Акции и облигации в такой период имеют обратную корреляцию. Это означает, что акции растут, когда облигации падают, и наоборот. Следовательно, акции имеют положительную корреляцию с процентными ставками. То есть акции и процентные ставки будут расти вместе.

Очевидно, что дефляционные силы меняют всю динамику рынка. Дефляция отрицательно сказывается на акциях и товарах, но положительно на облигациях. Рост цен на облигации и падение процентных ставок повышают дефляционные угрозы, что оказывает давление на котировки акций, заставляя их снижаться. И наоборот, снижение цен на облигации и рост процентных ставок уменьшают дефляционные угрозы, что положительно сказывается на акциях. Ниже приведен список основных межрыночных взаимосвязей в условиях дефляционного окружения.

- ОБРАТНАЯ взаимосвязь между облигациями и акциями

- ОБРАТНАЯ взаимосвязь между товарами и облигациями

- ПОЛОЖИТЕЛЬНАЯ взаимосвязь между акциями и товарами

- ОБРАТНАЯ взаимосвязь между долларом США и товарами

Доллар США и товары

Хотя доллар и валютный рынок являются частью межрыночного анализа, доллар можно считать довольно непредсказуемым фактором. Слабый доллар не оказывает бычьего влияния на акции, если не сопровождается серьезным ростом цен на товары. Очевидно, что рост товарных рынков оказывает медвежье влияние на рынок облигаций. Слабый доллар, как правило, приводит к падению рынка облигаций. Слабость доллара стимулирует экономику, делая экспорт более выгодным. От этого выигрывают акции крупных мультинациональных корпораций, которые значительную часть своей выручки получают за счет продаж в других странах.

Каково влияние укрепления доллара? Валюта любой страны является отражением ее экономики и национального баланса. Страны с сильной экономикой и сильным балансом имеют более сильную валюту. В странах со слабой экономикой и высокой долговой нагрузкой валюта слабее. Рост курса доллара оказывает негативное давление на цены товаров, потому что многие товары, такие как нефть, на мировых рынках котируются в долларах. Облигации выигрывают от снижения цен на товары, потому что оно уменьшает инфляционное давление. Акции тоже могут выиграть от снижения цен на товары, потому что при этом снижаются цены на сырье.

Промышленные металлы и облигации

Но не все товары одинаковы. В частности, нефть подвержена перебоям с поставками. Нестабильная ситуация в странах или регионах, являющихся производителями нефти, обычно заставляет цены на нефть расти. Рост цены в результате перебоев с поставками негативно сказывается на акциях. В то же время, рост, вызванный повышением спроса, может иметь для акций положительный эффект. Это же относится и к промышленным металлам, которые не так подвержены перебоям с поставками. Поэтому технические аналитики могут использовать цены на промышленные металлы для лучшего понимания состояния экономики и рынка акций. Рост цен является отражением растущего спроса и оздоровления экономики. Падение цен говорит о снижении спроса и слабой экономике. На графике ниже можно увидеть четкую положительную взаимосвязь между ценами на промышленные металлы и S&P 500.

Промышленные металлы и облигации растут по разным причинам. Цены на металлы растут, когда растет экономика и/или когда увеличивается инфляционное давление. При таких условиях облигации падают. А растут они, когда экономика слабая и/или создается дефляционное давление. Соотношение этих двух рынков может помочь лучше понять силу/слабость экономики и инфляцию/дефляцию. Отношение цен на промышленные металлы к ценам на облигации будет расти, когда доминируют сильная экономика и инфляция. И оно будет снижаться в условиях дефляции и слабой экономики.

Рост отношения металлы/облигации благоприятствует инфляции и росту экономики

Падение отношения металлы/облигации благоприятствует дефляции и ослаблению экономики

Выводы

Межрыночный анализ представляет собой ценный инструмент для долгосрочного и среднесрочного анализа. Хотя рассмотренные межрыночные взаимосвязи достаточно хорошо работают на длительных периодах времени, они подвержены просадкам, то есть периодам, когда такие взаимосвязи не работают. Такие масштабные события, как кризис евро или финансовый кризис в США, могут на несколько месяцев нарушить определенные взаимосвязи. Кроме того, рассмотренные в данной статье инструменты следует использовать совместно с другими методами технического анализа. График соотношения цен на промышленные металлы и облигации можно включить в свой набор индикаторов широкого рынка, предназначенный для оценки общей силы или слабости фондового рынка. Для качественной оценки рыночных условий не следует использовать какой-то один индикатор или одну взаимосвязь.

Как бы еще все это переварить и усвоить правильно Спасибо автору

Спасибо автору