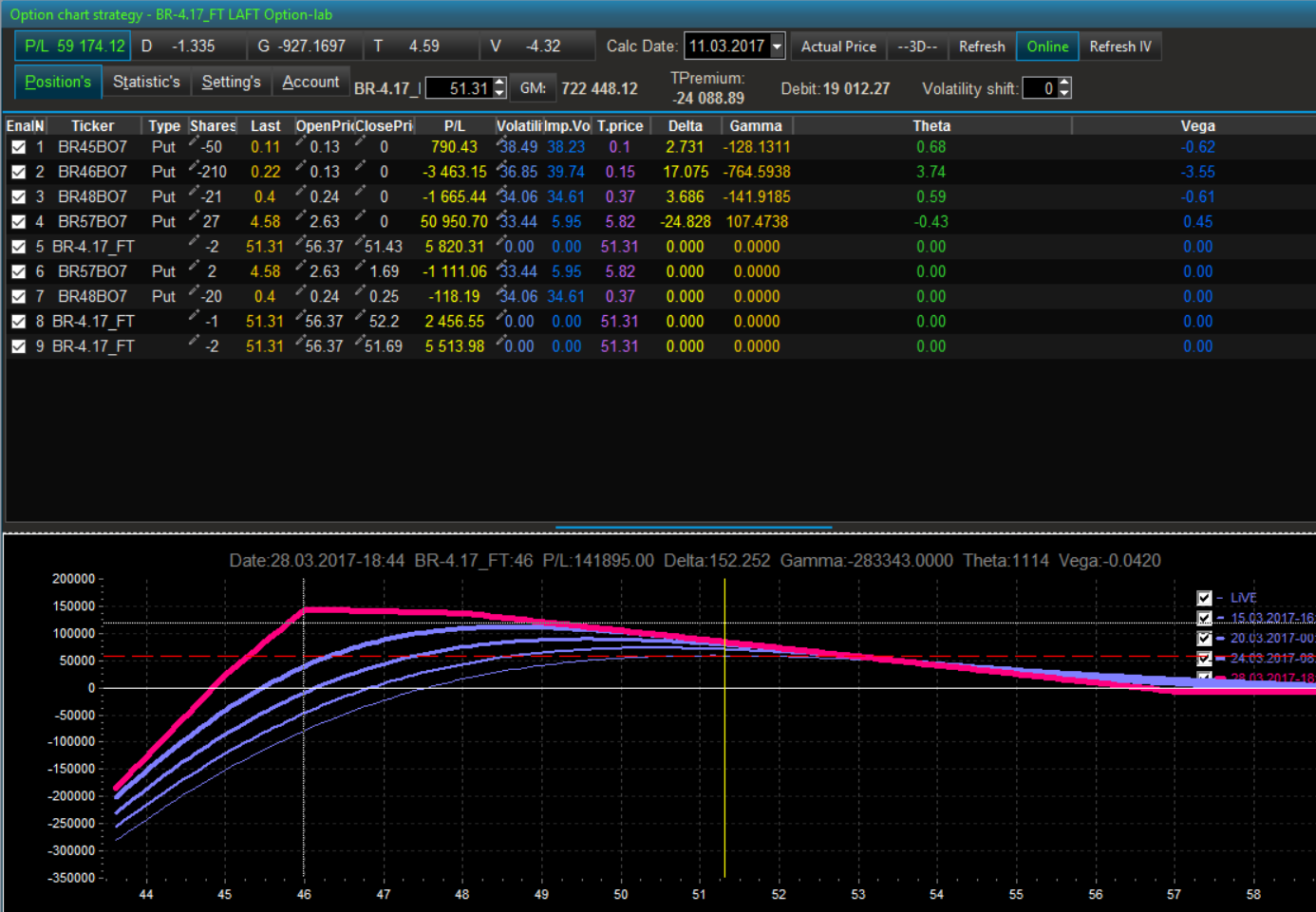

Продолжаю вести опционную конструкцию пропорциональный пут спред на нефти марки Brent. Прошла 6-ая неделя её жизни. Сейчас профиль конструкции выглядит так:

Теперь расскажу подробно, что происходило с конструкцией и что я предпринимал:

1) 8ого марта, пока галантные мужчины обхаживали своих мицубисек, нефть заревновала, обиделась отсутствию внимания и решила пощупать трейдеров за планку. В свою очередь планка испугалась такому напору и отскочила от нефти, забрав с собой обычный уровень гарантийного обеспечения. Биржа повысила ГО в 1.5 раза по фьючерсу. Но мы же торгуем опционами, мы всегда впереди, даже ГО у нас выше, чем у футуристов. Поэтому ГО по моей конструкции выросло в 2.6 раза...в 2.6 раза! С 300 тыс. до 800 тыс. руб.

Естественно, если бы я открывал эту конструкцию на весь счёт, то просадка по ГО была бы -160% при -50% разрешенной. И пришлось бы крыть позицию, фиксируя профит, а на тот момент он составлял 40 тыс. руб, запомним это число, чтобы в подведении итогов, сравнить его с результатом.

2) Но на своём счете я также имел продажу волатильности по РТС. Были проданы 97500 путы март (70 шт по 100) и 120 колы март (20 шт по 540). Даже после падения нефти на них была отличная накопленная прибыль и я решил закрыть эту продажу, чтобы нормализовать ГО (откупал по 80 и 20 соответственно). О диверсификации портфеля продажи волатильности я писал в предыдущих статьях. Вообще сильно не хотелось закрывать 97500 путы за неделю до экспирации, но таков был изначальный план при открытии позиции, что в случае нехватки ГО по одному инструменту закрывать другой, помимо этого у меня ещё есть небольшой проп пут спред на РТС и он требовал роллирования, а также весь счёт забит подешевевшими акциями, но это уже другая история.

3) ГО по счёту было более менее нормализовано, но конструкция всё еще выглядит довольно опасно, а нефть и не думала останавливаться. В моменте дельта позиции становилась положительной. Поэтому я решаю закрыть часть позиции, но совместить приятное с полезным: и ГО уменьшить, и риски, и профит зафиксировать. В пятницу я откупаю 48 путы сначала по 0.26 10 шт., потом ещё 10 шт. по 0.24 при текущем фьючерсе 52,50. Но с закрытием шорта по фьючерсу я решил подождать. В итоге откупил 1 фьюч по 52,20, ещё 2 шт. по 51,69 и ещё 2 шт. по 51,43. Проведя данные действия я уменьшил максимальный убыток в случае возврата нефти на 57 до 6500 руб. Но уже пора задумываться о фиксации прибыли так или иначе. Единственное, что меня удержало от фиксации прибыли уже сейчас — это тета 46$ в день и наступающие выходные.

Вывод:

самая большая проблема таких конструкций — это потенциальная нехватка ГО, поэтому открывать их на весь счёт довольно-таки опасно, ведь падение могло случиться не за 3 недели до экспирации как сейчас, а сразу после открытия позиции и тогда тем, кто открылся на весь счёт, пришлось бы крыться с минусом или договариваться с брокером. Поэтому я разделяю счёт на несколько позиций, на разные инструменты и на разные сроки экспирации. Работать из-под отрицательного ГО очень трудно и как в том анекдоте я снимаю шляпу перед продавцами волы на весь счёт:

Ну и после всего этого остаётся главный вопрос:

Когда биржа вернёт нормальное ГО? Почему до сих пор нет регламента по хотя бы приблизительному определению этих сроков? Почему нигде на бирже невозможно найти объявления, что ГО вообще повысили? Приходится залазить в какие то непонятные дебри сайта moex, чтобы отыскать нужную информацию по размеру повышения обеспечения. Доколе мы будем это терпеть?! Предлагаю объявить бойкот на покупку акций Мосбиржи, и всем скопом навалиться на Ростелеком...желательно ао...и ещё Норникель отрежь и выкинь...ну и ФСК падает как доска...Акрон не забудьте купите и сплюньте... и ММК Мор, Мрак и Крах...ну и Газпром вышел запор.