Самое крупное первичное размещение этой недели на бирже Nyse, как может показаться, обещает стать грандиозным мыльным пузырём, но точно им не будет.

В пятницу EP Energy (NYSE: EPE) предложит 40 млн акций по 23-27 долларов, при этом количество акций, предлагаемых в ходе первичного размещения, составит всего 16% от общего числа бумаг.

Чем занимается EP Energy?

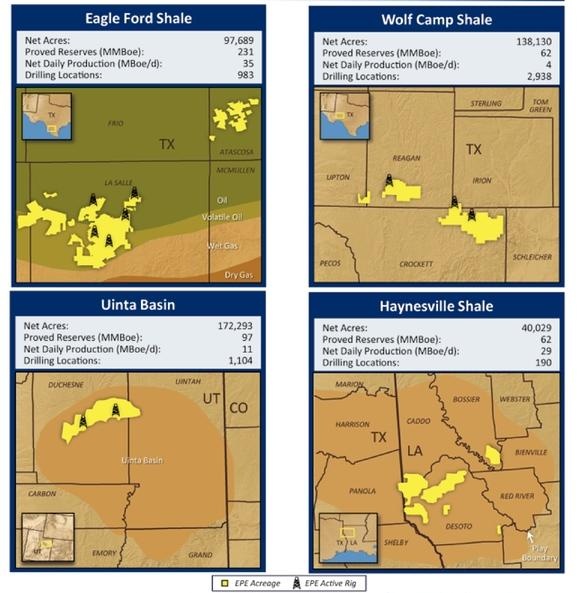

Компания занимается добычей нефти на следующих территориях:

- на сланце Eagle Ford в Южном Техасе,

- на сланце Wolfcamp в Пермианском бассейне в Западном Техасе,

- на сланце Haynesville в Северной Луизиане,

- в нефтегазоносном районе Altamond бассейна Uinta в северо-восточной Юте.

Транспортная доступность сланцев EPE приемлемая:

Транспортная доступность сланцев EPE приемлемая:

- cланец Eagle Ford соединён с трубопроводами Camino пропускной способностью 170 млн кубофутов газа и 110 баррелей нефти в день,

- сланец Haynesville соединён с газопроводами, в которых компания имеет право на прокачку 300 млн кубофутов в день,

- небольшое беспокойство вызывает сланец Wolfcamp, который соединён с газоперерабатывающем заводом Западного Техаса, но не имеет прямой ветки с нефтяной трубой,

- нефть из бассейна Uinta доставляется на НПЗ с помощью грузовиков, в отсутствии по близости трубопроводов.

Почему EP Energy не Antero Resources?

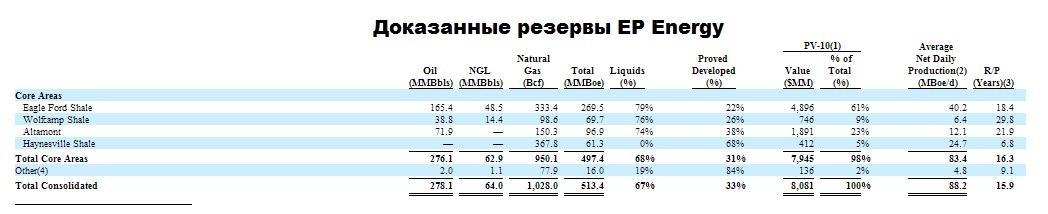

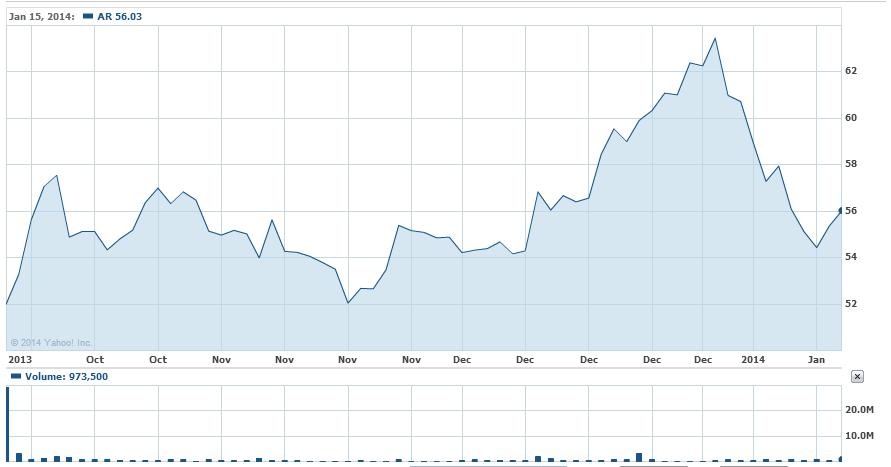

Часто сравнивают EP Energy с Antero Resources. Мол, IPO Antero прошло успешно, значит выиграет и EP Energy. Казалось бы, доказанные резервы нефти составляют 278 млн баррелей, общие доказанные резервы, включая ещё и газ, – 513 млн баррелей нефтяного эквивалента. Без учёта коррекции на количество предлагаемых акций, цена к доказанным резервам нефти – 3,6 доллара.  При сопоставлении с Antero Resources (AR) новичок биржи Nyse явно выигрывает. Доказанные запасы - 1179 млн баррелей нефтяного эквивалента. Antero торгуется по 12,45 доллара за баррель. Наконец, цена к выручке Antero 9,5, цена размещения к выручке EP – 0,63. Казалось бы, надо брать! Достаточно уверенно EP Energy смотрится в рентабельности выручки по чистой прибыли 32% и в рентабельности активов 5%. Правда, первая у Antero раза в три получше, но последняя абсолютно такая же. Потенциальных нефтяных скважин почти пять тысяч. Опять же, неплохо. Компания не намерена выплачивать дивиденды. Всё, берём! Но давайте помнить о количестве акций, которое предлагается в ходе IPO. У EP Energy оно всего 16% от общего числа акций. Это означает, что все ценовые коэффициенты, которые нами подсчитаны, надо поделить на 16 и умножить на 100. Сделав это, становится понятно, что акции EP Energy отнюдь не идеальный кандидат на покупку. Есть, правда, одно "но". У Antero количество акций на IPO вообще было 14%. Так что и здесь никаких аргументов против. После стандартного 3-месячного периода ограничения на продажу остальных акций EP Energy снимаются, и на биржу поступит весь кусок пирога. Знаете, что бывает с самыми умными, с теми, кто знает, как всё будет на самом деле? Вспомним Джеймса Кука! Не помните, тогда вспомним законы Мёрфи. Поэтому давайте думать так, как считает рынок! Идеальных кандидатов на покупку не существует. Рынок же, похоже, всерьёз намерен поддаться на удочку EP Energy и купить их акции в расчёте на то, что они повторят судьбу Antero Resources. Можно чётко написать о том, что причин, почему EP Energy не могут стать в 4 раза дороже, как это следует из мультипликаторов, мы не видим. И уж точно нет препятствий к тому, чтобы EPE повторила судьбу акций AR. А вот, кстати, и сама судьба:

При сопоставлении с Antero Resources (AR) новичок биржи Nyse явно выигрывает. Доказанные запасы - 1179 млн баррелей нефтяного эквивалента. Antero торгуется по 12,45 доллара за баррель. Наконец, цена к выручке Antero 9,5, цена размещения к выручке EP – 0,63. Казалось бы, надо брать! Достаточно уверенно EP Energy смотрится в рентабельности выручки по чистой прибыли 32% и в рентабельности активов 5%. Правда, первая у Antero раза в три получше, но последняя абсолютно такая же. Потенциальных нефтяных скважин почти пять тысяч. Опять же, неплохо. Компания не намерена выплачивать дивиденды. Всё, берём! Но давайте помнить о количестве акций, которое предлагается в ходе IPO. У EP Energy оно всего 16% от общего числа акций. Это означает, что все ценовые коэффициенты, которые нами подсчитаны, надо поделить на 16 и умножить на 100. Сделав это, становится понятно, что акции EP Energy отнюдь не идеальный кандидат на покупку. Есть, правда, одно "но". У Antero количество акций на IPO вообще было 14%. Так что и здесь никаких аргументов против. После стандартного 3-месячного периода ограничения на продажу остальных акций EP Energy снимаются, и на биржу поступит весь кусок пирога. Знаете, что бывает с самыми умными, с теми, кто знает, как всё будет на самом деле? Вспомним Джеймса Кука! Не помните, тогда вспомним законы Мёрфи. Поэтому давайте думать так, как считает рынок! Идеальных кандидатов на покупку не существует. Рынок же, похоже, всерьёз намерен поддаться на удочку EP Energy и купить их акции в расчёте на то, что они повторят судьбу Antero Resources. Можно чётко написать о том, что причин, почему EP Energy не могут стать в 4 раза дороже, как это следует из мультипликаторов, мы не видим. И уж точно нет препятствий к тому, чтобы EPE повторила судьбу акций AR. А вот, кстати, и сама судьба:  Выглядит неплохо, если смотреть первые дни после первичного размещения акций. Думаю, для внутридневной торговли EP Energy – самое оно. Набрали и под конец дня сбросили. Возможно, что через недельку увидим, как они падают, но пока надо брать!

Выглядит неплохо, если смотреть первые дни после первичного размещения акций. Думаю, для внутридневной торговли EP Energy – самое оно. Набрали и под конец дня сбросили. Возможно, что через недельку увидим, как они падают, но пока надо брать!