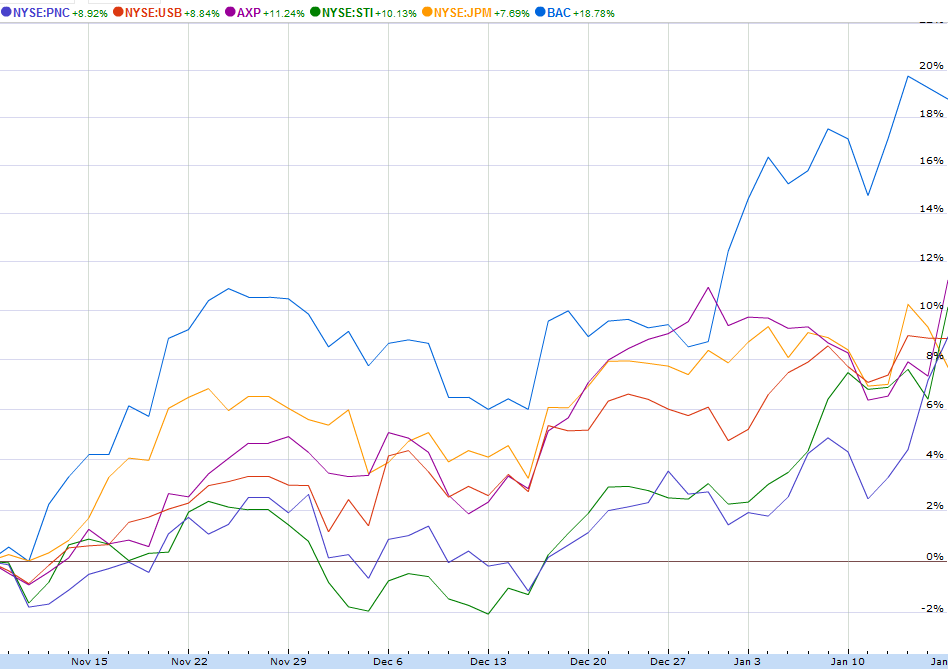

Финансовая отчётность американских банков показывает, что наибольшие шансы на рост в этом году у Bank of America (BAC).

Основные тенденции в развитии американских банков по итогам 4-го квартала

Основных трендов отрасли - пять:

- улучшение показателей ипотечного бизнеса,

- увеличение резервов под убытки по займам,

- замедление роста кредитования,

- уменьшение доходов от трейдинга и от долговых инструментов,

- расширение выручки, связанной с выпуском акций и сделками в сфере слияний и поглощений.

Замедлению падения ипотеки сопутствовало сохранение стабильного спрэда между первичной и вторичной ипотекой. Число заявок на кредит под покупку жилья в 4-м квартале сократилось больше чем на одну пятую за один квартал. Заявок на ипотеку стало меньше на одну седьмую, и на рефинансирование - на одну одиннадцатую. Сезонное сокращение ипотеки в декабре усугублялось повышением ипотечных ставок. Вся вторая половина года прошла под знаком опасений замедления смягчения политики ФРС США. Боясь слезть с иглы покупок казначейских и ипотечных ценных бумаг со стороны ФРС, банки стали увеличивать резервы под убытки по портфелю недвижимости. Например, у JPM этот резерв достиг 384% от годовых чистых списаний против 234% годом ранее. Под конец года стало ясно, что состояние экономики США не так плохо, как кажется. Улучшение ситуации в сфере потребительского кредитования привело к сокращению резервов по нему в процентах от чистых списаний до уровней около единицы. Общий рост кредитов всего 1,3%, слабее 1,7%-2% в предыдущие два квартала, несмотря на учащение случаев объединения банков в пул с целью предоставления займа. Несмотря на плохие октябрь и ноябрь, рост кредитования по картам в 4-м квартале достиг 4,2%, быстрее, чем годом ранее. Другие потребительские кредиты растут лишь на 1%, и то за счёт автокредита. Вопреки росту синдикации, происходит уменьшение комиссий от неё в сегменте долговых инструментов инвестиционного рейтинга на 5% в квартал и от андеррайтинга долгов в целом на 4% в квартал. Ему сопутствует сокращение доходов от трейдинга на 11% в квартал в ВАС и С. При этом годовые показатели торговых подразделений сильно разнятся: +7% в год в ВАС и -3% в год в Сitigroup. Из новинок сезона следует выделить повышение комиссий ВАС в сфере инвестбанкинга больше чем на 30%, и STI, WFC, C - в пределах 15%-20%. Увеличение комиссионных вообще становится трендом, если посмотреть на доходы подразделений розничного брокериджа и управления активами. Кроме того порадовал рост комиссий от андеррайтинга выпуска акций на больше чем 60%, и от комиссий за сделки и от кредитование заёмщиков с повышенным риском банкротства - на больше чем четверть. Надо также отметить прирост комиссионных за инвестбанкинг в ВАС, за счёт учащения первичных размещений акций, кредитов тем, кто уже в долгах, а также благодаря сделкам. Активность в сфере слияний и поглощений заметно участилась до уровня около 700 сделок за квартал, по сравнению с меньше чем 600 в прошлом квартале. Число первичных размещений акций превысило 70, что можно сопоставить с меньше чем 30 IPO кварталом ранее. Помимо ВАС, эта тенденция проявилась у Citigroup (C), JP Morgan (JPM), Wells Fargo (WFI) и SunTrust (STI). Поражает сильный рост числа новых клиентов на рынках акционерного капитала, больше чем в 2 раза. BAC, конечно, тоже не надо идеализировать, он вытягивает отрасль как системообразующий банк. Bank of America - лидер по сокращению банкротств по кредитным картам, за ним JPM и Citigroup. Но ВАС опережает отрасль и по банкротствам по кредитным картам (2,3%), за ним Citigroup (с показателем выше 1,8%) и JPM. К тому же абсолютное лидерство Bank of America среди, собственно, банков продолжают подтачивать конкуренты из American Express (AXP), которой я прочил рост ещё пару лет назад. По объёмам продаж по кредитным картам AXP опережает все банки вместе взятые с почти 170 млрд долларов в квартал, только в Штатах, и 254 млрд долларов по миру в целом. Из традиционных кредитных учреждений более-менее внушительно смотрится только JPM с аналогичным показателем, остальные, включая ВАС, подотстали с 50 млрд и меньше. Интересно, что в целом за год, прирост АХР ещё не такой сильный, 8%, против 10% и больше у ВАС и особенно JPM (в Штатах, впрочем, у АХР тоже 9%, а не 8%). Догнать крупные банки American Express позволил их кредитный бизнес. Инновационной экономике, в целом, свойственен высокий процент банкротств. Не только из-за стартапов, но и из-за сложности финансового планирования домохозяйств, не привыкших к новым условиям. Учащение случаев неплатёжеспособности заставило крупные банки повысить резерв под списания займов, выданных по кредитным картам. Это касается особенно Citigroup. При этом системно значимые банки испытывают сложности с тем, чтобы сохранить за собой привилегию доступа к более широким финансовым ресурсам. Баланс по кредитным картам у JPM пока ещё на две трети больше, чем у AXP, а у ВАС - на одну пятую, но и по этому показателю American Express уже вполне сопоставима с Citigrouр. Если брать годовые темпы роста баланса по кредитным картам, то у АХР он уже очень приличный, около 4%, а у его конкурентов из числа системно образующих дела явно не клеятся: в Citigroup - падение больше 4%, в ВАС - почти 4%. Последовательность действий при оценке банка:

- смотрим, прежде всего, на активы, взвешенные по риску,

- вычисляем достаточность капитала первого уровня,

- к капиталу прибавляем резервы,

- вычитаем накопленные убытки, получаем чистый избыточный капитал,

- вычисляем дисконтированную стоимость его и отложенных налоговых активов.

Акции BAC

Как BAC - лучше рынка, так лидером отрасли остаётся и подразделение BofA по управлению благосостоянием и инвестициями, которое управляет 2,4 трлн долларов активов клиентов Merrill Lynch и U.S. Trust. Как и другие системно образующие банки, брокеридж ВАС работает на три сегмента клиентов:

- богатые - от 250 тысяч до 10 миллионов долларов активов, которые можно инвестировать, их средства составляют 50% от общих активов,

- клиенты с очень высоким благосостоянием - свыше 10 млн долларов, вклады таких составляют 800 млрд долларов,

- институционалы - пенсионные фонды, 401К.

Интересны последние меры ВАС по удержанию клиентов через сеть инвестиционных консультантов. Сохранение клиентов обеспечивается через персональную ответственность 95 президентов банка за целевые уровни по их привлечению, а также за закрытие счетов и за прибыльность бизнеса в целом. Вместе с другими мерами это стимулировало совместную работу брокеров настолько, что привлечения в брокерское подразделение с остального банка выросли больше чем на две трети в год. Количество новых клиентов исчисляется парой десятков тысяч. У девятой части клиентов есть ипотека от BofA. А как же прибыльность? Рентабельность бизнеса BAC выше среднего. Прибыль на размещённый капитал внушительная, около 31%, до налогов. Половина портфеля брокерского подразделения приходится на кредиты под обеспечение ценных бумаг, 40% на ипотеку, 10% на структурное финансирование. Средства клиентов под управлением растут, средняя сумма выданных кредитов увеличивается, депозиты стабильны. Акцию ВАС также характеризуют политика компании в области обратного выкупа и хорошая дивидендная доходность. Сейчас бумаги торгуются по 82% общей бухгалтерской стоимости активов и 123% от бухгалтерской стоимости материальных активов. Целевой уровень по ВАС - 21 доллар, 1,3 бухгалтерской стоимости материальных активов за 2014 год, при ожидаемом коэффициенте по отрасли 1,5.

Американские акции Citigroup

Фактором роста Citigroup в 2014 году будут операции с ценными бумагами, потребительское кредитование и сделки слияний и поглощений. Кроме того этот банк остаётся самым международным в Америке. Можно ожидать, что ускорение экономики Европы подкачает его кредитный портфель, даже несмотря на не самую благоприятную ситуацию в Мексике. Главным преимуществом Citigroup, помимо административного ресурса, останется хорошая капитализированность. У этого банка самая высокая среди крупных мировых кредитных организаций достаточность капитала 1-го уровня по стандарту Базель 3 - 10,5%. К тому же в течение года возможно повышение дополнительного коэффициента собственных и заёмных средств банка 5,4%, прежде всего, в том случае, если ФРС исключит из его расчёта денежные средства на счетах в центральном банке. У Citigroup не должно возникнуть сложностей и при ожидаемом введении со стороны ФРС новой нормы долгосрочного долга. Ведь долгосрочный долг вместе с капиталом составляют 22,5% активов этого банка. Акции Citigroup до сих пор смотрятся очень привлекательно по мультипликаторам, прежде всего, по цене к прибыли. Бумаги С могут торговаться по 72,8 доллара, у 1,3 прогнозной стоимости материальных активов за 2014 год, причём коэффициент останутся всё равно ниже, чем у конкурентов. Со временем сократится нынешний негативный эффект отсутствия былых торговых прибылей и увеличения резервов. Возможные риски покупки этой акции связаны, в основном, с перспективами реформы налогообложения компаний в США, которые всерьёз озадачены использованием отложенных активов.

Акции JPM

JP Morgan, как вся банковская отрасль, погряз в целой череде штрафов: штатам, агентству по страхованию депозитов, агентству по жилищному финансированию, другим министерствам и инвесторам, в том числе по счетам Bear Stearns. Тем не менее менеджмент JPM ставит амбициозные и, кажется, выполнимые цели. В его планы, например, входит нормализация кредитных издержек, которая подтянет достаточность капитала по Базелю 3 с нынешнего уровня 9,5% к 10-10,5%. Не относится к заоблачным и другая цель JPM - создать карточный бизнес с разнообразной клиентской базой. Уже сейчас добрую половину доходов JPM получает от потребкредита, больше трети от корпоративного банкинга, и одна шестая - от торгового финансирования и от управления активами. Услуги по кредитным картам дают одну седьмую от выручки и пятую долю прибыли. При этом главным инструментом привлечения клиентов в мелком розничном сегменте, как ни удивительно, остаётся прямая рассылка по почте, а не chase.com или работа филиалов. Сейчас банк торгуется по 13,32 цены к прибыли и по 1,42 бухгалтерской стоимости материальных активов. Можно прогнозировать рост к 67 долларам, на основе 11,2 цены к прогнозной прибыли за 2014 год, и констатировать потенциал роста даже до 75 долларов, при общем укреплении банков на фондовом рынке перед повторяющимися поводами к падению в виде штрафов.

Американские акции WFC

Подразделение по управлению благосостоянием, брокериджу и пенсионными активами Wells Fargo имеет полтора трлн долларов клиентских активов. На него приходится около одной шестой общей выручки и двенадцатая часть прибыли. В более долгосрочной перспективе потенциал роста WFC видится в переманивании клиентов у конкурентов и в повышении их активности. Больше трети денег клиентов лежат в денежных средствах. WFC имеет 5,2 млн богатых клиентов-домохозяйств, у которых нет счёта в брокерском подразделении, но есть 1,7 трлн долларов на счетах в других финансовых компаниях. Только 6% непенсионных активов используется в качестве обеспечения в кредитах под залог ценных бумаг. Дополнительный стимул к росту даст расширение кредитования. В целом, в структуре активов WFC недостаточно хорошо представлены кредиты. 12% клиентов WBR имеют ипотеку от WFC, часть которой уже перепродана на вторичном рынке. Но лишь 47 млрд долларов рискованной, не соответствующей требованиям ипотеки, и лишь 5 млрд долларов ликвидных, обеспеченных маржинальных кредитов. Ипотека для клиентов Wells Fargo делается в основном через Wells Fargo Home Mortgage или частных ипотечных брокеров, на которых приходится от четверти до 30% объёма. Но пока ни те ни другие не выражают интереса в повышении уровня риска. На данный момент кажется возможным рост акций WFC в пределах 55 долларов, основанный на 13 прогнозных прибылях на акцию и дивидендной доходности около 2,7%.

Другие крупные банки

Судебные решения по штрафам интересны не сами по себе, а в контексте того, влияют ли они на обратный выкуп и другие аспекты финансовой деятельности. У Fifth Third Bancorp (Nasdaq: FITB), например, не влияют, так как достаточность капитала первого уровня достаточно велика. Этот банк характеризуют устойчивость роста кредитования, стабильность трендов издержек, сокращение стоимости кредитов. Но на 12 прогнозных ценах к прибыли и 1,3 ожидаемой стоимости активов акции FITB в лучшем случае останутся у 21 доллара. Возможно негативное влияние замедления роста ипотечного банкинга, на который приходится в процентном отношении больше выручки, чем у конкурентов. Чтобы остаться на плаву, FITB может захотеть диверсифицироваться и прикупить активов, однако на это нужны будут дополнительные расходы. SunTrust Banks (STI) возместил убытки, связанные с жалобами потребителей, со штрафами из-за сокращения налоговых издержек через реорганизацию и с качеством выдаваемой ипотеки. Но не должно вводить в заблуждение, что у STI неплохая достаточность капитала, 10,80%, это не по последнему Базелю. Резкое сокращение чистых списаний до 0,40% от средних кредитов с 0,47% кварталом ранее и 1,30% годом ранее не сделало банк менее рискованным. Нынешние уровни акций STI выглядят завышенными. Позитивным героем в 2014 году будет PNC Financial, который недавно купил Nat City и американскую банковскую франшизу RBC, подрастил бизнес в сфере комиссионных: и на рынках капитала, и в управлении финансами, и в потребкредитам по кредитным картам. По итогам 4-го квартала, PNC показал рост скорректированной прибыли на акцию до рекордного уровня 2,74 доллара. Достаточность капитала первого уровня PNC весьма средняя, 9,4%, но имеется улучшение на 0,7 процентного пункта с прошлого квартала. Сокращение резерва на убыток по кредитам почти на две трети, с точки зрения краткосрочных инвесторов, вполне оправдывается увеличением чистой прибыли до рекордного уровня. Годовые дивиденды PNC превышают 1,7 доллара. Даже если акции этого кредитного учреждения будут торговаться просто по одной стоимости материальных активов, это уже будет 54,7 доллара. Из ближайших событий в банковском секторе надо выделить публикацию отчётности RF, USB, BBT. У Regions Financial останутся в прошлом убытки по кредитам, за счёт повышения ставок улучшится чистая процентная маржа, уменьшатся расходы по кредитам на фоне улучшения ситуации на рынке жилья. У USB можно прогнозировать сокращение дохода от ипотеки, увеличение расходов (вопреки резкому сокращению ФОТ), резкое уменьшение чистых списаний. Но их негативное влияние перекрывает сильный рост комиссий по кредитным и дебитным картам, стабильность чистой процентной маржи, сдержанный рост займов и чистого процентного дохода. У BB&T Corporation мы увидим рост кредитного портфеля и ускорение роста комиссионных за счёт улучшения экономики юго-востока США и Техаса, а также более сильное, чем у конкурентов, сокращение расходов, и общее повышение эффективности бизнеса. *** В целом, акции банковского сектора США остаются слишком сложными для каждодневной торговли, но есть ряд фундаментальных поводов их купить, включая хорошую отчётность, повышение достаточности капитала и преодоление негативных эффектов сворачивания покупок активов ФРС с помощью повышения комиссионных.