Опцион - это договор о передаче права, но не обязательства купли-продажи по определённой цене в будущем.

Виды опционов

По способу исполнения, есть два типа опционов:

- американский, который может быть погашен в любой день до истечения срока опциона;

- европейский, который может быть погашен только в указанную дату.

По направлению торговли, есть два вида опционов:

- опцион на покупку (call option)

- опцион на продажу (put option)

Купля-продажа опционов применяется, во-первых, для спекулятивных сделок и, во-вторых, для хеджирования арбитражерами. Но это уже не отдельные виды опционов... Какая разница между спекулятивными инвесторами и этими хеджерами? Выясняется, что одни - это разновидность другого.

Арбитраж - это разновидность биржевых спекуляций, при которой сделки осуществляются одновременно с одним и тем же базовым активом. Спекулятивные сделки, в целом, проводятся необязательно единовременно. Можно купить опцион и только через некоторое время его продать. Рыночные инвесторы обычно хотят купить больше опционных контрактов, чем есть арбитражеров, желающих продать. Опционных контрактов, выписанных, но не проданных, попросту не остаётся. Избыток спроса тоже заполняют ребята, проводящие арбитраж. Арбитражеры, продающие опционные контракты, выписывают их в процессе составления портфеля для хеджирования. Для этого они продают или покупают достаточное количество "базы" (акций, на которых выписывается опцион) таким образом, чтобы цена их хеджевого портфеля не менялась при колебаниях цен на базовый актив. В результате, арбитражеры конвертируют риск, связанный с акциями, из пакета акций в портфель опционов.

Арбитражеры, продающие опционные контракты, выписывают их в процессе составления портфеля для хеджирования. Для этого они продают или покупают достаточное количество "базы" (акций, на которых выписывается опцион) таким образом, чтобы цена их хеджевого портфеля не менялась при колебаниях цен на базовый актив. В результате, арбитражеры конвертируют риск, связанный с акциями, из пакета акций в портфель опционов.

Бывают ли опционы без риска?

Поддерживать любой хедж довольно проблематично, так как стоимость опционного контракта - это нелинейная функция стоимости акций "базы". По мере изменения цен на актив, меняются и коэффициенты хеджирования, ведь арбитражеры продают или покупают бумаги. Вследствие этого арбитражерам приходится постоянно следить за стоимостью своих хеджевых портфелей. Для того, чтобы удостовериться в своей застрахованности от изменения цен. В чём системный риск опционов?

- Во-первых - недостаточное хеджирование. По идее, для корректировки стоимости арбитражеры должны постоянно перетрясать портфель. Тем не менее, на практике, стоимость сделок способна быстро изничтожить возможную выгоду от чересчур активной торговли. В силу этого трейдерам приходится терпеть риск в условиях несовершенного хеджа, и менять хедж только когда уже, по сути, нельзя ничего исправить, поскольку риск по позиции запределен. Вследствие этого арбитраж опционов, как правило, считается одним из самых опасных видов сделок на рынке.

Во-вторых, дополнительный риск создаётся возможным отсутствием контрагента по сделкам. Без ликвидности не будет обратной сделки по арбитражу, а значит, не может быть уверенности в том, что арбитраж состоится.

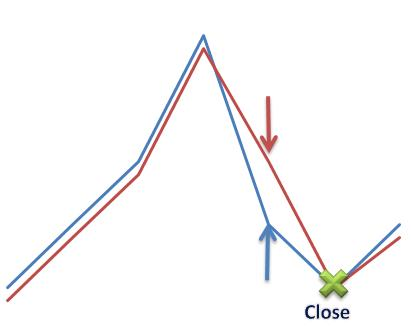

Например, при хеджировании опциона колл арбитражеру нужно продать акцию при снижении цен на базу. Если цена падает слишком быстро, продажа может оказаться невозможной. В хедж-портфеле накопится избыток дешевеющей акции. Потери по позициям в акциях станут больше прибыли от коротких позиций по опционам колл.

Например, при хеджировании опциона колл арбитражеру нужно продать акцию при снижении цен на базу. Если цена падает слишком быстро, продажа может оказаться невозможной. В хедж-портфеле накопится избыток дешевеющей акции. Потери по позициям в акциях станут больше прибыли от коротких позиций по опционам колл.

Если цены на акцию быстро растут, с её покупкой тоже могут возникнуть сложности. В хедж-портфелях будет недостаточно акций для того, чтобы застраховаться от убытка по коротким позициям в опционах колл.

Арбитражеры станут терять больше денег на коротких позициях в опционах колл, чем зарабатывают на длинных позициях по акциям, размер которых окажется недостаточным. Таким образом, вне зависимости от направления изменения цен, арбитражеры будут терять деньги, и они прекрасно осознают этот риск. По этой причине, когда на рынке ожидается период повышенной изменчивости цен, то премии за выписку опциона возрастают, что позволяет покрыть издержки хеджирования. Это объясняет, почему стоимость опциона так сильно зависит от изменчивости цен и почему торговать опционами не всегда выгодно...

Как-то это все очень для меня сложно