Левередж – один из способов управления активами и пассивами компании (предприятия, фирмы), который подразумевает получение прибыли в перспективе. По своей сути леверидж – это финансовый рычаг, использование которого позволяет в корне изменить финансовую деятельность компании и ее общую прибыль.

Леверидж представляет собой отношение между двумя видами капитала – активами с фиксированной доходностью (облигациями, привилегированными акциям) и ценными бумагами с «плавающей» прибылью (к примеру, простыми акциями).

Леверидж можно рассчитать как отношение общих средств предприятия к его заемному (привлеченному) капиталу.

Сущность левериджа

По своей сути леверидж характеризует объемы привлеченного компанией капитала и особенности его применения. Сам термин в современной экономике может пониматься по-разному. Слово «leverage» является исконно английским и переводится как «рычаг». При этом в самой Великобритании применяется немного другое определение рычага – «gearing».

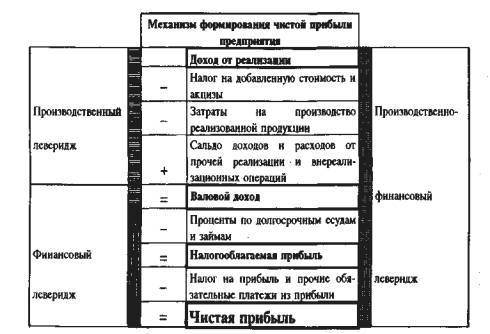

Как уже упоминалось, леверидж – это способность компании грамотно управлять своими активами и пассивами. Основным показателем успеха при этом является размер чистой прибыль – разница между доходами и расходами предприятия.

В практике бизнеса левередж – это весьма опасный инструмент. С одной стороны он позволяет повысить доходы компании за счет большего кредитного плеча, а с другой – повышаются финансовые риски. Часто для их ограничения используется так называемая идентификация уровня левериджа. Данный параметр предусматривает отсутствие успехов компании в достижении своих целей (в виде ожидаемого дохода) по причине больших затрат.

Классификации и возможности левериджа

Каждая компания должна рассчитывать значение левериджа и контролировать его. Для облегчения работы такой «рычаг» можно условно разбить на два вида:

1. Производственный леверидж. Этот параметр можно охарактеризовать как соотношение суммы двух видов затрат предприятия (постоянных и переменных) и вариабельности дохода компании (до вычета из показателя величины налогов и процентов). Если организация имеет большие производственные затраты, то у нее будет высокий показатель производственного левереджа. Такая компания отличается неустойчивостью на рынке, ведь даже несущественное изменение объемов может привести к снижению доходности.

2. Финансовый леверидж отображает реальную связь между всеми видами финансовых ресурсов (привлеченных и собственных), а также прибылью компании. При этом величина финансового левереджа непосредственным образом влияет на общую степень риска работы компании, а также требуемую норму доходов. В практической деятельности удалось доказать, что чем больший объем процентов к выплате, тем ниже доходы предприятия. Вот почему высокий уровень плеча (финансового левереджа) существенно повышает уровень финансового риска.

3. Производственно-финансовый леверидж. Данная категория является обобщающей и в некоторой степени объединяет черты описанных выше «рычагов». Единственное отличие ПФЛ в том, что его нельзя определить каким-то исчисляемым параметром. Основная задача – помочь предпринимателю получить наглядную интерпретацию бизнеса и пространственное сопоставление основных показателей.

Определить воздействие производственно-финансового левериджа можно с учетом трех параметров – чистой доходности, затрат (финансовых и производственных), выручки.

Благодаря перечисленным видам левериджа появляется возможность:

- более точно принимать решения финансового и экономического характера. К примеру, с ним проще проанализировать затраты на рекламу, сбытовое стимулирование, расходы на покупку нового оборудования;

- делать четкие обоснования объемов продажи продукции и роста производства, принимать правильные решения по поводу инвестирования и ведения ценовой политики, привлечения оборотных средств и определения нормативов структуры капитала.

Главная сложность левериджа – в проблемах его вычисления. Чтобы точно произвести расчет, необходимо владеть полной информацией о переменных и постоянных расходах компании

Производственный леверидж и его расчет

Чтобы правильно применять механизм производственного левериджа, важно знать суть маржинального метода, то есть уметь четко разделять переменные и постоянные расходы компании. Чем меньше величина постоянных расходов в общей величине затрат компании, тем чувствительнее объем прибыли к изменениям в производственном процесс.

Расчет производственного левериджа (Эпл) можно выполнить по одной из двух формул:

1. Эпл = ТСМ/П,

где ТСМ – это общая маржинальный доход компании, а П – это ее прибыль.

2. Эпл = (TFC+П)/П = 1+(TFC+П),

где TFC – это суммарные постоянные расходы компании.

На практике производственный леверидж зависит от удельного объема постоянных расходов в общем показателе затрат компании. При этом нужно учитывать, что чувствительность уровня прибыли компании к изменениям в объемах реализации товара компании не всегда однозначна и может зависеть от величины переменных и постояннынх затрат предприятия.

Производственный левередж способен показать свою эффективность только на коротких промежутках. Как только происходит изменение общей суммы постоянных затрат компании, руководству снова приходится преодолевать точки безубыточности и приспосабливаться к новым условиям деятельности.

Чтобы исключить вышеописанные проблемы многие компании стараются при ухудшении общей конъюнктуры на товарном рынке направлять свои силы на снижение общих расходов компании. В случае когда конъенктура, наоборот, улучшается, все действия направляются на оптимизацию работы структуры без оглядки на затраты в производственном процессе. Особенность таких периодов – возможность эффективно и быстро оптимизировать производство, реконструировать старое или установить новое оборудование.

Особенности производственного левериджа:

1. Положительное действие производственного «рычага» можно наблюдать только после того, как компании удалось перейти точку безубыточности.

2. По факту роста объемов продаж и оставления позади точки безубыточности действие значения производственного левереджа все время снижается. Таким образом, увеличение объемов продаж неизбежно приводит к росту объемов прибыли. При этом не стоит забывать и об обратном эффекте, когда снижение объемов продаж может привести к еще большему уменьшению доходов компании.

3. Прибыль предприятия и величина производственного левериджа имеют обратную зависимость. При этом, чем больше доход компании, тем меньше на нее действует производственный «рычаг».

4. Производственный левередж проявляет себя только в краткосрочной перспективе. Это объясняется тем, что постоянные расходы предприятия могут находиться на одном уровне лишь какой-то небольшой промежуток времени.

Финансовый леверидж и его расчет

Часто финансовой левередж представляется как один из основных показателей устойчивости компании. Его суть – отображение реального отношения между двумя типами активов компании:

- с одной стороны – это облигации и привилегированные акции;

- с другой стороны – это простые акции.

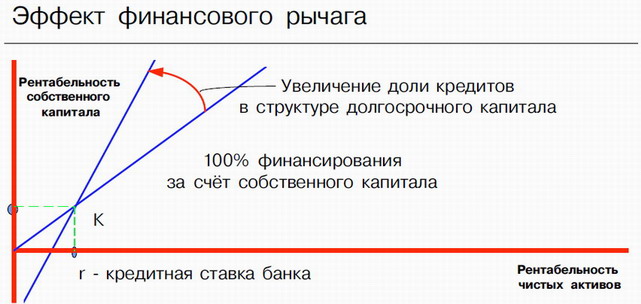

Финансовый леверидж - это возможность компании менять объемы и структуру долгосрочных пассивов для регулирования общей величины чистой прибыли.

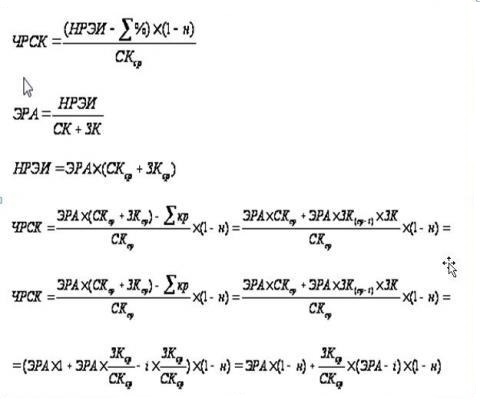

Чтобы определить финансовый леверидж и степень его влияния на рентабельность компании (ЭРА) используется целая группа формул.

При этом есть два варианта расчета финансового левериджа:

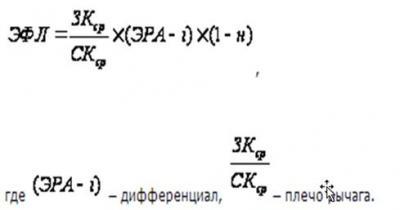

1. Вариант первый:

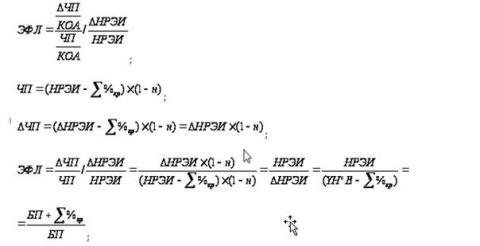

2. Вариант второй:

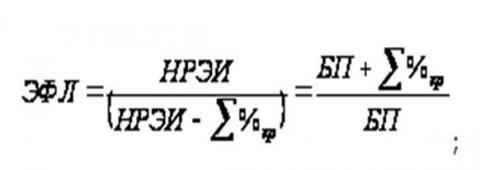

В качестве итоговой формулы, которая в полной мере позволяет учесть особенности финансового левериджа можно привести:

Благодаря последней формуле можно увидеть, насколько существенной является степень риска компании в случае применения заемного капитала. При этом, чем сильнее параметр финансового левериджа давит на предприятие, тем выше финансовые риски:

- инвестор поится потерять свои дивиденды и разницу на курсе акций;

- банкир рискует не получить своевременно переданный компании кредит.

С помощью первого варианта расчета можно вычислить безопасный размер займа и его условия, а с помощью второго – определить величину финансового риска компании в целом.

Расчет коэффициента ЭФЛ может показать, насколько объем валового дохода компании выше прибыли, которая облагается налогом. При этом нижний предел данного коэффициент – это «единица».Чем больше компания привлекает капитала извне, тем больше приходится выплачивать процентов и тем выше уровень финансового рычага. Как следствие, делается предварительное заключение о высоком финансовом риске.