Наличие теоретической базы при торговле на фондовом рынке является если не обязательным, то крайне желательным условием - об этом мы уже говорили неоднократно. Особенно это касается начинающих трейдеров и инвесторов, которые часто не знают даже базовых определений. В данной статье мы рассмотрим такие понятия, как маржа и леверидж. Начнем наш разговор с маржи. Данное определение довольно широкое, поэтому у новичков часто возникает путаница с его интерпретацией.

Наличие теоретической базы при торговле на фондовом рынке является если не обязательным, то крайне желательным условием - об этом мы уже говорили неоднократно. Особенно это касается начинающих трейдеров и инвесторов, которые часто не знают даже базовых определений. В данной статье мы рассмотрим такие понятия, как маржа и леверидж. Начнем наш разговор с маржи. Данное определение довольно широкое, поэтому у новичков часто возникает путаница с его интерпретацией.

Марж: определение маржи

Итак, маржа – это денежные средства (депозит) участника рынка, принимающего участие в маржинальной сделке. По сути, это его капитал на фондовом рынке. Маржа клиента в отношении брокера приобретает иной смысл. В этом случае маржа – это денежный депозит (залог), который участник рынка передает брокеру в роли гарантии своих обязательств по будущей или настоящей маржинальной сделке. Для чего это необходимо? К примеру, у вас есть острое желание купить пакет акций, но денег на них не хватает. Предоставив брокеру определенный залог (маржу) можно рассчитывать на получение кредитного плеча со стороны брокера, к примеру, 1:10. При наличии на счету 1000 долларов можно будет оперировать гораздо более крупной суммой – 10 000 долларов. Это дает дополнительные перспективы заработка и возможность для «маневра».  Маржа в банковской сфере представляет собой разницу между процентом по кредиту (которое выдает финансовое учреждение) и вкладами (которые принимает банк). По сути, банковская маржа - это чистая прибыль финансового учреждения. Маржа в рыночной сфере – это разница между стоимостью покупки (себестоимостью) и стоимостью продажи.

Маржа в банковской сфере представляет собой разницу между процентом по кредиту (которое выдает финансовое учреждение) и вкладами (которые принимает банк). По сути, банковская маржа - это чистая прибыль финансового учреждения. Маржа в рыночной сфере – это разница между стоимостью покупки (себестоимостью) и стоимостью продажи.

Виды маржи и ее особенности

На сегодня можно выделить четыре основных вида маржи:

1) Начальная маржа (ее еще часто называют первоначальной). Под данным определением скрывается объем собственного капитала трейдера, который необходим для совершения маржинальной сделки. Формула расчета первоначальной маржи довольно проста:

Мн = С / Цо * 100 %

где С – ваши личные средства, которые были вложены сделку, а Цо – общая стоимость маржинальной сделки (указывает на момент заключения сделки). В свою очередь, Мн – начальная маржа, выражается в процентах.

2) Фактическая маржа – часть ваших личных средств, которые участвуют в общей цене маржинальной сделки на данный момент времени. Ее расчет производится ежедневно для каждого из видов маржинальных сделок в отдельности. Формула расчета выглядит таким образом:

Мф = Сф / Цф* 100 %

где Сф – личные средства в капитале сделки на текущую дату, а Цф – общая цена маржинальной сделки на данный момент времени. В свою очередь, основной показатель Мф (фактическая маржа) выражается в процентах. Если фактическая маржа больше, чем начальная маржа, то у участника рынка на руках есть избыточный объем маржи. Последнюю в этом случае можно использовать для реализации дополнительных сделок или же с целью снижения объема кредитных средств брокера.

3) Минимальная маржа представляет собой минимальный уровень собственных средств в маржинальной сделке. Что это означает? К примеру, рыночная ситуация сложилась таким образом, что объем ваших личных средств снизился, достиг минимально допустимого предела или опустился еще ниже. В такой ситуации брокер имеет полное право требовать срочного пополнения депозита. Если этого не происходит, то он может самостоятельно продать часть средств клиента (при короткой покупке). Есть и другой вариант – брокером производится выкуп определенного объема ценных бумаг в счет средств, которые есть на маржинальном счете «нарушителя» (при короткой продаже).

4) Есть еще маржа поддержки или, как часто ее называют опытные трейдеры – вариационная маржа. Здесь речь идет об определенной сумме средств, которые трейдер должен внести на счет с целью выполнения требований брокера и восстановления своего счета (выше минимального уровня). Маржа поддержки представляет собой разницу между уровнем маржи, которую требует брокер и реальным уровнем, который исходит из текущей рыночной ситуации (фактической цены). Запросы о внесении дополнительных средств в случае пересечения минимально допустимой линии, о которой мы упоминали выше, носят название маржин-колл. Как это происходит на практике? К примеру, первоначальная маржа для совершения сделки (покупки или продажи) выбранного контракта составляет 5 000 долларов, а минимальная маржа – 2000 долларов. Вы открыли позицию, и баланс по счету снизился до 1900 долларов. В этом случае брокер отправляет требование (маржин-колл), рекомендующее пополнить баланс до уровня первоначальных 5000 долларов. Если этого не происходит, то будет реализована ситуация, о которой мы уже упоминали выше. Таким образом, чтобы избежать проблем при совершении сделок с фьючерсными контрактами, необходимо внимательно изучить условия брокера в отношении маржи. Вы должны несколько раз внимательно перечитать Соглашение о Марже, и четко понимать маржинальные требования. Есть компании, которые требуют от клиента отправки чека по почте. Другие рассчитывают на перечисление необходимой суммы через банк. Если же маржинальные требования не выполняются, то можно нарваться на серьезные проблемы с брокером и полную потерю своего депозита.

Некоторые нюансы

И снова-таки, постараюсь дополнительно разъяснить некоторые моменты во избежание казусов:

1) Для маржинальной торговли можно использовать не все ценные бумаги. Те же, что доступны, могут различаться по размеру левериджа, о котором мы поговорим немного ниже. К примеру, для фондовых трейдеров наиболее популярным является плечо 2:1. В то время, как на форекс, спецы применяют леверидж в объеме 50:1, а то и 100:1;

2) Значение термина «маржа», о котором мы говорили выше, для каждого рынка свое. Маржа на фондовом рынке представляет собой кредит, который брокер выдает трейдеру для совершения той или иной сделки (в случае, если на последнюю не достаточно личных средств). В случае с фьючерсным рынком маржа – это гарантийное обеспечение (залог). В свою очередь разница между залогом и кредитом довольно существенная. За применение кредитных средств трейдер вынужден оплачивать определенный процент. При выплате залога каких-либо дополнительных издержек не существует. Таким образом, фьючерсные трейдеры находятся в большем выигрыше, ведь они торгуют с рычагом, но ничего лишнего за это не платят.

Выводы по марже

Если вы планируете надолго задержаться на фондовом рынке, то знание особенностей маржи является обязательным. Необходимо четко понимать, какие условия в отношении маржи предъявляет брокер, как с ними работать, на что рассчитывать и как действовать в той или иной ситуации. Только своевременная реакция на возникшие проблемы позволяет успешно работать и главное – зарабатывать на рынке.

Леверидж

Данный термин также весьма неоднозначен. Здесь необходимо исходить из особенностей его использования.

Определение левериджа

Леверидж представляет собой соотношение инвестиций в активы с фиксированной прибылью (будь это облигации или привилегированные акции) к ценным бумагам, дающим нефиксированную прибыль, к примеру, обычными акциями. Как и в случае с маржей, леверидж бывает различных видов:

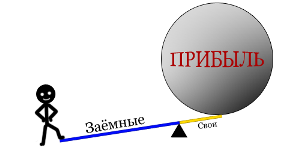

1) Финансовый леверидж – показатель, который характеризует взаимосвязь между прибылью и соотношением двух видов капитала – собственного и заемного. Кроме этого, финансовый леверидж позволяет участнику рынка влиять на доходы компании. Для этого достаточно изменить объемы или структуру собственного (заемного) капитала. Уровень финансового левериджа легко измерить посредством соотношения темпов увеличения чистой прибыли к темпам роста валовой прибыли. Финансовый леверидж отображает, во сколько раз первый показатель превышает второй. Если уменьшать или увеличивать вышеупомянутые параметры, можно влиять на прибыль и доходность собственного капитала. Рост финансового левериджа может привести к острой нехватке средств, предназначенных для погашения займов.

2) Производственный леверидж дает возможность влиять на прибыль коммерческих компаний. Для этого достаточно изменить структуру себестоимости товара и объемы его выпуска. Вычисление производственного левериджа не составляет труда. Параметр представляет собой отношение темпов увеличения валового дохода к темпам роста объемов продаж. Последний показатель может выражаться в виде цены или в натуральных единицах.  Производственный леверидж показывает, насколько чувствительным к динамике объемов производства является валовый доход. В случае высокого значения леверирджа уровень прибыли будет сильно колебаться даже при небольшом увеличении или снижении производства.

Производственный леверидж показывает, насколько чувствительным к динамике объемов производства является валовый доход. В случае высокого значения леверирджа уровень прибыли будет сильно колебаться даже при небольшом увеличении или снижении производства.

3) Производственно-финансовый леверидж объединяет два определения, которые были описаны выше. Он отображает общий риск, который может быть связан с нехваткой средств для возмещения производственных расходов и с финансовыми издержками в процессе обслуживания внешней задолженности.

Леверидж на фондовом рынке

Как показывает практика, леверидж очень полезен во фьючерсном трейдинге и представляет собой одну из наиболее популярных форм спекуляции. Участник рынка должен четко понимать, как можно использовать данный инструмент для реализации своих задач. Как мы уже упоминали, для покупки фьючерсного контракта необходима небольшая сумма денег – лишь часть всего депозита. Имея на руках небольшой маржевый депозит в размере 2000 долларов можно совершить сделку с фьючерсным контрактом на более весомую сумму – 50000 долларов (в случае кредитного плеча 1:25). Если депонировать большую сумму, к примеру, 10 000 долларов, то можно купить контракт на сумму в 250 000 долларов. Важно отметить одну очень важную закономерность. Чем ниже уровень минимальной маржи (по сравнению с общей стоимостью фьючерсного контракта), тем выше уровень левериджа. Если вы работаете на фьючерсном рынке и спекулируете в нем, а цена продолжает движение в желаемом направлении, то высокий уровень левериджа способствует получению большей прибыли. Если же цена начала движение в обратном направлении, то и потери возрастают в разы. Таким образом, леверидж может быть прибыльным или убыточным при различном поведении рынка. Приведем пример с применением маржи и левериджа. Вы решили прибрести акции компании «Х». Цена одной ценной бумаги составляет 100 долларов. Но, по вашему мнению, стоимость акции недооценена, и она будет расти. Если леверидж - 2:1, то можно использовать весь свой депозит (допустим 10 000 долларов) и еще столько же. В итоге на сделку можно потратить 20 000 долларов. Этого хватит, чтобы приобрести 200 акций компании «Х».  Далее компания «Х» реализовала выпуск нового продукта, что привело к росту акций до цены в 125 долларов. Следовательно, увеличилась и ваша позиция до 25 000 долларов. Вы ее закрываете, возвращаете брокеру 10 000 долларов и остаетесь с 15 000 долларов, 5 000 из которых – чистая прибыль. Благодаря левериджу удалось добиться дохода в 50%. И это притом, то акции нашей компании выросли в цене всего на 25%. К сожалению, не всегда все складывается идеально. Если стоимость акций компании «Х» по какой-либо причине снизилась бы на 25%, то прибыли уже не будет – придется констатировать убыток размером в 5 000 долларов.

Далее компания «Х» реализовала выпуск нового продукта, что привело к росту акций до цены в 125 долларов. Следовательно, увеличилась и ваша позиция до 25 000 долларов. Вы ее закрываете, возвращаете брокеру 10 000 долларов и остаетесь с 15 000 долларов, 5 000 из которых – чистая прибыль. Благодаря левериджу удалось добиться дохода в 50%. И это притом, то акции нашей компании выросли в цене всего на 25%. К сожалению, не всегда все складывается идеально. Если стоимость акций компании «Х» по какой-либо причине снизилась бы на 25%, то прибыли уже не будет – придется констатировать убыток размером в 5 000 долларов.

Выводы по левериджу

Фьючерсная торговля и сделки с акциями при участии левериджа требуют особого внимания со стороны трейдера и знания всей «подноготной» данного инструмента. Необходимо четко понимать концепцию левериджа, уметь рассчитать потенциальную прибыль или убыток от каждой конкретной сделки.

Подзаголовок «Марж а» поправьте