Может ли анализ активности торговли на премаркете помочь предсказать движение акции в первый час после открытия сессии? В данной статье будет рассмотрен этот вопрос.

Торгуя спайдер (биржевой фонд SPDR S&P 500) в первый час торговой сессии (с 9.30 до 10.30 утра), многие дейтрейдеры не учитывают объемов на премаркете, которые могут являться предсказывающим индикатором. Тем не менее, активность с 7.30 до 8.30, вероятно, имеет значительное влияние на направление движения акции.

Премаркет

Были углубленно изучен этот вопрос и исследованы данные с 8 ноября 2010, когда спайдер (SPY) был на уровне 122.37$ (7.30 утра), по 31 марта 2013, когда он, в конце моего исследования, достиг цены 156.24$ (10.30 утра). Это движение в 33.87$ впечатляет, но исследование было сосредоточено на торговле в период 9.30-10.30 утра. В первый час торговли, суммарная результативность спайдера за эти 600 торговых дней составила 6.42$. Но можно ли улучшить эффективность торговли, если использовать объемы премаркета (7.30-8.30) в качестве индикатора?

Прежде, чем открыть позицию на премаркете, полезно сравнить волатильность цены с дневным торговым диапазоном (разница между верхней и нижней точками дня), равным 1.497$. Для сравнения, среднечасовое значение составляет 0.786$. На основании этой разницы, можно ожидать широких движений цены в первый час сессии, который может принести хорошую прибыль или крупные убытки.

Движение цены на премаркете

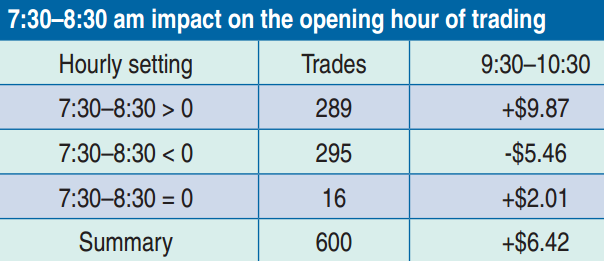

Несмотря на значительные ежедневные движения спайдера, в период 7.30-8.30 он не смог создать условий для прибыльной торговли. Суммарный убыток за эти 600 дней торговли составил -5.02$. Можно ли использовать движения цены в этот час премаркета для улучшения предсказаний? На рисунке 1 вы видите результаты влияния, которое имело направление движение цены на премаркете на результативность первого часа торговли. После роста в период с 7.30 до 8.30, суммарная прибыль в первый час составила 9.87$ в 289 сделках. Когда цена на премаркете понижалась, это принесло убыток -5.46$ в 295 сделках. Но цена не является предсказывающим индикатором в данном исследовании, так как оценивается способность объема торговли на премаркете служить предсказанием для движения цены.

Рисунок 1

Объем торговли на премаркете

Поскольку средний объем проторговки спайдера с 7.30 до 8.30 составляет 1.46 млн., будем считать повышенным объемом активность свыше 2 млн. акций. Это позволит определить, дает ли повышенная активность на премаркете преимущество для торговли, а именно: значительно ли она отличается от показателя результативности в первый час, равного 6.42$?

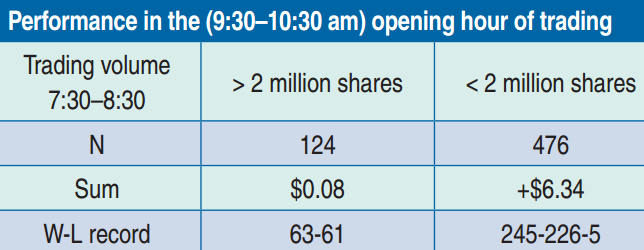

Имеется 124 дня, удовлетворяющих этому рабочему определению (т.е. с объемом свыше 2 млн. акций), что предоставляет достаточные возможности (124/600 = 20.67 %) для оценки данного вопроса. Был проведен сравнительный анализ между днями, имевшими более 2 млн. акций, и 476 днями, когда активность торговли была ниже этой отметки. Таблица на рисунке 2 показывает, наблюдалась ли для периода 7.30 - 8.30 значительная разница в эффективности между этими 124 днями и днями с объемом ниже 2 млн. акций.

Рисунок 2

Хотя использование значения 2 млн. акций в качестве переменной предсказания не предоставляет больших возможностей для заработка, разбивка анализа на более мелкие элементы зачастую позволяет улучшить предсказательную способность. В данном примере мы разделили дни с повышенными объемами в час премаркета на две группы: когда цена повышалась или понижалась в этом интервале времени.

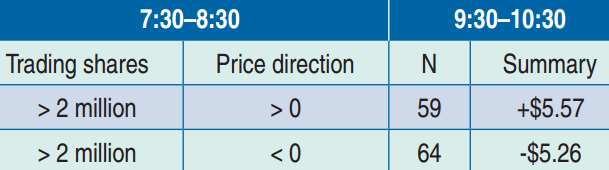

Таблица на рисунке 3 демонстрирует разницу в результативности после разделения этих 124 дней по направлению движения цены. Из рисунка 3 следует, что имеется значительное влияние активности торговли на премаркете на первый час торговли. За 59 дней, когда цена повышалась с повышенным объемом, результативность спайдера в первый час после открытия была положительной: соотношение 35:24 и прибыль 5.57$. В дни падения цены на повышенном объеме, SPY показал убыточную результативность: соотношение 28:36 и убыток 5.26$.

Рисунок 3

Неравномерность объемов торговли

Учитывая это различие, кажется разумным использовать данные результаты для торговли. Но прежде чем войти в позицию, всегда надо оценивать текущую ситуацию на рынке. Рынок акций, по-видимому, претерпел значительные изменения за эти 600 дней. Поэтому полезно определить, был ли устойчивый рост или снижение объема торговли. На графике на рисунке 4 используется 10-дневная простая скользящая средняя (SMA), чтобы продемонстрировать изменение активности торговли в период 7.30-8.30 за все время анализа.

Рисунок 4

Большинство всплесков имели место до 2012 года (рисунок 4). Такое непостоянство объемов требует модификации. Зачастую повышенный объем можно видеть перед коррекцией. Перед крутым падением летом 2011 года, например, значительно чаще наблюдались повышенные объемы на премаркете. Связано ли это частично с падением спайдера с 134.52$ до 112.96$ в течение 21 дня (22 июля - 19 августа 2011)? После этого снижения, спайдер держался в диапазоне 10$, прежде чем развернулся вверх. Но в этом боковом движении в течение 31 дня, он смог дать прирост в первый час сессии в размере 4.59$.

Разница объемов торговли до и после старта в 2012 году является еще одним поводом для проведение дополнительного анализа. До 2012 года средний объем торговли (AVT) в час перед открытием составлял 1.94 млн акций, а в 302 торговых дня после 2012 года, он составил 1.01 млн. Резкое снижение активности изменяет мое определение повышенных объемов на премаркете. По этой причине, мы должны были провести дополнительный анализ, чтобы определить результативность спайдера за 302 дня торговли - с 1 января 2012 по 31 марта 2013.

Модификация системы

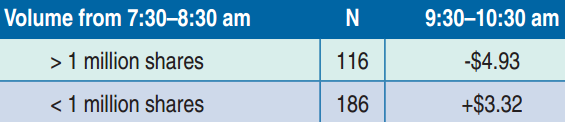

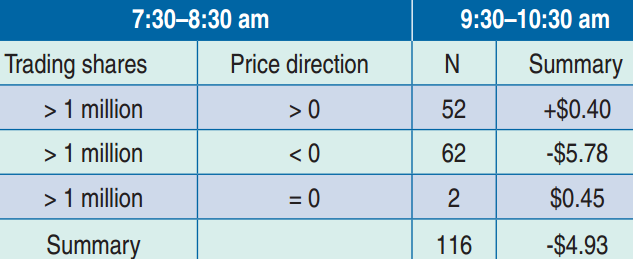

Хотя спайдер вырос с 127.75$ до 156.24$ за эти 302 дня, результативность его в первый час дала суммарный убыток в -1.61$. Несмотря на эти удручающие результаты, разбивка анализа по активности выше/ниже 1 млн. акций, дает некоторый материал для работы. На рисунке 5 представлено обобщение результатов сессии 9.30-10.30 при объеме торговли на премаркете больше или меньше 1 млн. акций.

Рисунок 5

Разница в результативности этих двух категорий дает нам существенное преимущество в торговле. Раньше, когда мы использовали для анализа движение цены на премаркете, то могли заметить скорее разницу в цене. Таким образом, нам нужно знать влияние направления цены.

После модификации объемов торговли за эти 302 торговых дня, в качестве ориентира премаркета теперь выступает объем свыше 1 млн. акций. На рисунке 6 показана разница в торговле в первый час сессии между этими двумя ценовыми категориями. Анализ для данного периода времени показывает лучшие условия для открытия шортовых позиций, когда изменение цены в час премаркета отрицательно.

Рисунок 6

Эмоциональный тон

Большинство участников рынка считают 500 компаний спайдера лучшим барометром компаний США с большой капитализацией, которые, следовательно, отчасти задают эмоциональный тон каждого активного трейдера. Это имеет отношение к изучению утренних объемов, поскольку устойчиво отражается на направлении движения в первый час сессии, особенно, когда падение цены сопровождается повышенным объемом. Такой всплеск объема зачастую считается показателем коллективного страха.

Некоторая сложность для торговли возникает при некритичном впитывании литературы по инвестированию без проведения анализа текущей ситуации на рынке. Разбивка анализа на более мелкие составляющие позволяет получить более комплексное понимание инструмента, который торгуется. В данном исследовании была выявлена разница в рыночной активности, и мы вынуждены были подстроить параметры, используемые в этой системе. Возможно, это недостаток, но 10-дневная SMA объемов премаркета оказалась хорошим индикатором изменения настроений на рынке. Данное исследование имеет особое значение, поскольку прибыльное начало торгового дня порождает позитивный настрой для извлечения прибыли в течение всего дня, а убыточное, скорее всего, разрушит все ваши планы. Из-за широких движений цены, вход в позицию в этот час может быть эмоционально тяжелым. Но развитие понимания объемов торговли на премаркете поможет снизить беспокойство и будет служить компасом, указывающим путь среди неопределенности.

Поскольку данные результаты были получены для длительного бычьего рынка, интересно было бы узнать, сохранят ли они свою актуальность при понижающемся рынке. Возможно, нет. Но отслеживая результативность торговой системы, можно лучше реагировать на изменение условий торговли.

Упущенная прибыль поможет лучше усвоить

Упущенная прибыль поможет лучше усвоить

Отличная подсказка!