Под индексным фьючерсом понимается контракт, базисным активом которого является тот или иной индекс, рассчитываемый для фондового рынка. Сделку на покупку такого фьючерсного контракта можно трактовать как приобретение пакета ценных бумаг компаний, стоимость акций которых учитывается при расчете значения индекса. Все индексные фьючерсы являются расчетными – поставка ценных бумаг владельцу контракта не предусмотрена.

Особенности индексных фьючерсов

Главная особенность индексных фьючерсов заключается в единицах стоимости, которыми выступают не рубли (или другая валюта), как в случае с фьючерсом на акции, а пункты. Цена пункта оговаривается в самом контракте и прописывается в спецификации.

Главная особенность индексных фьючерсов заключается в единицах стоимости, которыми выступают не рубли (или другая валюта), как в случае с фьючерсом на акции, а пункты. Цена пункта оговаривается в самом контракте и прописывается в спецификации.

Другая особенность кроется в применении индексного фьючерса – инвесторы часто используют его для хеджирования. В пользу этого инструмента говорит тот факт, что базовым активом являются акции не одной компании, а большого количества, а значит, риск полного обвала минимален. Даже из кризисных времен инвесторы, захеджировавшие портфели с помощью индексных фьючерсов, выходят с минимальными убытками или вообще без них.

Почему индексный фьючерс привлекателен для инвесторов?

Есть две причины, заставляющие инвестора предпочитать индексный фьючерс остальным:

- Простота анализа. Гораздо проще отследить информацию по рынку или отдельной отрасли, чем анализировать финансовые показатели и отчеты конкретных эмитентов, а также изменения в системе менеджмента фирмы. Анализ эмитентов будет только усложняться, учитывая общую тенденцию к диверсификации с помощью многопрофильности.

- Возможность непрерывной работы с инструментом. Если трейдер оперирует на фондовом рынке, привлекательность инструмента которым он торгует – акция или фьючерс на акции – снижается, когда компания подходит к банкротству. Перед трейдером встает задача – искать новый инструмент, а, следовательно, искать источники достоверных данных о нем, заново определять стратегию. При торговле индексными фьючерсами такой необходимости не существует – проблемы одной компании не способны оказать сильное влияние на индекс в целом. Стратегии торговли индексными деривативами считаются наиболее устойчивыми.

Как рассчитать стоимость индексного фьючерса?

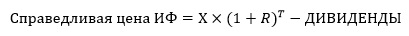

Трейдер может рассчитать справедливую стоимость индексного фьючерса в любой день – для этого ему нужно использовать следующую формулу:

В данной формуле X – это настоящее значение индекса с наличным расчетом, r – безрисковая процентная ставка, t – время, которое осталось до реализации контракта.

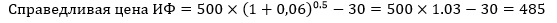

Приведем пример:

Индекс S&P торгуется с котировкой 500. До конца действия фьючерса 182 дня, краткосрочная ставка составляет 6%. За следующие полгода дивидендами будет выплачено 30 $. Нужно посчитать, сколько стоит контракт.

Подставим данные:

Разница между стоимостью базового актива фьючерса и справедливой ценой самого фьючерса называется премией контракта.

Что такое e-mini?

E-mini – сокращенный вариант стандартного фьючерса на индексы. Впервые был введен в 1997 году, после того как S&P-фьючерсы оказались недоступны мелким торговцам.

Плюсы мини-фьючерсов заключаются в следующем:

- Для их покупки нужно меньше средств, чем для приобретения стандартного ETF.

- E-mini торгуются круглосуточно, что обеспечивает большой объем сделок. Благодаря этому гарантируется высокая ликвидность.

- E-mini имеют особый налоговый статус – с краткосрочного контракта взымается 40% прибыли.

Существует и минус – леверидж слишком высок, а значит, риск финансовых потерь тоже выше.

Фьючерсы E-mini доступны для индексов S&P 500, NASDAQ 100, RUSSEL 2000 и торгуются преимущественно на Чикагской бирже (Chicago Mercantile Exchange). Та же биржа предлагает и другой «эксклюзив» – фьючерсы E-micro, которые еще меньше.