В данной статье мы рассмотрим то, как можно распознать специфические фигуры, на которых возможно построить успешную стратегию торговли.

Вход во внутридневные сделки с использованием четко определенных технических сигналов зачастую основывается на специфических ценовых фигурах. Одной из наилучших тактик дейтрейдинга является использование пробоев волатильности цены, которая заключается в использовании величины одиночного движения цены для определения моментов входа в сделку. Например, высота характерной фигуры "чашка" и процент истинного торгового диапазона (ATR) являются составляющими стратегий торговли внутри дня, используемых опытными трейдерами при торговле специфических фигур волатильности цены.

Ценовые расширения в дейтрейдинге

Понимание характерных фигур ценовой эластичности является ключевым для точной торговли внутри дня, потому что самая последняя ценовая эластичность (как в среднем диапазоне всего дня, так и в глубине "чашки") лучше всего позволяет предсказать поведение цены в будущем. Например, на двухдневном графике Netflix (NFLX) на рисунке 1 можно увидеть, что 20 марта 2012 года диапазон пробития диапазона открытия составил ровно три пункта (116.7–113.7). На следующий день, ценовое расширение диапазона открытия составило те же три пункта (от 115.8 до 118.8).

Рисунок 1

Вооружившись этой информацией, вдумчивый дейтрейдер увеличит размер позиции во время начального трехдолларового движения. Он также подтянет следящий стоп при достижении ценой зоны трехдолларового расширения во второй день, когда наблюдается эта фигура.

Такие навыки распознавания фигуры пробоя ценовой волатильности являются одним из факторов, которые делают торговлю по фигурам внутри дня успешной стратегией технической торговли. Чем чаще наблюдаются такие микроценовые фигуры, тем лучше наше понимание волатильности, а следовательно, тем больше знаний может получить дейтрейдер о торгуемом инструменте.

Чтобы эффективно использовать эту внутридневную техническую стратегию, трейдерам нужно четко понимать три критические фигуры ценовой волатильности.

Внутридневная фигура 1: ATR измеряется только по диапазону High-Low цен предыдущего дня. Это не то же самое, что 7- или 14-периодные ATR, потому что при моментумной торговле внутри дня имеет смысл принимать решения только на основании ценовой эластичности предыдущего дня и конфигурации диапазона открытия дня текущего. Например, 21 марта 2012 года в акции Seagate (STX) (рисунок 2) ATR составил бы (26.9 - 26.3) = 0.6 пунктов.

Рисунок 2

Любое движение за пределы этого ATR хотя бы на 0.10 в текущий день (например, движение 22 марта от 26.7 + 0.6 (+ 0.1) = 27.4 было бы хорошим сигналом для входа, особенно, в сочетании с повышенным объемом. Используя этот метод, важно применять фильтр ложных пробоев в размере хотя бы 10 центов за пределами ATR предыдущего дня, чтобы избежать входа в зонах предыдущего сопротивления.

Внутридневная фигура 2: Одной из новых фигур ценовой волатильности, заслуживающей внимания, является использование фигуры "чашка" после пробоя High двух дней, как показано на графике Starbucks (SBUX) (рисинук 3).

Рисунок 3

В данной фигуре, даже если дейтрейдер пропустил первый вход на High двух дней выше зоны сопротивления 54.0 предыдущего дня, второй сигнал входа генерируется на 10 центов выше High первой фигуры "чашки", что и произошло 22 марта на уровне 54.55. Таким образом, уровень 54.65 является правильным сигналом для входа на пробой "чашки"; до закрытия дня цена шла выше.

С точки зрения ценовой эластичности, полезно также заметить, что глубина основной "чашки", образовавшейся в SBUX 22 марта, составила (54.55 - 54.05) = 0.50$. Информация о глубине "чашки" важна при поиске новых входов в последующие дни, потому что она говорит нам о том, насколько далеко цена может откатить перед разворотом.

Внутридневная фигура 3: При поиске разворотов, помимо данных о ценовой волатильности, полезно также искать подтверждения, находя на 15-минутном графике модель "молот" вблизи Low, как показано на рис. 4 для Robbins & Myers (RBN). При использовании свечных моделей "падающая звезда" и "молот", чем длиннее используемый временной интервал, на котором они появляются, тем сильнее сигнал (это же можно отнести к большинству технических сигналов на вход).

Рисунок 4

Хотя 5-минутные свечи тоже можно эффективно использовать, "молот" и "падающая звезда" на 15-минутных графиках могут давать гораздо более сильные сигналы на вход, поэтому их следует использовать в качестве подтверждений.

В данном примере, вход в лонг на 10 центов выше High "молота" в RBN на уровне 45.4 был бы правильным сигналом для открытия сделки внутри дня. Хотя большинство трейдеров лучше всего торгуют пробои, выборочная торговля подобных разворотов ценовой волатильности (выше Low "молота", после резких многочисленных распродаж на высоком объеме) также любима многими профессиональными трейдерами.

Увеличение позиций внутри дня

Тактика управления сделками. Большинство профессиональных дейтрейдеров скальпируют небольшие ценовые движения - от 0.20$ до 0.60$, удовлетворяясь взятием "средней трети" микроторгового диапазона. Эту процедуру они могут повторять до нескольких сотен раз в день. При такой торговле, добавляться в прибыльных позициях сложно, поскольку сделка закрывается при первых же признаках разворота (как правило, в качестве таковых дейтрейдеру служат откаты величиной не более 0.08$-0.15$ при цене акции от 15$ до 70$).

Но в редких случаях, некоторые инструменты делают высоковолатильные движения в несколько пунктов. Это дает отличные возможности, если использовать переменный размер позиций или стратегии добавления для увеличения прибыльных сделок при торговле пробоев внутри дня.

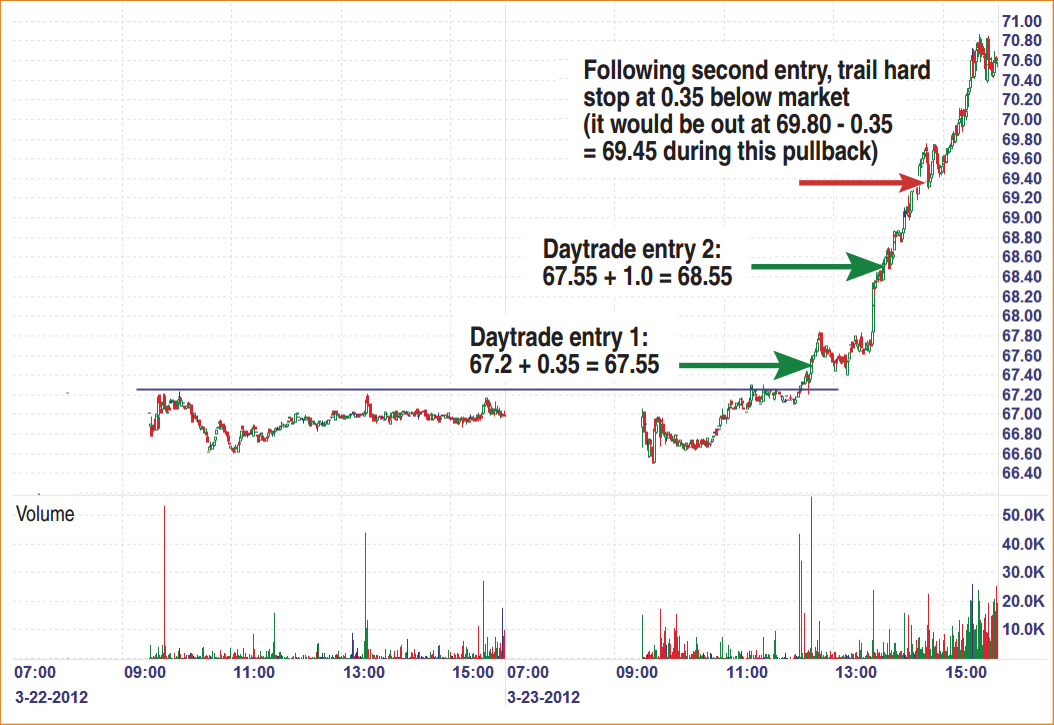

На рисунке 5 приведен пример такой стратегии для акции Polaris Industries (PII), в которой можно было торговать на продолжение пробой High двух дней. Цена прошла с 67 до 70 с небольшим наклоном. Первый уровень входа установлен на 0.35$ выше High предыдущего дня, в данном случае - (67.2 + 0.35) = 67.55. А последующий вход выполняется на пункт выше первого, чтобы удвоить размер позиции. В этот момент следует поставить стоповый ордер на уровне безубыточности, например, на ((67.55 + 68.55)/2) = 68.05.

Рисунок 5

После совершения второго входа (в данном примере - на уровне 68.55) размещается следящий стоп на 0.35$ ниже текущей цены. Это привело бы к закрытию сделки примерно по 69.45 во время отката. Такая модель не предполагает поиска очень раннего входа или выхода точно на вершине. Вместо этого, применяется увеличение позиции в средней трети пробойного движения внутри дня.

В большинстве случаев, трейдеры имеют дело с начальными ложными пробоями, которые выбрасывают их из крупных позиций. Лучше начать с маленьких сделок (от 100 до 200 акций), а затем добавляться в тех, которые формируют новые High, используя при этом следящие стоповые ордера на близком к безубыточности уровню, чтобы избежать больших стопов.

Пробои микро-"чашек" внутри дня для emini

Фигуры ES. Микрофигуры "чашек" в emini (ES) внутри дня оказываются особенно полезными, чтобы избегать рваных рейнджевых движений, часто наблюдаемых при внутридневной торговле. Использование минутного свечного графика наряду с фигурой "чашки" может выявлять сигналы на покупку и продажу. При торговле ES внутри дня, особенно важно следить за движением цены на премаркете с 8 до 9.30 утра, чтобы увидеть, есть ли сильное давление покупателей или продавцов в тех технических моделях, которым вы следуете.

Например, на рисунке 6 (S&P emini) произошел пробой медвежьей "чашки" примерно в 8 утра, что указывает на давление продаж в этом контракте. Как видим, во время торговой сессии второй пробой вниз медвежьей "чашки" произошел непосредственно перед 10 часами утра. Этот сигнал для продажи в шорт.

Рисунок 6

Для открытия позиций после таких микрофигур "чашки" нужно просто использовать входы в сделку на три тика ниже Low медвежьей "чашки" или на три тика выше High бычьей "чашки", чтобы управлять новыми входами при торговле по минутным свечным графикам внутри дня.

Торгуя ES, важно применять очень короткие стопы и управление рисками (не более трех тиков), чтобы не остаться в позиции, если она пойдет против начального сигнала на вход. Цель для выхода должна составлять от 5 до 12 тиков.

Хотя новые трейдеры могут соблазниться возможностью дать цене пройти против себя полную высоту ручки, или даже две, (4-8 тиков), это плохой вариант управления рисками. Развитие навыков выбора правильного момента входа и распознавания фигур в ES может занять годы, потому что точная техническая торговля (и умение выбрать правильный момент) является критически важной при работе с этим инструментом.

Профессиональные стратегии дейтрейдинга

Понимание технической модели цены. Одной из наиболее распространенных ошибок в дейтрейдинге является переторговка в рейнджевой консолидации или слишком ранний вход в позицию в ожидании движения цены. Дейтрейдеру нужно развивать умение быть более избирательным за счет распознавания надежных фигур ценовой волатильности. Важно помнить, что будущее поведение лучше всего предсказывается непосредственным прошлым поведением. Это относится как к торговле, так и к общению с людьми. При выполнении поиска ценовых моделей внутри дня, основополагающим является правильное понимание и умение впитывать информацию.

Например, двухдневный график (отображающий текущий и предыдущий дни) представляет собой важный инструмент торговли, потому что на нем есть данные об открытии/High/Low/закрытии и объемах. Он демонстирирует торговый диапазон предыдущего дня и может дать ответ на вопрос: "Как много прошла цена одним движением, прежде чем консолидировалась или вернулась обратно в диапазон?".

Эти навыки распознавания технических графических моделей играют важную роль в дейтрейдинге. Графики, отображающие движение цены в предыдущий день, также показывают глубину фигуры "чашка", длину пробойного движения, размер диапазонов открытия и другую важную информацию.

Дейтрейдер должен научиться интерпретировать модели движения цены в предыдущий день в контексте сегодняшнего рынка, чтобы принимать быстрые решения в отношении правильного управления сделками. Такие внутренние характеристики широкого рынка, как индекс Армса (известный так же как TRIN) и процентные изменения в секторах, а также то, имеет ли место на рынке "внешний" день (т.е. день, когда такие индексы рынка как S&P и NASDAQ Composite торгуются вне пределов диапазона предыдущего дня), также важны при принятии конкретных решений внутри дня по отдельным техническим моделям.

Используя сигналы ценовой волатильности для управления входами на пробой внутри дня, вдумчивый трейдер может извлекать пользу из технического анализа движения цены, воспользовавшись повторяемостью этих ценовых фигур. Использование ценовой эластичности, пробоев "чашки" и свечных моделей в качестве интегрированного системного подхода может дать профессиональным и розничным дейтрейдерам существенную информацию, которую можно использовать для управления входами и выходами из позиций внутри дня.

Торгуя внутри дня, нужно сконцентрироваться на объединении фигур ценовой эластичности с тактикой тщательного управления рисками, чтобы выработать стратегический и осторожный способ торговли.