На рынке всегда присутствуют тренды. В данной статье мы рассмотрим движущие силы ценового тренда и то, как найти взрывные движения цены.

Рынок всегда прав

В течение последнего полувека, академические исследования в области финансов были сосредоточены на гипотезе эффективного рынка (EMH) в отношении таких вещей, как оценка рисков, ценообразование опционов, размещение портфеля и оптимизация.

В общих чертах, EMH подразумевает, что цены на рынке отражают всю известную (и даже неизвестную) информацию, мгновенно адаптируются к новым событиям, которые могут произойти, а так же быстро реагируют на всю поступающую информацию. Поэтому, в соответствии с EMH, почти невозможно стабильно "побеждать рынок" (в среднем). Если рынок победить нельзя, то какой же смысл в проведении любого анализа - технического, фундаментального или какого-то еще?

Мы не можем знать, что будет делать рынок. Самое лучшее, что мы можем сделать - стараться повысить процент прибыльных сделок. Добавьте в эту картину EMH и вам придется трудиться еще больше, поскольку процент выигрышных сделок стремится к нулю. Согласно EMH, невозможно постоянно терять деньги на рынке, если только не пойти ва-банк в одной сделке. Если следовать этой логике, единственное, что нам остается, - купить индексный фонд и не трогать его лет 20.

Рынок не рационален

Несмотря на теорию EMH, вряд ли кто-то назовет рынок рациональным. Рынок - это результат взаимодействия людей друг с другом. А когда в процесс вовлечены люди, начинают проявляться эмоции. Когда проявляются эмоции, на сцену выходит предвзятость.

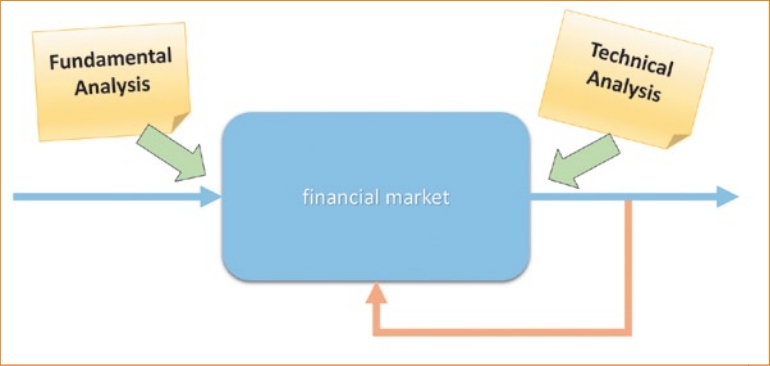

Рисунок 1

На рисунке 1 вы видите модель черного ящика системы финансовых рынков. Фундаментальный и технический анализы имеют схожие и отличительные черты. Они оба используют исторические данные для определения движений цены в будущем. Технический анализ работает с узким спектром, который из новой информации учитывает цены открытия и закрытия, High, Low и объем на тиковом таймфрейме. А фундаментальный анализ учитывает широкий спектр новой информации, но с более низкой частотой обновления - ежемесячно или ежеквартально. Фундаментальный анализ рассматривает информацию на уровне входа, а технический концентрируется на выходе системы (цена и объем), чтобы помочь определить, что нужно делать дальше. Примером работы фундаментального и технического анализа может служить сочетание негативных отчетов с "гравитацией цены". Выход негативного отчета быстро заставит цену падать. А если вы смотрите на более низкий таймфрейм, это легко может нарушить вашу систему торговли.

Обратите внимание на цепь обратной связи на рисунке 1. Размещаемые ордера могут быть реакцией на определенное поведение цены, т.е. на сигнал на выходе системы. В этом заключается важное отличие между фундаментальным и техническим анализом. Когда вы смотрите на выходной сигнал, то учитываете настроение и эмоции людей, находящихся внутри системы. Независимо от того, сколько раз или как часто участники системы получают сигналы обратной связи, можно измерить общую реакцию системы на основании сигнала на выходе.

Хотя данная цепь обратной связи поясняет только часть определенных типов анализа, но вы, по крайней мере, знаете, что технический анализ полезен для измерения эмоций и поведения. Он, во всяком случае, может служить компасом, указывающим, где мы находимся и как люди реагируют на рынок.

В динамической системе, цепь обратной связи имеет запаздывание, связанное с потоком информации. Это, в частности, вызывает вопросы о возможности существования EMH в условиях такого несоответствия цен (и запаздывания). Но новости не имеют значения для тех, кто торгует на рынке. Важна только реакция на новости. Цена формируется реакцией, а не новостями.

Динамика цены

Говоря о сигнале на выходе системы, какие силы на него влияют? Ордера поступают от людей, реагирующих и действующих на основании своего мнения и убеждений, которые имеют эмоциональную окраску. Затем эти ордера находят свое развитие в транзакциях и бесконечной веренице исторических ценовых данных. Цена - это то, что мы платим, а ценность - то, что получаем. Цена объективна, а ценность имеет субъективную составляющую. Цена в ленте - это просто цена последней транзакции. Попав в ленту, она сразу же становится историей. Она не дает нам никаких гарантий в отношении будущих цен.

Ордера же контролируют будущее. Биды и аски говорят нам, куда пойдет цена. Прибыль или убыток в позиции определяются будущими ордерами, т.е. ордерами после вашего входа в позицию. В конечном итоге, совершив вход в позицию, нет смысла пытаться его оправдать. Нужно двигаться дальше.

Биды и аски открытых ордеров собираются в книге ордеров, а глубина рынка показывает, насколько длинна очередь бидов и асков. На экране котировок мы можем видеть самый высокий бид и самый низкий офер, наряду с наилучшими бидами и оферами, по которым данную акцию котируют маркет-мейкеры. Это дает нам представление о том, где находится поддержка со стороны покупателей или давление со стороны продавцов.

Сделка происходит, только когда бид находит аск, или наоборот. Это означает, что за каждой сделкой стоит покупатель, предлагающий более высокую цену, или продавец, предлагающий более низкую. Информация о том, прошла ли сделка по цене бид или аск, очень ценна. Определить это нетрудно: если вы видите аптик, значит, покупатель нашел аск; в случае даунтика, продавец нашел бид. Индикатор эффективного объема, разработанный Паскалем Виленом, отделяет ордера бид от ордеров аск. Пример этого индикатора показан на рисунке 2. Он отделяет ордера крупных игроков (красная линия) от небольших лотов мелких игроков (синяя линия). На графике на рисунке 2 можно заметить, что этот индикатор показывает, что крупные игроки дают больший объем проторговки, начиная с ноября 2013 года. С того момента цена акции Facebook, Inc. (FB) находилась в сильном восходящем тренде.

Рисунок 2

Как найти тренд

Согласно теории систем регулирования, любая самостоятельно существующая динамическая система должна иметь сигнал на выходе, являющийся ответом на сигнал на входе. В противном случае, достичь равновесия было бы невозможно. Когда вы наблюдаете, что сильное трендовое движение цены начинает затухать, это значит, что в системе появилась краткосрочная отрицательная обратная связь. Когда затухание прекратится, цепь обратной связи станет положительной, а тренд возобновит свое сильное движение. Положительная фаза обратной связи поддерживает движение тренда. Краткосрочная положительная обратная связь добавляется к более долговременной положительной обратной связи (перемежаемая краткосрочными интервалами с отрицательной обратной связью), что приводит к инерции - силе, которая присутствует на финансовых рынках.

Никогда не нужно недооценивать тренд. Он может длиться месяцы или даже годы. Если проехаться на нем в правильном направлении, можно существенно пополнить баланс своего счета. Нужно брать крупные движения, чтобы покрывать множество мелких убытков, которые вы получаете. А поймать такие движения можно за счет тренда. Тренды всегда присутствуют. Если вы не можете найти их в акциях, обратите внимание на облигации, товары, рынок валют или даже на недвижимость. К счастью, существуют биржевые фонды, которые можно использовать, чтобы торговать на различных рынках.

Спасибо, интересно