Тренды не длятся вечно. Они заканчиваются в момент остановки и смены направления или временной паузы перед продолжением. Как определить конец тренда?

Рыночные колебания

Ни для кого не является секретом факт того, что заявки на выход из открытых позиций передаются в центры ликвидности в виде новых ордеров, а само покрытие позиций чаще всего является прямым следствием эмоциональных реакций участников рынка. Именно эмоции приводят к инерции и задержкам ценового движения.

Положительная эмоциональная реакция стимулирует рост цены финансовых инструментов, в то время как негативная реакция - остановку восходящего движения и нисходящие тренды. От временной неликвидности и сопровождающего ее дисбаланса между ценами продавца и покупателя возникают нисходящие тренды, но при положительной реакции цены снова начинают расти. Тогда в дело вступает один из рыночных законов, который требует вложения в рынок больших средств, чтобы цены продолжили расти. В конечном итоге инертность и негативная реакция ограничат ее, что даст начало коррекции. Такие колебания обычно случаются в крупных трендах, поэтому именно им и свойственна коррекция.

Когда направление тренда становится очевидным для большинства участников рынка, инерция усиливается, а колебания становятся менее выраженными. В случае, когда позитивная реакция набирает обороты, на графике наблюдается экспоненциальный взрыв.

Когда все относительно крупные заявки исполнены, и подавляющее число покупателей находится в длинных позициях, тренд меняется под действием коррекции. С этого момента начинается самое интересное. Поскольку негативная реакция первоначального тренда с приходом коррекции переходит в позитивную, наступает момент, когда направление тренда полностью меняется. На смену нетрендовой фазе приходит фаза трендовая, и когда объем торгов начинает возрастать начинается процесс. Любая коррекция воспринимается как возможность открыть или увеличить позицию, поскольку в рынок прибывают все новые и новые участники. В этой ситуации можно ожидать продолжения тренда и стремительного роста цен.

Тренд – необходимый инструмент для изменения уровня цен, ведь он соединяет гепы. Всем известно, что читать ценовые графики сплошь покрытые гепами весьма затруднительно. С подобной проблемой интерпретации рыночных данных можно столкнуться, наблюдая за ценовыми движениями в неликвидных инструментах. Присутствие на графике гепа вверх предполагает, что трейдеры размешают заявки на продажу по более высоким ценам. Геп вниз, в свою очередь, означает, что из-за отсутствия покупателей трейдеры хотят избавиться от акций по любой цене. Поскольку рационально мыслящие люди так никогда не поступают, это редкий случай. Поэтому наличие гепа в достаточно ликвидном инструменте свидетельствует о каких-то резких изменениях в настроении участников рынка относительно торгуемого инструмента.

Фазы рынка

Циклы рынка или акций могут быть разделены на четыре стадии. При возникновении трудностей в определении рыночной фазы следует обратить внимание на максимальный таймфрейм. Если это не помогает, проверьте ликвидность. Если она недостаточна – пропустите этот график, поскольку на графике, который подходит для дальнейшего анализа инструмента фаза должна определяться сразу.

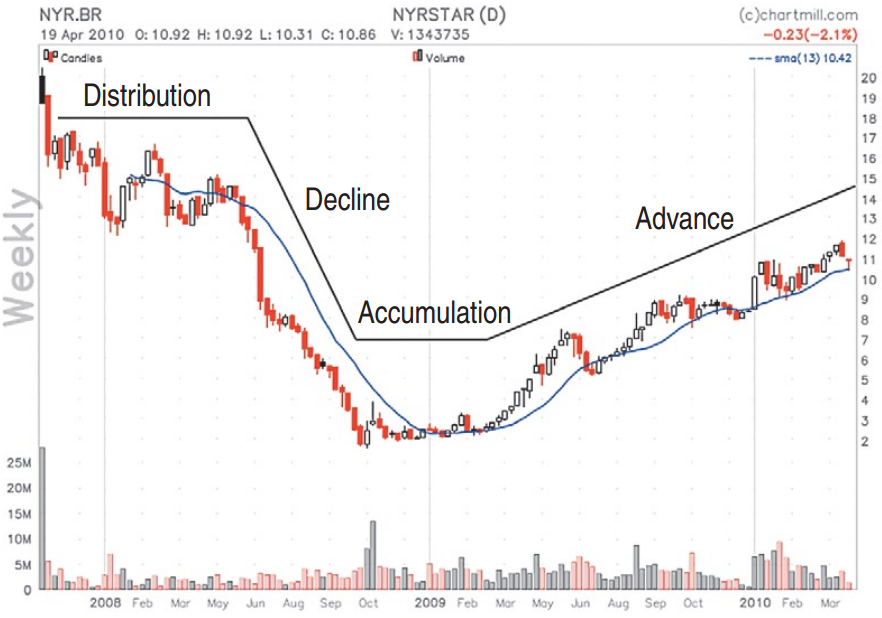

На рисунке 1 изображены четыре фазы, которые обязательно присутствуют в любых ценовых движениях. На нем видны две трендовые фазы – спад и рост. Для их определения на графике может использоваться скользящая средняя или визуальный метод по локальным максимумам и минимумам. Существуют еще две нетрендовые фазы – распределение и накопление.

Рисунок 1

Как понять, находится рынок в стадии накопления или распределения? Существует несколько подходов. Во-первых, накоплению всегда предшествует спад, в то время как распределению предшествует накопление. Другой способ – проверить волатильность. Распределение, как правило, происходит с более высокой волатильностью, чем накопление. В период накопления акции переходят от большего количества владельцев к меньшему, а во время распределения – наоборот. Участники, накапливающие акции, обычно являются крупными игроками, влияющими на финансовые СМИ. Их задача – запустить следующую фазу - фазу роста с целью продажи своих акций.

Есть множество причин, которые могут привести к падению рынка, однако почти в каждом случае существуют признаки того, что поток денег иссяк еще до начала спада. Например, дивергенция между новостями (ожидания роста/падения цен) и самими ценами, не растущими/не падающими выше предыдущей вершины или ниже предыдущего дна. Это почти всегда четко сигнализирует к тому, что пришло время фиксировать прибыль и занимать противоположную позицию.

Обычно перед фазой роста формируется консолидация, после чего происходит ценовой импульс к более высоким ценовым уровням. В этот период акции переходят к другим владельцам, способным вложить в них достаточно денег для достижения нового максимума. Этот процесс прекрасно видно на графике Apple Inc. (рисунок 2). В течение фазы спада покупатели поддерживают тренд, не давая ценам упасть слишком низко. Завершающая горизонтальная фаза – распределение, характеризуется большей волатильностью и более резким рывком к прежнему уровню. Подобный случай отражается на графике длинными идущими вверх свечами во второй половине 2012 года.

Рисунок 2

Люди консервативны по своей природе и поэтому всегда стремятся сохранить свои сбережения. Например, когда мы открываем позицию, мы сравниваем ее с ценой входа, играющей роль своеобразной точки отсчета. Что принесет нам эта позиция: прибыль или убыток? Это может казаться важным с точки зрения рискменеджмента, но аналитиков это точно не волнует.

При анализе финансового рынка вам стоит привязать движение цен к какому-либо показателю, будь то минимум, максимум, разрыв вверх или разрыв вниз. Анализируя же собственную позицию, вам стоит обратить внимание на поступление новых ордеров. В реальности трейдеры очень неохотно закрывают позиции себе в убыток, однако лучше все же сделать это, чем понести большой убыток на проигрышной позиции.

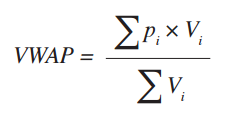

Такая привязка к анализу рыночной ситуации будет работать в обоих направлениях ценового движения, при этом создавая уровни поддержки и сопротивления. Вот почему аналитики рисуют линии, соединяющие минимум и максимум. Но такой подход недальновиден. В качестве точки отсчета больше подходит средневзвешенная по объему цена (VWAP). Она высчитывается путем сложения цен всех сделок за определенный период времени с последующим умножением на их объем транзакций. Уравнение выглядит следующим образом:

i = номер транзакции.

VWAP можно представить как среднюю цену за определенный промежуток времени. Это – важная точка отсчета, однако чем больше интервал, в котором ведутся подсчеты, тем меньше его значение из-за расширения среднего значений цен транзакций. Начало интервала следует оставить неизменным, фиксируя при этом изменение значений VWAP. Таким способом можно отнести начальную точку к недавним минимумам и максимумам, гепам или другим значимым точкам графика как, например, моменты выпуска важных новостей. Такая привязка имеет большое значение для многих трейдеров, поэтому торговля в такие моменты очень эмоциональна. По этой причине эти точки создают надежные линии поддержки и сопротивления, что можно увидеть на рисунке 3.

Рисунок 3

Определение опорной точки

Определив правильную опорную точку отсчета, вы сможете увидеть цикличную природу рынка. Трейдеры постоянно открывают новые позиции и, чем больше производится транзакций по разным ценам, тем больше будет опорных точек не графике, поэтому вам нужно постоянно искать новые – здесь возможности безграничны. Таким образом вы сможете начать анализировать ценовое поведение с более четким видением общей картины.