Многие компании, занимающиеся разведкой и добычей «черного золота» после обвала стоимости нефти столкнулись с серьезным падением доходов, что вынудило их серьезно сократить капитальные расходы, а также свернуть бурение. Самой главной проблемой, по мнению экспертов, стал огромный долг, оставшийся от прежней "сладкой жизни".

Так, в прошлом высокая долговая нагрузка не рассматривалась компаниями в качестве большого риска из-за высокой стоимости энергоносителя. Это позволяло им брать кредиты в банках для более активного бурения и увеличения прибыли.

Пузырь лопнул

Прогнозы неутешительные – в конце 2015 и на протяжении 2016 года взятые в долг средства нужно будет вернуть, погасить облигации. Нефтяные компании в большинстве своем не имеют на это денег – в особенности, если учесть, что в этом месяце кредиторы начали пересматривать условия кредитов для компаний в секторе разведки и добычи, основываясь на изменении цены активов заемщиков по отношению к долгу.

FactSet опубликовало любопытные данные, согласно которым суммарный долг нефтегазовых компания США показал рост с 81 млрд. долларов (уровень 2010 года) до 169 млрд в американской валюте (уровень на июнь 2015 года). Уже в первой половине текущего года крупнейшие производители США заявили про дефицит денежных средств в размере 30 млрд долларов.

Что дальше?

Exxon Mobil Corp. и Chevron Corp., одни из самых серьезных игроков рынка, приняли решение об отмене программы обратного выкупа. Другие компании и вовсе опубликовали сообщения о прекращении выплат акционерам. Зафиксированы отдельные случаи банкротства небольших компаний (поданы иски о собственном банкротстве), однако с течением времени, как ожидают аналитики, их количество будет только расти.

Таким образом, компании, что имеют отрицательный финансовый поток, угодили в весьма серьезную долговую ловушку – им предстоит влезать в новую кредитную кабалу для погашения старый займов.

Впрочем, уход с рынка небольших нефтяных компаний не окажет столь серьезного влияния на добычу, несмотря на надежды инвесторов. Сегодня крупные североамериканские компании добывают больше 5 млн. баррелей нефти в сутки, а добыча средних не превышает общего уровня в 1 млн. баррелей.

Маленькие компании добывают около 500 тысяч, а самые мелкие – 100 тысяч баррелей. Несложно сделать вывод – если с рынка уйдут все без исключения небольшие компании, добыча снизится на 1,5 млн. баррелей.

Куда идут деньги?

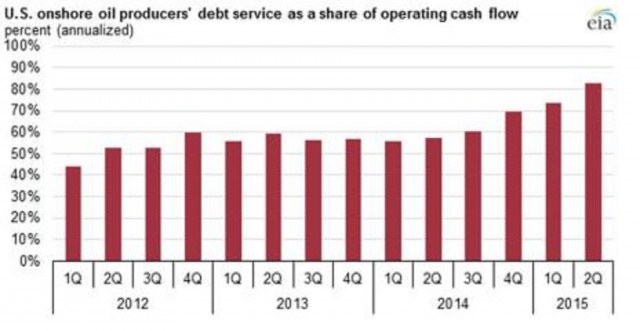

Согласно информации от EIA, сегодня колоссальный объем операционного денежного потока нефтяных компаний используют для обслуживания долга. Так, с июля 2014 по август 2015 года более 83% операционного денежного потока компаний, которые предоставляют подробную информацию о своей деятельности регулятору, потрачено на погашение старых долгов. Это самый высокий показатель с 2012 года.

Некоторые компании уже заявили о пиковой долговой нагрузке в миллиарды долларов. Если в ближайшее время ситуация на рынке не улучшится, им будет нужно не только сократить свои расходы, но также избавиться от части активов для улучшения своего положения.

Хорошие новости?

Несмотря на падение общего количества буровых установок на 59% (с пикового момента октября 2014 года), эффективность их весьма значительно выросла – так, рост эффективности в Eagle Ford достиг рекордных 42%. Если раньше с одной скважины удавалось получить 556 баррелей в сутки, то сегодня этот показатель увеличился до 792.

Очевидно, что даже такой серьезный рост не компенсирует падение общего количества установок и падение цен на энергоноситель. Относительно хеджирования – для 75% контрактов верхний предел установлен на уровне 77 долларов за баррель. Для сложившейся ситуации - это хорошо, однако сроки большей части подобных контрактов подойдут к концу уже под занавес 2016 года.