Рад всех приветствовать спустя совсем небольшое время после предыдущей статьи.

В прошлый раз я описал новый проект, который должен прожить целый год (очень хочется в это верить, я буду прилагать к этому все возможные усилия): счета OAS и OVS. По второму счету была построена простая конструкция на продажу волатильности (думаю, данный счет по большей части на эту конструкцию и будет опираться). Comon я все еще осваиваю, но статистика уже идет, про ссылку упомяну скорее всего в феврале. А сегодня поговорим про счет OAS.

Высокая волатильность по-прежнему сохраняется. Как я уже писал в прошлом посте было бы не очень разумно заниматься покупками в подобных ситуациях. Кроме того большая часть ликвидных инструментов находится в трендах, что делает не особо привлекательным построение стреддлов.

В связи с этим я подумал о построении направленной позиции в счете OAS, но с некоторыми дополнениями. Построение опционной конструкции начинается с базовой идеи. Лично мне давно нравится идея покупки коллов на РТС: падаем мы уже долго, прошли немало сильных поддержек и вот топчемся на очередной - почему бы не попробовать. Но нельзя просто взять и купить коллы на высокой волатильности... так почему бы их не прикрыть продажами... причем с обоих сторон.

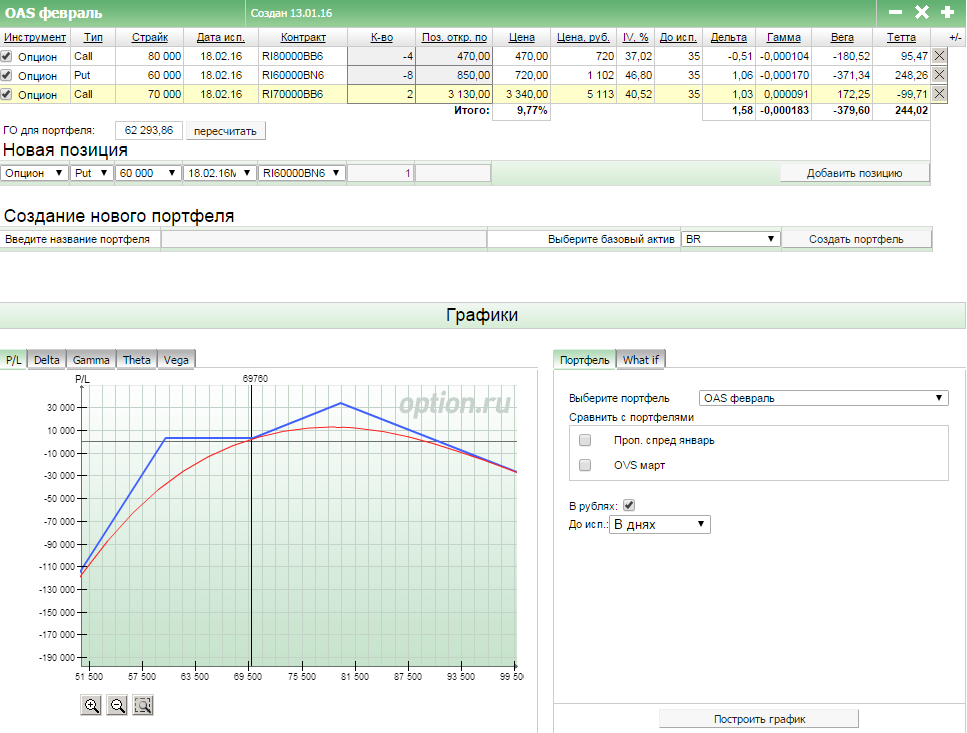

Итак, я купил коллы 70 000 в размере двух штук, что по временной стоимости составляет чуть менее 7% модельного портфеля, но чтобы не платить за покупку этих коллов я ввел еще два параметра. Во-первых, если мы делаем конструкцию наверх, то можно прокредитоваться за счет путов, главное отступить умеренно. Я выбрал путы 60 000 и по дальности нормально и по стоимости. Их я взял побольше и добавил к ним шорт по коллам, но в пропорции 1 к 2. Это дает нам пропорциональный спред 70-80, профиль на экспирацию которого постепенно стремится к нулю и уходит в минус. Очень важно на какой цене он уходит в минус, именно это определяет сколько взять коллов в шорт. В данном случае это примерно 91 000 по РТС, эта цена находится за мощнейшим сопротивлением 90 000 на РТС. Вот почему подобный вариант меня устроил по параметрам.

Теперь посмотрим на конструкцию в целом в разделе "итого". Конструкция положительная по тете, стало быть она зарабатывает на распаде. Да, мы покупаем дорогие коллы, но продаем остальные дорогие параметры в большем размере, поэтому падение волатильности на рынке (если оно будет) отразится положительно на конструкции. В покупку мы берем центральный колл (центральный страйк наиболее чувствительный по параметрам, наиболее отзывчивый к изменению цены), поэтому при движении вверх можно будет спокойно задуматься о роллировании позиции.

Дельта позиции больше единицы. То что она больше нуля означает что мы стоим по конструкции больше вверх. А вот то что она больше единицы дает нам возможность управления. При необходимости мы всегда можем зашортать один

фьючерс, что снизит дельту конструкции на 1, сделает ее более нейтральной и позволит нам совершенно спокойно без дополнительного ГО заработать на шорте фьючерса.

Управление фьючерсом для опционных конструкций несет в себе массу плюсов. Фьючерс идеальный инструмент для управления после того, как конструкция уже собрана:

- у него ровная дельта равная единице - удобно считать

- у него отсутствует временная стоимость - значит наш профиль не проседает вниз из-за дополнительной платы за ввод новых инструментов (сравните если б мы не шортали фьюч, а купили два колла)

- на него не действует волатильность опционов и это делает управление более предсказуемым.

Сам по себе фьючерс может быть опасным плечевым инструментом в неумелых руках, но когда он появляется в конструкциях с закрытым риском - он неподражаем. Наша конструкция не может похвастаться закрытым риском, мы открыты по риску и сверху и снизу, поэтому нужно проявлять осторожность. Хотя по факту эта осторожность меня скорее подвела.

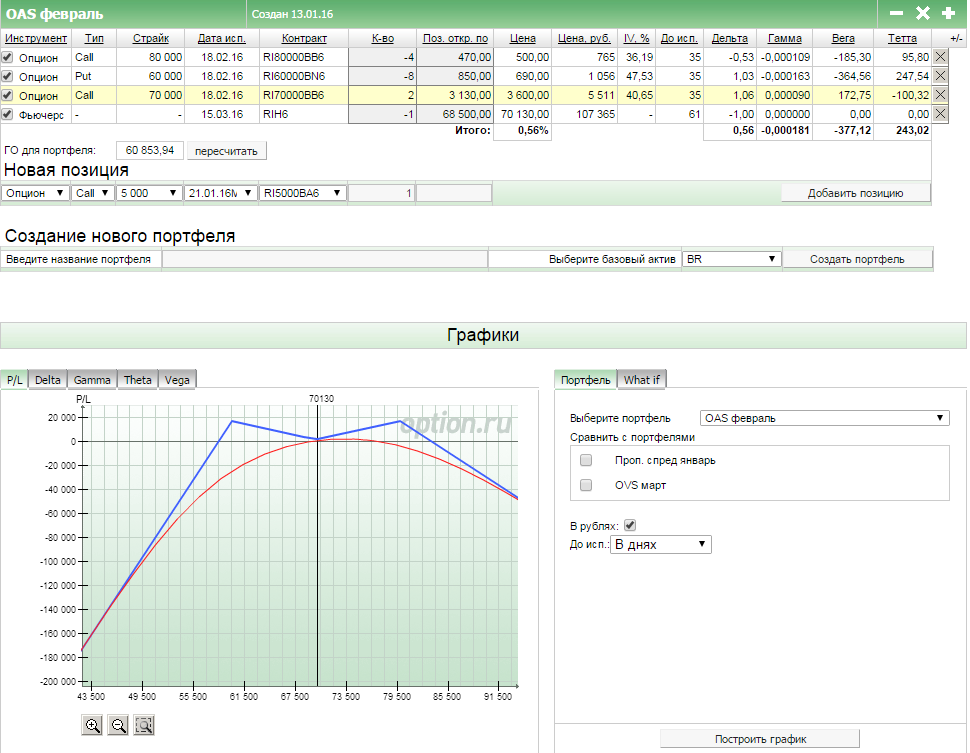

На очередной попытке фьючерса выйти вниз я принял решение подравнять дельту и продал один фьючерс по 68500. Конструкция приняла известный для опционщиков вид "кошки" с широким положительным полем от 58400 до 83600. Таким образом, я подстраховался от резкого выхода вниз по цене и на таком движении фьючерс позже будет откуплен и конструкция восстановит первоначальный вид, но уже с зафиксированным плюсом по фьючерсу.

Однако цена отбилась от 68000 и ушла вверх, пока я не следил за конструкцией. Как и любой другой

трейдер я не идеален, момент закрытия прибыли был упущен и теперь предстояло принять решение, что делать дальше. Профиль "кошки" в целом привлекателен для нахождения и можно было бы оставить его. Если по каким-то причинам фьючерс будет снижаться, я не теряю возможности его закрыть с плюсом, т.к. у фьючерса нет временного распада. Однако меня смущал верхний край, который сместился до 83600. Да, он находится еще за одним сильным сопротивлением 80 000, но это несколько противоречит первоначальной идее занять направленную позицию.

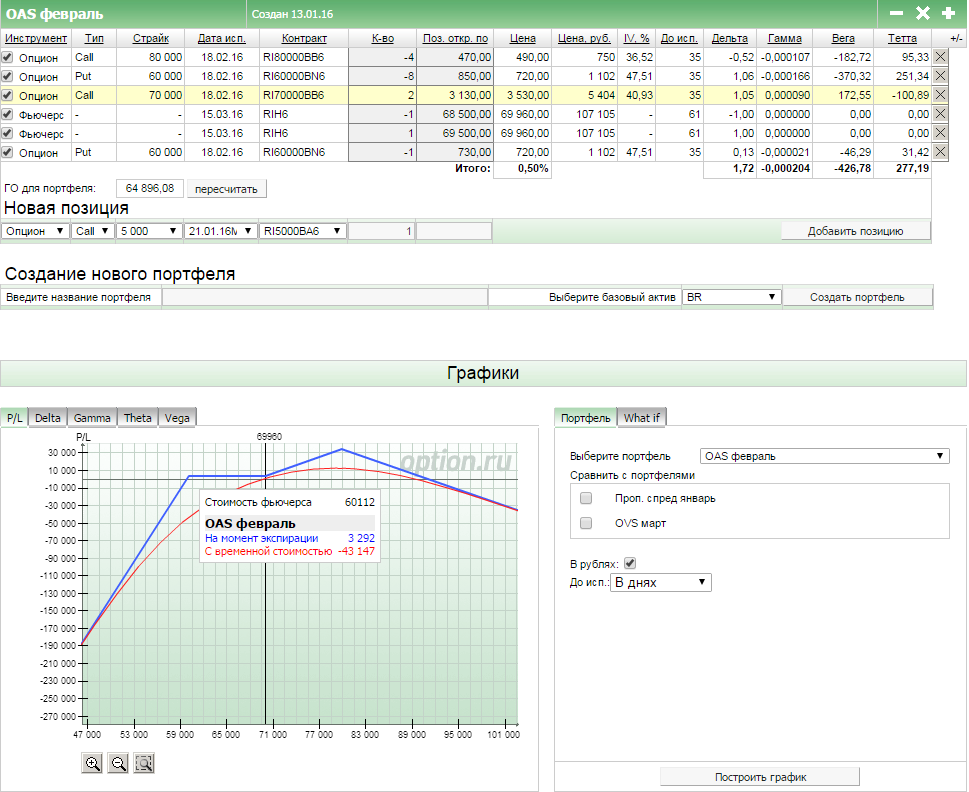

Я зафиксировал проданный фьючерс и допродал один пут 60 000, таким образом, вернулся примерно к тому, с чего начинал. Определим дальнейший план действий:

1. Конструкция даст первоначальную отдачу, если на рынке будет падение волатильности. Осторожный вариант при умеренном росте - сократить ее пополам, зафиксировав

прибыль. Я рассмотрю эту возможность, однако маловероятно, что прибегну к ней.

2. При падении ниже поддержки 68 000 можно допродать фьючерс повторно перейдя в "кошку". Следует быть аккуратнее в этот раз и не допускать повторных ошибок.

3. При выходе ниже 68 000 и дальнейшем бездействии конструкция даст прибыль вплоть до 60 000 в размере 3% за месяц.

4. От 70 000 до 90 000 зона повышенной прибыли и самое интересное. Можно либо оставить конструкцию на дальнейшее разложение либо роллироваться опять на центральный страйк. Решение будет зависеть от того, сколько даст конструкция к тому времени на разложении. При резком росте (когда тета еще не дала особо прибыли) можно рассмотреть вариант роллирования, в идеале после отката по графику. Более спекулятивный вариант при резком движении - продать фьючерс и заработать на откате с дальнейшим восстановлением изначального профиля. В любом случае такое решение принимается только после анализа всех альтернатив в опционном аналитике.

Что ж, так или иначе теперь остается просто ждать и реагировать на дальнейшее поведение цены. Счет OVS приветствует нынешнюю ситуацию на рынке и не требует активной работы, посмотрим как оно будет с OAS. Дальнейшие изменения по счету будут описаны в следующих статьях.

Я восхищен каждым, кто дочитывает мои статьи до конца. Вы великолепны!

Хоть кто-то мной восхищается