Как малые, так и великие дела человеческие управляются случайностью или тем, что нам кажется случайностью.

Артур Конан Дойл

Вступление

С 26 мая 1896 года стал публиковаться первый серьезный ориентир фондового рынка США - промышленный индекс Доу-Джонса, Dow Jones Industrial Average. Тогда он рассчитывался крайне просто – приведенное среднее арифметическое значение курсов акций 12 крупнейших американских компаний конца XIX века. До нашего времени из этой дюжины в индексе осталась только General Electric. Сейчас в базе индекса 30 компаний Соединенных Штатов.

Предпосылки "черного понедельника" 1987 года

Исследователи экономических кризисов и биржевых крахов пытаются найти общие, повторяющиеся черты и приметы приближения этих грозных событий. Сигналы, по терминологии знаменитого бразильца Пауло Коэльо – «знаки судьбы», увидев которые можно сделать правильные выводы. Сделать вовремя.

По Марксу, кризис – неотъемлемая черта капиталистической экономики. Очень часто, ему предшествуют катаклизмы на валютно-финансовых рынках. Но бывает и так, что обвал (резкое падение фондовых индексов, стоимости мировых валют, цены товаров) имеет место, а глобальный кризис не наступает. С начала ХХ века главным объектом для сравнения является биржевой крах на Уолл-стрит в октябре 1929 г. Ситуация, сложившаяся накануне 19 октября 1987 года, где-то была аналогичной периоду старта «Великой депрессии» 30-ых, но существенных и длительных последствий для мировой экономики «черный понедельник» - 87 не имел.

Чем похож период, предшествовавший концу октября 1987 года на канун «черных дней» октября 1929-го? По тексту, если иное не будет оговариваться, речь будет идти о событиях в США.

1. Бурный рост американского фондового рынка.

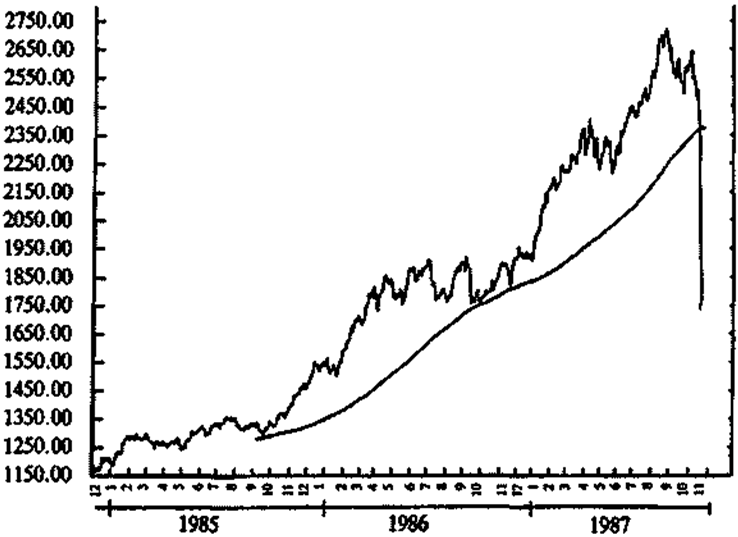

Динамика индекса Доу-Джонса 1985-87 гг.

Рынок устойчиво рос с 1982 года. С конца 1985 г. бычий тренд резко усилился. За два следующих года индекс удвоился! Отдельные периоды коррекции только оттеняли очередное ралли.

В частности, январь 1987 года занимает 13-ое место среди лучших месяцев для Доу-Джонса. Только за этот месяц индекс поднялся почти на 14% и закрепился выше круглой психологической отметки в 2000 пунктов. К августу 1987 г. Доу докарабкался до 2700.

Как всегда, рост реальной экономики (ВВП, прибыли корпораций и доходы домохозяйств) отставали от темпов рынка акций.

2. Надулся очередной ипотечный пузырь.

3. Кредитная задолженность физических и юридических лиц обновила исторические максимумы.

4. Ликвидность на бирже резко сократилась из-за энергичного вывода долларовой массы с торговой площадки (возможное объяснение см. ниже).

Помимо приведенных факторов, предкраховое состояние конца 1987 года имело и свои изюминки.

- Американские налоговые новации. Накануне, конгресс США решил нарастить фискальную нагрузку на операции по слиянию и поглощению. Как правило, подобными вещами занимаются, так называемые, «корпоративные рейдеры», самым известным современным представителем которых является Карл Айкан. Деловая Америка уж очень устала от «наездов» инвесторов-активистов и народные избранники собрались отреагировать. Время, как оказалось, было выбрано не совсем удачно. И котировки акций компаний, участвующих в подобных сделках оказались к октябрю 87-го под давлением.

- Сложная международная финансовая обстановка. Здесь свою роль сыграла разница между процентными ставками центробанков крупнейших европейских стран, Японии и ФРС США. Благодаря такому дисбалансу значительные объемы долларовой наличности переместились за пределы Соединенных Штатов. Образовался, пусть временный, недостаток долларовой ликвидности. Проблемы мировых финансов усугубились обострением противостояния США и Ирана на Ближнем Востоке.

- Некоторые эксперты проводят еще одну параллель между 1929 и 1987 годами. По их мнению, в 1929 произошло замещение Соединенными Штатами Великобритании на месте главной мировой финансовой державы. А в 1987 году Америку попыталась сменить Япония. Получилось ли? Вряд ли. Доллар еще рановато хоронить. Да и могильщик будет, скорей всего, иной, учитывая растущую роль Китая.

Хроника биржевого обвала 1987 года

В данном разделе будет сделана попытка воссоздать события и факты нескольких октябрьских дней 1987 года, непосредственно предшествовавших 19-ому числу и почасовой график самого «черного понедельника».

Накануне

13 октября, вторник. Новый, вступивший в должность всего два месяца назад, глава ФРС Алан Гринспен выступает с заявлением о том, что торговый баланс США демонстрирует «экстраординарное» структурное улучшение. Тон подобных реляций очень напоминал аналогичный в октябре далекого и «ужасного» 1929. Но любитель игры на кларнете и саксофоне оказался тверже и прозорливей своих предшественников эпохи «ревущих двадцатых». Как покажет ближайшее время, А. Гринспен блестяще сыграет роль государственного антикризисного управляющего. Возможно конечно, что ситуация у него была все-таки попроще.

14 октября, среда. Доу провалился на 96 пунктов. Тогда это было крупнейшее дневное снижение в абсолютном выражении. Инвестиционная общественность приписала этот прогиб ожиданию введения налога на рейдеров (см. выше). Вторая причина – медвежий сигнал от уважаемого специалиста по теханализу тех лет, аналитика Р. Пречтера. Третья – недостаточно оптимистичные данные по торговому дефициту относительно оценки Гринспена, что привело к распродаже долларовых активов.

15 октября, четверг. Еще минус 58 пунктов. Возможная причина – военная эскалация в зоне Персидского залива.

16 октября, пятница. Новый антирекорд индекса Доу-Джонса – минус 108 пунктов. Драйвером стало печальное известие о здоровье Первой Леди. У Нэнси Рейган диагностируют рак. Надо отметить, что несмотря на страшный вердикт врачей, Нэнси пережила своего мужа, 40-го Президента США.

17-18 октября, выходные. Обстановка становилась все более мрачной. Госфинансисты Японии и Западной Германии предприняли шаги по ужесточению национального налогового законодательства. Причем, немцы сделали явно недружественный выпад в сторону Соединенных Штатов, усложнив покупку рядовыми гражданами ФРГ американских казначейских обязательств. Плюс политика по ключевой ставке Бундесбанка. Все это вынудило министра финансов США Джеймса Бейкера выступить по телевидению в крайне раздражительном антигерманском тоне. В воскресенье, в самом конце дня пришла информация о бомбардировке американскими ВВС ряда объектов в Иране.

Первые признаки надвигающейся бури, как отмечалось уже позднее, были замечены на Востоке, а именно на площадках Гонконга.

19 октября 1987 года, понедельник, цвет черный.

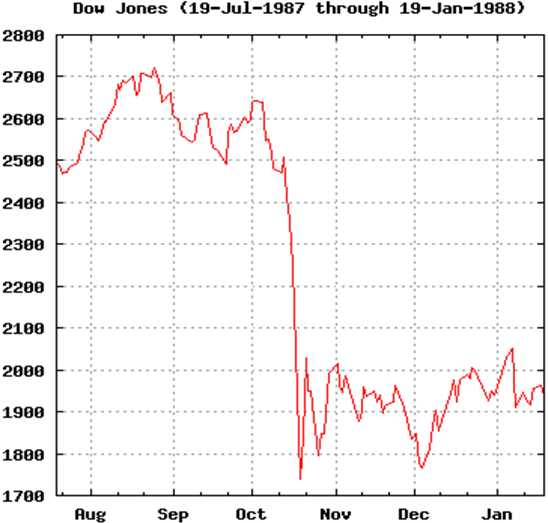

На таком нервозном фоне стартовала новая рабочая неделя. Началась с понедельника, тут уж ничего не поделаешь. Рынок заметно откатился от августовского максимума в 2700 пп. Только за предыдущую неделю он растерял 2-3 сотни пунктов по Доу. В пятницу 16-го, торговая сессия на NYSE закрылась чуть выше 2200. Как всегда, самым трудным было определить дальнейшее движение тренда. Еще немного вниз, или это уже дно и дальше – только рост? Знали бы трейдеры, что преподнесет им, рядовой с виду, понедельник середины октября 1987 года.

Внутридневная динамика индекса Доу-Джонса 19.10.1987 г.

Ниже прокомментировано движение Доу по опорным точкам внутридневной диаграммы индекса, с отдельными фактами и без обстоятельных пояснений. Они будут даны в следующем разделе.

9.30 утра (точка 1 графика). Удар гонга открыл торговый день на Нью-Йоркской фондовой бирже. Начало было несколько неожиданным. По свидетельствам очевидцев, почти час «живые» торги или торги «с голоса» отсутствовали. Котировочная лента была пуста. То ли ордера брокеров не могли пробиться в ленту, то ли брокеры были отсечены от клиентских приказов. Трудно сказать, какой-либо конкретной информации нет.

Но что-то определенно происходило. Этим что-то была обработка огромного количества заявок от компьютерных торговцев, как говорят сейчас – от роботов. Итогом первого «машинного» получаса стало продавливание индекса ниже уровня 2200.

10.00 (точка 2). Лента стала заполняться, но котировки и цены были, во многом, еще с пятницы! Торговая система NYSE явно подвисала. Актуальная информация на ленте критично важна для трейдера. Для него она все. Без точных данных, участник торгов оказывается в ситуации, сравнимой с той, когда мореплаватель в каравелле XV века лишается всех навигационных инструментов посреди Атлантического океана. Джесси Ливермор повторял: «Лента никогда не врет». Но если она искажает котировки или опаздывает, тогда беда. Хорошего не жди.

10.30 (точка 3). Данные на ленте приобретают более достоверный вид. Доу просел еще на 100 пунктов.

10.50 (точка 4). Рынок продолжает скатываться вниз. Пройдена отметка 2100. Кажется, что нисходящая динамика будет доминирующей в течение дня. Кто бы мог предположить, насколько доминирующей. Но здесь тренд несколько корректируется вверх, образовав в точке 4 локальный минимум. Прошла серия покупок.

11.40 (точка 5). Отскок был вялым и вновь сменился дрейфом вниз.

13.00 (точка 6). К борьбе людей и машин подключился Дэвид Рудер, председатель SEC – Комиссии по ценным бумагам и биржам. К его выступлению как нельзя лучше подходит фраза: «Иногда лучше молчать, чем говорить». Руководитель SEC высказался в телеинтервью в прямом эфире, что он хочет попросить администрацию NYSE временно, «очень временно» (цитата от Д. Рудера) остановить торговлю. То, что сейчас делается биржей автоматически при резких движениях рынка в любую сторону, в 1987 году было более, чем новинкой, одно упоминание о которой просто добило торги.

14.00 (точка 7). Все продают все. Доу опускается ниже психологической отметки в 2000 пунктов. Но тут сработала уже другая пословица: «Не было бы счастья, да несчастье помогло». Отключилась система автоматизированного исполнения ордеров (Designated Order Turnaround, DOT). Она просто перестала обрабатывать заявки на продажу. Плюс к этому, примерно через четверть часа, некий робот внезапно приостановил генерировать вал приказов на открытие коротких позиций, терроризировавших биржу. Эти компьютерные сбои забросили индекс вновь выше 2000 (точка 8). На полчаса на рынок вернулось подобие оптимизма.

Полчаса передышки прошли незаметно, и биржа перешла в состояние свободного падения от уровня 2000. От точки 8 к точке 9. При стандартных настройках масштаба графика Доу, визуально угол наклона кривой к оси времени - почти 90 градусов. Траектория движения индекса напоминает параболу, которую описывает ядро, брошенное вниз, с очень небольшой горизонтальной скоростью. Вспомните картинки из школьного учебника по физике.

16.00 (точка 9). Удар гонга, конец торговой сессии. Индекс Доу-Джонса потерял 508 пунктов (22,61%), опустившись до отметки 1738. Около 300 пунктов Доу «слил» за последний час торгов.

Интересно, если бы торги закрылись в 17.00, было бы еще минус 300?

С середины августа, Доу-Джонс потерял около 1000 (!) пунктов, обвалившись на одну треть. Капитализация американских компаний снизилась на $1,5 трлн.

Причины обвала 1987 года

От событий осени 1987 года нас отделяет менее 30 лет. Все произошло достаточно недавно. Многие, видевшие обвал, до сих пор трудятся в инвестиционном бизнесе. Очевидцев «черного понедельника» более, чем достаточно, как и пояснений, что же послужило причиной/причинами свободного падения американского рынка акций 19.10.87.

Причина 1 – компьютерный сбой.

Абсолютное большинство сходятся во мнении, что главная причина хаоса и неразберихи 19 октября заключается в широком применении новых технологий в биржевой торговле. 1980-ые стали переломными в проведении тотальной компьютеризации всей рыночной инфраструктуры: программный трейдинг (использование роботов), прием и обработка/исполнение ордеров, информационная поддержка и отчетность. То, что кажется сейчас привычным на какой-нибудь биржевой площадке в Москве или Астане, в центре финансового мира 80-х годов прошлого века было ощутимым прорывом. Явлением, которое не могло пройти без шероховатости.

«Машинные» проблемы «черного понедельника» можно разделить на две большие группы: полное доверие стратегиям роботов-трейдеров и компьютерные сбои в обработке торговой информации.

Итак, компьютерные сбои. Они были неизбежны. NYSE уже умела «разруливать» в считанные минуты огромные потоки ценных бумаг, но быстро обрабатывать лавины поступающих приказов на открытие/закрытие позиций пока не получалось. Когда их количество превышает некий пороговый показатель, система зависает. Образуется банальный затор. Именно такая ситуация произошла к 9.30 утра 19.10.1987. Роботы выставили неподъемный, для компьютерной обработки биржей, объем ордеров на продажу акций. Подавляющее число приказов имело иногороднюю прописку – фьючерсное подразделение биржи СМЕ (Чикаго). Почему продажа, фьючерсы и Чикаго будет пояснено ниже.

И после 9.30 компьютеры NYSE периодически тормозили, выдавали неадекватную торговую информацию и просто отказывали. При продолжающихся торгах, их огромных генерируемых роботами, массивах и в обстановке полной растерянности и нервозности, IT-проблемы заслуженно занимают почетное первое место в крушении рынка 19 октября.

Причина 2 – программный трейдинг, участники и стратегии.

Кто же заваливал, используя роботизированных помощников, Нью-Йоркскую биржу заявками на открытие позиций и какие торговые стратегии применялись?

Эксперты выделяют два вида действующих лиц 19 октября – управляющих активами крупных фондов, включая пенсионные, и индексные арбитражеры. Цели их были различны, ресурсы почти безграничны, влияние на торги огромным.

Управляющие активами (портфельные инвесторы).

Как отмечалось выше, рынок стал заваливаться вниз еще до 19 октября. Нисходящий тренд усилился с 14-го числа.

Для защиты своих портфелей, управляющие пошли по двум путям. Каждый выбирал свой, в соответствии с выработанной методикой поведения на падающем рынке.

- Продать часть акций при падении фондового индекса на определенную величину. Допустим – продажа половины портфеля при потере индекса S&P500 10%. И далее – повторение действия при последующем обесценивании ценных бумаг.

- Открыть короткую позицию по фьючерсам на индекс S&P500 в объеме, который компенсирует убытки по портфелю, но не трогать сами акции. И далее – наращивание или сокращение шортов по индексу, в зависимости от текущей ситуации на рынке.

Более предпочтительным для многих представлялся путь № 2. Не очень хотелось расформировывать тщательно составленные портфели.

Инвесторы давно ориентируются именно на индекс S&P500, ведущий свое начало с 1957 года. С 1982 года на Чикагской товарной бирже (СМЕ) обращается расчетный фьючерс на S&P500. Вот вам и фьючерсы из Чикаго. Производный инструмент с базовым активом в виде индекса S&P500 стал настоящим «спасательным кругом» для портфельного страхования. С 1993 года он дополнен сертификатами фонда SPDR S&P 500 ETF, торгуемыми уже непосредственно на NYSE (тиккер SPY). Динамика SPY почти идентична движению индекса S&P500 в онлайновом режиме.

Безусловно, все операции по хеджированию портфельных инвестиций с акциями и фьючерсами 19 октября проводились в автоматизированном режиме и в очень больших масштабах, оказывая на рынок существенное давление. Причем, еще накануне «черного понедельника». Человеческий фактор машинам был совсем не нужен, они вели автономное существование.

Кстати, 19.10.87 пострадал, конечно, не только старый добрый Доу, но и относительно молодой S&P500. В этот день он потерял около 20%, а в течение года – около 30%.

Индексные арбитражеры.

Цель этих участников – безрисковая спекуляция на спреде. Они покупают и продают спред между фьючерсом на S&P500 и самим индексом в виде пакета индексных бумаг.

Индексным арбитражерам нужен только спред и ничего больше. И чем он значительней, тем лучше. Они верят в одно простое и нерушимое рыночное правило – рано или поздно спред «схлопнется», уйдет, обнулится. Они закроют свои позиции и зафиксируют прибыль. И, на первый взгляд, недостижимая мечта любого спекулянта о «безрисковой спекуляции» (взаимоисключающие понятия) осуществится.

Суть стратегии ясна, как солнечный день. Фьючерс на индекс обгоняет сам индекс – продавай фьючерс и покупай индекс. Обратная ситуация – покупай фьючерс и продавай индекс. Под куплей/продажей индекса понимается купля/продажа акций, входящих в базу расчета индекса, пропорционально их весу.

19 октября 1987 года возникла именно «обратная» ситуация – фьючерс на индекс был прижат (перепродан) управляющими фондов в Чикаго и спред показывал существенно отрицательную величину, отставая от индекса. Арбитражеры поступили самым предсказуемым образом – скупили подешевевший фьючерс на S&P500 на Чикагской СМЕ и одновременно выставили астрономическое количество заявок на открытие коротких позиций по акциям, уже на NYSE. Именно это масса шортов на индексные акции и закупорила Нью-Йоркскую биржу в 9.30 утра несчастливого понедельника.

Подавляющее большинство ордеров (если не все) имели маржинальную природу, т.е. продажу без покрытия. Другие, уважающий себя спекулянт, вряд ли смог бы предложить. Продажи без покрытия действуют на рынок особенно разрушительно, что наглядно показал 1929 год. Для их осуществления не нужны собственные акции, только маржа (обеспечение), под которую акции всегда одолжит ваш брокер.

Когда операции 19 октября все-таки стали совершаться, игроки по спреду попали в яму, которую вырыли сами. Из-за зависания (запаздывания) котировок, продажи индексных бумаг стали совершаться совсем не по тем ценам, на которые рассчитывали арбитражеры. Произошел редчайший случай, когда лента их обманула. Сделки стали акцептоваться по ценам значительно более низким, чем предполагали спекулянты или не проходили вообще. Продать индекс дорого не получалось. Прибыль от арбитража на спреде таяла на глазах.

На бирже возник полный хаос. Стадо арбитражеров метнулось в другую сторону и стало закрывать короткие позиции по акциям, одновременно наращивая длинные по фьючерсу. Именно тогда произошел отскок от точки 4 к точке 5 рассмотренной выше диаграммы. Вскоре спекулянты вообще сочли за благо отойти и наблюдать за происходящим со стороны.

Катастрофа дала о себе знать окончательно в 14.45. Программы роботов пошли вразнос, полностью сломав рыночный механизм. Компьютеры портфельных управляющих продолжали продавать фьючерс на S&P500, опуская его уже не просто на дно, а куда-то гораздо ниже. На реальном же рынке фиксировались только единичные сделки по акциям. Арбитражеры «умыли руки». В конце 19 октября 1987 года их не привлекал уже никакой спред. Корреляция между индексом и фьючерсом на индекс на несколько часов была уничтожена.

Несогласованные и массированные действия управляющих фондами и спекулянтов по «спредам», усиленные проблемами в обработке данных в компьютерных системах биржи в совокупности признаются главными причинами черного цвета понедельника 19.10.87.

Причина 3 – отсутствие ликвидности.

Среди прочих объяснений краха 19 октября, можно отметить крайне низкую ликвидность на бирже в тот день. Одно из главных биржевых лиц по организации торгов по тем или иным бумагам – так называемый «специалист». Именно он сводит предложения на покупку и продажу и осуществляет сделку. Так вот, заявок на продажу было великое множество, а вот покупателей приходилось ждать по несколько часов. Торги по данной бумаге периодически останавливались. Продавцы понимали ситуацию, как сигнал к понижению цены, что они и делали, и рынок получал дополнительный толчок вниз.

Причина 4 – бегство от доллара и бегство от акций.

Существует и фундаментальное основание, которое могло послужить катализатором печальных событий 19 октября. Это непривлекательность активов, номинированных в долларах и, прежде всего, акций, которые к августу 1987 г. многие считали переоцененными. Ввиду перекоса ставок центробанков крупнейших стран не в пользу доллара, и ужесточения налоговой политики в США инвесторы уходили от «бакса». Если не получалось уйти совсем (в иену, дойчмарку, швейцарский франк и т.д.), то старались продав американские акции перевложиться, хотя бы в американские же облигации (казначейские обязательства, бонды).

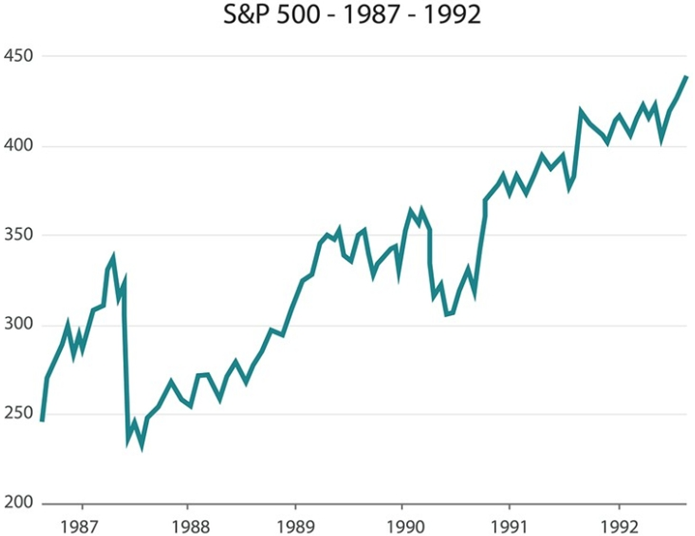

Последствия "черного понедельника" 1987 года

Самое удивительное, что «черный понедельник» почти никак не повлиял на положение дел в реальной экономике. Несмотря на то, что к концу октября 87-го значительно пострадали индексы и других стран (Великобритания – минус 26%, Австралия – минус 42%, Гонконг – минус 46%, Новая Зеландия – минус 60%!), никакой мировой кризис, рецессия или, тем более, депрессия не возникли. Сам американский рынок акций, никуда после 19 октября уже особенно не падал, и восстановился сравнительно быстро.

Уже 20 октября, Доу подрос на 102 пункта, а в среду 21-го – на рекордные 187 (+10%). Правда, в следующий понедельник (вот несчастливый день недели!) он съехал на 157 пунктов (минус 8%). Тем не менее, тренд стал постепенно выгибаться вверх и через 2 года индекс, отыграв все потери черного понедельника, устремился строго «на Север». Начался уверенный рост мировых фондовых рынков, вплоть до кризиса 1997-98 гг.

Динамика индекса Доу-Джонса в 1987-89 гг.

Последствия обвала 19.10.87 были ликвидированы энергичными и своевременными действиями профильных регуляторов. В этом – кардинальное различие между 1929-м и 1987-м годами.

Что было сделано?

- ФРС «залила» рынок долларовой ликвидностью через массированный выкуп гособлигаций. Только до начала ноября 87-го, объем покупки бондов составил $2,2 млрд. В этом – безусловная заслуга А. Гринспена, который заявил, что денег будет столько, сколько потребуется. Сейчас такие программы государственного воздействия на рынки получили название «количественного смягчения (QE)».

- Деньги Гринспен сделал более доступными, опустив к 30 октября реальную ставку ФРС.

- Были изменен регламент работы фондовой биржи. Ограничены те виды программного трейдинга, которые ведут к перегрузке биржевых специалистов. Облегчен доступ специалистов к банковским кредитным линиям. Введена процедура принудительной остановки торговли при резких колебаниях индекса. Получил развитие институт маркетмейкеров.

Теперь единовременное падение рынка на сотни пунктов стали невозможным технически.

- NYSE прошла существенную техническую модернизацию, чтобы адекватно отвечать современным вызовам.

Заключение

«Черный Понедельник» 19.10.1987 г. по своей известности уступает разве, что «Черному Четвергу» 24.10.1929 г. После октября 29-го, администрация Нью-Йоркской фондовой биржи установила решетки на ряде окон, долгое время бывшие прикрытыми огромным американским флагом. Причина – 11 человек покончили жизнь самоубийством, выбросившись с верхних этажей NYSE, во время трагических событий «черного октября» 1929 года.

К вечеру 19 октября 87-го, возле здания биржи стала собираться толпа зевак, желающая посмотреть «брокеропад», аналогичный тому, который происходил на этом месте 58 лет назад. Но на карнизы окон уже никто не становился. Трейдеры поступили иначе – отправились в ближайшие бары лечить нервы испытанным «лекарством» - Jack Daniel's.

К огромному счастью, новая «Великая депрессия» не началась, но понедельник 19.10.87 навсегда вошел в финансовую историю. Как день крупнейшего единовременного обвала американского рынка акций. День, окруженный своими тайнами. Черный день биржевого календаря.