Сейчас самая актуальная тема в российской экономике – как снизить зависимость от нефтегазового сектора. Первые разговоры об этом во власти начались еще в 2006 году, когда президент страны Владимир Путин говорил о том, что необходимо инвестировать нефтедоллары в несырьевые сектора экономики.

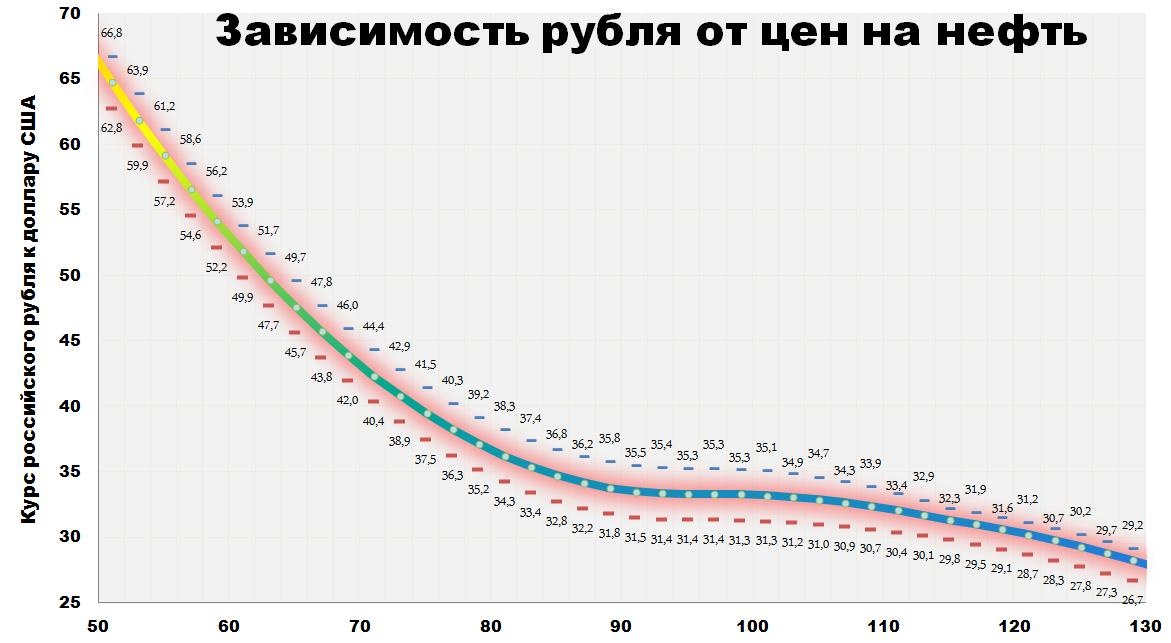

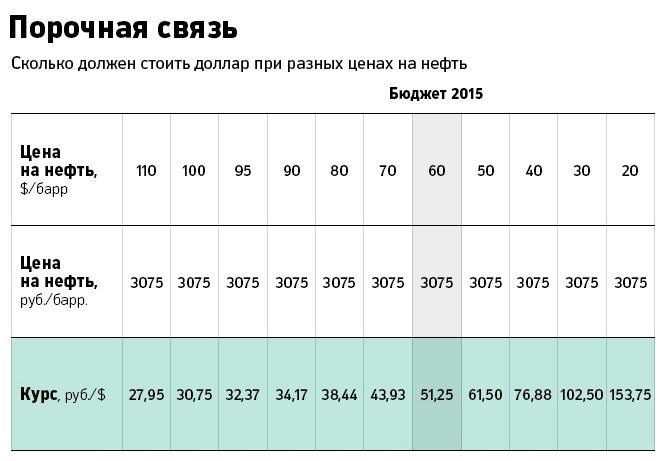

Фактически, как таковой нефтяной зависимости в экономике России нет. Доля нефтегазового сектора в структуре ВВП на сегодняшний день не превышает и 15%. Для сравнения – у большинства стран ОПЕК добыча нефти и газа в среднем превышает 30% от ВВП. Высока зависимость лишь в нескольких сферах. Прежде всего в бюджетной сфере, особенно в сегменте федерального бюджета, доходы которого до сих пор формируются почти на 45% за счет нефти и газа. Именно по этой причине власти допустили обвальную девальвацию рубля, так как в противном случае пополнить выпадающие нефтегазовые доходы казны в условиях падения мировых цен на нефть просто не представляется возможным. При этом, по итогам 2015 года в консолидированном бюджете доля нефтегазовых доходов составила около 25%. Однако в связи с тем, что никаких иных источников пополнения бюджета на сегодняшний день нет, а долговой рынок остается слишком неразвитым из-за низкой ликвидности и высоких процентных ставок, для избежания бюджетного коллапса Правительство вынуждено было пойти на такие меры.

Кроме того, высока зависимость и в сфере внешней торговли. Доля сырой нефти в структуре экспорта России составляет почти 30%, а в целом энергетические товары, завязанные на нефть, составляют до 60% экспорта. То есть, при падении цен на нефть падает в стоимостном выражении 60% валютных поступлений от товарного экспорта. При этом стоит конечно оговориться, что энергетическое сырье составляет менее 40% экспорта, а до 20% - это нефтепродукты, и снижение их стоимости идет параллельно со снижением себестоимости производства (закупка сырой нефти составляет более 50% от стоимости нефтепереработки). Тем не менее, денежные поступления от экспортных поставок нефтепродуктов экономика получает в твердой валюте, поэтому даже номинальное снижение поступлений оказывает влияние на платежный баланс, а соответственно и на курс национальной валюты.

Однако очевидно, что масштабы девальвации были явно непропорциональными. Иными словами – не было необходимости девальвировать так сильно рубль, чтобы поддерживать стабильность платежного баланса. По данным Банка России, за 2015 год (по предварительной оценке) профицит платежного баланса подскочил почти до 66 млрд. долларов, что на 13% больше, чем в 2014 году, а дефицит консолидированного бюджета за январь-ноябрь составил всего 1.1 трлн. рублей, что не дотягивает и до 2% от ВВП. Таким образом, вывод исходя из текущей ситуации вывод очевиден – сверх высокая зависимость России от цен на нефть основывается лишь на необходимости пополнять федеральный сегмент бюджетной системы.

Для снижения этой зависимости необходимо развиваться по нескольким направлением. Прежде всего, необходимо развивать долговой рынок. Развитый рынок рублевого долга позволит Правительству пополнять казну для сведения баланса без необходимости прибегать к чрезмерному повышению налогов или сокращению расходов. В свою очередь, для снижения процентных ставок на долговом рынке необходимо добиться стабильно низкой инфляции, не превышающей 4.5%, что позволит Центральному Банку снизить ключевую ставку до 4-4.25%. При этом текущий уровень государственного долга России один из самых низких – всего 12% от ВВП. Поэтому даже если дефицит бюджета будет достигать 5%, в течение как минимум 6 лет можно абсолютно спокойно покрывать дефицит бюджета за счет рублевых займов, и в этом случае уровень государственного долга не превысит и 40% от ВВП.

Кроме того, необходимо оптимизировать бюджетные затраты. Это позволит ускорить выход экономики из кризиса и расширить налогооблагаемую базу. Так, за 2015 год неосвоенные расходы одного только федерального бюджета составили около 1 трлн. рублей – то есть почти весь существующий дефицит, а из тех расходов, которые были освоены, свыше 400 млрд. были израсходованы неэффективно.

Главное же, что должны сделать власти для нивелирования эффекта нефтяной иглы – провести структурные реформы в экономике. В частности, необходимо увеличивать экономическую свободу, особенно в отношении бизнеса и частных предпринимателей, и в целом снижать долю государственного сектора в экономике. Кроме того, необходимо стимулировать нефтегазовые компании к более активному инвестированию в нефтехимию и нефтепереработку, а также в освоение альтернативных видов энергии. Одной из структурных реформ должна быть сфера кредитования, которая должна быть в первую очередь направлена на финансирование развития реальных секторов экономики, тогда как на сегодняшний день 50% всего кредитного портфеля банков составляют кредиты физическим лицам, а ставки по займам для малого и среднего бизнеса в среднем составляют 25-30%, в то время как даже необеспеченные потребительские кредиты выдают по 15-25%. Наиболее важное направление структурных реформ - в бюджетной сфере. Необходимо увеличивать налогооблагаемую базу и снижать зависимость от нефти и газа. В случае преодоления всех этих структурных перекосов за счет опережающего развития частного сектора возможна реальная диверсификация и укрепление стабильности экономики.