Средняя (средневзвешенная) стоимость капитала – средняя оценка долей каждого из источников финансирования в совокупном объеме финансирования, выраженная в процентах. Для расчета берется удельный вес части капитала. Определение средневзвешенной стоимости капитала необходимо при общей оценке бизнеса. Для обозначения этого показателя используется аббревиатура WACC.

Средняя стоимость капитала: основные формулы

Первыми о показателе средней стоимости писали ученые Модильяни и Миллер свыше 50 лет назад. Их утверждение было таким: если рентабельность предприятия выше, чем значение средней стоимости капитала, предприятие может принимать и реализовывать любые решения, в том числе инвестиционного плана. WACC характеризует так называемую альтернативную стоимость инвестиций – то есть показывает, какого дохода предприятие сможет добиться, если предпочтет вкладывать деньги не в новые проекты, а в уже существующие.

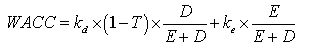

Классическая формула WACC выглядит следующим образом: где Kd – ставка заемного капитала предприятия, T – величина налога на прибыль, D – объем заемного капитала, E – объем собственного капитала, Ke – требуемая доходность собственных средств.

где Kd – ставка заемного капитала предприятия, T – величина налога на прибыль, D – объем заемного капитала, E – объем собственного капитала, Ke – требуемая доходность собственных средств.

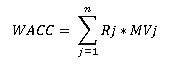

Однако чаще используется не классическая, а упрощенная формула:

где Rj – цена одного источника финансирования, а MVj – его удельный вес.

Наконец, если предприятие финансируется исключительно заемными и собственными средств, можно использовать такую формулу:

WACC = Ks * Ws + Kd * Wd

где первое слагаемое – произведение стоимости и доли собственного капитала, а второе – заемного капитала.

Вычисление средней стоимости капитала: ключевые проблемы

Методика определения показателя WACC достаточно проста, однако, при реальном расчете руководитель сталкивается с целым рядом проблем:

Методика определения показателя WACC достаточно проста, однако, при реальном расчете руководитель сталкивается с целым рядом проблем:

- Неоднородная структура капитала. Как правило, собственный капитал образуется вследствие реализации обыкновенных акций и реинвестирования нераспределенной прибыли. Следовательно, его цена (Ke) тоже включает два компонента, рассчитывать которые рекомендуется отдельно друг от друга. Разумеется, это значительно усложняет процедуру определения WACC.

- Повышение цены некоторых источников. Капитал, как любой иной производственный фактор, является ограниченным ресурсом, а потому его стоимость повышается с ростом потребности. Средняя стоимость капитала увеличивается не только по причине перехода от использования нераспределенной прибыли к эмиссии ценных бумаг, но и вследствие повышения стоимости одного из источников капитала.

- Проблема взвешивания. Еще одна трудность расчета WACC кроется в следующем: существует несколько методов, определения удельного веса одного источника: маржинальное, целевое и первоначальное. Первоначальное взвешивание применяют, если предприятие на 100% устраивает сложившаяся структура капитала, и оно не намерено ее корректировать. Целевое взвешивание актуально, если существует плановая структура капитала, то есть такая, к которой фирма будет стремиться несколько следующих лет. Маржинальное взвешивание используется, если фирма намерена вложить весь привлекаемый капитал в один крупный проект. Проблема взвешивания приводит к тому, что два специалиста, проводящие финансовый анализ одного предприятия, рискуют получить разные результаты.

- Разность подходов к расчету величины капитала. По поводу того, какая стоимость капитала должна фигурировать в расчетах – балансовая или рыночная, эксперты постоянно спорят. Нужно сказать, что теория отдает предпочтение рыночной стоимости.