Обычно мы работаем с графиками в хронологическом порядке - день следует за днем, месяц - за месяцем и год - за годом. Хронологический порядок позволяет отслеживать движение цены акции или индекса рынка и дает обширную информацию для приверженцев технического анализа. Но если посмотреть на сезонный график S&P 500, то можно найти ту информацию о фондовом рынке, которую сложно заметить, изучая стандартные графики.

Обычно мы работаем с графиками в хронологическом порядке - день следует за днем, месяц - за месяцем и год - за годом. Хронологический порядок позволяет отслеживать движение цены акции или индекса рынка и дает обширную информацию для приверженцев технического анализа. Но если посмотреть на сезонный график S&P 500, то можно найти ту информацию о фондовом рынке, которую сложно заметить, изучая стандартные графики.

Какие же сезонные тенденции индекса S&P 500 можно заметить на сезонном графике? В данной статье, под сезонностью мы будем понимать склонность акций достигать верхних или нижних значений в определенные периоды времени в году.

Вместо того, чтобы смотреть на рыночные данные по акции за последние 30 лет в хронологическом порядке, можно взять все годы (с января по декабрь) и наложить друг на друга. После этого, все 30 годовых кривых подвергаются усреднению и приводятся к одному исходному значению 100, что дает возможность получить линию, демонстрирующую, как, в среднем, фондовый рынок вел себя с января по декабрь в течение последних 30 лет (ниже мы рассмотрим усреднения за 5, 10 и 15 лет, а также за 20 и 30 лет). Позволит ли такое усреднение найти сезонные тренды общего рынка, когда S&P 500 стремится вверх или вниз в определенные месяцы?

Ниже мы будем рассматривать сезонные тренды S&P 500 на фьючерсном рынке. Даже если вы предпочли фьючерсы торговому счету NYSE, сезонность индекса все равно влияет на акции и на широкий рынок, который представлен фьючерсом S&P 500. Выявленные модели можно также применять при торговле ETF, связанных с S&P 500, например, S&P 500 SPDRS (NYSE:SPY).

Сезонные тренды S&P 500 - 5, 10 и 15 лет

В S&P 500 существуют сезонные тренды, это можно заметить, взглянув на приведенный сезонный график S&P 500. Сезонные тенденции, которые мы сможем найти на последующих графиках, могут учитываться в торговле в течение года.

Сезонные тренды S&P 500 - 5, 10 и 15 лет

На графике выше видны сезонные тренды S&P 500 за последние 5, 10 и 15 лет. Мы видим, что эти усредненные кривые отличаются друг от друга. И когда мы говорим о сезонности, важно понимать, что она является лишь усреднением, а не правилом. В любом отдельно взятом году цена может отклоняться от сезонной тенденции, трейдерам не следует против этого бороться. Например, в начале 2012 года мы видим отклонение от типичной сезонной модели в период с января по февраль. Несмотря на частные отклонения, сезонность все же является полезным инструментом, который позволяет выявлять общие закономерности, заметные на трех приведенных таймфреймах, чтобы находить вероятные точки разворота в будущем. Речь идет о поиске моментов времени в течение года, когда все три усредненные кривые одновременно достигают верхней или нижней точки.

- Рынок обычно снижается в течение пары первых месяцев в году и устанавливает Low в начале или средине марта, после чего растет до средины мая.

- Начиная с средины и до конца мая рынок обычно слабый, а после этого следует короткое ралли до начала июня, которое потенциально может достичь уровня майского High, хотя не всегда (отсюда поговорка: "В мае продай и отдыхай" (Sell in May and go away)).

- В начале июня также зачастую формируется краткосрочная вершина, после которой следует снижение, по крайней мере, до начала июля.

- Период с середины сентября до начала или средины октября обычно слабый.

- В средине ноября акции обычно снова достигают дна, после чего идет о ралли до конца года.

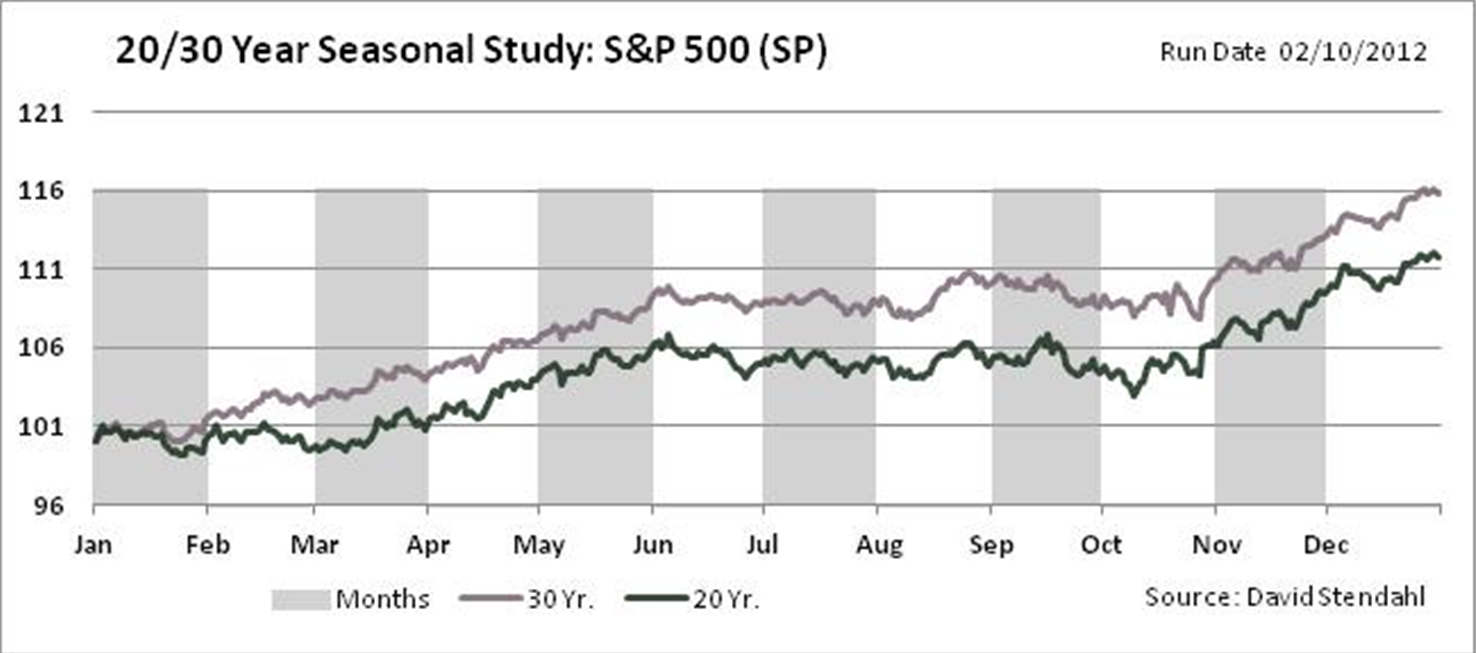

Сезонные тренды S&P 500 - 20 и 30 лет

Увеличив таймфрейм, мы можем увидеть, какая из перечисленных выше тенденций согласуется с долгосрочным поведением S&P 500 за последние 20 или 30 лет.

Сезонные тренды S&P 500 - 20 и 30 лет

На таком массиве данных тренды получаются менее рваными. Можно четко видеть, когда акции, в среднем, достигают дна или вершины в течение года. Давайте взглянем на сезонные тренды за период 20 и 30 лет. А затем посмотрим, какие из выявленных трендов дают наиболее надежные точки разворота. Вот что можно найти на 20- и 30-летних графиках:

- В начале года акции падают и достигают дна в конце января. В начале марта или чуть раньше начинается ралли.

- В конце мая - начале июня цены достигают верхней точки.

- С середины до конца августа - обычно время ралли, которое может достичь новых High.

- Средина сентября - средина октября - медвежий период.

- С середины до конца октября акции разворачиваются вверх и растут до конца года.

Самые сильные сезонные тренды S&P 500

Используя все таймфреймы, можно выявить наиболее возможные точки разворота. Не забывайте, что это всего лишь усреднение, а не правило. В отдельно взятом году может произойти все, что угодно. Таким образом, можно выделить следующие доминирующие модели, присутствующие на всех таймфреймах:

- Средина марта - средина мая - как правило, бычий период.

- Средина сентября - средина октября - как правило, медвежий период.

- Средина ноября - до конца года - бычий период.

Почему это важно?

При отборе акций для покупки, сезонные модели поведения рынка помогут правильно выбрать время покупки. Они также будут полезны при выходе из позиций, если трейдер не хочет пересиживать бычьи периоды рынка. Инвесторы могут использовать эту информацию для покупки акций на откате в определенное время года. Свинговые трейдеры также могут извлечь пользу, совершая сделки в соответствии с сезонными моделями рынка и выходя из позиций перед точками вероятного разворота.

Важно всегда учитывать общие тенденции рынка. В повышающемся тренде, покупайте акции на сезонных Low. Если общий рынок направлен вниз, открывайте шортовые позиции или продавайте в точках сезонных High.