Добрый день, уважаемые читатели. Сегодняшний день привлек мое внимание двумя интересными историями. Это истории серьезного роста, однако по своему характеру они очень разнятся. Итак, сегодня я расскажу вам про рост ЧЗПСН и Ленэнерго.

На московской фондовой бирже представлен ряд челябинских предприятий: Челябинский Кузнечно-прессовый Завод (ЧКПЗ), Челябинский Металлургический Комбинат (ЧМК), Челябинский Трубопрокатный Завод (ЧТПЗ), Челябинский Цинковый завод (ЧЦЗ) и Челябэнергосбыт (ЧелябЭС). Особняком держится Челябинский завод профилированного стального настила (ЧЗПСН), включенный сектор РИИ (Рынок инвестиций и инноваций), благодаря чему переднюю часть названия украшает буква i.

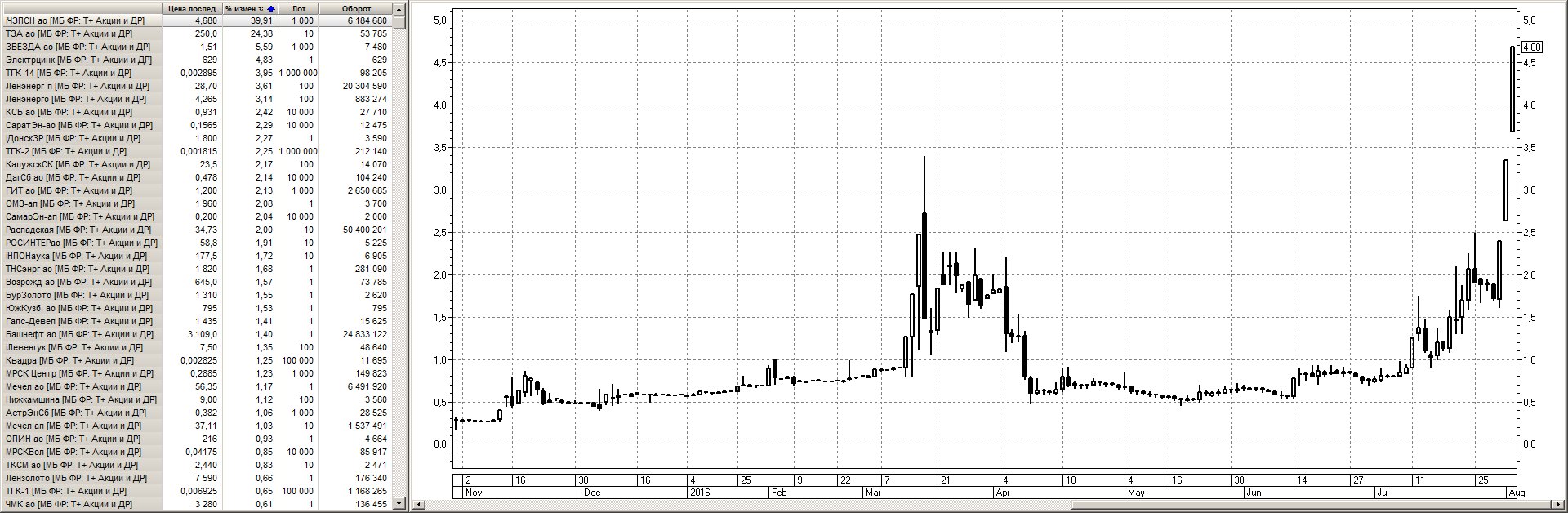

Последние дни именно ЧЗПСН был объектом пристального внимания недоумевающих трейдеров, ведь с публикацией полугодового отчета бумага продемонстрировала очень солидный рост.. Мне удалось сделать скриншот бумаги в ее апогее.

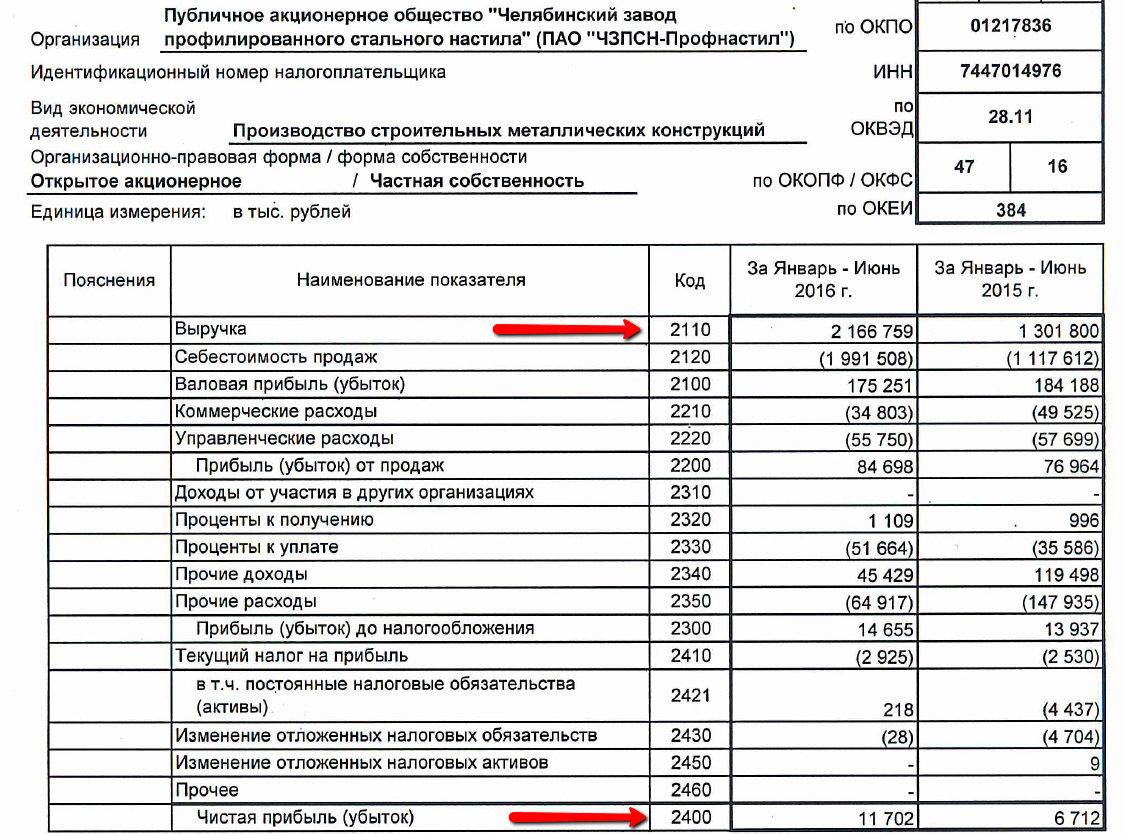

Анализируя отчетность по РСБУ, вышедшую 1 августа, мы действительно отмечаем весьма позитивные моменты. Из отчета о финансовых результатах мы получаем информацию об увеличении выручки на 66% и чистой прибыли на 74%.

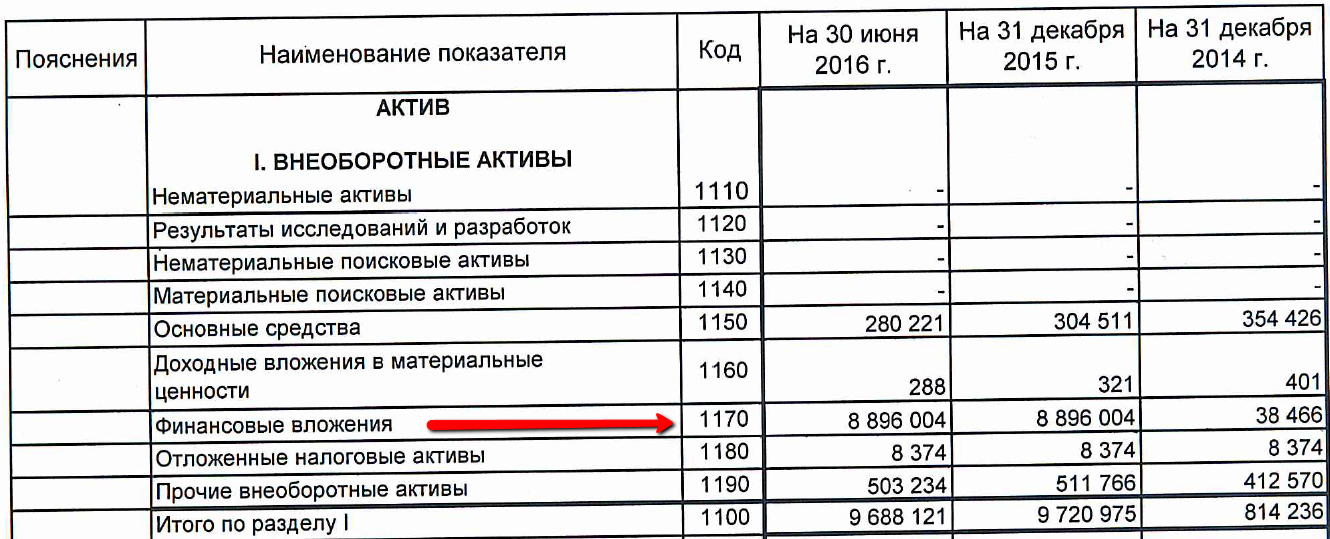

Переходя к бухгалтерскому балансу нас радует низкое соотношение суммы заемных средств к величине активов. Однако всматриваясь более подробно в данные бухгалтерского баланса, можно заметить, что солидная величина активов образована не суммой основных средств производственного предприятия, а суммой финансовых вложений, которая составляет порядка 8,9 млрд. рублей. При этом величина финансовых вложений в рублевом эквиваленте не изменилась с 31 декабря 2015.

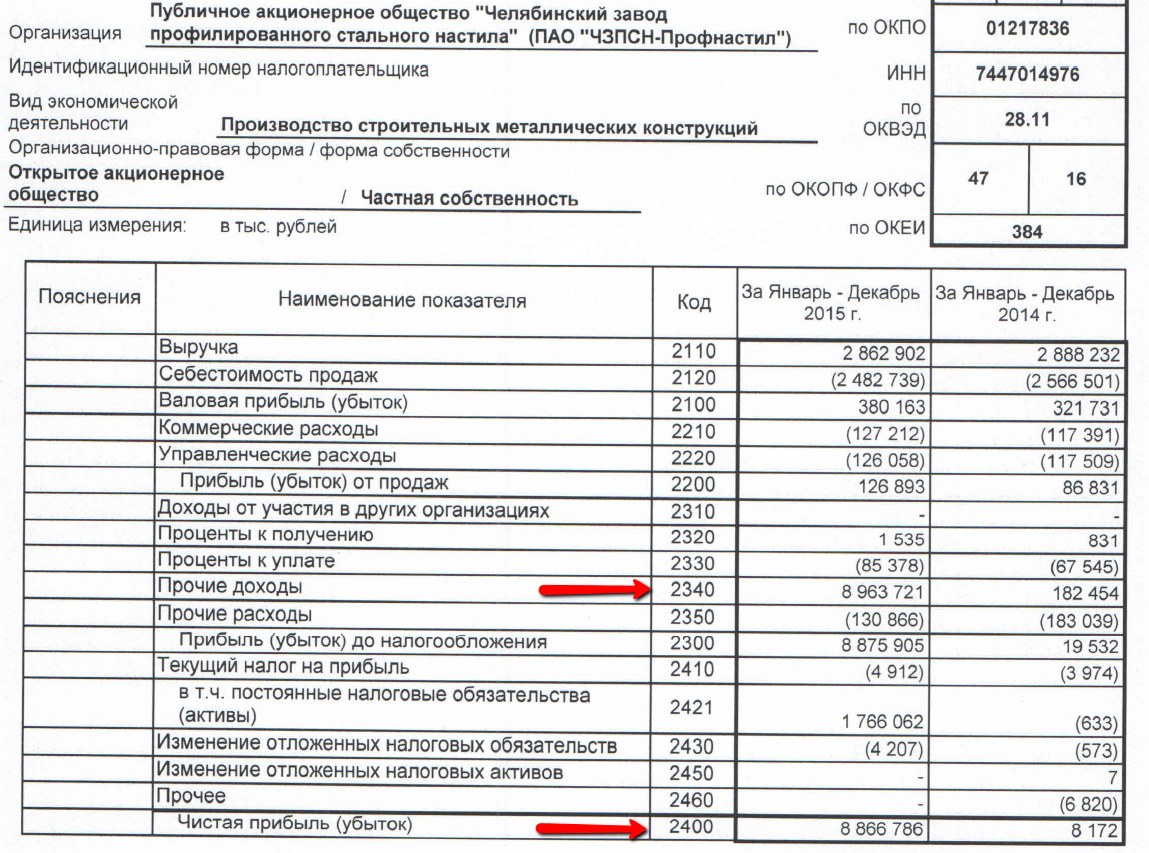

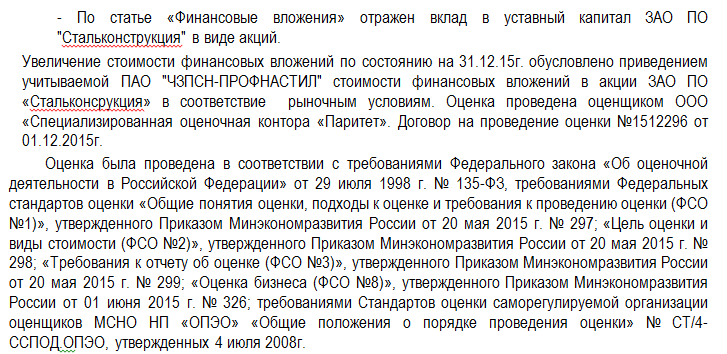

Поэтому для того, чтобы разобраться, откуда взялась подобная сумма мы обращаемся к годовому отчету за 2015 год, а также комментариям к данному отчету.

В конце 2015 года компания в отчете о финансовых результатах отметила доход в 8,9 млрд. рублей в графе “Прочие доходы”.

В годовом бухгалтерском балансе мы видим данную сумму в финансовых вложениях, подраздел “Вклад в УК дочерних обществ”. При этом за год эта сумма изменилась с 38,5 млн. руб. до 8,9 млрд руб. Для дальнейшего понимания причины происхождения данной суммы мы обращаемся к пояснительной записке к годовому отчету за 2015 год.

Таким образом Челябинский завод профилированного стального настила отразил многократный рост чистой прибыли за 2015 год просто переоценив принадлежащие ему акции ЗАО ПО “Стальконструкция” с 38,5 млн. рублей до 8,9 млрд. рублей. В полугодовом отчете за 2016 год мы видим реальное увеличение выручки и чистой прибыли, однако все та же сумма 8,9 млрд. рублей по-прежнему находится в нераспределенной прибыли общества. Потрясающе, даже с учетом разгона ЧЗПСН, если посчитать их капитализацию, то она составит менее 3 млрд. рублей, а тут какое-то непонятное ЗАО, у которого к слову даже сайта нет, по оценке компании 8,9 млрд. рублей. Стоит ли удивляться, что к концу дня ЧЗПСН выглядел вот так.

А вот график префов Ленэнерго за тот же самый день.

Сегодня эта компания также опубликовала отчет за полугодие, попробуем разобраться, вдруг и здесь нас встречают неутешительные выводы. Здесь следует напомнить, что Ленэнерго это дочка Россетей, получившая массу финансовых проблем из-за истории с банком Таврический. Долгое время компания демонстрировала чистый убыток, однако когда на горизонте появилась надежда, акции незамедлительно стали проявлять серьезную активность.

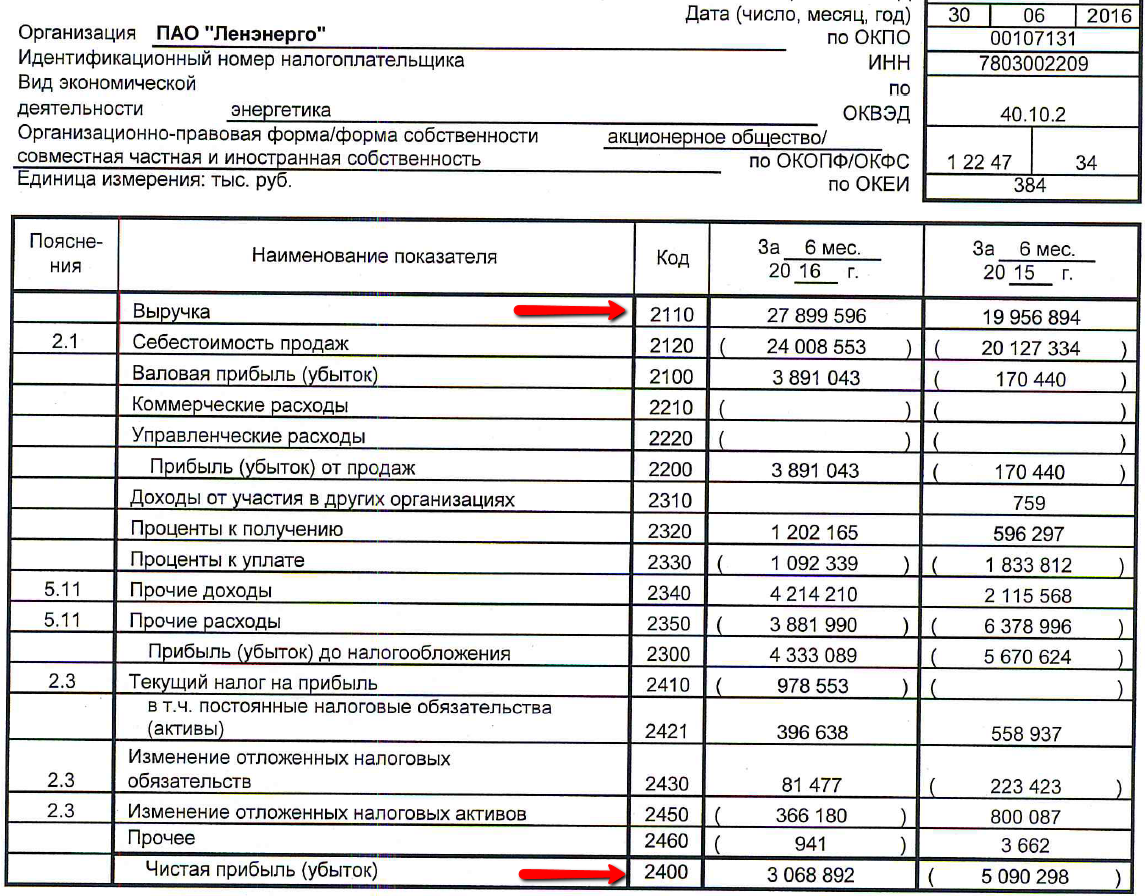

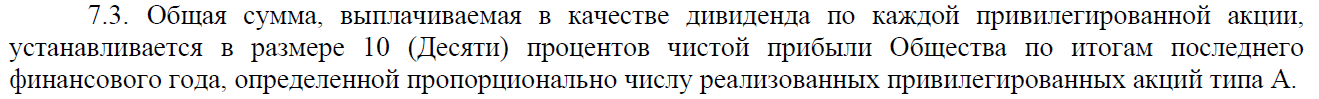

По сравнению с 5 млрд. убытка годом ранее, мы видим прибыль в 3 млрд. рублей. Почему это так важно для префов? Дело в том, что политика выплаты дивидендов по привилегированным акциям Ленэнерго прописана в уставе компании.

Попробуем рассчитать дивидендную доходность бумаг, как если бы компания принимала решение платить дивиденды уже сейчас.

1. Определяем 10% от чистой прибыли - 306 889 200 руб.

2. Делим полученную сумму на количество префов: 306 889 200 / 93 264 311 = 3,29 руб.

3. Определяем дивидендную доходность: 3,29 / 33,55 = 9,8%

Итак, даже с учетом того, что только за сегодняшний день бумаги подросли на 21% и с учетом того, что компания заработала данную прибыль только за полгода, мы уже претендуем на 9,8% дивидендной доходности. Если компания заработает хотя бы еще столько же, то мы получим очень высокий дивиденд по окончанию года. Поэтому не удивительно, что в бумагах такой спрос, хотя никто не может знать заранее, какая будет годовая прибыль. Менеджмент прогнозирует сумму прибыли еще выше, чем текущая полугодовая умноженная на два и это усиливает без того неслабый ажиотаж.

Данные истории показывают, что просто крупная цифра в прибыли или капитале компании не должна быть поводом слепой покупки. Следует более внимательно изучить каждую историю отдельно и отделить адекватную инвестиционную идею от плохой.

Желаю вам успехов и до новых встреч!