Предстоящая неделя, без сомнения, станет решающей и определит настрой инвесторов на финансовых рынках вплоть до ноябрьских выборов в США. В среду 21 сентября озвучит своё решение по ставке ФРС США, а также озвучит свой взгляд на монетарную политику Банк Японии, от которого вновь ждут расширения стимулов, и который вновь может всех разочаровать. Несмотря на важность заседаний этих двух Центробанков, на арену начинают выходить и другие, не менее важные факторы, которые могут в корне изменить ситуацию на долговом, валютном и фондовых рынках. Теперь обо всём по порядку.

Почему шансов для дальнейшего роста рисковых активов становится всё меньше, и почему от решения Центробанков уже мало что зависит? Вероятность повышения ставки в США на предстоящей неделе сейчас оценивается в скромные 15%, но после референдума в Великобритании смотреть на все эти ожидания абсолютно бессмысленно. Да, все опережающие показатели по экономике США явно сигнализируют о неминуемом спаде, индексы деловой активности в промышленности и в секторе услуг просто рухнули, но вот рынок труда чувствует себя пока стабильно, а наиболее главный показатель для ФРС и вовсе сигнализирует об обратном. Согласно последним данным, которые вышли в пятницу, инфляция в США взлетела до 10 летнего максимума.

В годовом выражении она уже почти год держится выше ориентиров ФРС в 2%.

Будет ли в такой ситуации ФЕД и дальше брать паузу? Или всё-таки воспользуется последним хорошим «окошком» для повышения ставки? Ведь и ЕЦБ и Банк Японии явно дали понять инвесторам, что расширять свои программы пока не намерены, а значит, дополнительных драйверов для роста американского доллара пока не появится, и ФРС может и должен действовать. В любом случае, повысит американский регулятор ставку или нет, но позитива для рынков акций его решение точно не прибавит. Даже если ставка останется на прежнем уровне, то будут сделаны намёки о готовности повысить её в декабре, и тут получается замкнутый круг – или ФРС временно напугает инвесторов и покажет, что больше на поводу у рынков он идти не намерен, или вновь покажет свою слабость и оставит всех участников рынка с ожиданиями повышения ставки уже в декабре. Всё-таки лучше первый вариант, нежели второй.

Не стоит забывать, что перед заседанием ФРС утром того же дня состоится заседание Банка Японии, и оно будет не менее важным для финансовых рынков, поскольку именно этот регулятор ещё 2 недели назад первым резко сменил риторику и отказался расширять стимулирующие программы, и именно после этого начались продажи на рынке долга по всему миру, которые усилились после заседания ЕЦБ. Ну не может он дальше смягчать монетарную политику, когда американский регулятор тянет с повышением ставки. Все новые стимулы от Банка Японии никак не смогли ослабить курс национальной валюты, поскольку никто не хочет верить в повышение ставки в США, а значит никто не хочет верить в дальнейший рост доллара. И если на предстоящей неделе, в очередной раз ФЕД не удивит своей решительностью, то и Банк Японии опять окажется в тупике. Ему опять не будет никакого смысла пытаться ослабить свою валюту против американского доллара, поскольку тот будет просто падать из-за нерешительности регулятора.

Сейчас понятно одно: все мировые Центробанки поняли, что «валютная война» это путь в никуда, и нельзя одновременно обесценить доллар, евро и иену. В сентябре начался уход от ручного управления, и начались скоординированные действия по нормализации денежно-кредитной политики. Пока европейский и японский регулятор перестали проводить действия, направленные на снижение национальных валют, американский регулятор должен попробовать ещё раз поднять ставку и сгладить негативные для рынка последствия своими мягкими заявлениями насчёт будущего ужесточения. Лучше поднять ставку в сентябре и дать всем понять, что следующее повышение будет не раньше, чем через год, чем оставить инвесторов в неопределённости и окончательно подорвать к себе доверие. Много раз в своей истории ФРС США делал то, чего от него не ждали, поэтому не всегда стоит полагаться на ожидания большинства. Ну а если ФРС оставит всё как есть, оставит инвесторов с мыслью повышения ставки в декабре, оставит в тупике и Банк Японии, то тогда фондовые рынки рискуют получить двойной удар и двойное разочарование.

Пока большинство гадают, будет ли повышение ставки или нет на сентябрьском заседании ФРС, долговой рынок нам уже не первую неделю сигнализирует о такой возможности. Крупные капиталы уже давно аккуратно фиксируют длинные позиции на рынке облигаций по всему миру, причём в последние дни распродажи только усилились. Всё как всегда, кто-то чего-то боится, или кто-то уже что-то знает.

Плюс ставки на межбанке в долларах продолжают находиться на годовых максимумах. Кто-то явно ставит на рост доллара, и кому-то они явно очень нужны.

Сам индекс доллара (DXY) в пятницу взлетел до отметки 96. При этом его цена уже более шести кварталов подряд находится в диапазоне с границами 92-100. В случае повышения ставки, DXY вновь пойдёт тестировать верхнюю границу диапазона, там же можно будет покупать и драгоценные металлы, которые всегда снижались на ожиданиях цикла повышения ставки и потом резко разворачивались после начала цикла.

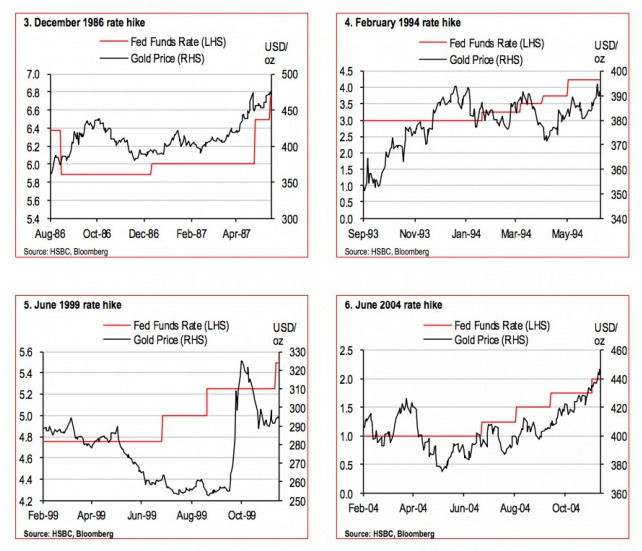

Для примера, последние 4 цикла повышения ставок в США.

Сейчас мы также в начале очередного цикла, который неизвестно когда закончится. Один раз ставку ФРС уже поднял, будет и второй. После первого повышения ставки золото показало рост почти на 250$, после второго рост должен быть более существенный, но в моменте, когда будет принято само решение, драгоценные металлы упадут на 2-3%.

Помимо заседаний Центробанков, есть сейчас на финансовых рынках и не менее важные интриги и проблемы, которые в любой момент запросто могут обрушить все фондовые рынки. В пятницу на прошлой неделе вновь сплыла интрига с крупнейшим в Германии банком - Deutsche Bank. Его акции за один день рухнули почти на 10% на новости о том, что Минюст США требует от него $14 млрд. Стоит отметить, что капитализация самого банка сейчас оценивается около 16 млрд. евро, и такой штраф ему не выплатить никогда. Да и сам Deutsche Bank, откладывая резервы, рассчитывал на штраф в пределах 5 млрд. долларов. Не так давно, крупнейшие американские банки тоже заплатили штрафы в несколько миллиардов долларов за подобные манипуляции на рынках в прошлые годы, но почти всем им удалось договориться о существенном снижении первоначально выставленного штрафа. Если вспомнить, то Goldman Sachs заплатил более 5 млрд. долларов за вызвавшие кризис 2008 года сделки с ипотечными облигациями, а Bank of America согласился заключить мировое соглашение по делу об операциях банка с ипотечными облигациями и выплатить американским властям рекордные 16,7 млрд. долларов. Так что Deutsche Bank, на котором сейчас 47 исков по разным манипуляциям на финансовых рынках в разное время, рискует пойти на дно намного быстрее, чем многие думали. Ну а если кто-то ещё сомневается, что существуют крупные игроки, которые манипулируют рынками, то стоит им более детально ознакомиться со всеми исками одного из крупнейших в мире банков. Осложнить процесс Deutsche Bank может иск, который недавно подал Европейский Союз на компанию Apple, причём размер иска ровно те же 14 млрд. долларов. «Совпадение? Не думаю». Выхода у крупнейшего германского банка сейчас практически нет. Многие ещё думают, что правительство Германии точно не допустит его дефолт, но что ему остаётся? Докапитализировать банк нельзя, национализировать тоже нельзя, иначе опять в ЕС будут двойные стандарты, и это приведёт к негативным последствиям. Иначе как объяснить сей факт, что правительству Италии запретили помогать проблемным банкам и на свой баланс выкупать у них активы, а другой стране, мол, можно это делать? Весь ЕС и так «трещит по швам», и такой прецедент допускать нельзя. Кстати, в эти выходные, сотни тысяч человек в семи городах Германии приняли участие в акции против заключения договора о создании трансатлантической зоны свободной торговли (TTIP). Американцам очень хочется пропихнуть этот договор, и они будут идти на любой шантаж ради этого, а значит тот же Deutsche Bank просто так не отделается. Что же будет, если этот банк “ляжет”? Тут даже гадать не стоит, будет повтор 2008 года, ибо на его балансе находится активов почти на 2 трлн. евро.

Хочется вспомнить ещё одно знаковое событие прошедшей недели, которое очень и очень показательно. В пятницу в Братиславе прошел неформальный саммит единой Европы, и впервые на него не пригласили Великобританию, поэтому не удивительно падение британского фунта в пятницу на 2%. Весь ЕС «трещит по швам» и, похоже, не за горами официальный выход Британии из него, по крайней мере, даже политики хотят быстрее с этим начать и закончить. Для рынков это будет ещё один удар. На последней встрече даже Канцлер Германии Ангела Меркель была более жесткой. Она сказала, что ЕС находится в «критической ситуации», да и, что скрывать, позиции и рейтинг самой Меркель уже давно идут вниз.

В заключение, нельзя обойти стороной ещё одну геополитическую новость, которая пришла на выходных. Американская авиация нанесла несанкционированный авиаудар по ИГИЛ в Сирии, но “якобы” промахнулась и в результате попала по сирийским вооруженным силам, причинив немалый ущерб. Россия созывает экстренное заседание Совета безопасности ООН по вопросу авиаударов. "Если бы США хотели нанести эффективный удар по ИГИЛовцам, которые осаждают Дейр-эз-Зор, то или сейчас можно было бы проконсультироваться с нашими военными, с которыми они находятся в постоянном контакте, а уж если бы хотели официально — могли бы подождать пару дней для совместной работы", — добавил российский постпред, господин Чуркин. Он заявил, что "другие аспекты ситуации указывают, что это вполне могла быть провокация". Произошедшее ещё больше обострит отношения между Москвой и Вашингтоном, и все эти геополитические риски могут спровоцировать ещё один выход нерезидентов из российских активов.

Как мы видим, риски геополитики растут с каждой неделей всё сильнее, а тут ещё и все главные в мире Центробанки начали менять риторику. Если всё это приведёт к ещё более серьёзным продажам на долговом рынке всех стран, то надутый «пузырь» на рынке облигаций может и лопнуть. Кстати, после решения российского ЦБ понизить ставку на 0.5% до 10%, и на российском рынке долга начались продажи, но перед выборами рубль этого пока не заметил. Теперь выборы в Госдуму позади, и у рубля, похоже, начнётся новая жизнь. Ему придётся вспомнить, что для его поддержки только в августе было потрачено 18% резервного фонда, а тут ещё и цены на нефть рискуют провалиться ещё на 10-15%.

Кстати, о нефти. 26–28 сентября в Алжире в рамках XV Международного энергетического форума состоится встреча представителей стран — членов ОПЕК. Также в форуме планирует принять участие глава Минэнерго России Александр Новак. Встреча представителей стран-членов ОПЕК в Алжире не имеет силу обязательных к исполнению решений, поскольку носит неформальный характер, заявил генеральный секретарь ОПЕК Мохаммед Баркиндо. "Это будет неофициальная встреча, а не собрание для принятия решений", - отметил Баркиндо, добавив, что за время последней июньской встречи произошло много событий. Похоже, никакого позитива для рынка нефти эта встреча не сулит, если и будут подписаны какие-либо соглашения, то это будет только в ноябре на официальной встрече ОПЕК. А между тем, начали стремительно наращивать объёмы добычи и Ливия, и даже Нигерия. В общей сложности, до 600-700 тысяч баррелей в сутки с этих двух стран может увеличиться предложение на мировом рынке уже через месяц, хотя даже сейчас переизбыток уже более 1 млн. баррелей в сутки. Кстати, сейчас просто идеальный момент воспользоваться структурным продуктом со 100% защитой капитала со ставкой на падение рубля.

Что же касается российского рублёвого индекса ММВБ, то он за прошедшую неделю скорректировался от максимальных отметок уже на 4% и вернулся в зону сильного диапазона поддержки 2000-1960 пунктов. Если этот диапазон будет пробит вниз, то нас ждёт более масштабная коррекция с первой целью на отметке 1900 и второй целью на отметке 1820 пунктов. Я, как и планировал, взял технический откат и в пятницу сократил короткие позиции по ММВБ. Основная ставка прежняя – на рост доллара, и частично начал формировать длинную позицию по Газпром и Сургутнефтегаз, но это уже долгосрочные фундаментальные идеи, и до конца года акции этих, да и почти всех компаний, могут запросто провалиться на 10-20-30%. В любом случае, длинная позиция по доллару, выступает сейчас неким хеджем и должна перекрыть убытки при формировании длинной позиции по этим двум активам. Цель на год у меня была 35%, теперь хочется дотянуть до 40%.

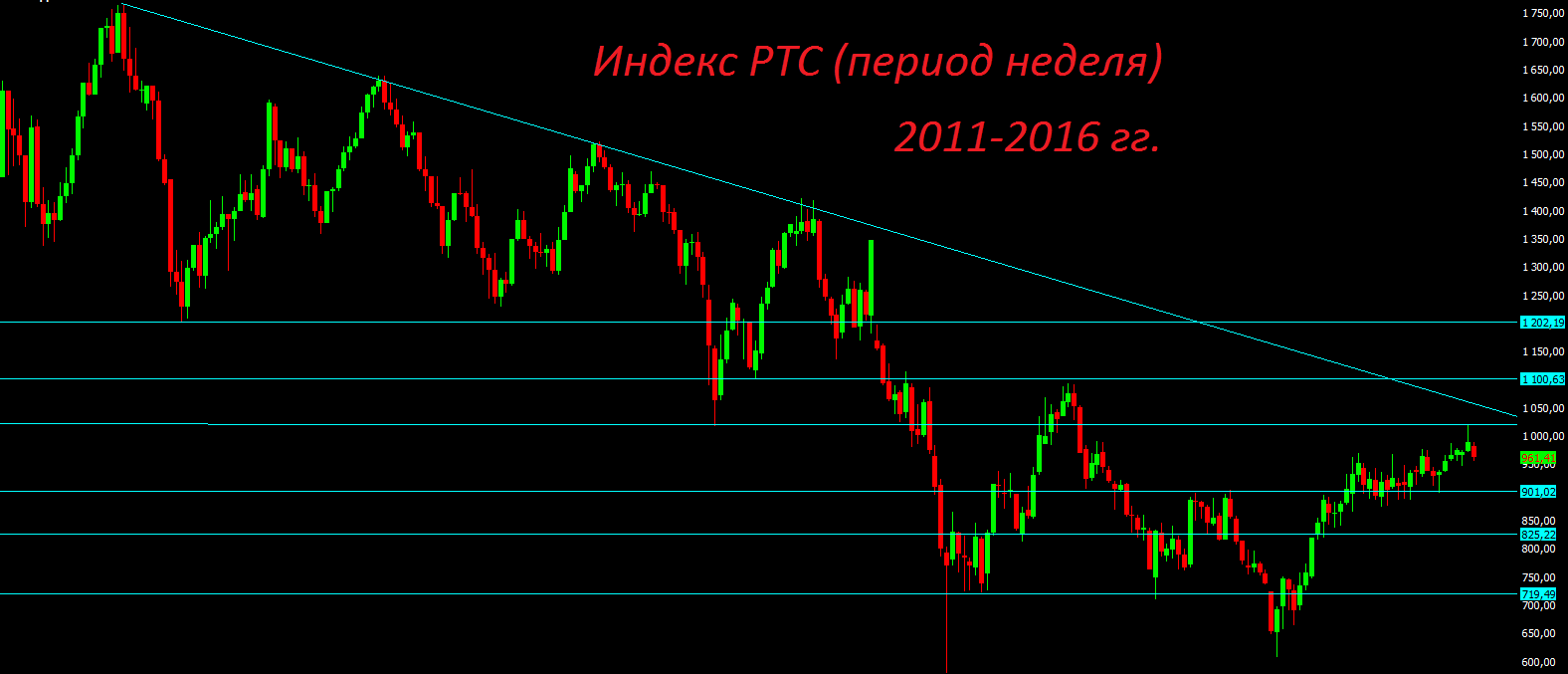

А что касается валютного индекса РТС, то он продолжает находиться в нисходящем 5-летнем тренде. Пробой вниз отметки 900 пунктов откроет дорогу к отметке 800, а вот если и она не устоит, то следующая цель – она же финальная, будет находиться в диапазоне 450-500 пунктов, но пока об этом не стоит думать.

Интересные среднесрочные инвестиционные идеи:

Акции Суругтнефтегаза обыкновенные. Цена акций подошла к важному и сильному уровню.

Акции Сургутнефтегаза (привилегированные ) также подошли к важному уровню 29.5. Для покупки в долгосрок цена хорошая. Будет пробой или нет, никто не знает. Падение рубля должно быть на руку данному эмитенту.

С уважением, Василий Олейник, эксперт инвестиционной компании "Ай Ти Инвест"