Хотите знать больше о возможности использования биржевых фондов (ETF) в торговле? Лесли Н. Мейсонсон - активный трейдер ETF и президент Cash Management Resources, консультационной фирмы, специализирующейся на стратегиях торговли ETF. Он автор ряда книг по торговле и ведущий блога в интернете.

Одним из последних новшеств в сфере ETF за последние годы стало введение понятия "фактор", призванного повысить эффективность и минимизировать риски по сравнению с традиционным подходом, основанным на рыночной капитализации.

Одним из последних новшеств в сфере ETF за последние годы стало введение понятия "фактор", призванного повысить эффективность и минимизировать риски по сравнению с традиционным подходом, основанным на рыночной капитализации.

Такой фактор представляет собой определенную характеристику бумаги, которая продемонстрировала свою способность приносить доход не ниже среднего при меньшей рисковой нагрузке на торговый счет. В качестве предвестника основанных на факторах ETF, Morningstar в 2000 году представила свой стиль торговли акциями, который включал в себя девять наборов акций (большой, средней и малой капитализации) нанесенных на вертикальную ось, а также стоимость, смешение и рост, нанесенные на горизонтальную ось. Акции помещались в один из этих наборов, после чего сравнивалась их результативность.

ETF, основанные на факторах, показали лучшие результаты

По данным Morningstar, с 2010 года основанные на факторах ETF привлекли инвестиций на сумму свыше 250 миллиардов долларов. Провайдеры, предлагающие такие ETF, используют один или несколько конкретных факторов. Кроме того, академические и отраслевые исследования показали, что использование таких факторов, по отдельности или в сочетании, может повысить доходность при снижении риска на длинном отрезке времени - не менее нескольких десятилетий.

Среди прошедших тестирование на истории факторов, показавших способность превосходить стандартные показатели, были качество, стоимость и моментум. Кроме того, доходность выше среднего, хотя и не такую хорошую, показали такие факторы, как низкая волатильность, размер (например, малая капитализация) и дивидендный доход.

В целом, по данным FactSet, за 30-летний период, заканчивающийся 2015 годом, акции с низкой капитализацией опережали акции с большой капитализацией в течение 13 лет, включая 1991, 2001, 2003 и 2009, когда отрыв составил более 10 процентных пунктов. В среднем за данный период, они опережали акции с большой капитализацией на 0.7%. Для сравнения: стоимостные акции опережали рынок в 23 годах из 30, при среднем превышении 3.5%, а моментумным акциям удалось это сделать в 18 годах, при среднем превышении 1.53%.

Исследователи из Vanguard проанализировали распространенные факторы в период с 2005 по 2014 год и обнаружили, что за этот период моментумные акции показали наибольшую годовую доходность в 2005, 2007 и 2013 годах, стоимостные - в 2006 и 2012 годах, а низковолатильные - в 2011 и 2014 годах.

Конечно, на коротких отрезках времени, например в течении одного года, любой фактор может становиться или прекращать быть благоприятным и может отставать от средних показателей широкого рынка, а затем, через несколько лет, вновь стать сильным лидером. Именно это наблюдалось в исследовании Vanguard. Как и при любом инвестиционном подходе, мы не можем знать, покажут ли какие-то из этих факторов результативность выше эталонной в последующие десятилетия. Но это оказывается возможным, если основываться на оценке таких ETF, доступной за несколько прошлых лет.

Факторные ETF продолжают появляться на рынке. Например, Fidelity Investments в октябре 2016 года ввела несколько из них, включая дивиденды (FDVV), повышающиеся котировки (FDRR), низкую волатильность (FDLO), моментум (FDMO), качество (FQAL) и стоимость (FVAL). Удивительно, что Fidelity так долго тянула с выпуском на рынок этих ETF, ведь компания изучает факторы уже более 30 лет и давно использует их в своих стратегиях действующих паевых фондов. Интересно будет понаблюдать, соберут ли эти ETF достаточно активов, чтобы поддерживать свою жизнеспособность, тем более, что другие провайдеры уже несколько лет используют подобные ETF и скопили значительные активы.

Все больше и больше равновзвешенных, основанных на факторах ETF предлагается провайдерами, так как на многолетних промежутках времени они зачастую приносят лучшие результаты, чем рыночно-взвешенные ETF.

Сравнение результативности на основании факторов

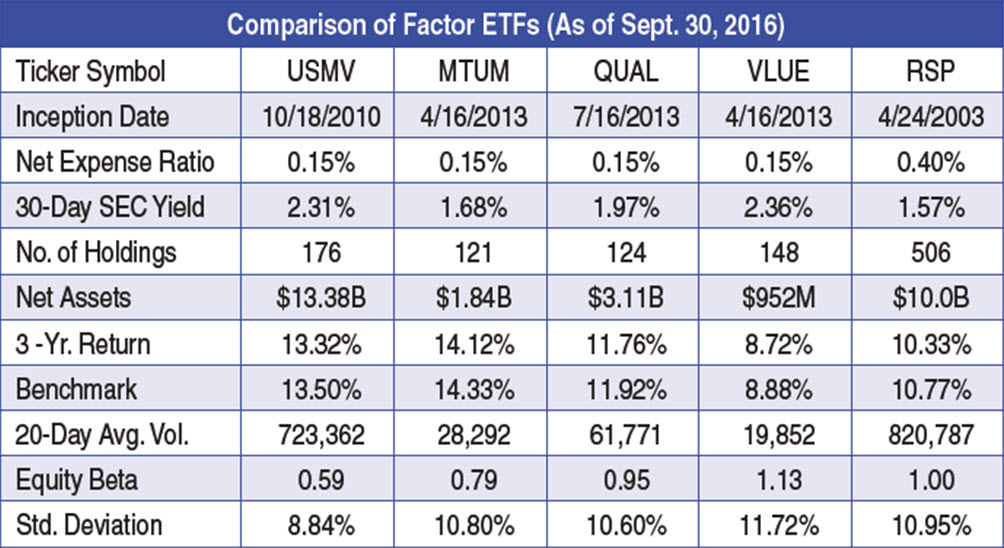

Давайте рассмотрим несколько широко известных факторных ETF и оценим их показатели за последние три года, по 21 октября 2016 г., поскольку все они существовали в этот период. Первые четыре ETF из списка на рисунке 1 - это ETF iShares для минимальной волатильности (USMV), моментума (MTUM), качества (QUAL) и стоимости (VLUE), соответственно.

Рисунок 1. Сравнение ETF, основанных на факторах

Последние три портфеля ETF - это инвестиции в бумаги с большой и средней капитализацией. VLUE использует три фактора одновременно - рентабельность капитала, изменчивость прибыли и соотношение заемного и собственного капитала. Пятый ETF в списке - равновзвешенный ETF по S&P 500 от Guggenheim (RSP), вышедший на рынок в апреле 2003 года.

Лучшую доходность из этой пятерки показал MTUM - 14.12% (у USMV - только 13.32%). При этом, у него второе снизу значение бета (0.79), но очень низкий дневной объем (28 292). VLUE показал самую низкую результативность (8.72%) и самое высокое среднеквадратичное отклонение, вызванное неблагоприятными годами, когда доходность была низкой.

Тем не менее, у него - самая высокая текущая доходность (2.36%), но самый низкий среднедневной объем (19 852). RSP существует уже 13 лет и накопил активов на $10 миллиардов, но у него самый высокий процент чистых расходов (0.40%) и самый большой среднедневной объем (820 787).

С точки зрения трейдеров, USMV и RSP предлагают наиболее ликвидные инструменты. В то же время, MTUM, VLUE и QUAL предлагают приличную доходность долгосрочным инвесторам.

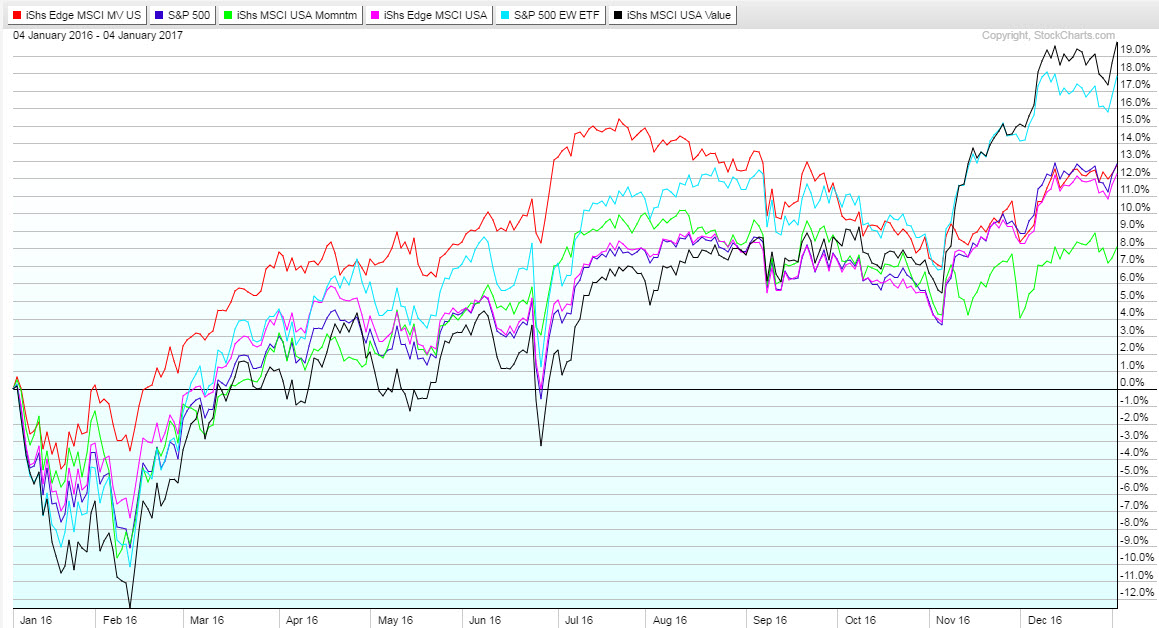

На рисунке 2, где показана результативность факторных ETF за 2016 год

Рис. 2. Сравнение ETF

Из анализа краткосрочных временных периодов можно сделать вывод, что ведущие и отстающие факторы могут довольно быстро меняться местами, и что требуется долгосрочный инвестиционный горизонт, чтобы получить реальное преимущество от конкретной факторной стратегии.

Инвесторы и трейдеры, желающие найти "золотую середину" между стандартным подходом "купить и держать" и активным инвестированием, могут дополнить эти стратегии другими прибыльными стратегиями инвестирования, вкладывая часть средств с учетом факторов. Но это следует делать только после проведения должной проверки. Сюда входит оценка не только возможных преимуществ рассматриваемых ETF, но также и их недостатков, таких как доля затрат выше среднего уровня, структура портфеля, дисбалансы по секторам, ликвидность, спред бид/аск (для активных трейдеров) и частота перераспределения инвестиций, приводящая к краткосрочному приросту капитала.

Кроме того, трейдеры и инвесторы могут вместе с факторными ETF использовать несколько технических индикаторов, таких как MACD и 100- или 200-дневная скользящая средняя, чтобы находить своевременные точки входа и выхода в пяти рассмотренных выше факторных ETF с целью оставаться в самом сильном из них, пока не появится торговый сигнал на продажу, а затем перевести средства в очередной самый сильный ETF из этого пакета.