Добрый день, уважаемые читатели.

После предыдущей статьи поговорим о более простых вещах, сегодня никаких формул и расчетов. Поскольку анализировать сейчас особо нечего, ждем отчеты за полугодие (тем более что некоторые компании не отчитываются поквартально), ждем поступающие дивиденды. Поэтому есть возможность несколько систематизировать конкретные события, с которыми связаны определенные ожидания.

В данной статье я постараюсь это сделать и выбрать такие события, которые подтверждаются планами компании, заявлениями руководства, в общем обойтись без своих надумываний в плане событий, но, конечно, поделюсь своим отношением к происходящему.

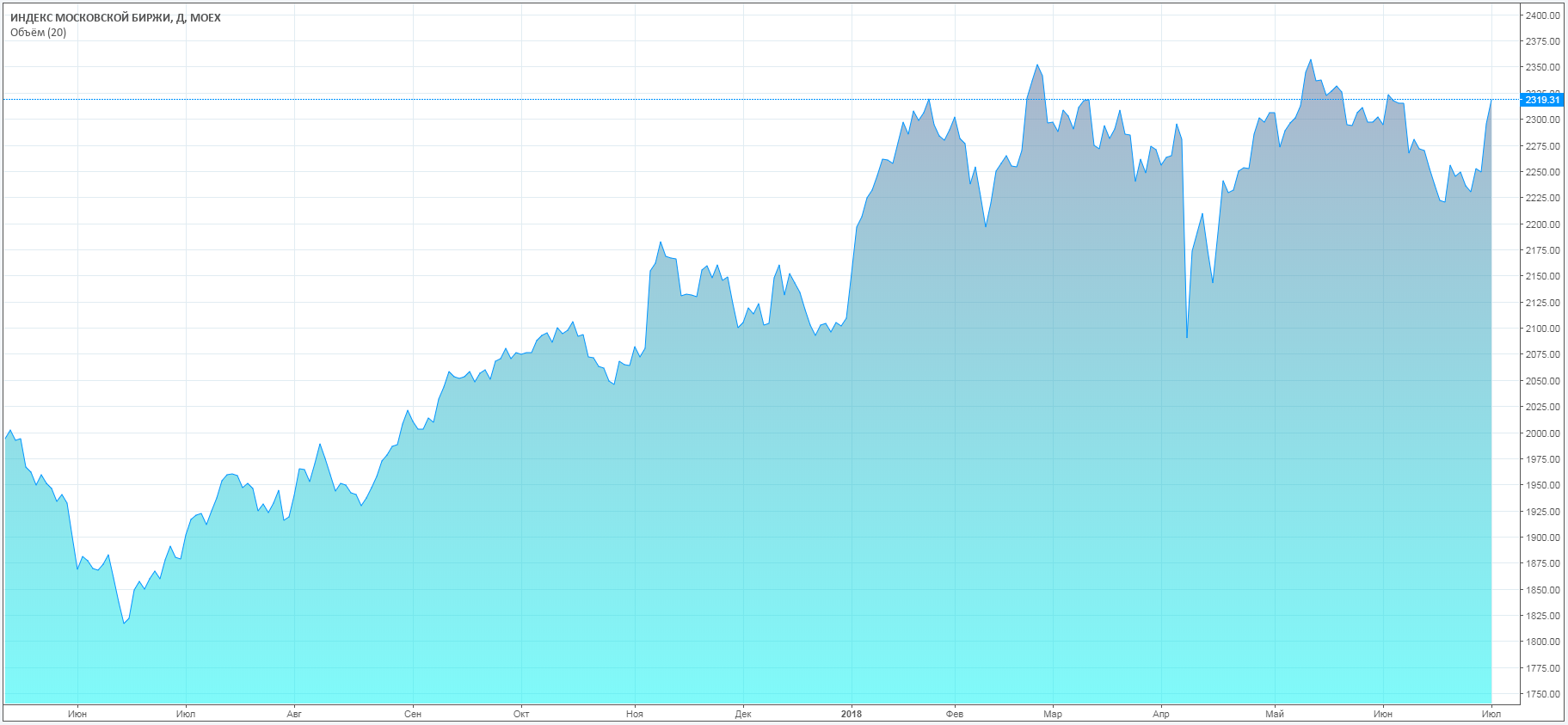

Мы встречаем этот период с рынком около максимумов, но нельзя сказать, что мы особо росли, нельзя сказать, что все стоит очень дорого. Может ли рынок упасть? Разумеется. Может и вырасти, гадать бесполезно. Нужно просто продолжать свое дело и руководствоваться своим мнением.

Пока я постепенно собирал материалы к этой статье, некоторые события успели произойти, но я все равно их включаю, т.к. изначально они были в списке. Объединим и систематизируем. Порядок рассмотрения — простой алфавитный, по названию компании.

Алроса и ее дивполитика

Про Алросу я писал в одной из прошлых статей, ожидаемое событие — принятие дивполитики — уже произошло.

Итак, новая дивполитика включает в себя 50-100% FCF, не менее 50% ЧП МСФО при условии поддержания низкого уровня долга.

Компания оставила себе немного пространства для маневра, здесь можно увидеть плюс (кто ожидает распределение всего потока) или минус (кто ориентируется на 50% FCF, ведь этот уровень может быть ниже 50% ЧП), однако нижняя установленная планка по 50% ЧП — однозначный позитив. Чем больше ограничений снизу в плане дивполитики, тем лучше (тут мы можем вспомнить прекрасный пример Ростелекома).

Добавляет позитива и покупка господином Ивановым акций практически на локальных хаях.

Я сократил долю Алросы на росте, остальное продолжу удерживать. На ближайшие годы она становится отличным дивитикером (приобретающим от роста доллара), но как и положено дивитикеру, добирать его стоит в случае хороших коррекций. От 85 и ниже было бы неплохо.

БСП и его байбек

Да, я жду во второй половине года байбеки и от Лукойла и от МТС, но там это скорее всего поддерживающие мероприятия, а в БСП оно во-первых не регулярное, во-вторых, бумага разительно отличается по ликвидности от тех же МТС и Лукойла. Достаточно вспомнить, как в аналогичном стакане Дикси задрала бумагу на проводимых выкупах. Для начала необходим прецедент, а далее необходимо оценить его силу воздействия на котировки.

Все знают, что стоимостной потенциал у БСП огромен, но необходимы конкретные действия от компании, которые позволят ему раскрыться. Что-то уровнем посерьезнее чем их ГОСА.

Детский мир и его новый собственник

Если продажа контрольного пакета не только удастся, но и состоится в текущем году, то вопрос оценки интересов нового мажоритария несомненно выходит вперед. Ранее Евтушенков отмечал высокий интерес к ДМ со стороне иностранцев, мы в свою очередь прекрасно знаем в какие прекрасные дивидендные истории могут превращаться подобные активы. Так или иначе, будет необходимо оценить, как в новой стратегии согласуются рост и дивиденды.

Но прежде всего от сделки ждем цену. Несмотря на многочисленные заверения о продаже с премией за контроль возможна совершенно иная ситуация, где актив будет продан с дисконтом. Если так, с очень большой вероятностью цена будет очень интересной для покупки.

Магнит и его стратегия

Продуктовая стратегия, представленная Магнитом сразу после известной сделки, не отметилась особыми подробностями. Далее факты выходили достаточно разрозненно. Сначала были заявления о дивидендах 40% ЧП МСФО, далее компания вступила в переговоры о приобретении аптечного бизнеса. Закон о продаже безрецептурных лекарств в торговых сетях ушел вместе с Шуваловым и это только добавило неопределенности в дальнейшую стратегию. Тем не менее, я отчетливо помню, как на конференц-звонке компания отрицала связь между этим законом и приобретением CIA.

Настало время собрать эти факты в единый вектор новой стратегии.

Пока лишь могу добавить шутку, что Магнит начал работу с Почтой России, но эффект в отчетности появится небыстро.

МОЭСК и его прибыль

Также писал про эту историю с удвоением прибыли за счет неизвестных факторов. Буду следить, но не факт, что брать, пока просто интересно.

По итогам года мы узнаем, что руководство МОЭСК представляет собой один из предложенных вариантов

- дают опрометчивые обещания, не ощущая ответственность за них;

- держат слово за счет рисовки показателей в отчетности;

- видят реальные точки роста.

НМТП и его структура акционеров

Активно обсуждаемая история, где события развиваются с переменным успехом, но несмотря на текущий позитив выглядит сомнительным, что время работать с ней пришло. Пока дело Магомедовых не закрыто и их выход из компании не был осуществлен, можно ожидать хорошей скидки за прекрасный актив и воспользоваться этим, если вы конечно не против оказаться в одной лодке с Роснефтью/Транснефтью.

Также необходимо держать в голове, что прибыль 2017 так и осталась нераспределенной, раздел этих денег оставили на более поздний период. Вопрос правильного выбора момента на текущем этапе лично для меня предполагает отсутствие спешки.

РусГидро и ввод запланированных объектов из инвестплана

Планирую рассматривать это как инвестиционный апогей с потенциальным дальнейшим снижением капекса. Разумеется, впереди предстоит еще много работы и времени, однако и акцию я не планирую продавать ближайшие годы.

Факт (теперь уже можно говорить так, хоть все и отрицалось) продажи пакета ИнтерРао нейтрально-положителен, новость в моменте вряд ли окажет воздействие на котировки, так как никаких спецдивов ожидать не стоит ни тут ни в ФСК (хоть встречалась информация о возможном рассмотрении таких дивов, но крайне сомнительно). Сумма немного поможет отрицательному денежному потоку на этапе реализации инвестпрограммы, но не более того.

Система и гашение долга

Несмотря на ранее вышедшую презентацию по итогам 1 кв. 2018, где основная доля гашения долга указана на 2019 год, определенные изменения по долгу, связанные с продажей активов, возможны уже в текущем году. Также на конференц-звонке Дубовсков сообщил, что возврат к прежней дивполитике возможен после продажи Детского мира.

На ГОСА Системы было не так много конкретики, компания больше старалась передать не факты, а эмоции и уверенность, некую надежду. Планируемый возврат к дивполитике растиражировали как согласованный факт, меж тем совершенно нет уверенности, что деньги от возможных продаж поступят уже к концу года и у Системы возникнет непреодолимое желание сразу же выплатить дивы. В целом я рассчитываю, что Система в общей сложности пропустит два-три платежа по отношению к стандартной политике (будем считать, что один уже пропустили). Поэтому возврат к старым выплатам ожидаю не раньше, чем по итогам 2018 года. Пока продажи не прошли гадать бесполезно, плюс сама Система обещает больше конкретики ближе к концу года.

Добавим сюда потенциальную продажу БЭСК. ФСК получает деньги за пакет ИнтерРао и является основным лицом в переговорах с Системой по этому активу. Полгода вполне может хватить для проведения этой сделки и тогда это будет относиться к текущему году. Как минимум, на крабовые сендвичи хватит…

Собственно сам ФСК ЕЭС

Его продажа акций уже является фактом, хоть и продали неполный пакет. Тут особо обсуждать нечего, выплачиваемые дивиденды будут относиться уже не к текущему году, здесь особо останавливаться не будем. Я буду ждать 2 копейки дивидендов, все что выше — пусть будет приятным бонусом.

Из событий текущего года, повторюсь, возможные приобретения после поступления денег от ИнтерРао. Продавать ФСК до какого-то ощутимого роста не возникает даже мысли.

ЭнелРоссия и Рефтинская ГРЭС

Дело тянется с конца 2016 и каждый раз “уже все готово”, компания так может дотянуть до завершения строительства своих ветряных мельниц (может в этом и заключался подход?). Интересно, что в годовом отчете за 2017 одно из основных направлений расходов это как раз модернизация Рефтинской, компания продолжает вкладывать в станцию. Любой, кто знакомился с этой компанией, наверняка знакомился и со стратегией на предстоящий период, эта стратегия подтверждается годовым отчетом.

Однако из общения с представителями компании совершенно ясно, что после продажи Рефтинской эта стратегия будет пересмотрена и опираться на нее нельзя. Единственное, что, возможно, не будет пересмотрено это уровень процентной выплаты из чистой прибыли, его могут оставить на уровне 65%, однако сама чистая прибыль однозначно не будет соответствовать плану.

Также с большой вероятностью плану будет соответствовать и прогноз по капексу на 38 млрд. руб. до 2020 года. Однако если раньше этот капекс должен был обеспечиваться долгом (рост ND/EBITDA с 1.00 до 2.00), то теперь деньги найдутся. Таким образом, временно стоимостные показатели улучшатся, а дивиденды потенциально сократятся, но для начала нужен сам факт продажи Рефтинской. Если в этом году опять протянут, то будет выплачено 0.13-0.135 руб. на акцию.

Плюс при продаже Рефтинской ожидают оферту на уровне 1.55 руб., подтверждений этому не видел, в ожидания предварительно включать не буду. Но если все будет так, будет отличный момент для выхода из бумаги.

Юнипро и новая дивполитика

Спокойная не имеющая долга компания имеет ориентир по выплате 0.11 руб. в декабре после аналогичной отсечки, прошедшей на днях, однако после этой выплаты планируется изменение дивполитики и вполне возможно — к лучшему.

В пользу Юнипро:

- негативный эмоциональный навес от неплатящего Фортума ушел в текущем году с их первой за долгое время выплатой

- запуск Березовской ГРЭС: все уже на финальной стадии и запуск ожидается в 2019, что позволит улучшить и без того неплохие показатели

Посмотрим, чем нас порадует Юнипро в конце года.

На этом все по ожидаемым событиям, на мой взгляд я систематизировал все, о чем у меня есть какая-то адекватная информация и за чем я планирую следить в текущем году. Помним, что на котировках в наибольшей степени сказываются неожиданные события. Не факт, что они будут отрицательные, вот например, пошла проработка вопроса выплаты промежуточных дивидендов от госкомпаний, может нас тут ждет источник позитива.

Спасибо за внимание! Мыслите позитивно, уверенно двигайтесь вперед, но смотря под ноги :)

Всего вам доброго!

Григорий, вы как лучик света среди криптотемноты, заполонившей весь эфир данного портала... Тоскую по ютимагу, что был пару лет назад.