Russell 2000, индекс акций с низкой капитализацией, является драйвером растущего рынка. Давайте посмотрим, почему вскоре он может стать причиной падения фондового рынка.

Фондовый рынок предвосхищает изменения в экономике и, как правило, достигает вершины или дна за 6-9 месяцев до изменения фундаментальных экономических показателей. Во время бычьего рынка, акции самых крупных и наиболее прибыльных компаний обычно достигают вершины последними, поскольку они лучше других способны сопротивляться общим рыночным настроениям. И наоборот, акции мелких компаний во время бычьего рынка обычно оказываются на вершине первыми. Так произошло в 2000 году, когда Russell 2000 (RUT) достиг своего пика раньше, чем S&P 500 (SPX). В 2007 году RUT сформировал вершину за три месяца до того, как это сделал SPX. То же самое может произойти и в 2018 году.

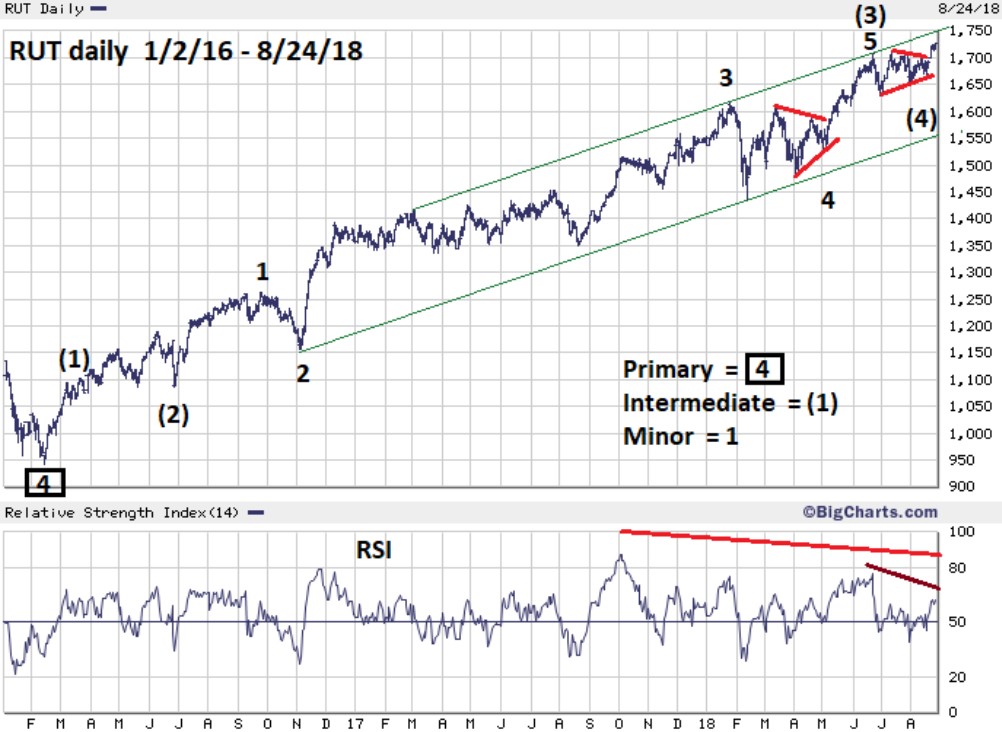

Дневной график RUT 2016-2018

20 июня 2018 года RUT достиг отметки 1708.09, где, похоже, встретил значительное сопротивление. После этого RUT немного опустился, но затем, 10 июля, вышел на новый High, ненамного превысив предыдущее значение. Затем RUT сделал еще одну неглубокую коррекцию, прежде чем выйти на новый исторический максимум.

Курс, которым двигался RUT с января по май, представлял собой классический пример горизонтального треугольника из волновой теории Эллиотта. Очень интересен тот факт, что боковое движение RUT с июня по август, похоже, тоже является горизонтальным треугольником. Это очень важная информация, потому что горизонтальный треугольник появляется только в четвертой волновой позиции движущих волн и в волновой позиции "В" корректирующей фигуры (A, B, C).

Посмотрите на дневной график RUT, приведенный на рисунке 1.

Похоже, что в 2018 году RUT сформировал серию «четверок» и «пятерок», коррелированных с сериями «единиц» и «двоек» движущей волны, которая началась в феврале 2016 года.

Рисунок 1. Очень интересен тот факт, что боковое движение RUT с июня по август является горизонтальным треугольником

После завершения формирования горизонтального треугольника обычно происходит резкий импульс в направлении первичного тренда. Как правило, добавив величину самой широкой части горизонтального треугольника к точке завершения треугольника, можно спрогнозировать конечную точку импульса, возникающего после формирования треугольника. Самая широкая часть треугольника январь-май равна 179.09. Добавив это значение к конечной точке треугольника 1527.71, появившейся 1 мая, получаем цель 1706.80. 20 июня была достигнута вершина 1708.09.

Самая широкая часть треугольника июнь-август была равна 78.48. Добавив это значение к конечной точке треугольника 1663.53 от 16 августа, получаем для RUT цель 1742.01, что очень близко к линии растущего тренда, проведенной от марта 2017 года.

Недельный график RUT 2008-2018

Обычно, при нанесении трендовых линий на график акции или индекса после того, как произошел большой рост в процентном отношении, лучше использовать логарифмическую шкалу. Но в некоторых случаях работает и арифметическая шкала. В случае бычьего рынка на RUT, который начался в 2009 году, недельный график с арифметической шкалой дает потрясающую информацию.

Посмотрите на недельный график RUT, приведенный на рисунке 2.

Рисунок 2. Трендовая линия, проведенная от вершины 2011 года

Трендовая линия, проведенная от вершины, сформированной в 2011 году, почти сходится с проведенной от 2017 года линией среднего тренда в районе значения 1740-1750. Точка пересечения этих двух трендовых линий попадает на начало сентября. Если RUT действительно сформирует максимум в этой зоне, то линия долгосрочного тренда будет означать вершину, которая может держаться несколько лет.

Заметьте, что недельный RSI демонстрирует значительную двойную медвежью дивергенцию — так же, как и дневной RSI. Месячной медвежьей дивергенции RSI для бычьего цикла, который начался в 2009 году, нет. В то же время, имеется месячная медвежья дивергенция RSI относительно пика RUT, достигнутого в мае 1996 года.

Обзор основных индексов фондового рынка США

S&P 500

24 августа SPX вышел на новый исторический максимум. С точки зрения волновой теории Эллиотта, это подтверждает возможность того, что пятая волна пойдет дальше, чем предполагаемая третья волна, завершившаяся в январе 2018 года. Один лишь этот факт говорит о том, что нам надо быть начеку, так как SPX, возможно, 24 августа сформировал важную вершину. Кроме того, SPX всего лишь чуть больше, чем на три пункта, превзошел январскую вершину. Соотношение равенства Фибоначчи — 1:1 — встречается очень часто. В данном случае, предполагаемая пятая волна почти равна предполагаемой четвертой. Возможное сопротивление на уровне Фибоначчи — еще один повод для настороженности в отношении того, что SPX может находиться на важной вершине или вблизи нее.

Если RUT сформирует вершину в зоне сопротивления 1740-1750 или окажется, что максимум уже достигнут, то наиболее вероятным будет продолжение ралли SPX в течение, как минимум, двух недель. Но мы должны быть готовы к любому развитию событий. В то же время, маловероятно, что SPX сможет сформировать важную вершину одновременно или даже раньше, чем RUT достигнет своего максимума.

Nasdaq Composite

Этот индекс тоже вышел на новый исторический максимум 24 августа. Краткосрочный прогноз — бычий. Окончательные максимумы в 2000 и 2007 годах формировались только одним из этих трех основных индексов американского фондового рынка. Если в 2018 году появится важная вершина, то окончательная вершина может быть сформирована одним индексом, без подтверждения двумя другими.

Dow Jones Industrial Average

В январе этот индекс вышел на исторический максимум, подтвержденный месячным, недельным и дневным RSI. Важные вершины на графиках акций и фондовых индексов практически всегда сопровождаются как минимум одной медвежьей дивергенцией RSI. Это означает, что Industrials может сделать новый, пусть даже малозначительный, максимум где-то в начале-середине сентября.

Заключение

Совокупный объем информации, собранной на графиках RUT и основных фондовых индексов США, говорит о возможности появления на RUT важной вершины в течение ближайших недель. SPX может подойти к уровню 3000, а Dow Jones Industrial Average — достичь нового, пусть даже незначительного, максимума в районе начала-середины сентября 2018 года.

Автор: Марк Райвест (Mark Rivest)

Источник: traders.com