Разное

За последние недели через экстренный фонд ликвидности BTFP было добавлено более 20 миллиардов долларов. Это не следует рассматривать как признак кризиса, но это можно считать "подарком от Пауэлла" региональным банкам:

Макро

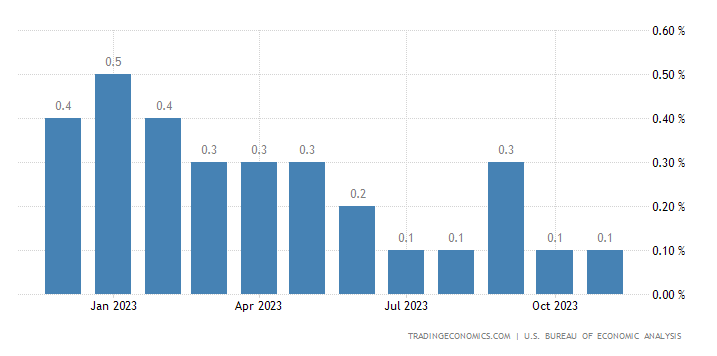

Базовая инфляция PCE в США, которая исключает продукты питания и энергоносители, выросла на +0,1% м/м (консенсус +0,2%, +0,1% после пересмотра ранее). Замедление индекса, который является предпочтительным показателем инфляции ФРС, укрепило рыночное мнение о том, что центральный банк США должен несколько раз сократить стоимость заимствований в следующем году. Базовая инфляция PCE выросла на +3,2% в годовом исчислении (консенсус +3,3%, +3,5% ранее):

Индекс потребительских настроений Мичиганского университета в США был пересмотрен в сторону повышения до 69,7 в декабре 2023 года с показателя 69,4 (61,3 ранее), достигнув самого высокого показателя за пять месяцев, на фоне существенного улучшения того, как потребители оценивают траекторию инфляции:

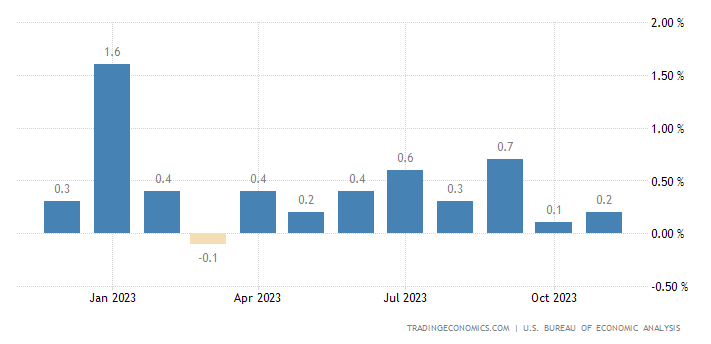

Новые заказы на промышленные товары длительного пользования выросли на +5,4% м/м, (консенсус +2,2%, -5,1% ранее). Это был самый большой прирост заказов на товары длительного пользования с июля 2020 года:

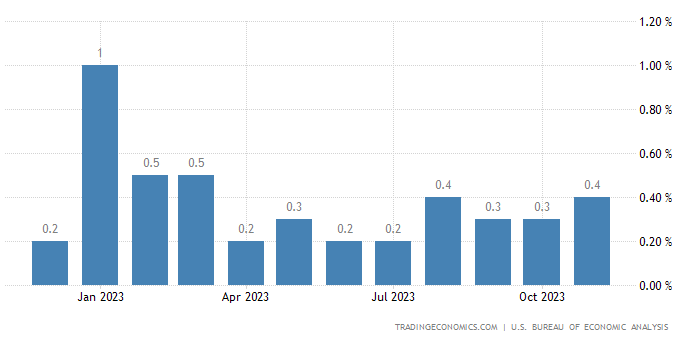

Личные доходы в Соединенных Штатах выросли на +0,4% м/м (консенсус +0,4%, +0,3% ранее). Индекс личных расходов в Соединенных Штатах вырос на +0,2% м/м (консенсус +0,3%, +0,1% ранее):

Что делают другие?

Крупнейшие потоки средств за последние 7 дней пришлись на следующие ETF: IVV (+$7,8 млрд), SPY (+$7,5 млрд), QQQ (+$4,8 млрд), IWM (+$3,8 млрд), VXF (-$3,2млрд):

Институциональные инвесторы

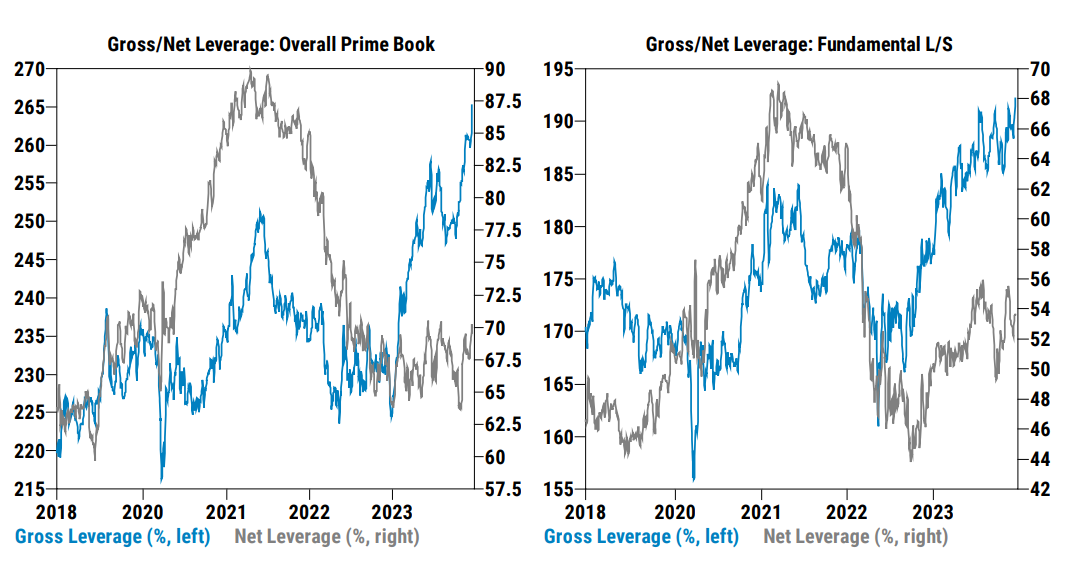

Объём позиций хедж-фондов больше, чем тот, что наблюдался в начале этого года. Коэффициенты валового кредитного плеча находятся на многолетних максимумах:

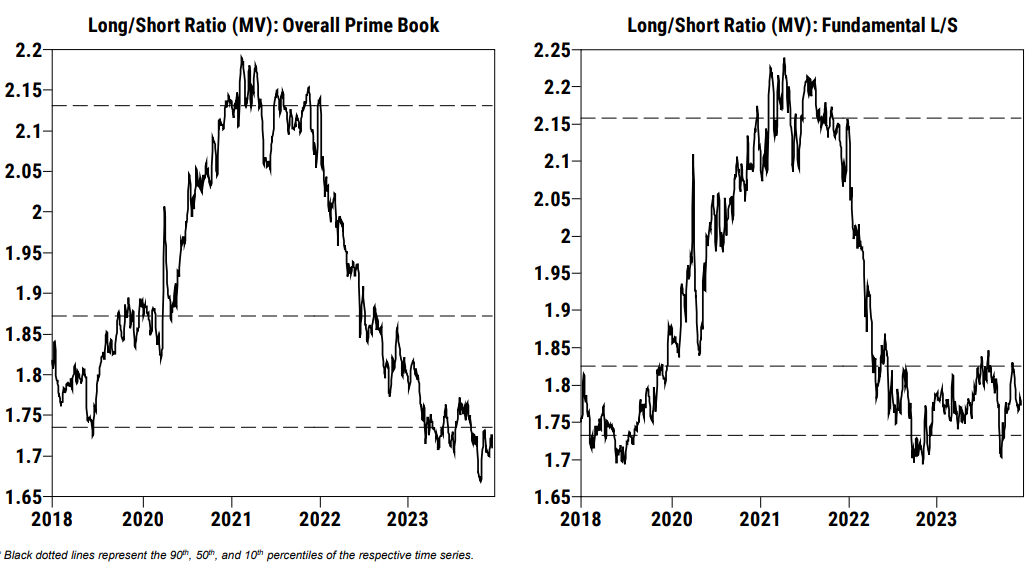

В то время как объем позиций вырос в этом году, соотношение длинных позиций к коротким ниже средних значений за прошлые периоды как для всех хедж-фондов в целом, так и для хедж-фондов, ориентированных на фундаментальные показатели:

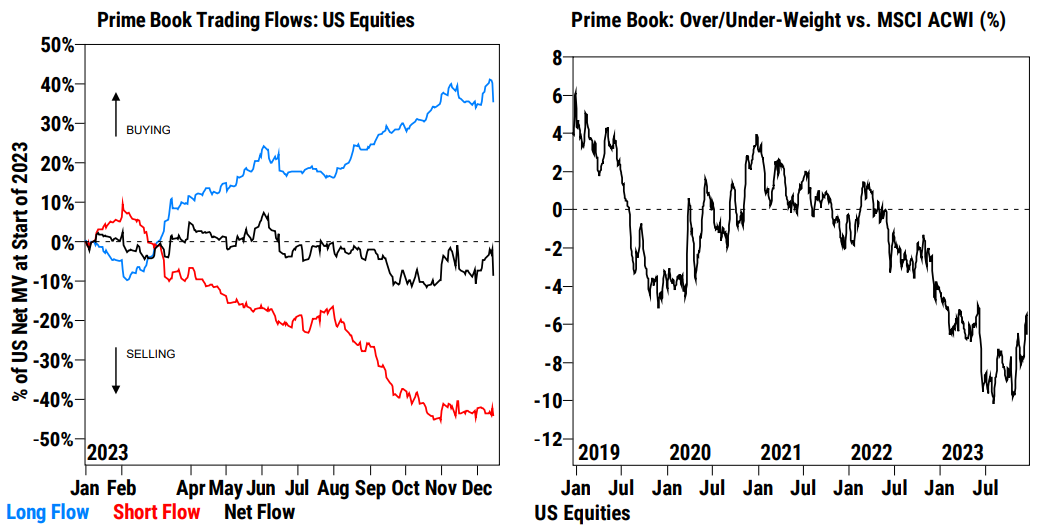

С ноября акции США умеренно покупаются хедж-фондами, что обусловлено покрытием коротких позиций. Чистый вес акций США в портфелях хедж-фондов относительно их веса в индексе MSCI ACWI отскочил от рекордно низких уровней:

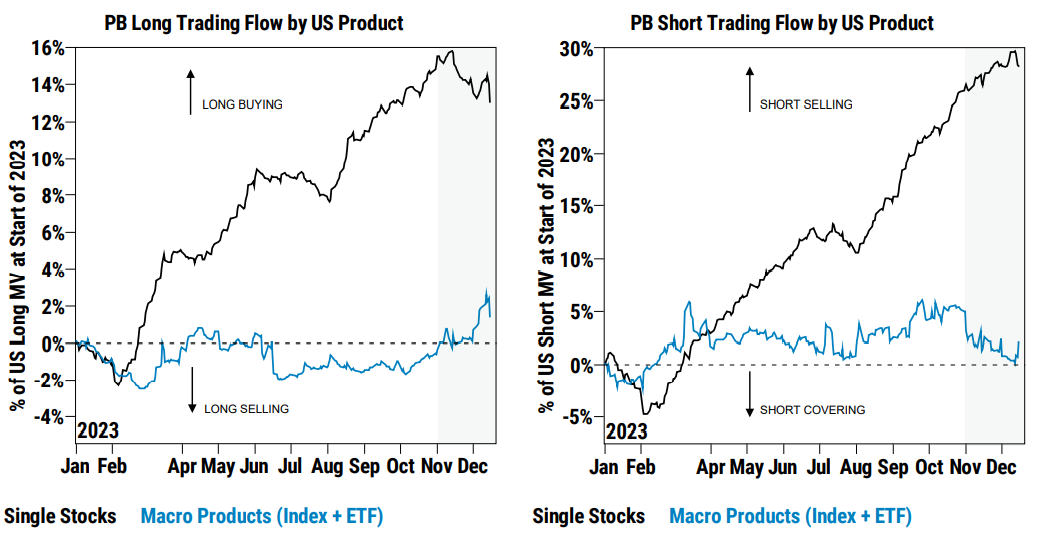

С ноября чистые торговые потоки распределились между отдельными акциями (длинные и короткие продажи) и макропродуктами (длинные покупки + покрытия коротких позиций). До прошлой недели поток коротких позиций хедж-фондов по отдельным акциям США рос 18 недель подряд:

Совокупное соотношение длинных позиций к коротким по акциям малой капитализации продолжило снижаться до новых многолетних минимумов, что говорит о том, что хедж-фонды по-прежнему скептически относятся к росту акций малой капитализации, который начался в ноябре. Тем не менее, недавние рекордные объемы покупок колл-опционов по ETF IWM указывают на хеджирование коротких позиций с помощью опционов:

Аналитики Bank of America прогнозируют, что CTA продадут индексы Nasdaq-100 (потенциальный объём продаж ассиметрично высокий) и S&P 500, но купят индекс Russell 2000 во всех сценариях до конца года:

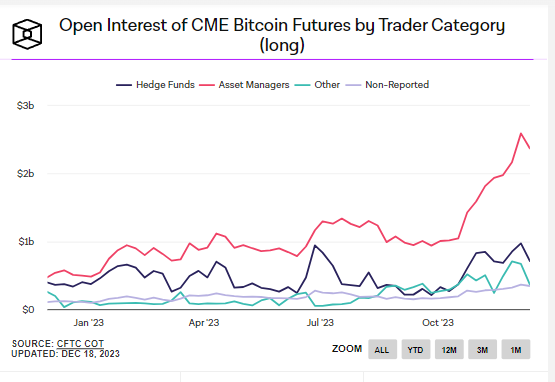

Управляющие фьючерсными активами уже несколько месяцев вкладываются во фьючерсы на BTC:

Индексы

Индекс S&P 500 на текущий момент провел наибольшее количество времени на уровнях "перекупленности" с конца 2019 года:

На прошлой неделе индекс Dow Jones Industrials достиг своего 3-го по величине уровня "перекупленности" за последние 23 года и по-прежнему остается на территории высокой "перекупленности":

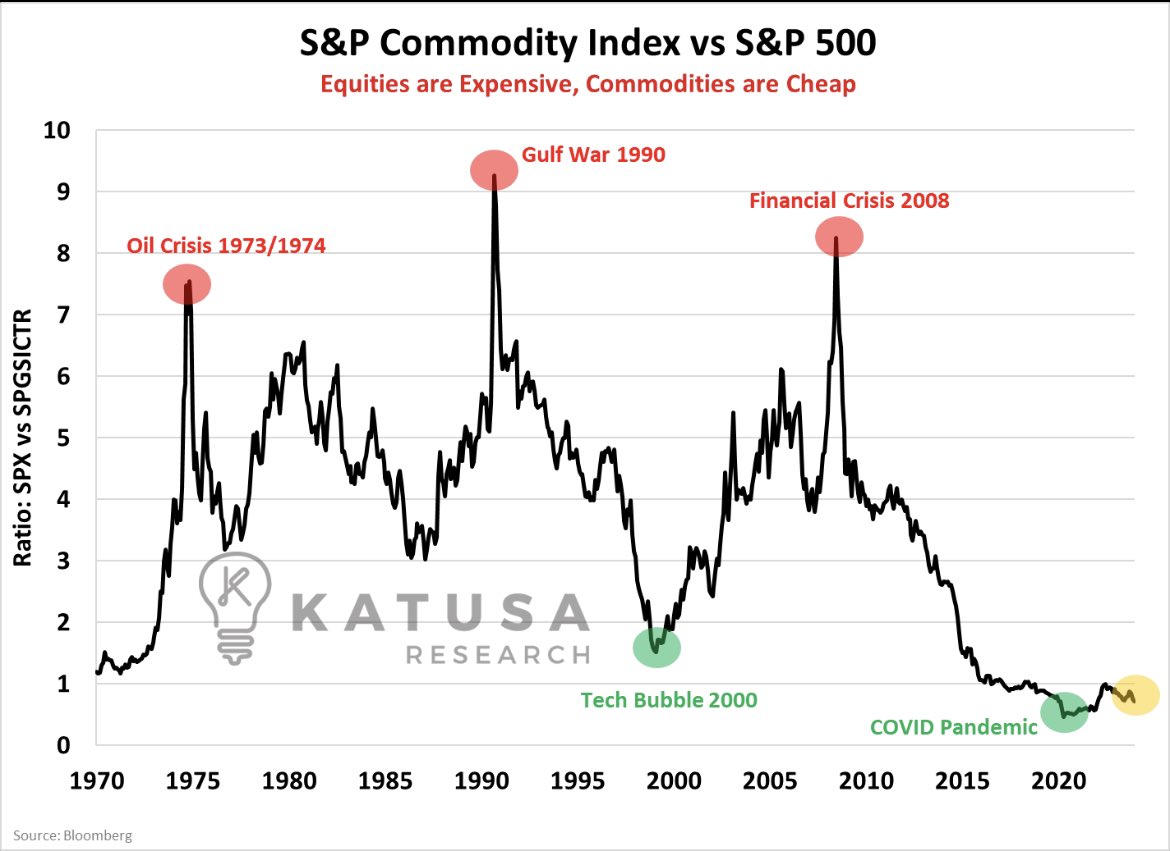

Сырьевые товары сейчас находятся на самом дешевом уровне относительно акций после пандемии COVID:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers