Разное

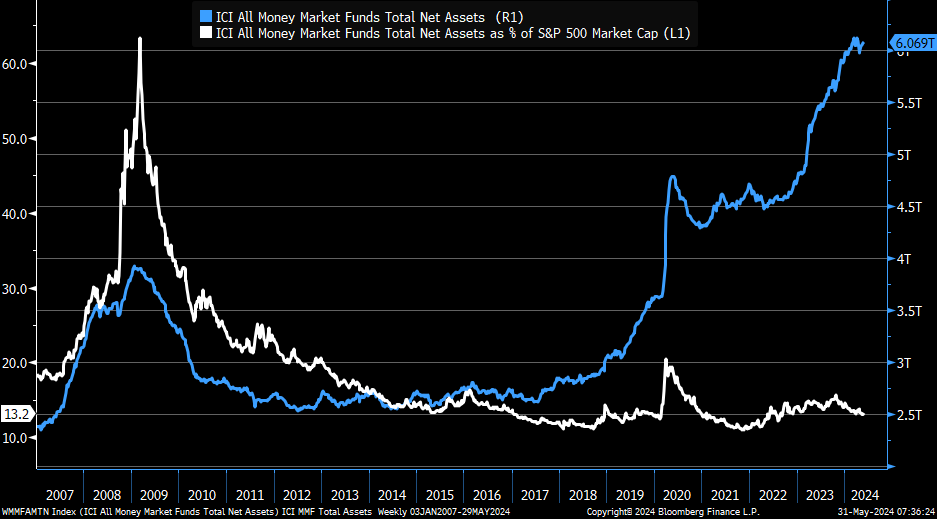

Сам по себе общий объем MMF (фондов денежного рынка) - составляет $6 трлн, но по отношению к S&P 500 это не такая уж большая сумма:

Макро

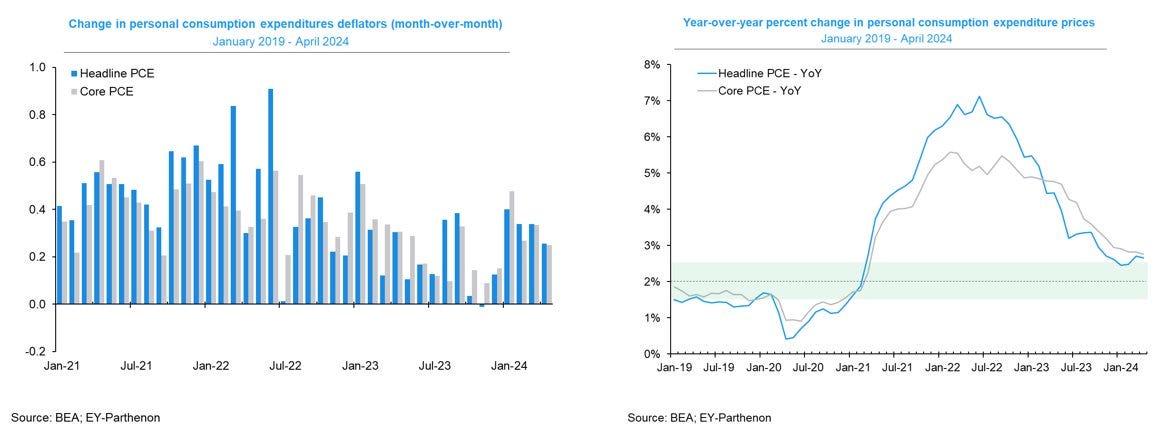

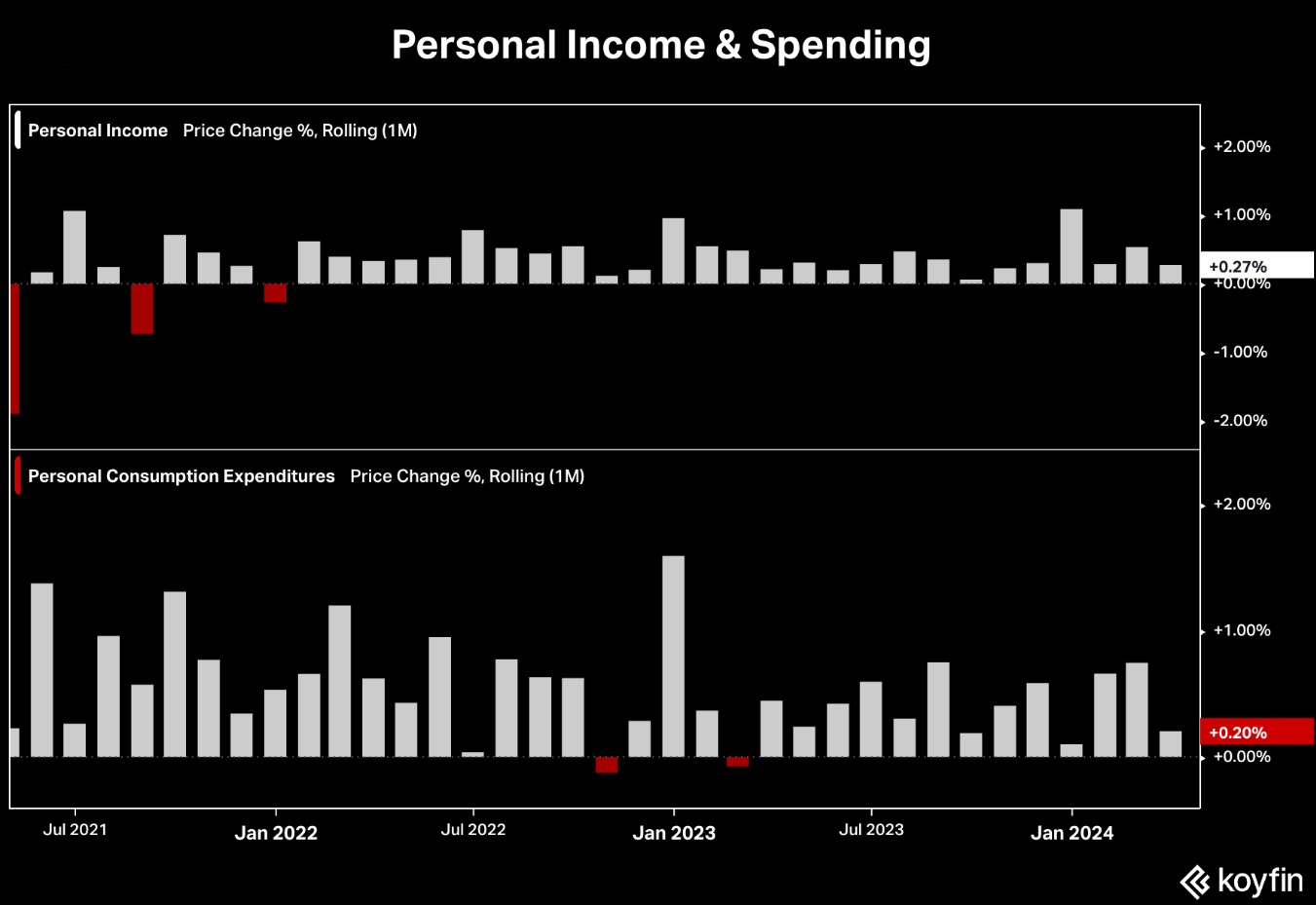

Основной индекс расходов на личное потребление (инфляция PCE) в апреле составил +0,3% м/м (консенсус +0,3%, +0,3% ранее), а базовый PCE - предпочтительный показатель ФРС - замедлился до +0,2% (консенсус +0,3%, +0,3% ранее), что стало самым незначительным приростом за год. В годовом исчислении оба показателя остались без изменений - +2,7% и +2,8%, соответственно:

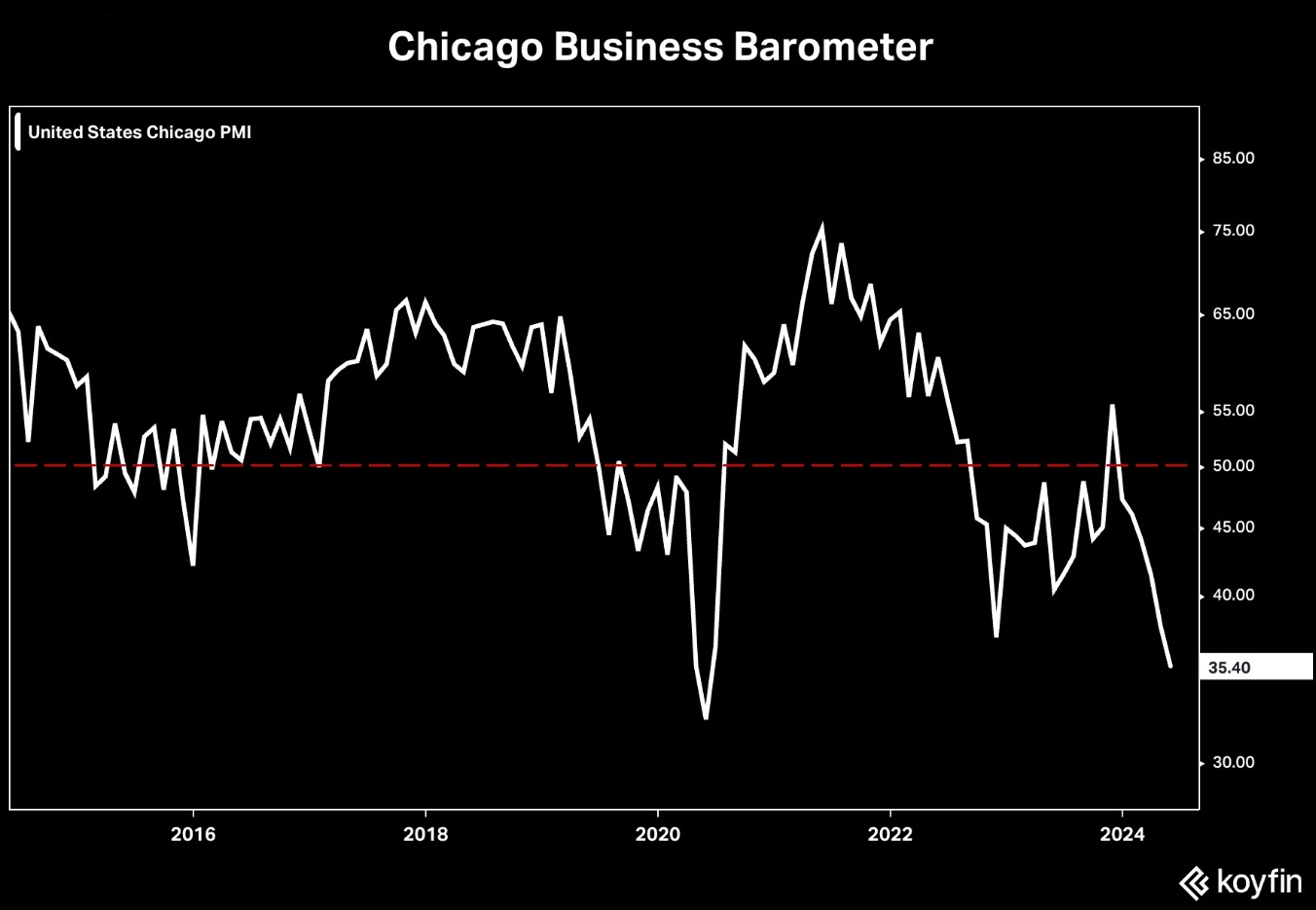

Барометр деловой активности Чикаго неожиданно упал до самого низкого уровня со времен пандемии со значением 35,4 (консенсус 41, 37,9 ранее):

Рост личных доходов замедлился до +0,3% (консенсус +0,3%, +0,5% ранее), в то время как расходы резко сократились до +0,2% (консенсус +0,3%, +0,7% ранее):

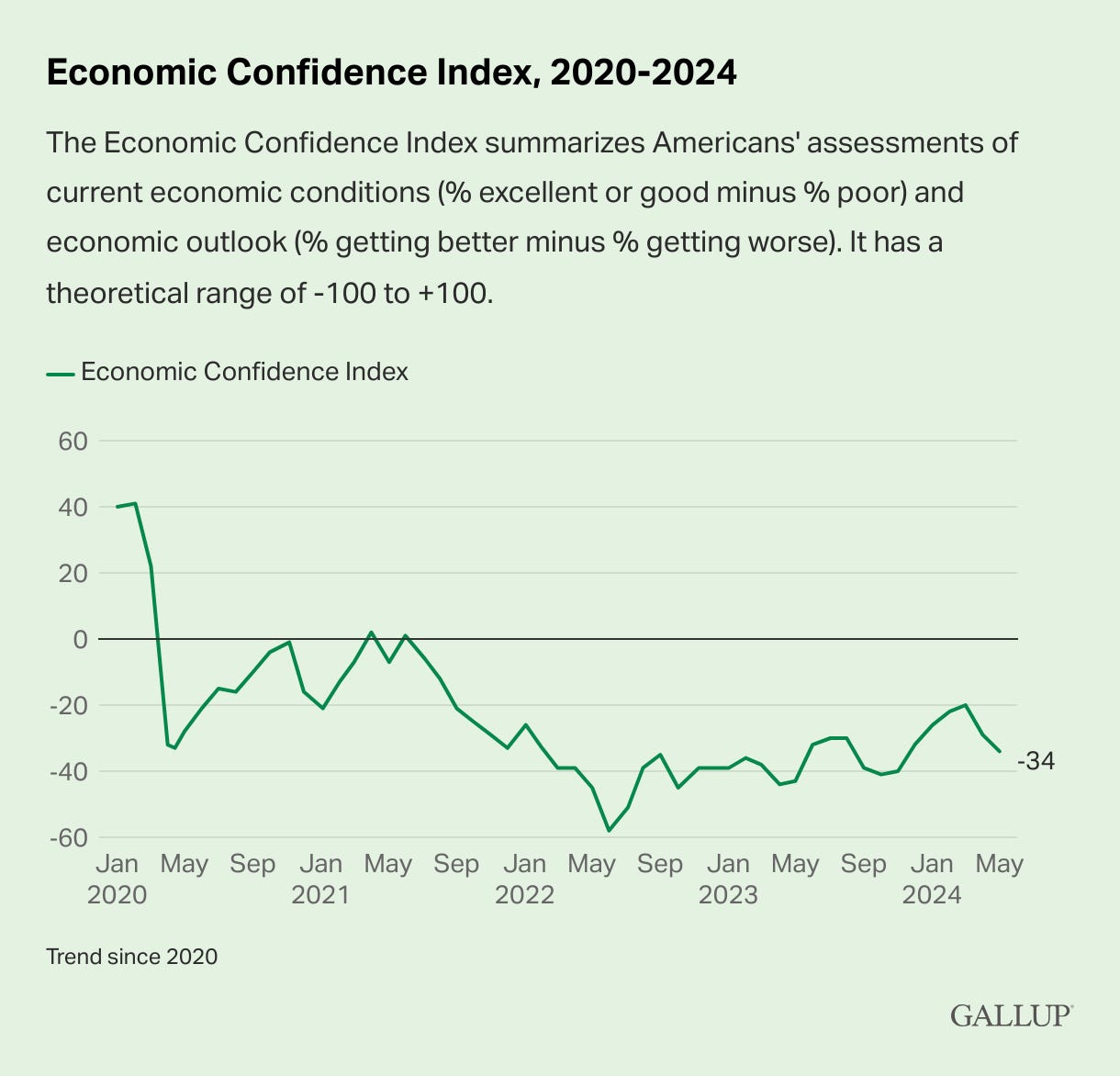

Индекс экономической уверенности Gallup упал до уровня -34 в мае, отражая дальнейшее ухудшение того, как американцы оценивают текущее состояние экономики и траекторию ее развития:

Что делают другие?

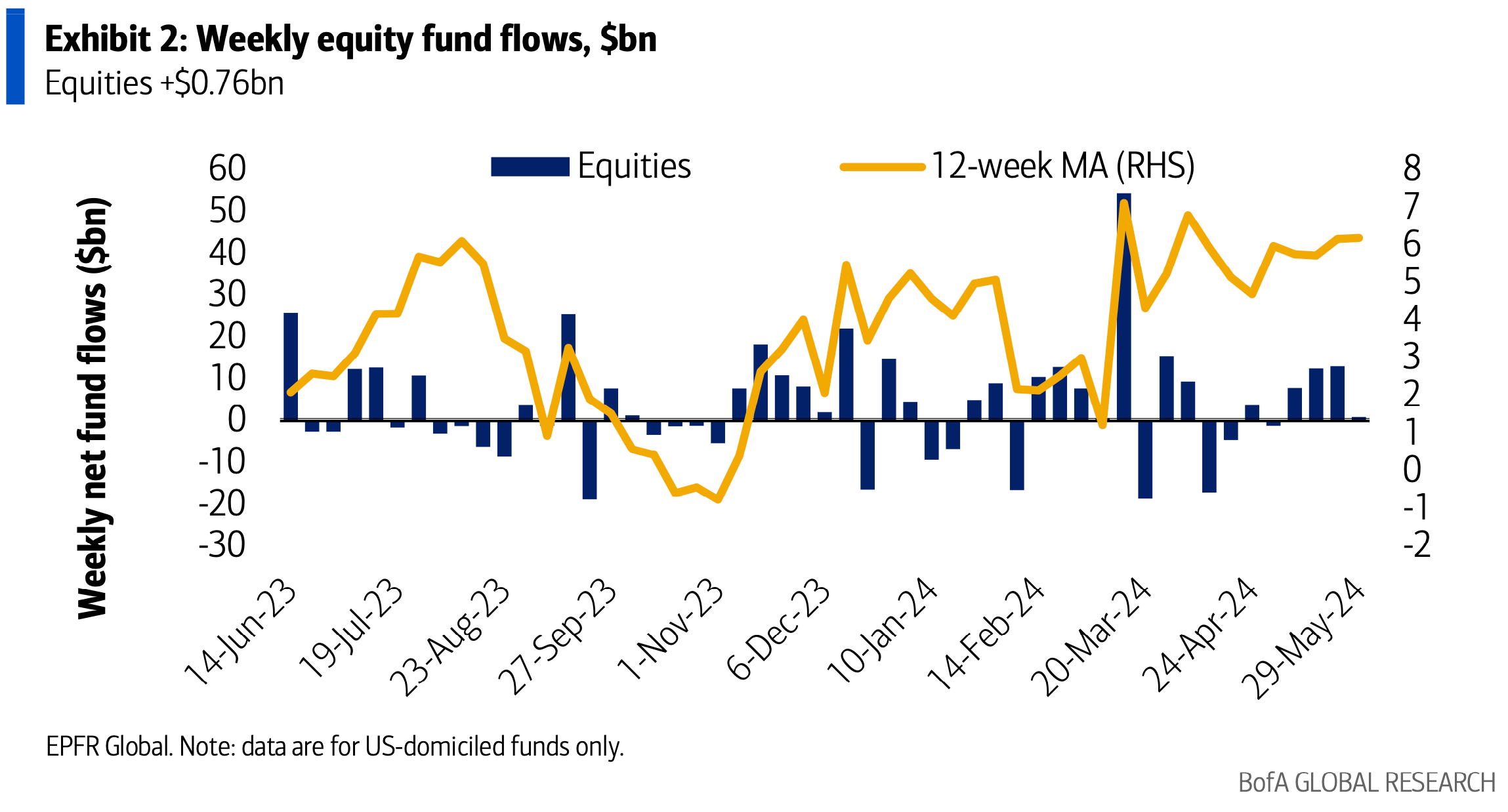

На прошлой неделе приток средств в акции практически остановился (изменение с +$12,88 млрд до +$0,76 млрд):

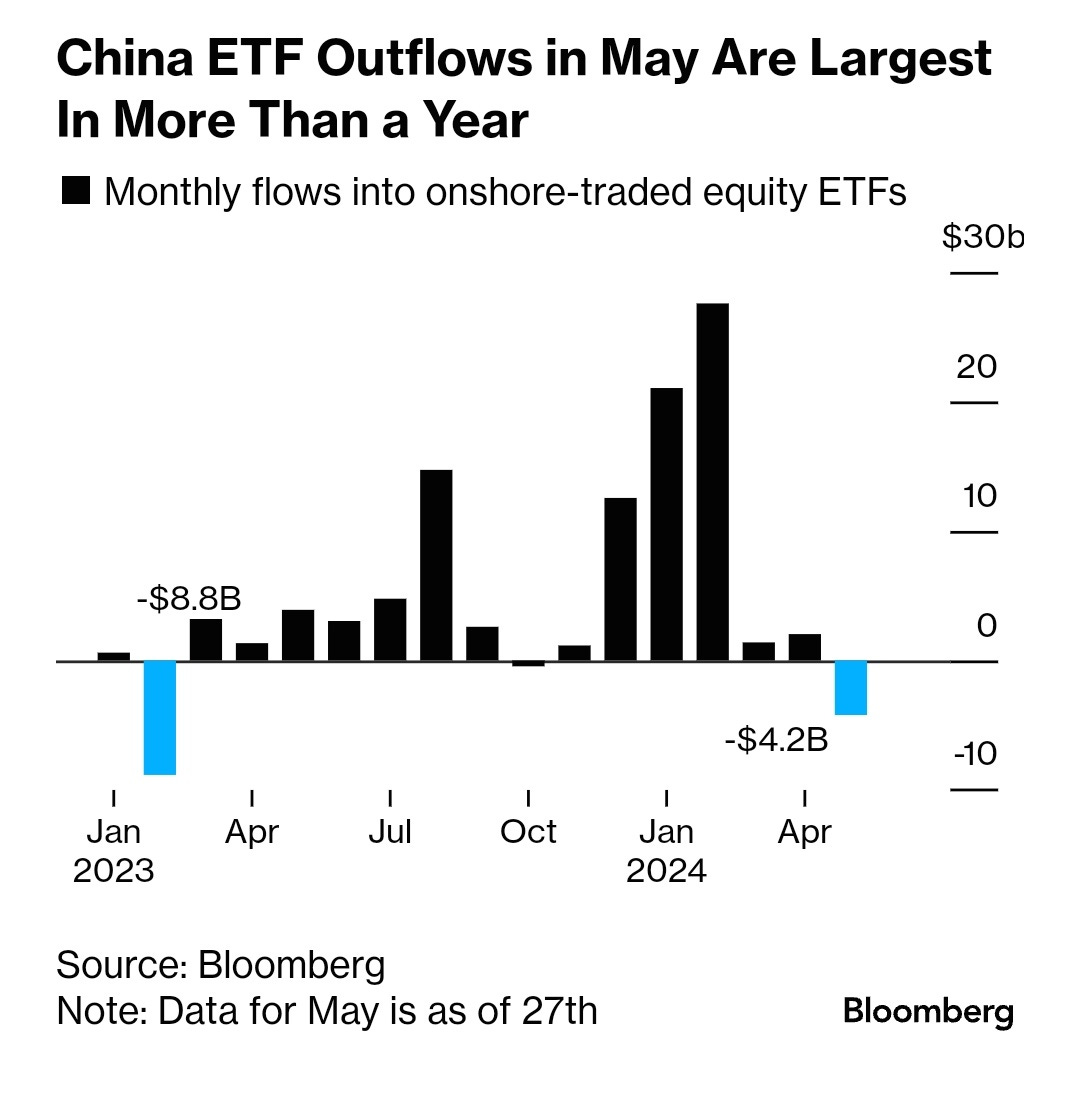

За май, ETF на акции Китая продемонстрировали отток средств на -$4,2 млрд. Это больше, чем приток средств в фонды за два предыдущих месяца:

Энергетика остается сектором с наибольшим шорт-интересом (доля коротких позиций от акций в обращении), а сектор технологий - с наименьшим шорт-интересом:

Институциональные инвесторы

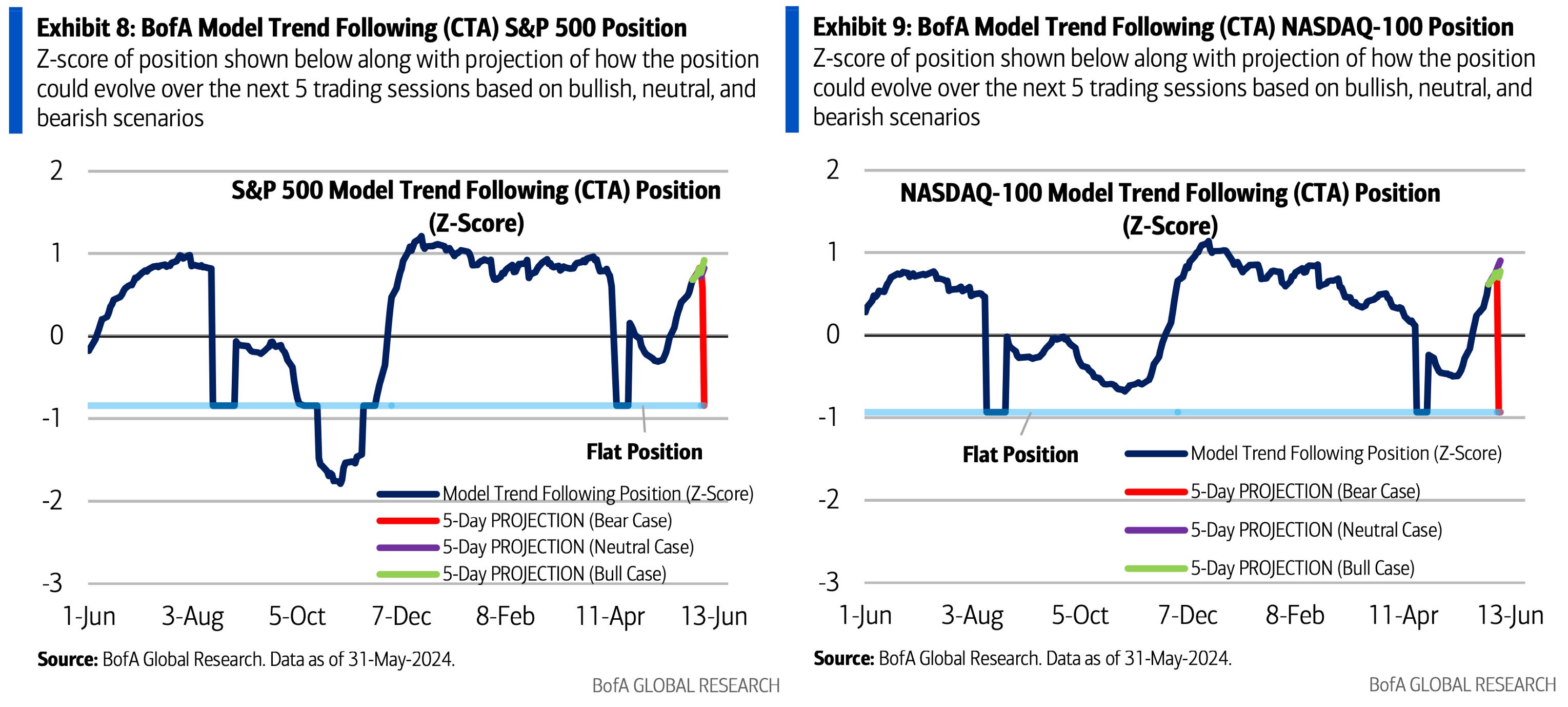

По мнению аналитиков Bank of America, длинные позиции CTA по акциям США сейчас снова находятся на повышенном уровне, на котором возрастает риск в отношении триггеров стоп-лосса. Триггеры по S&P 500 и NASDAQ-100 находятся на расстоянии от 3 до 4% (на уровнях 5 111 и 17 852):

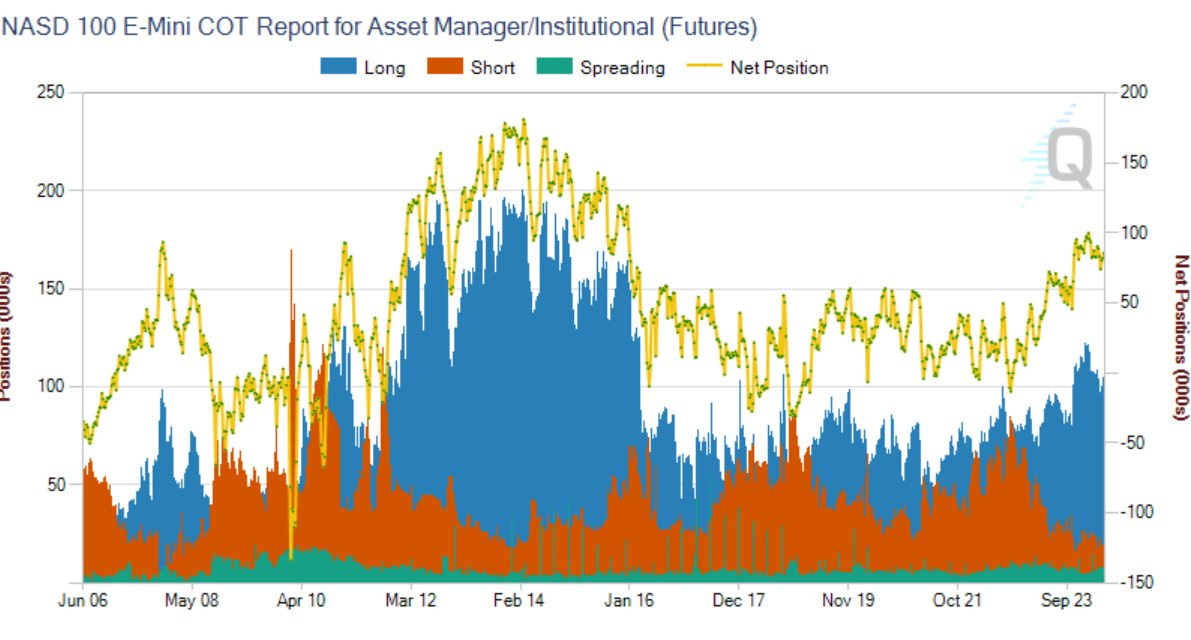

Чистые длинные позиции по фьючерсам на Nasdaq среди управляющих активами находятся на одном из самых высоких уровней с начала 2016 года:

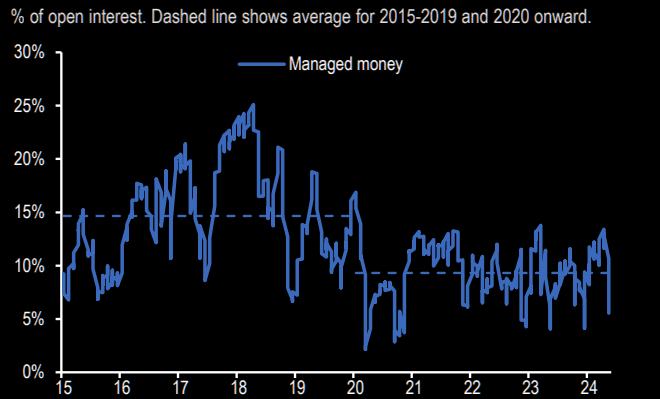

Управляющие активами значительно сократили свои позиции по нефти:

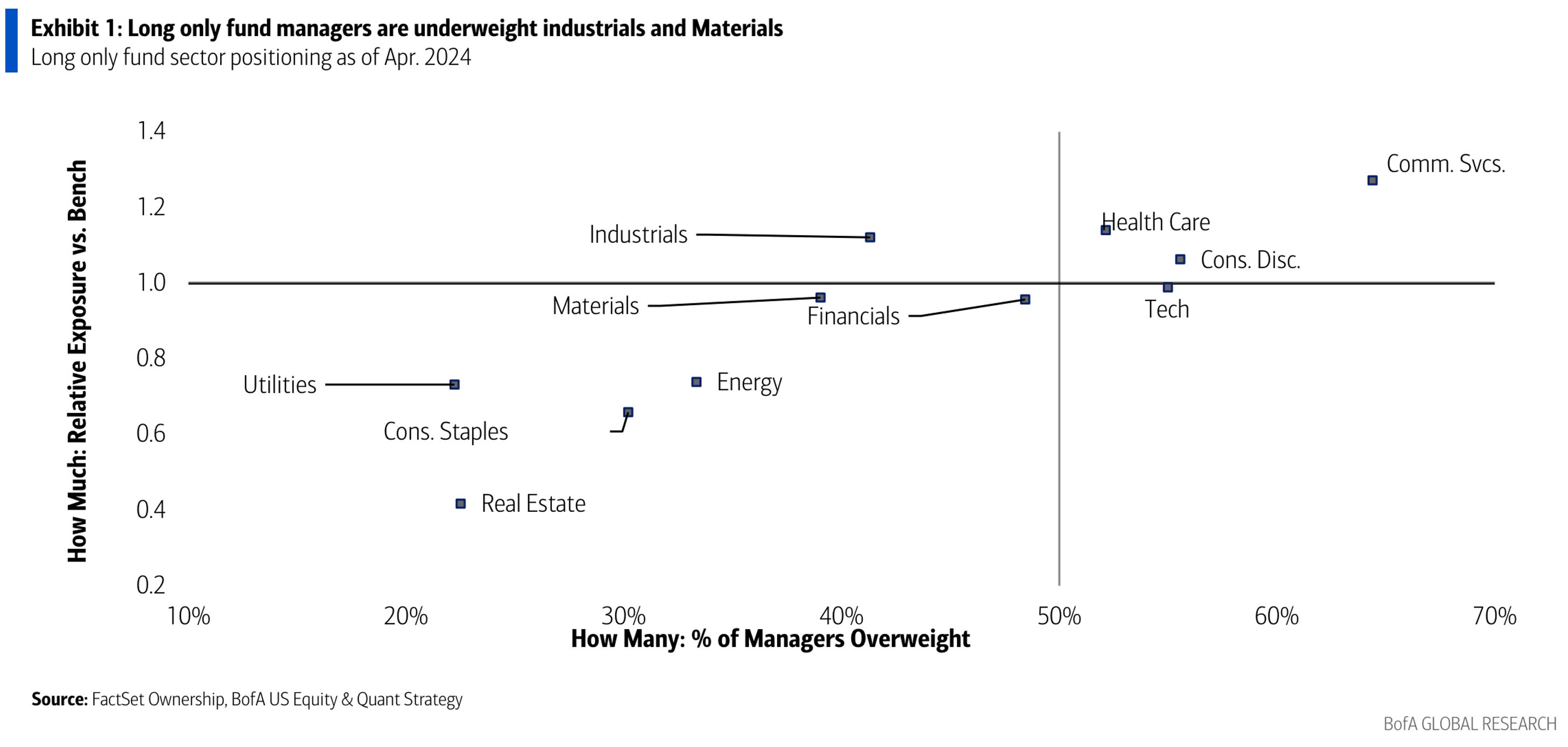

Управляющие "long-only" фондами имеют наибольший избыточный вес в секторах акций коммуникаций, товаров длительного пользования и технологический; наименьший вес - в таких секторах, как коммунальные услуги, недвижимость и товары ежедневного спроса:

Ритейл

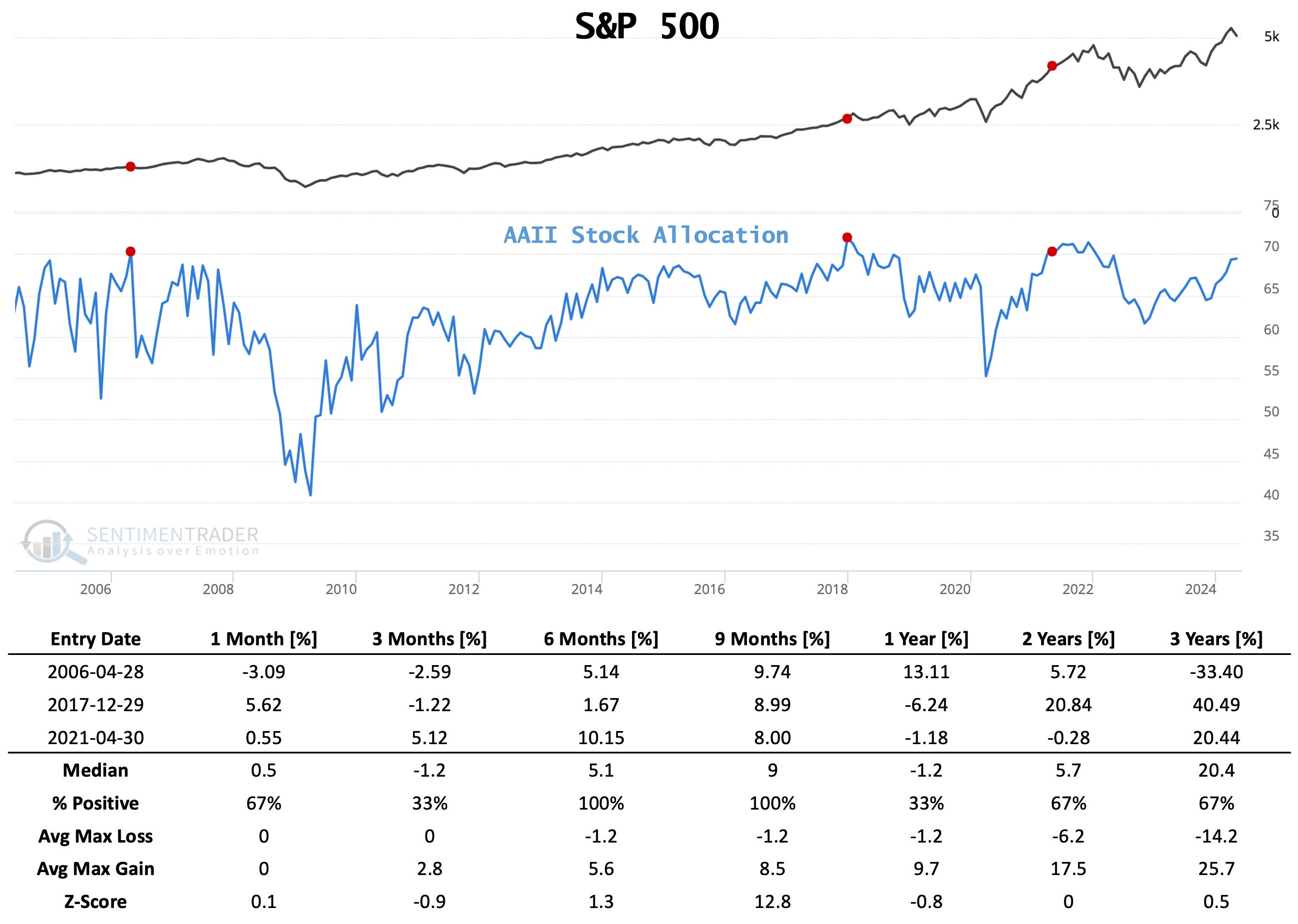

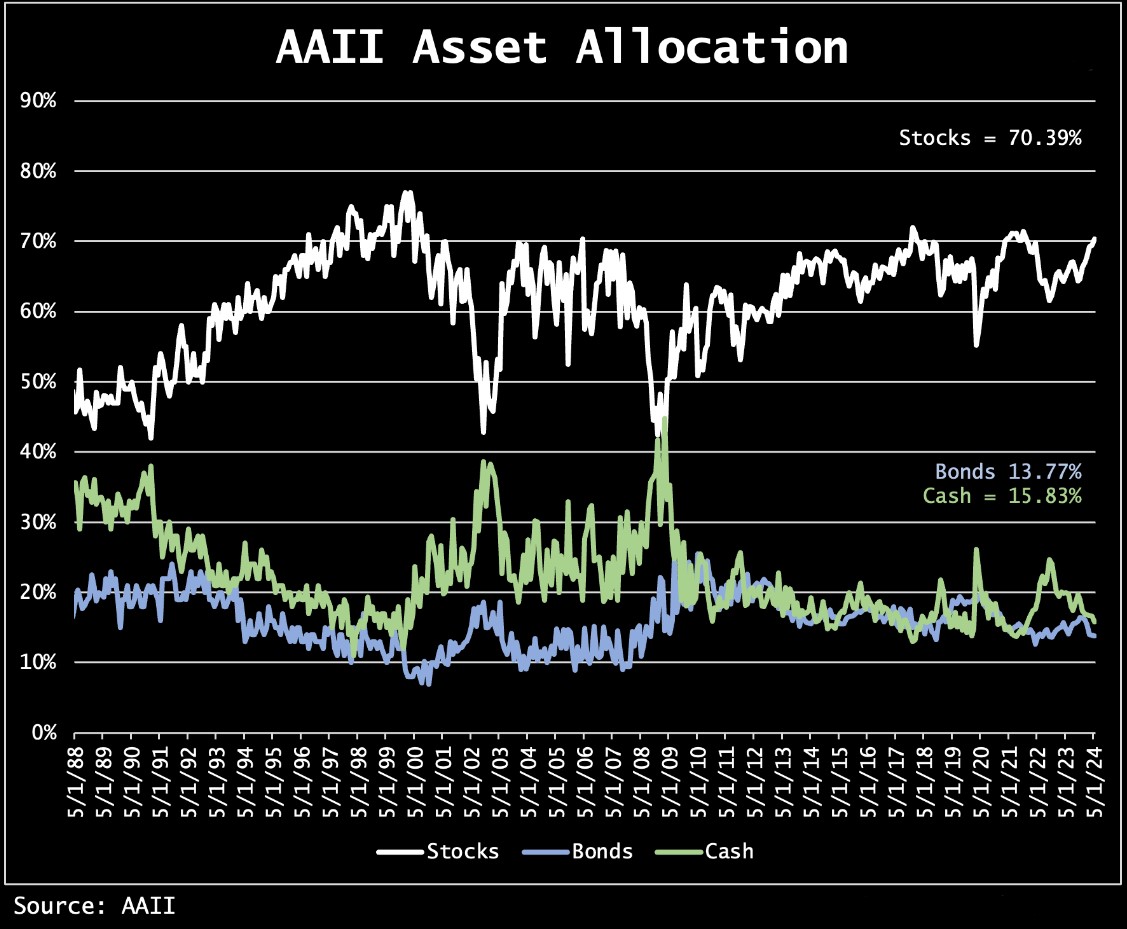

Доля акций в портфелях ритейл-инвесторов, судя по опросу AAII, достигла максимального уровня (70,4%) с декабря 2021 года. За последние 20 лет доля акций в портфелях ритейл-инвесторов превышала 70% всего 3 раза:

Индексы

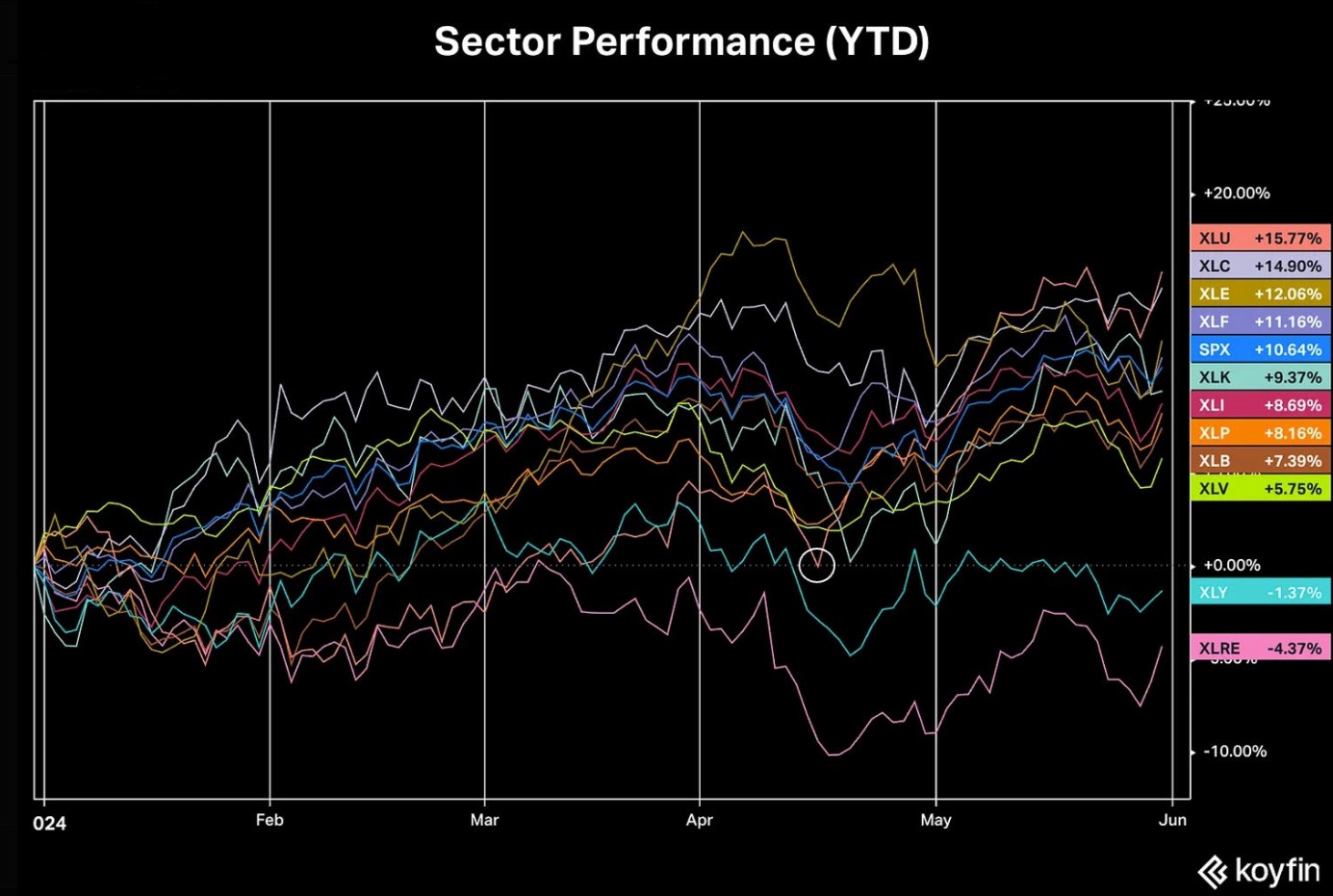

Сектор коммунальных услуг лидирует с начала года. Всего ~6 недель назад он приносил слегка отрицательную доходность в годовом исчислении и занимал 3-е место среди худших секторов:

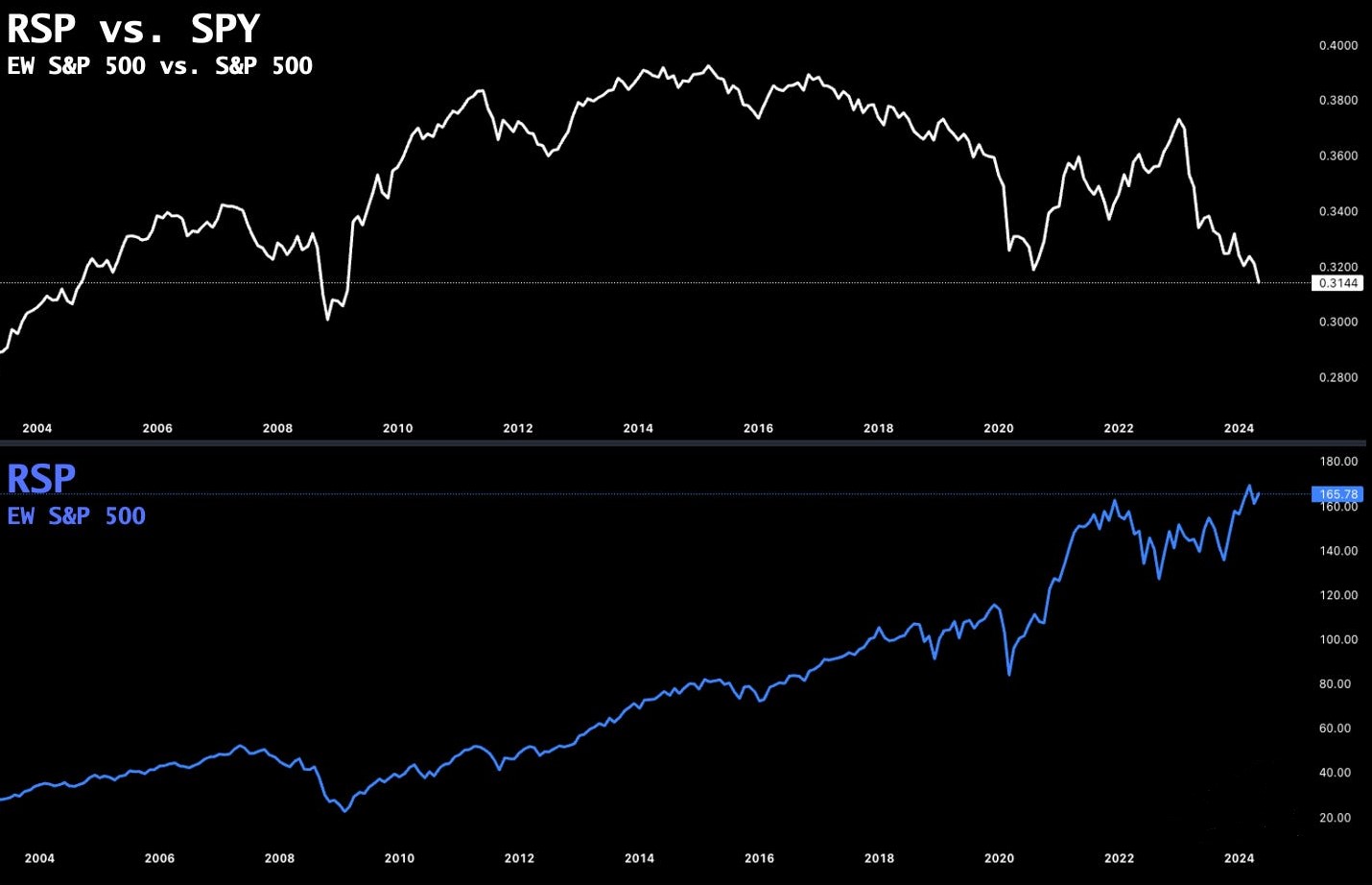

Несмотря на то, что равновзвешенный индекс находится на 15-летних минимумах по отношению к S&P 500, он по-прежнему находится недалеко от исторических максимумов:

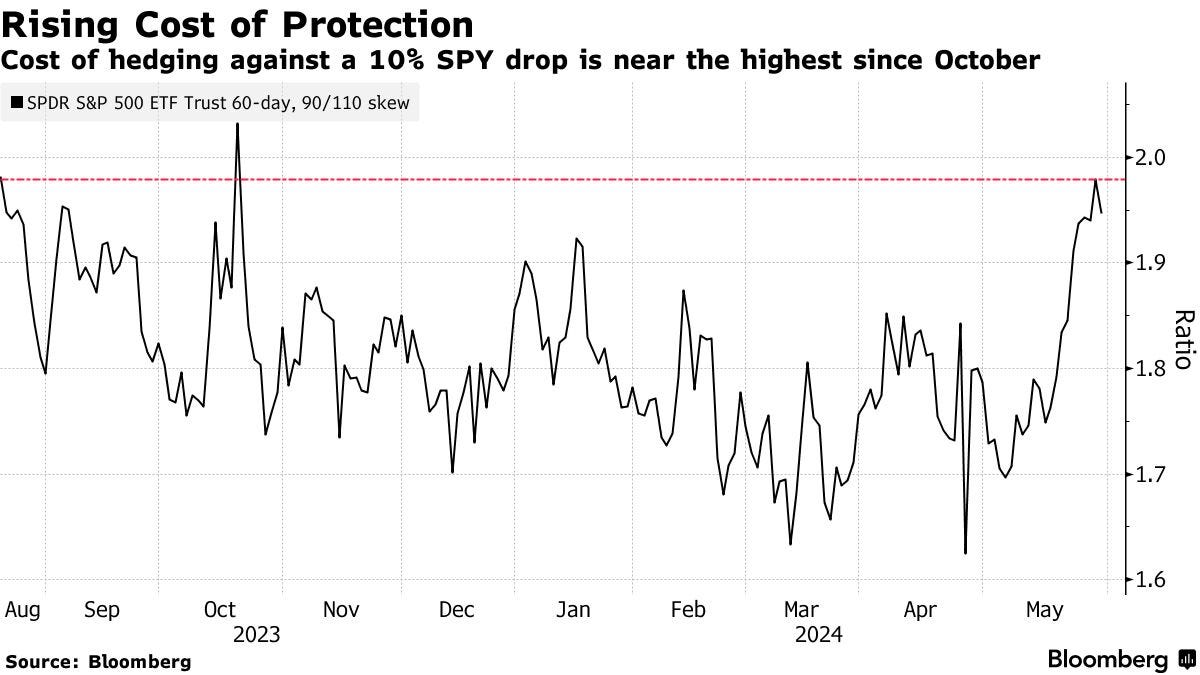

Стоимость контрактов, защищающих от 10% падения S&P 500 в течение двух месяцев, находится на самом высоком уровне с октября по сравнению с опционами, приносящими прибыль при 10% ралли:

EPS

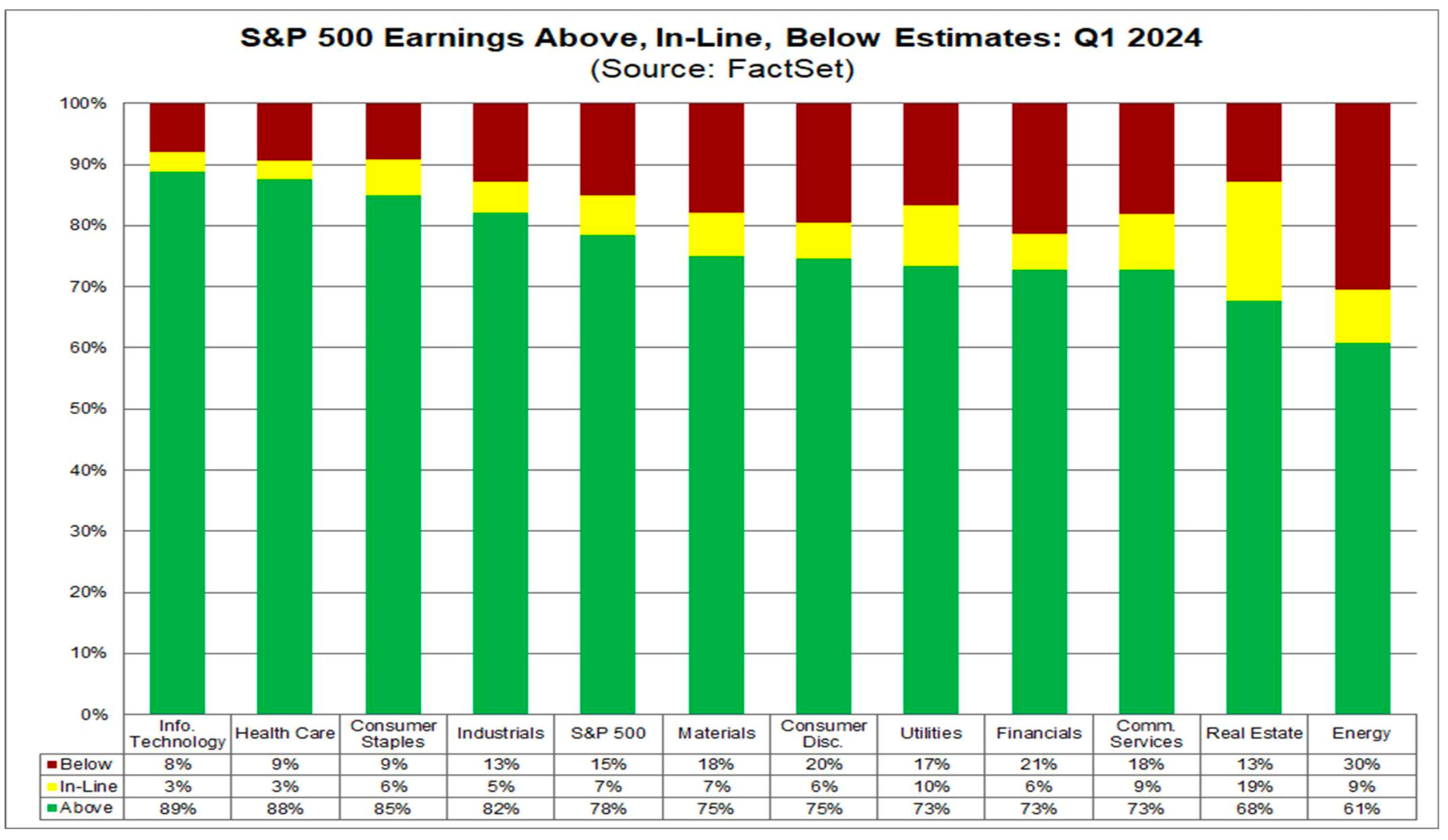

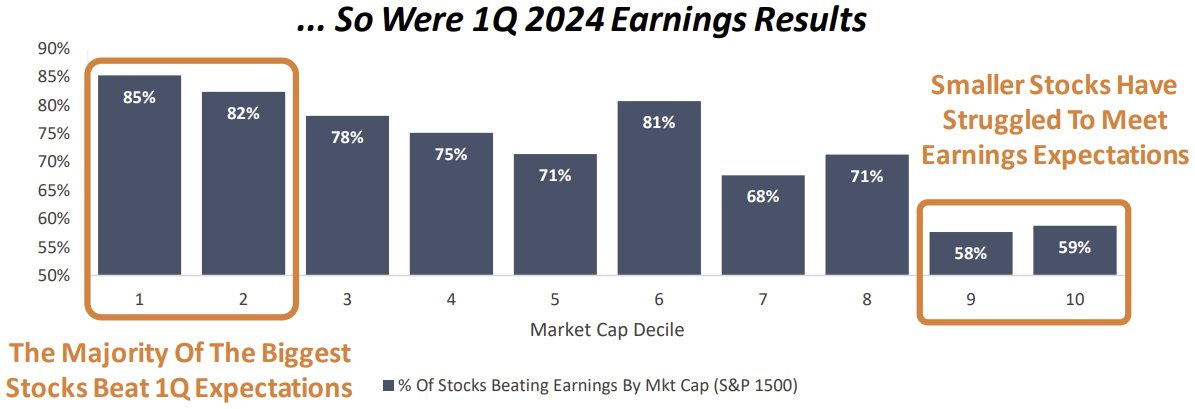

Из 98% отчитавшихся компаний, входящих в S&P 500, 78% превзошли прогнозы по прибыли. Это выше среднего показателя за 5 (77%) и 10 лет (74%). Причём со снижением рыночной капитализации, всё меньшая доля компаний оправдывала прогнозы:

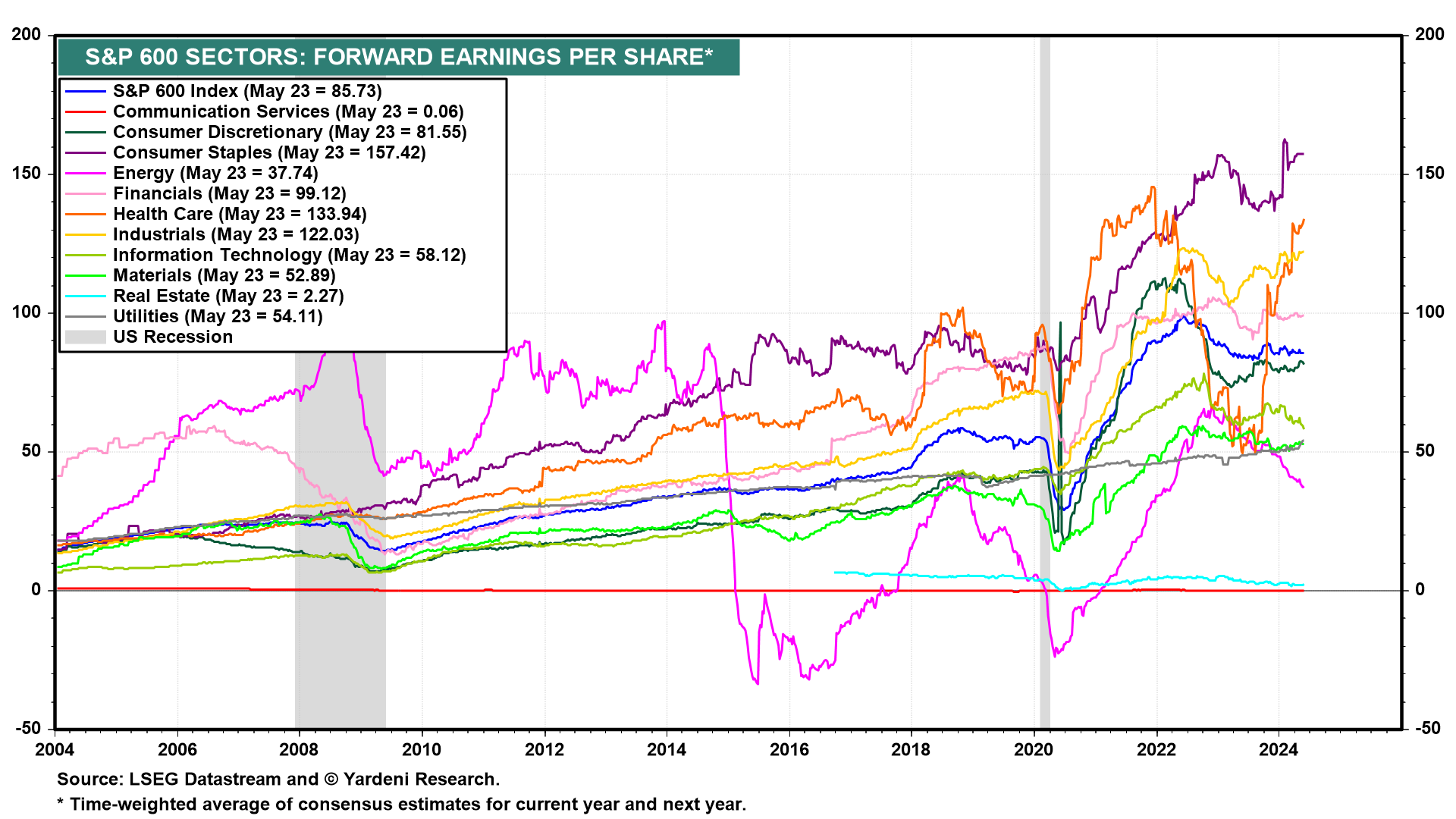

Прогнозные оценки прибыли по акциям с малой капитализацией в 2024 году не изменились, но в секторах здравоохранения и товаров ежедневного спроса отмечаются улучшение ожиданий:

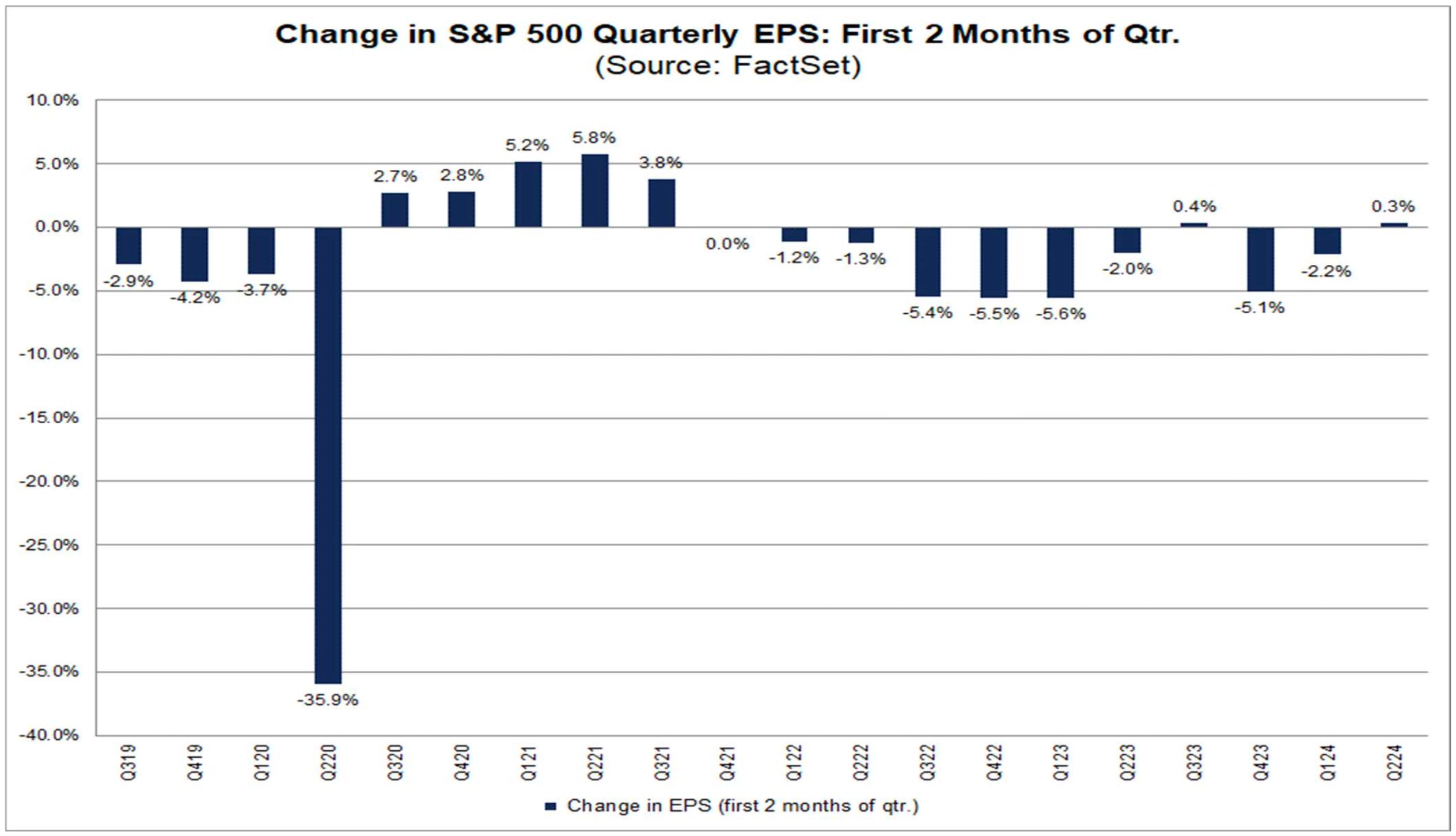

Аналитики обычно снижают оценки прибыли на акцию в течение первых двух месяцев квартала. Во втором квартале этого не произошло:

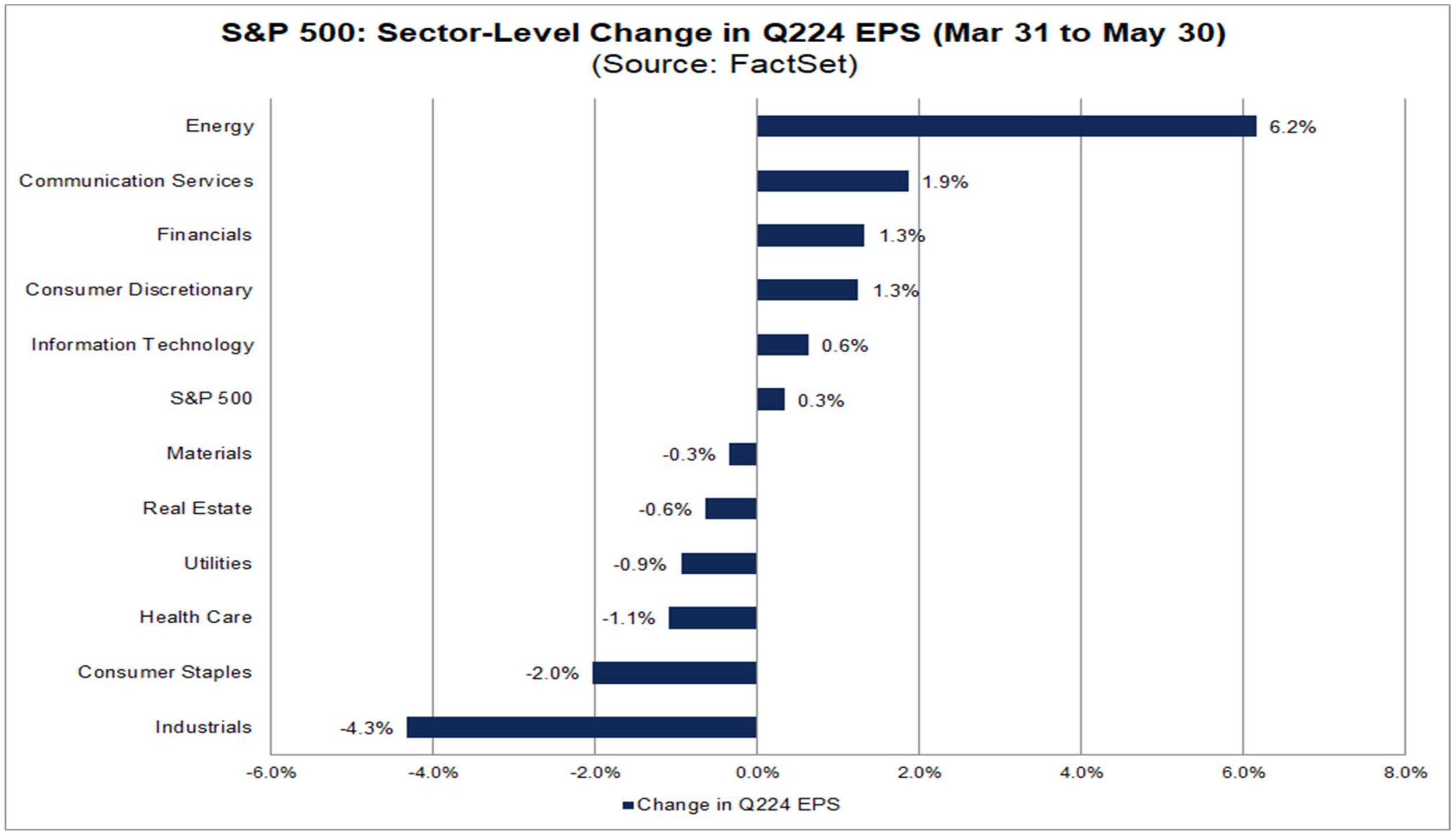

Среди секторов, за последние 2 месяца наиболее позитивные изменения в оценках прибыли на акцию произошли в энергетике; наиболее негативные - в промышленности:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.ly/bfp51