Разное

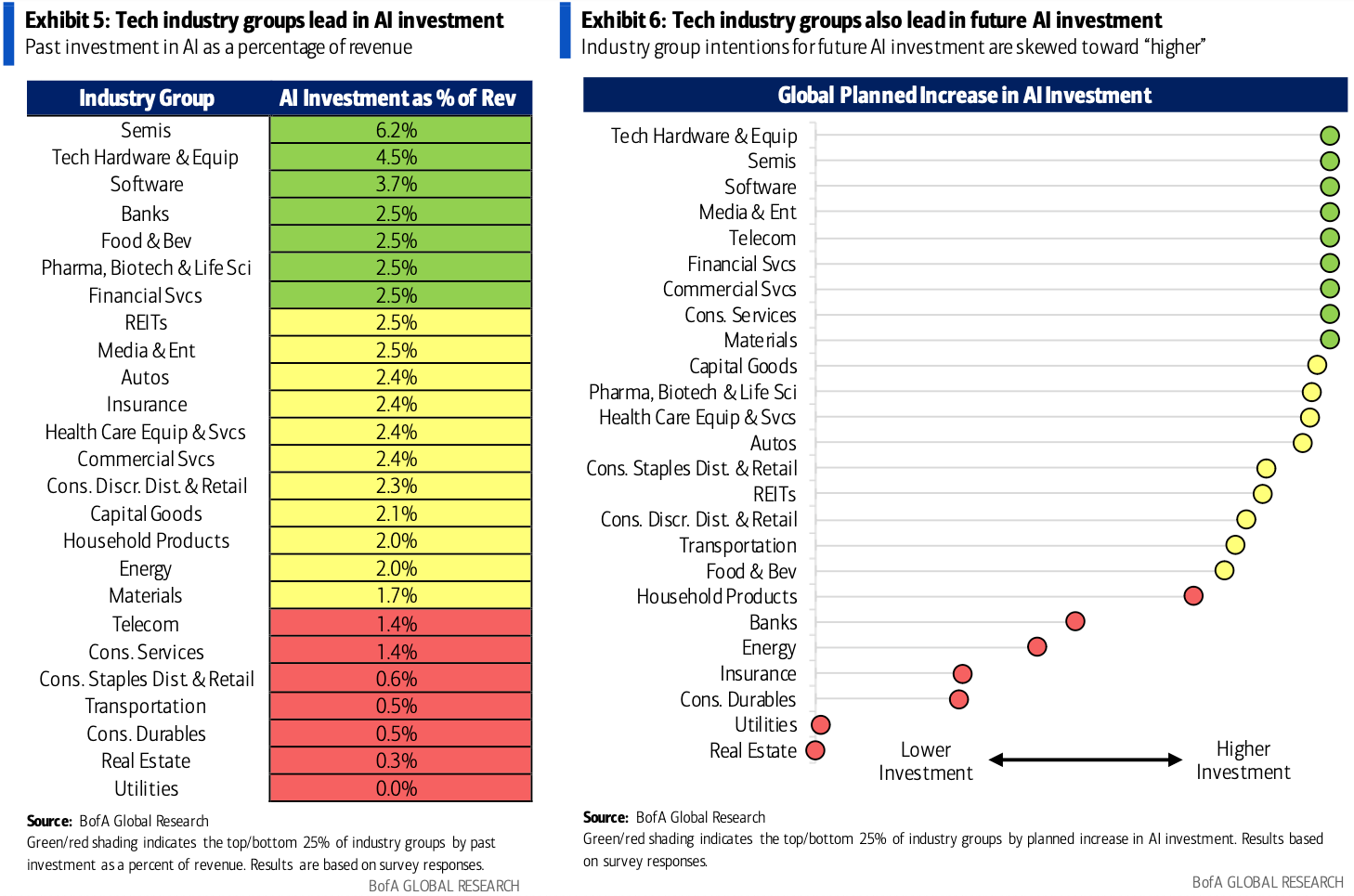

Bank of America ожидают, что компании-разработчики программного обеспечения значительно увеличат инвестиции в искусственный интеллект в предстоящем году:

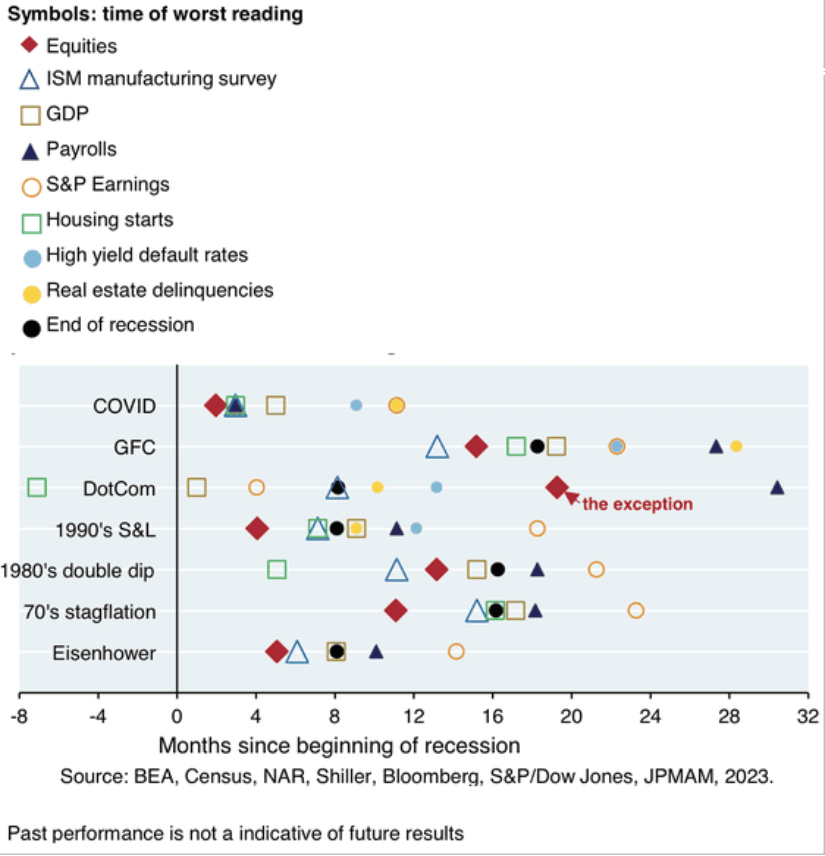

Акции, как правило, первыми падают во время рецессий:

Макро

Индекс деловой активности в сфере услуг от ISM упал до 50,6 (консенсус 52,6), самого низкого значения с мая. Показатель занятости упал до самого низкого уровня с июля 2020 года и начал сокращаться впервые за 7 месяцев:

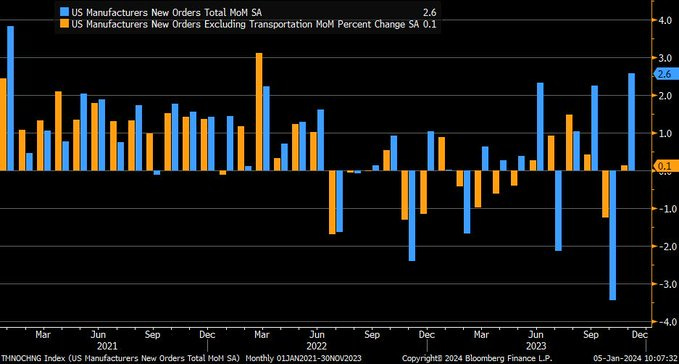

Производственные заказы выросли на +2,6% м/м в ноябре (консенсус +2,1%), что стало самым большим приростом с января 2021 года:

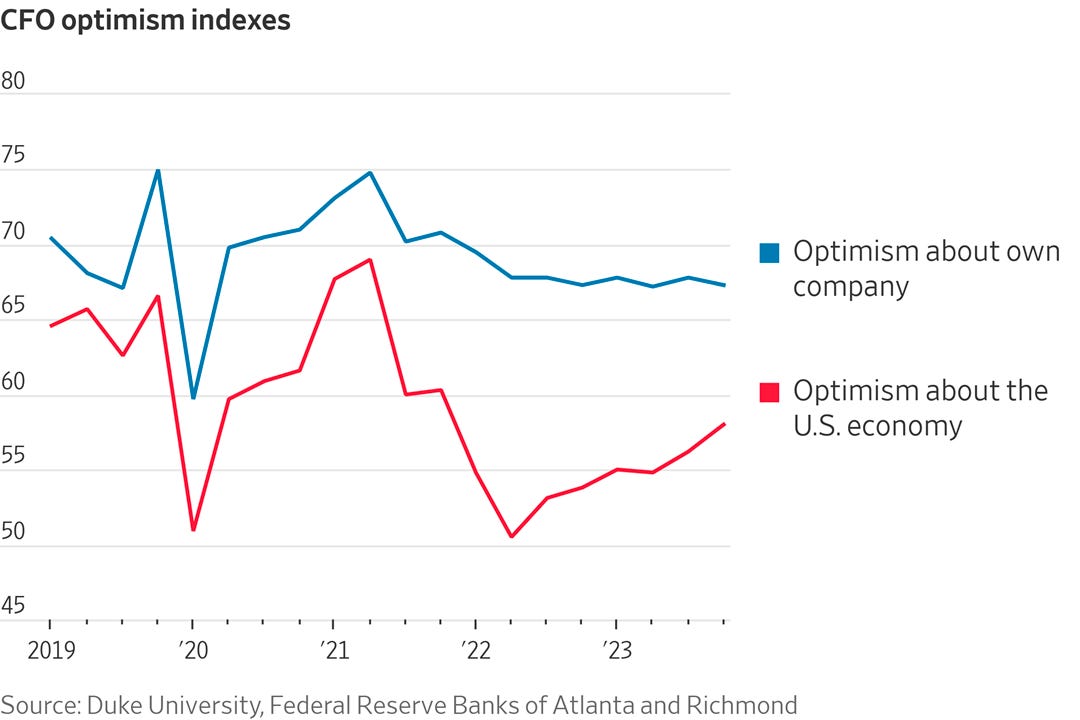

Оптимизм финансовых руководителей США в отношении экономики начал восстанавливаться после падения в 2022 году. Но их позитивное отношение к собственным компаниям не сильно пострадало, что является возможной причиной продолжения роста числа рабочих мест:

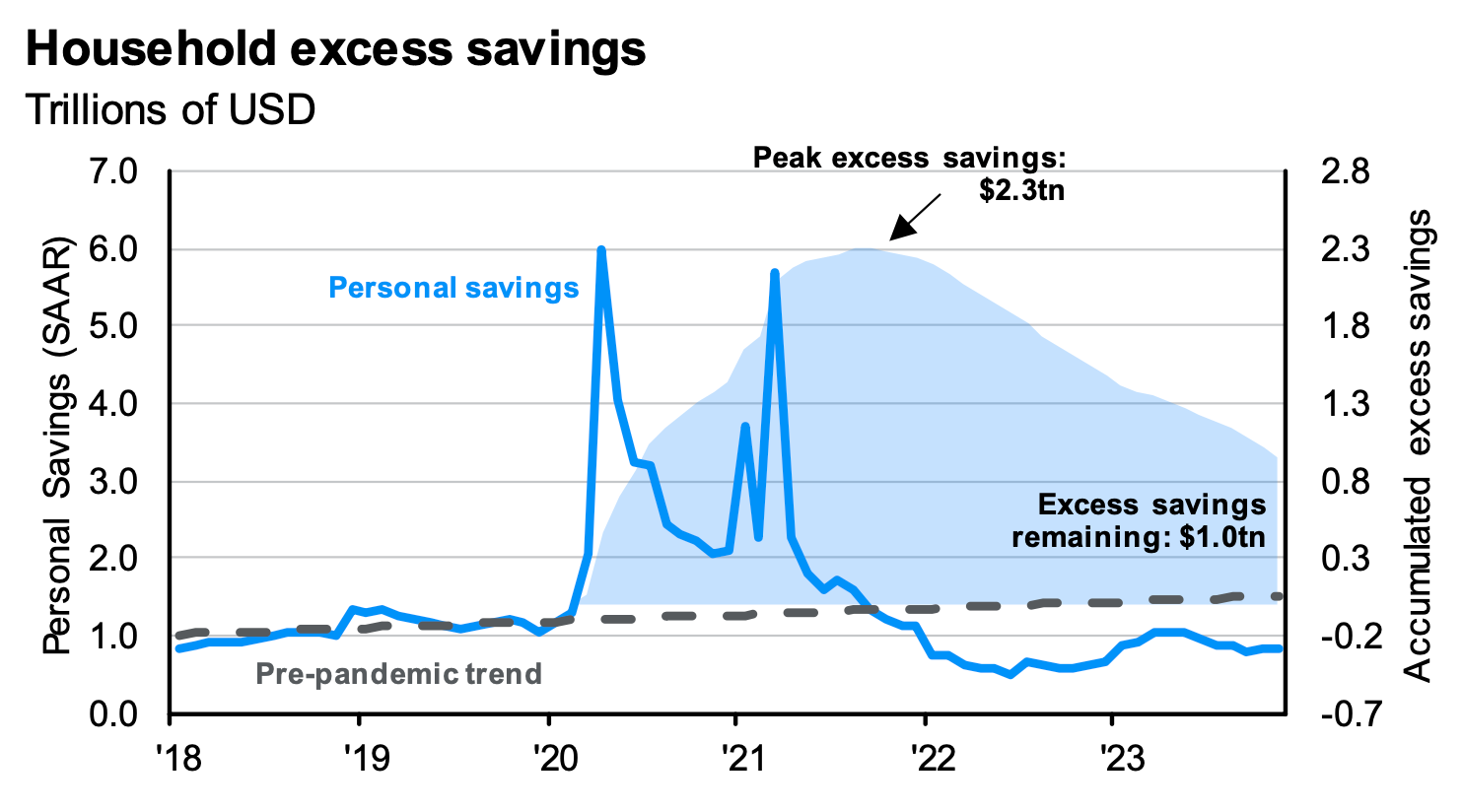

По оценкам J.P. Morgan, у потребителей все еще остается примерно $1 трлн избыточных сбережений:

Рынок труда

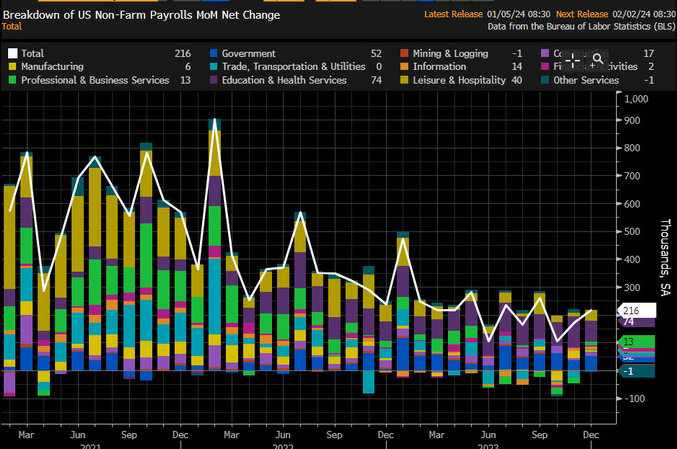

В декабре было добавлено 216 тыс. рабочих мест, что значительно выше прогнозов в 170 тыс. (173 тыс. ранее), что указывает на сохраняющуюся силу на рынке труда:

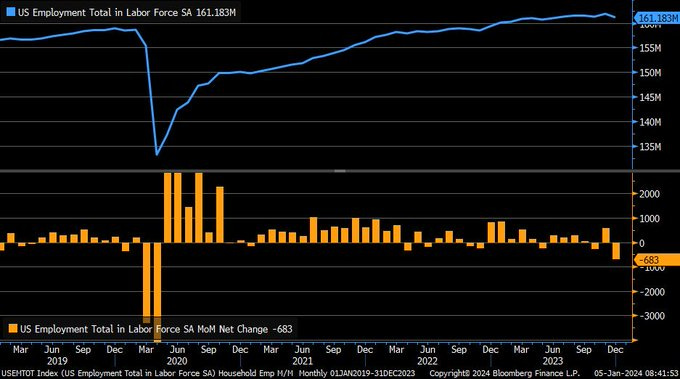

Занятость домашних хозяйств в декабре упала на 683 тыс., что является самым большим падением с апреля 2020 года. Опрос домашних хозяйств определяет уровень безработицы и отличается от "опроса предприятий", который определяет основные показатели занятости в несельскохозяйственном секторе:

Уровень безработицы в декабре не изменился и составил 3,7%, в то время как уровень неполной занятости (U6) вырос с 7% до 7,1%. Оба показателя остаются относительно низкими:

Заработная плата выросла на +0,4% м/м в декабре (консенсус +0,3%) до 4,1% г/г (консенсус 3,9%). Рост заработной платы в годовом исчислении растёт впервые за 6 месяцев:

Что делают другие?

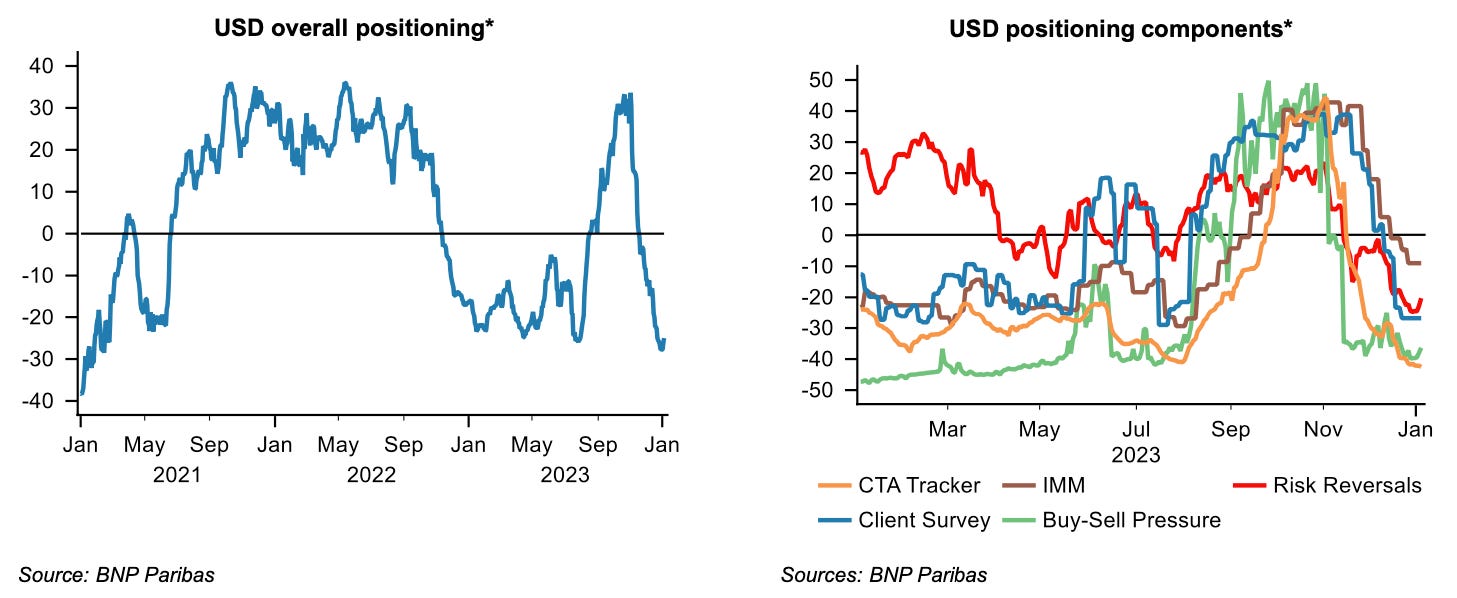

Общее позиционирование по доллару США находится на минимумах:

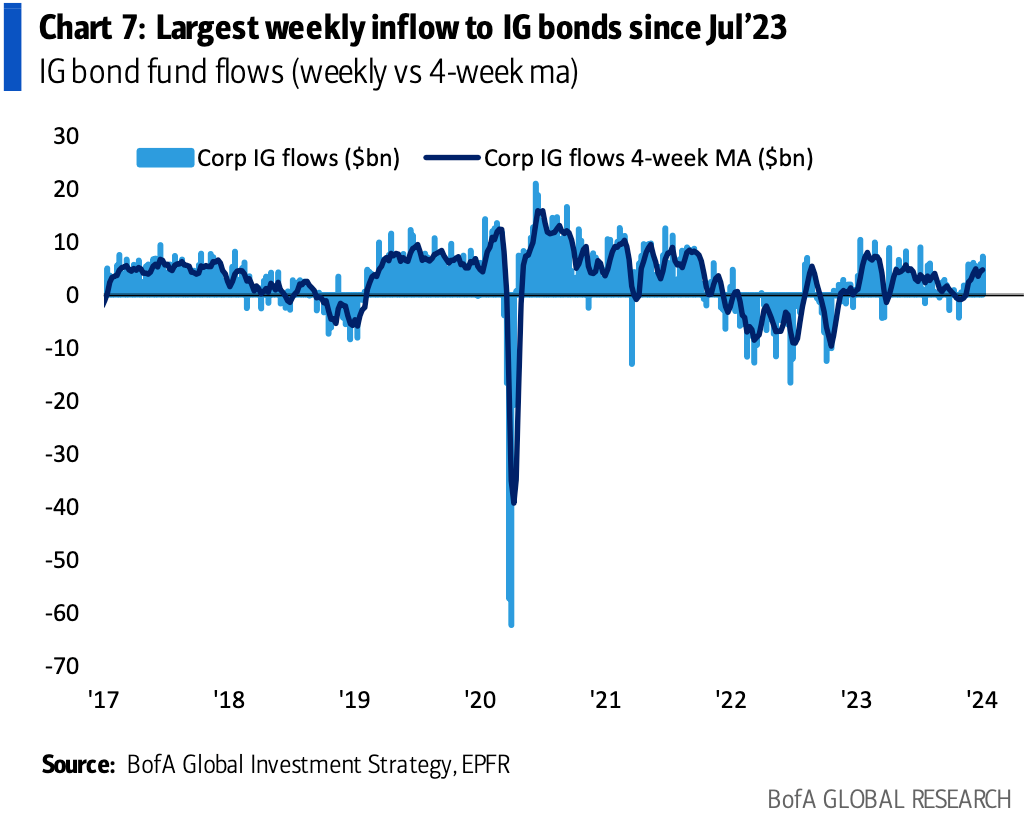

Фонды облигаций инвестиционного рейтинга наблюдали приток средств 10 недель подряд, включая самый большой (+$8 млрд) с июля 2023 года за прошедшую неделю:

Фонды денежного рынка продемонстрировали самый большой за всю историю приток средств с марта 2023 года (+$123 млрд):

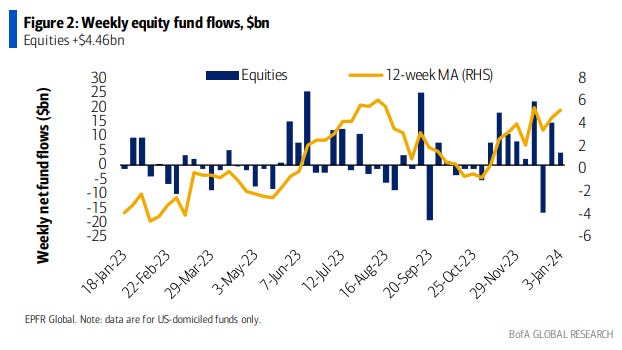

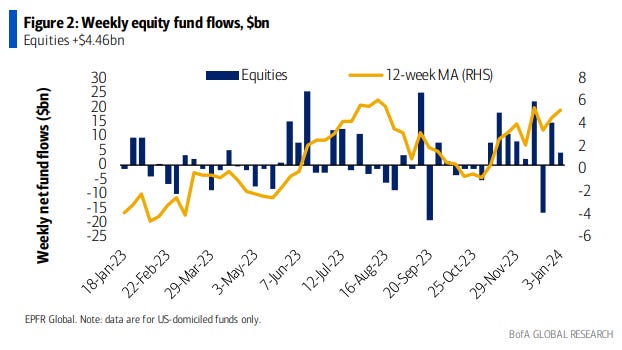

Приток средств в фонды акций наблюдался в течение 8 из последних 10 недель на общую сумму +$82 млрд, но за последнюю неделю приток средств замедлился (с +$14,64 млрд до +$4,46 млрд):

Приток средств в фонды акций малой капитализации наблюдался в течение 10 из последних 11 недель, в том числе +$2,3 млрд за последнюю неделю:

Институциональные инвесторы

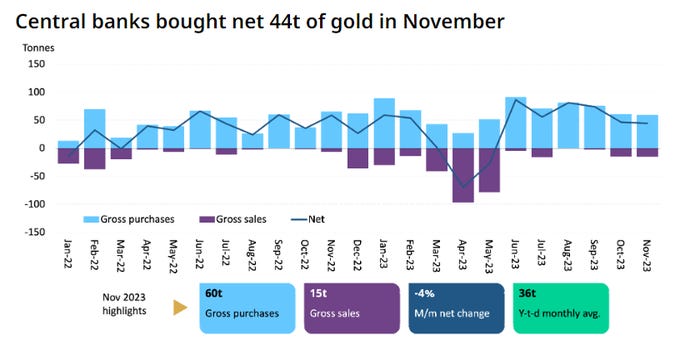

Центральные банки добавили 44 тонны к мировым официальным запасам золота в ноябре (-4% м/м), поддерживая динамику спроса:

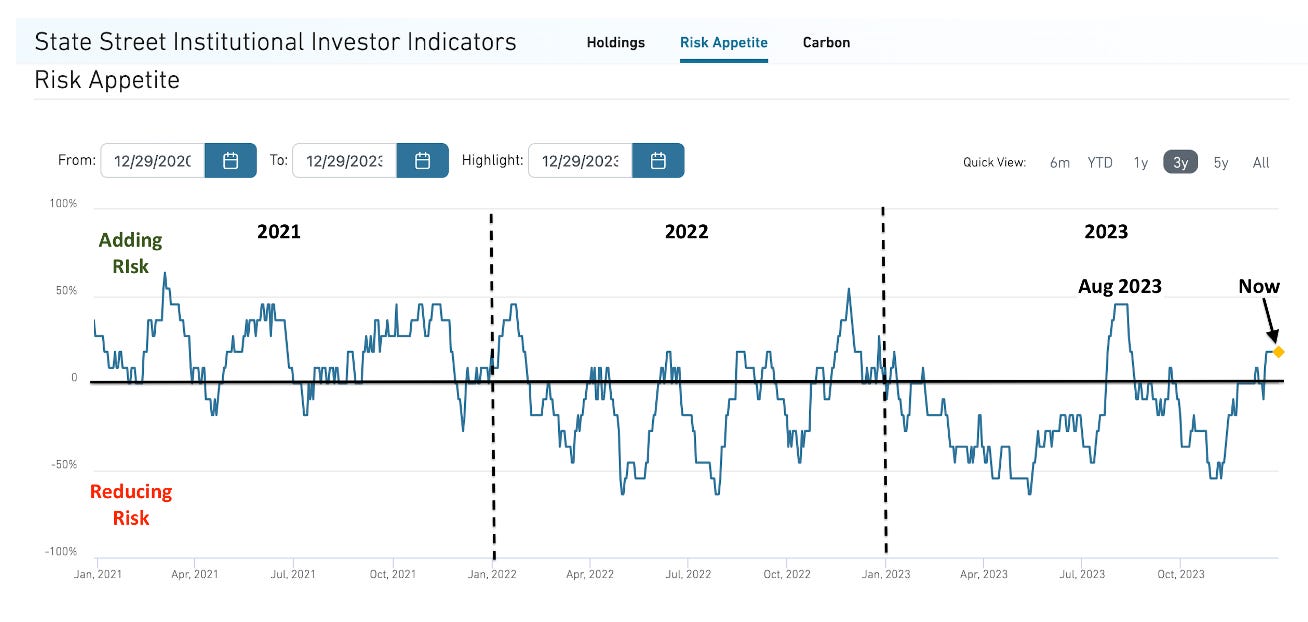

Институциональные инвесторы вступают в 2024 год c "умеренными" позициями и аппетитом к риску, что означает, что у этой важной рыночной группы есть возможности для влияния на цены акций в течение года:

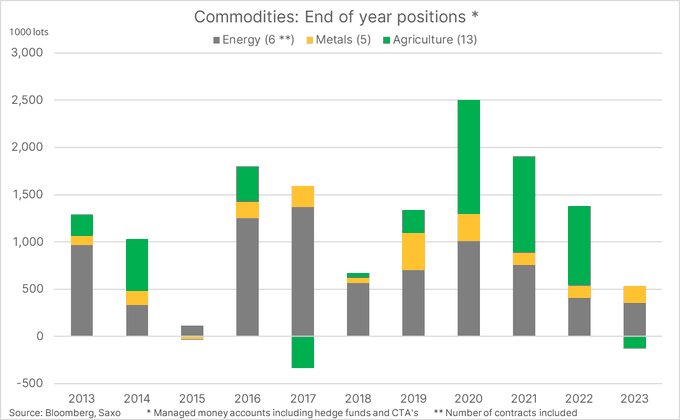

Управляющие активами завершили 2023 год с наименьшей совокупной чистой длинной позицией в секторах энергетики, металлов и сельского хозяйства с 2015 года. Крупнейшими длинными позициями по сырьевым товарам стали: золото, сырая нефть, бензин и кофе. Крупнейшими короткими позициями стали: кукуруза, пшеница и природный газ:

Настроения хедж-фондов по сектору энергетики остаются медвежьими, соотношение длинных позиций к коротким находится на 5-летнем минимуме:

Ритейл

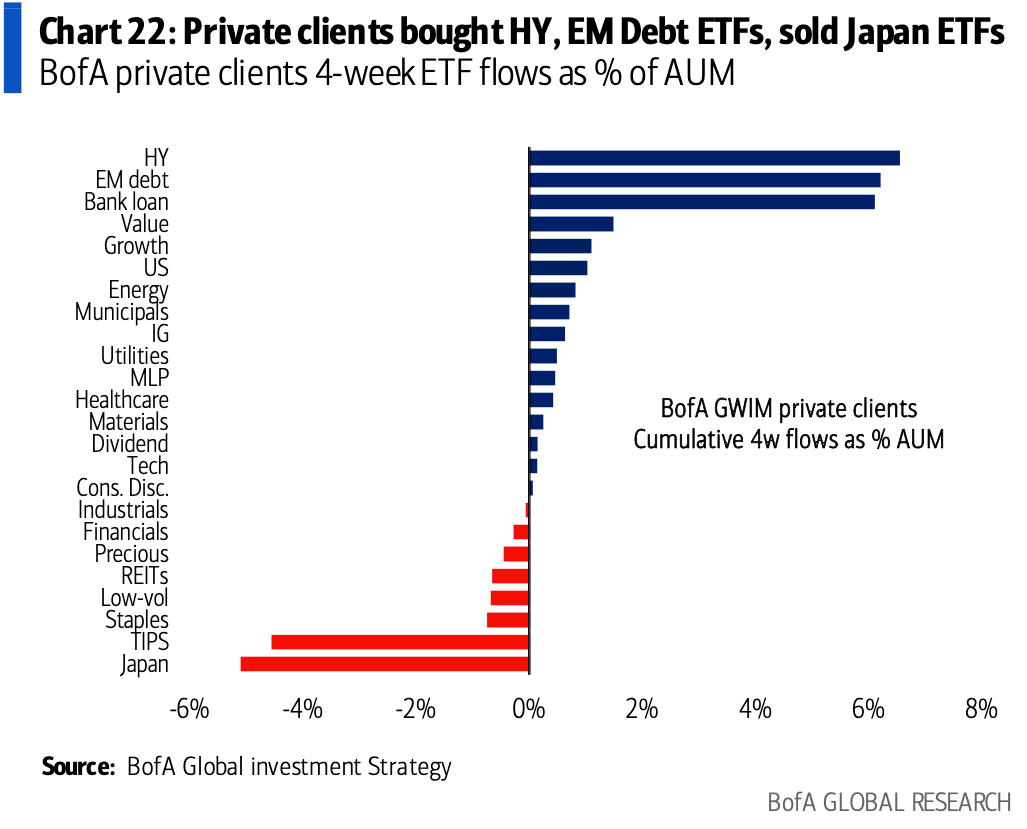

Частные клиенты Bank of America увеличивают свои инвестиционные позиции с помощью покупки корпоративных облигаций, долговых обязательств развивающихся рынков и акций факторов роста и стоимости. Наибольший отток средств наблюдался из акций Японии и облигаций с защитой от инфляции:

Индексы

Если взять все годы, начиная с 1950, когда индекс S&P 500 вырос на 20% и более — всего их было 19, — обнаруживается, что индекс рос в среднем на 9,6% в течение следующего года, с положительными показателями в 15 из этих последующих лет.

Однако, индекс S&P 500 имеет тенденцию к более слабым результатам в 1-, 2- и 5-летние периоды после годового прироста на +20% (по сравнению со всеми годами и годами, продемонстрировавшими отрицательные результаты):

Показатели сырьевых товаров и акций сектора энергетики сильно различаются при жесткой и мягкой посадке. Здесь возникает небольшая проблема "курицы и яйца", потому что повышение цен на нефть/энергоносители часто толкает экономику к рецессии:

EPS

Ожидания прибыли компаний стоимости продолжают снижаться по сравнению с ожиданиями прибыли компаний роста:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers