Разное

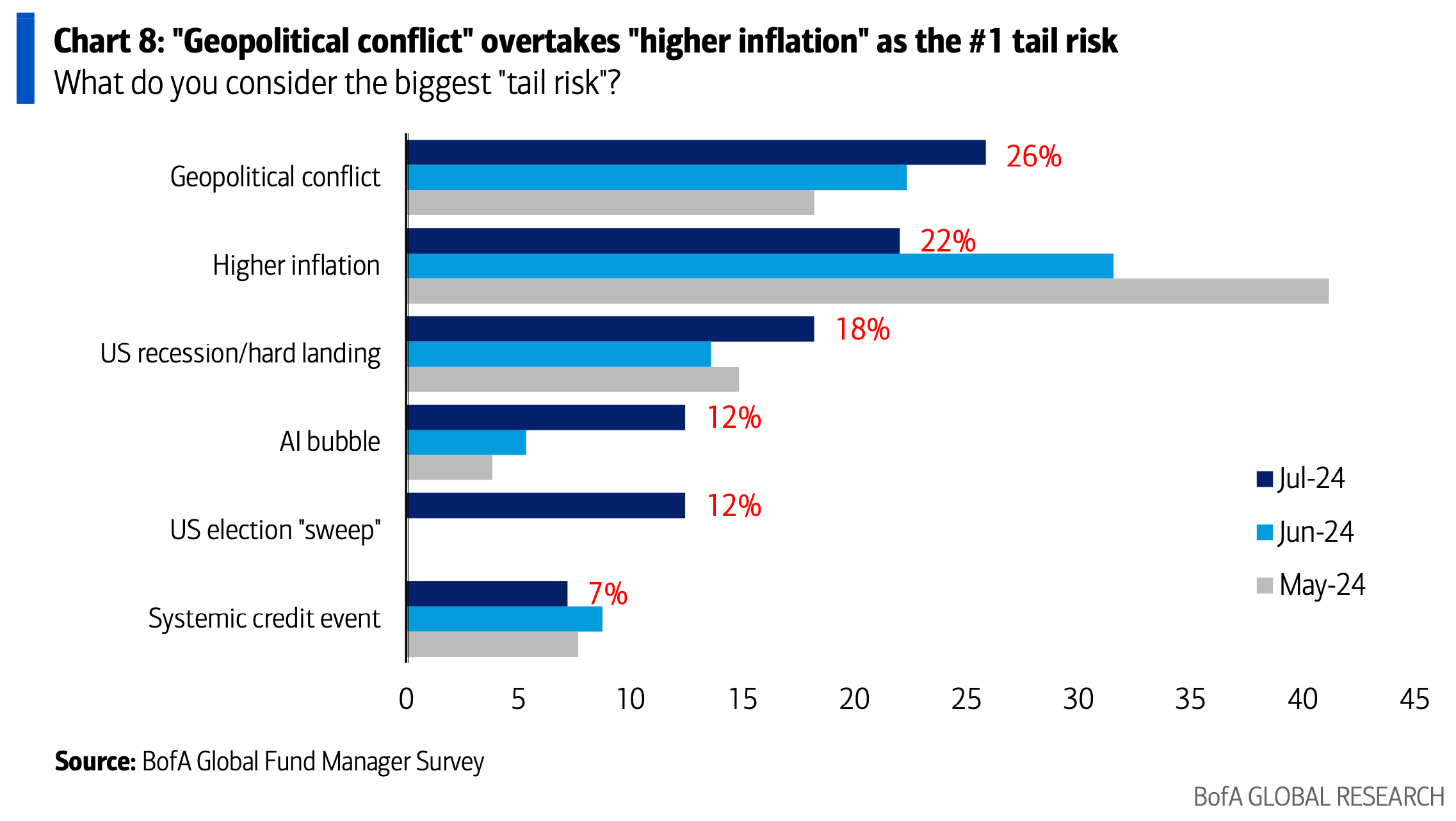

Геополитика обогнала инфляцию в качестве основного «хвостового» риска среди управляющих активами, судя по опросу Bank of America:

Макро

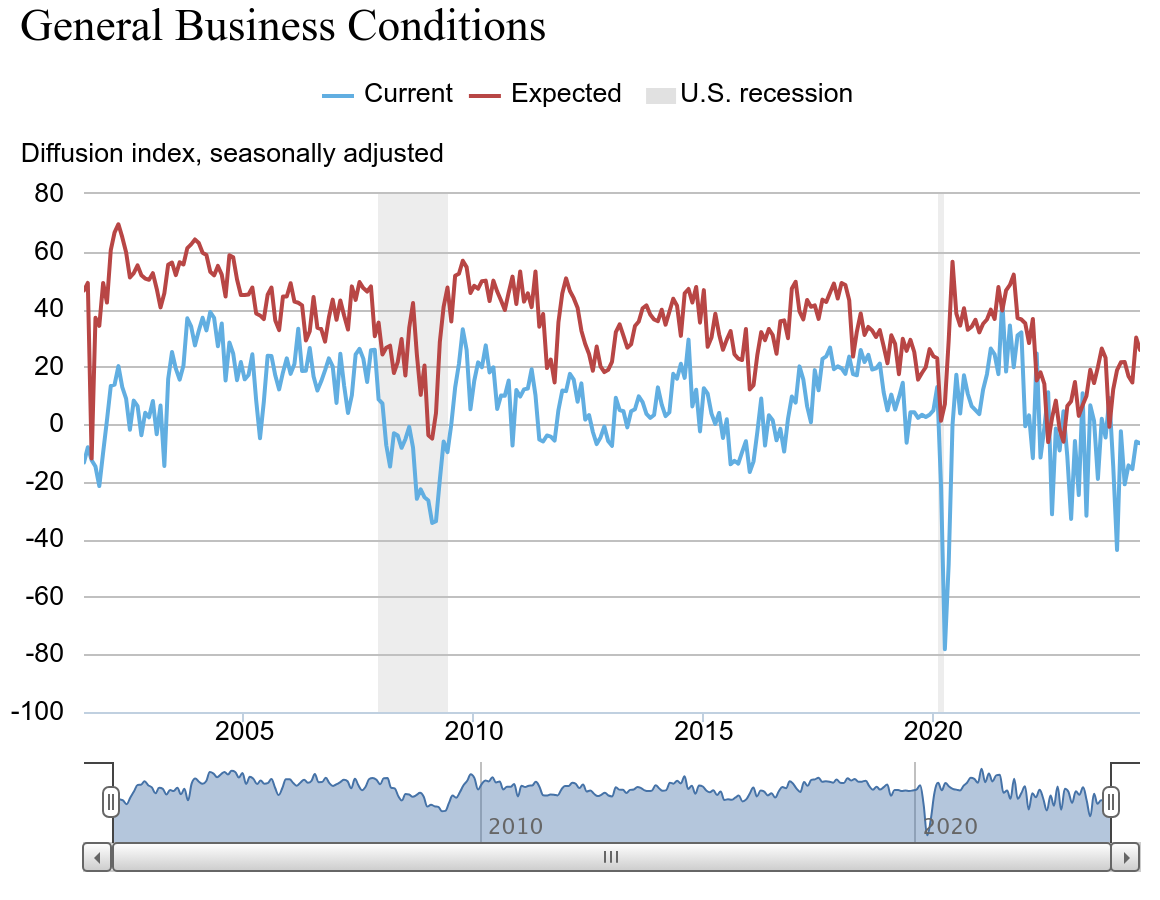

Деловая активность продолжала снижаться, судя по индексу ФРС Нью-Йорка. Однако, компании были настроены достаточно оптимистично, полагая, что условия улучшатся в ближайшие месяцы:

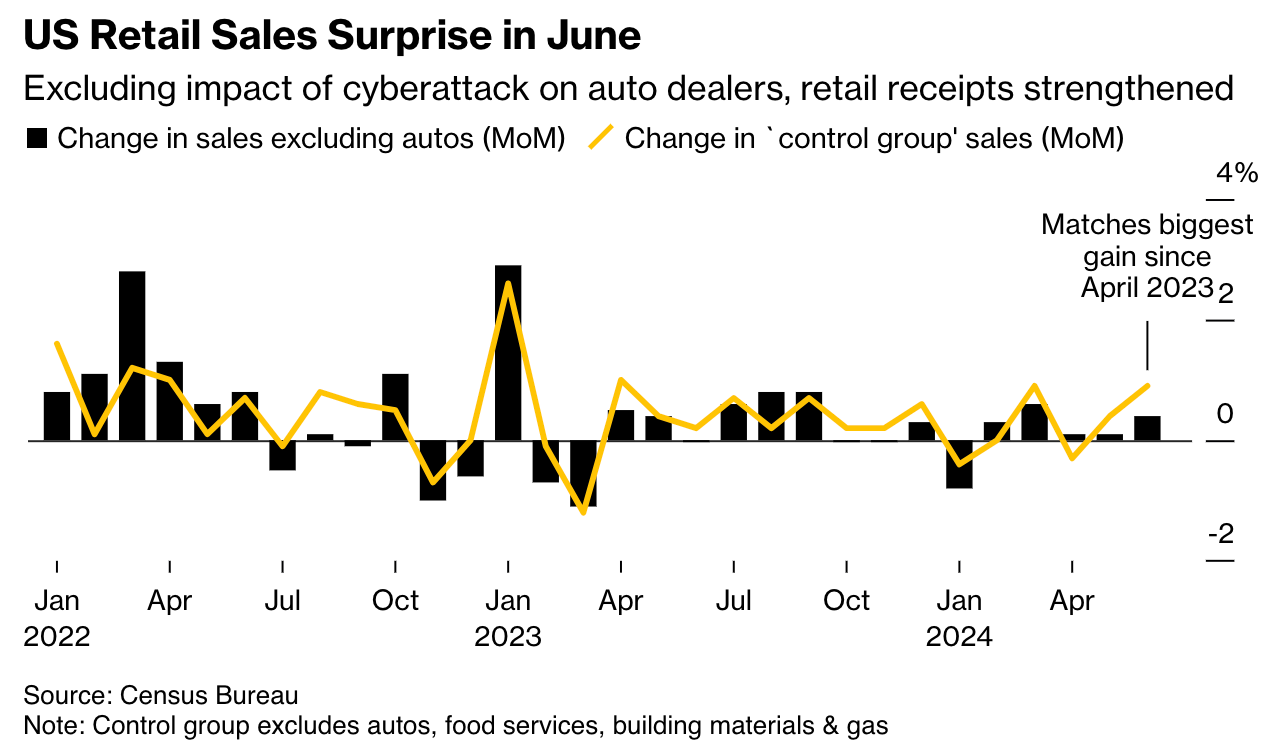

Индекс розничных продаж в США вырос в июне сильнее всего за последние три месяца:

Рынок жилья

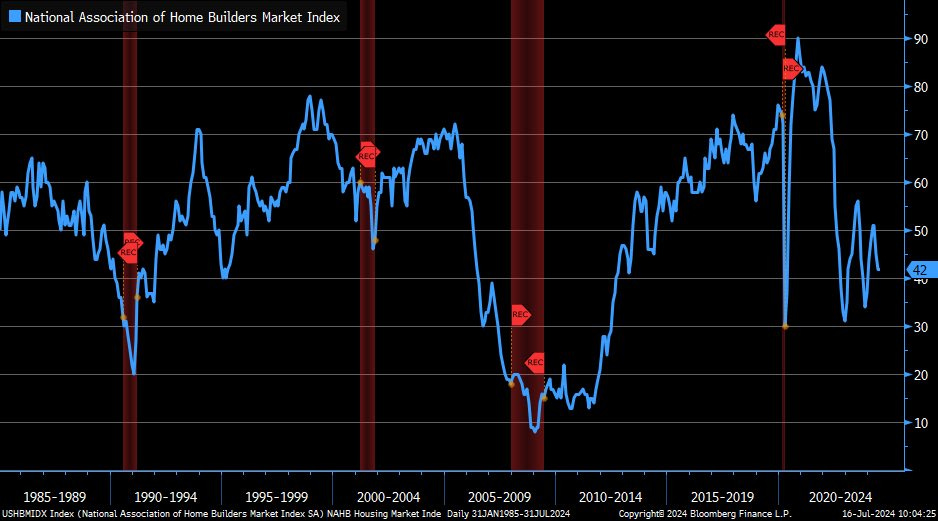

Индекс рынка жилья (настроений домостроителей) NAHB снизился до 42 (43 ранее). Ожидаемые продажи домов на одну семью выросли, но трафик потенциальных покупателей и текущие продажи домов на одну семью домов снизились:

Что делают другие?

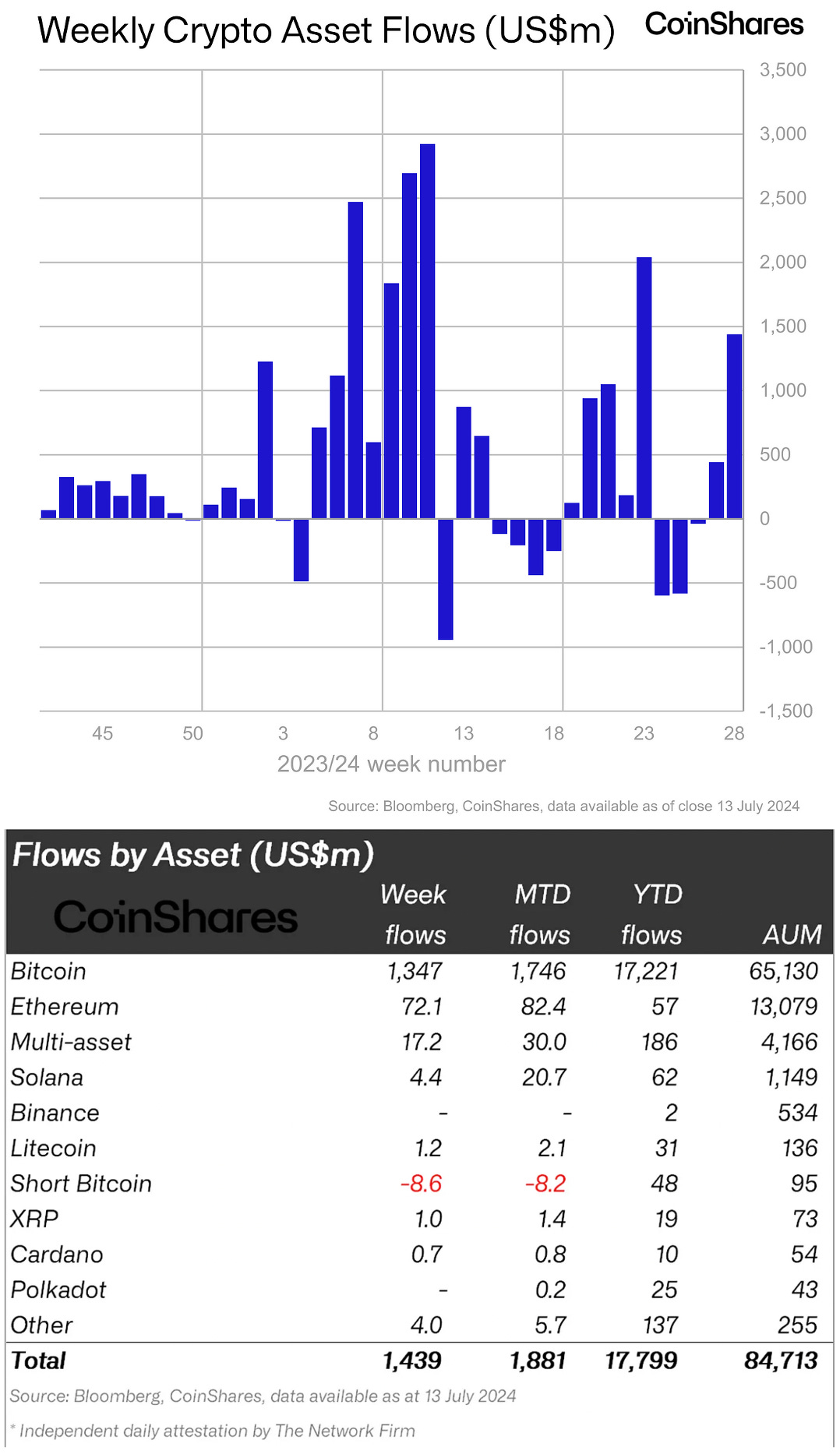

Биткойн продемонстрировал 5-ый крупнейший по объему недельный приток средств за всю историю (+$1,35 млрд). С начала года приток средств в криптоактивы составил рекордные $17,8 млрд.

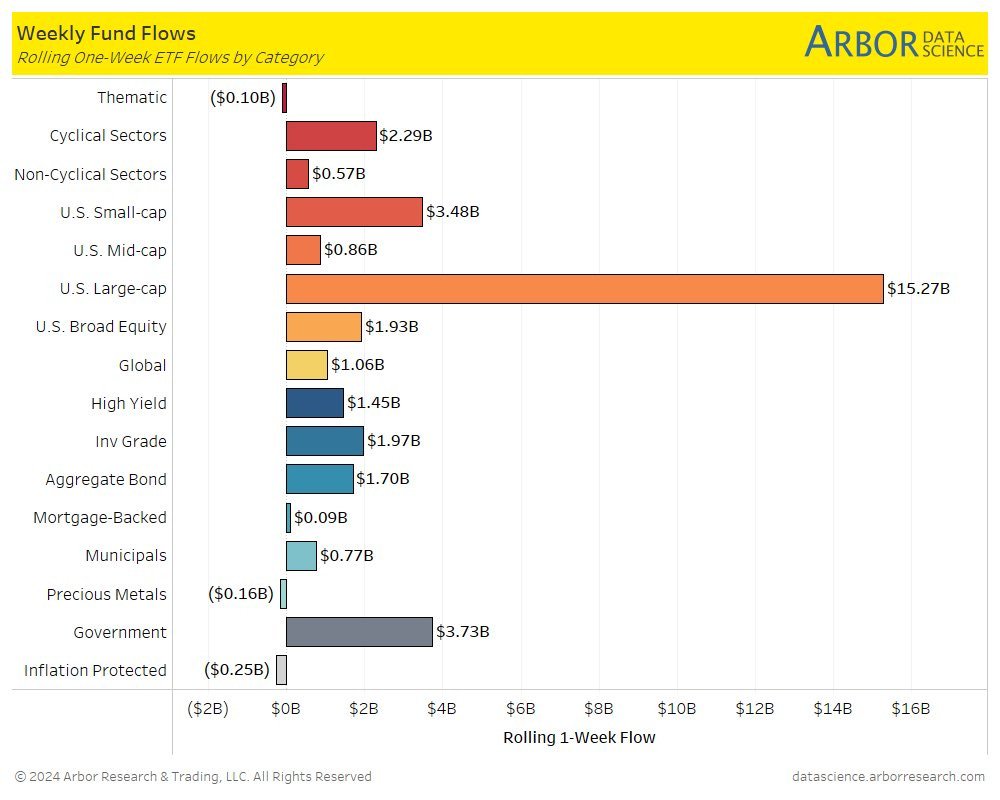

За прошедшую неделю наибольший приток средств наблюдался в фонды акций США крупной капитализации, за которыми следовали фонды казначейских облигаций и фонды акций США малой капитализации:

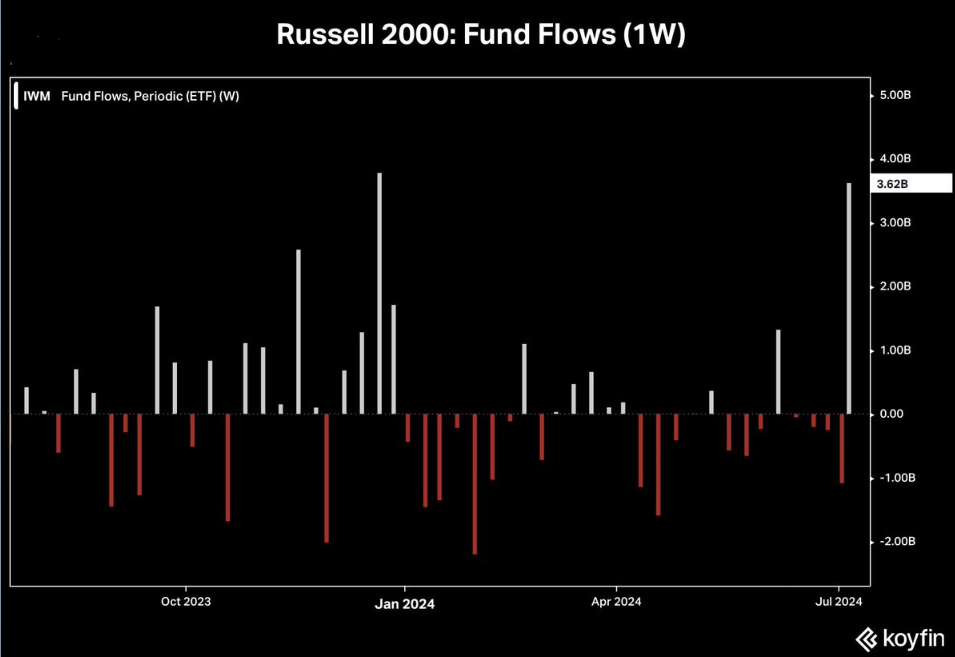

Приток средств в индекс Russel 2000 (IWM) на прошлой неделе был самым крупным с декабря прошлого года:

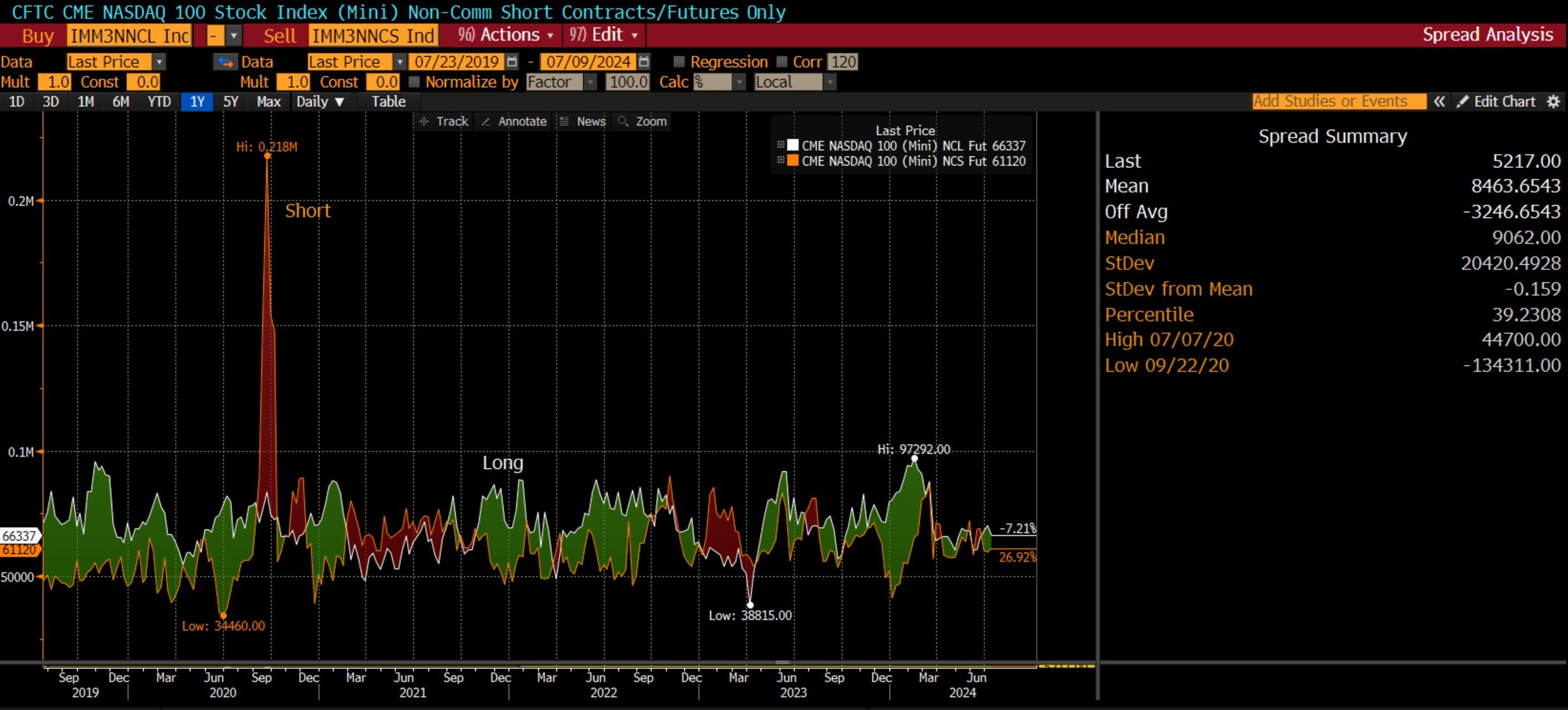

Чистые длинные позиции по фьючерсам на индекс Nasdaq ниже среднего уровня. Это говорит о том, что реальное позиционирование в технологический сектор сосредоточено не в Nasdaq, а в отдельных крупнейших акциях:

Институциональные инвесторы

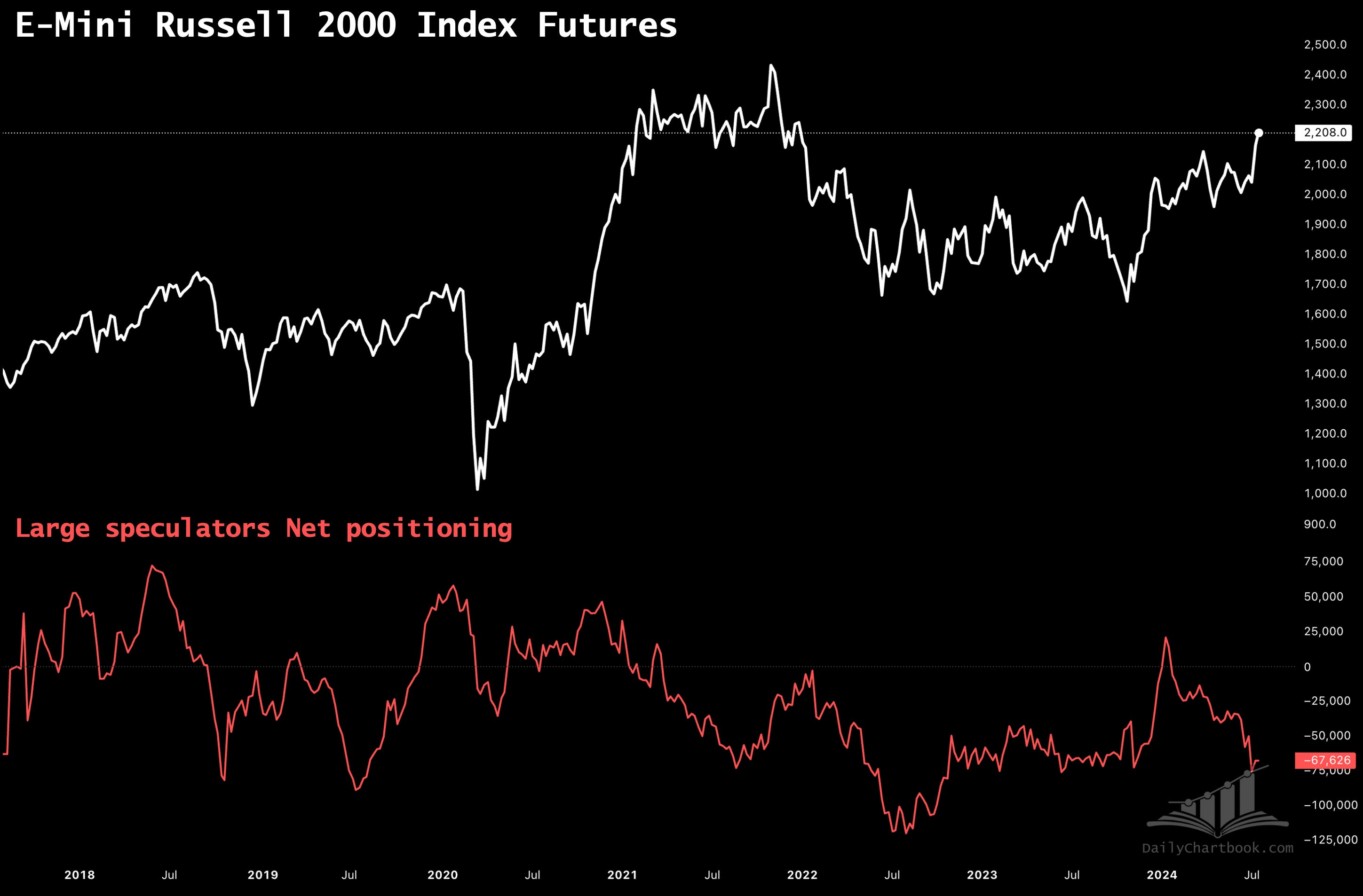

Крупные трейдеры по-прежнему имеют чистую короткую позицию по фьючерсам на индекс Russell 2000:

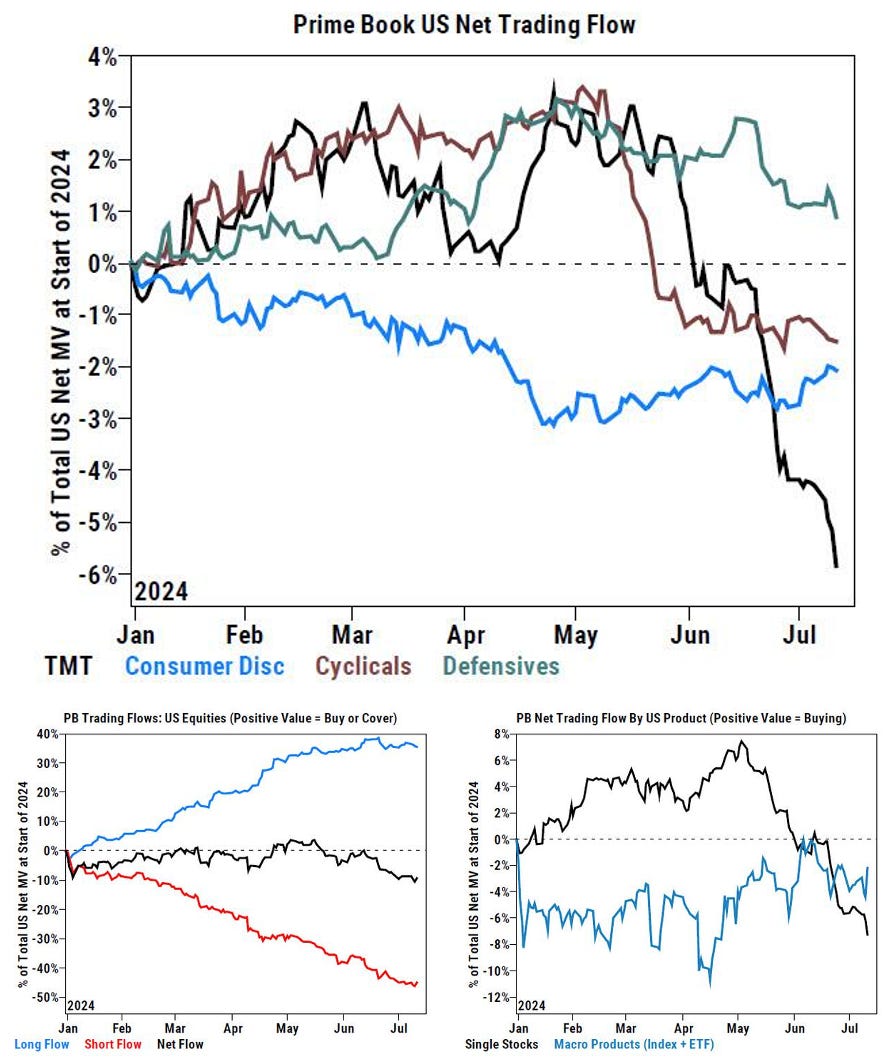

Уже 5 недель подряд хедж-фонды продавали американские акции за счет длинных и коротких продаж в отдельных акциях. Объем условных длинных продаж в отдельных акциях на прошлой неделе был вторым по величине с начала года.

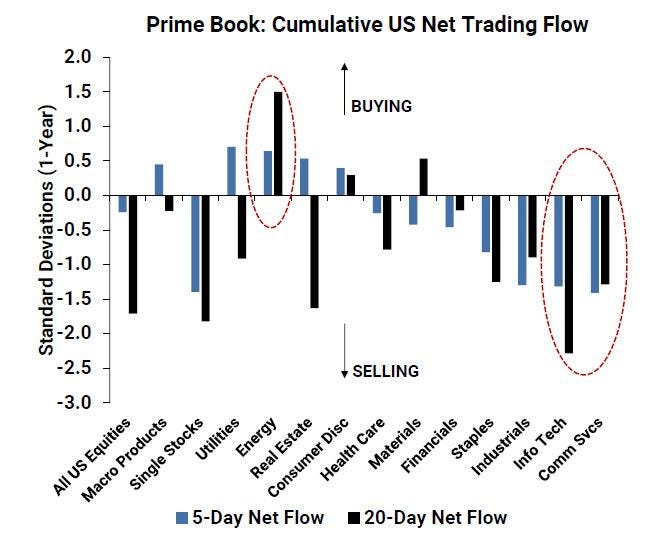

7 из 11 секторов акций США были проданы. В условном выражении лидировали секторы технологий, коммуникаций, промышленности и товаров ежедневного спроса, а секторы товаров длительного пользования, энергетики, коммунальных услуг и недвижимости были куплены в чистом виде.

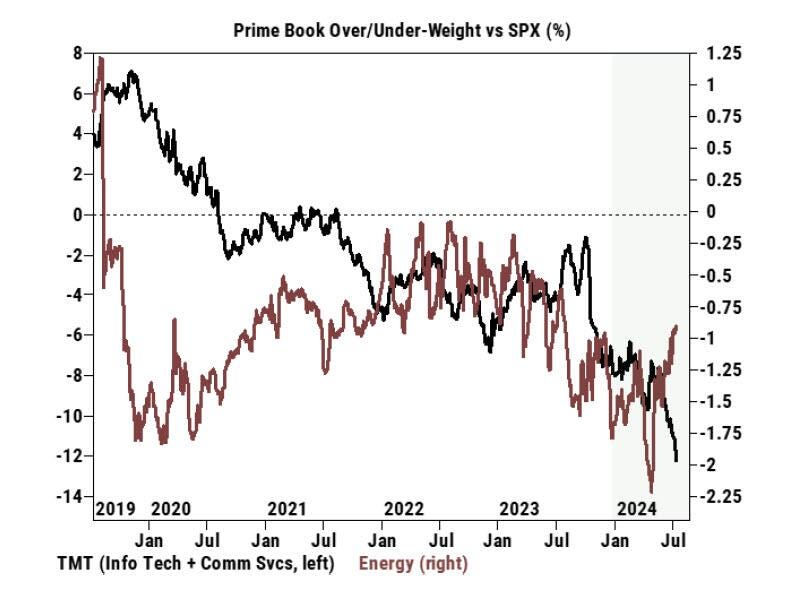

В настоящее время аналитики Goldman Sachs считают, что хедж-фонды имеют пониженный вес акций секторов TMT на -12,4% по отношению к индексу S&P 500 (по сравнению с -8,7% в конце мая) - это самый низкий уровень за всю историю:

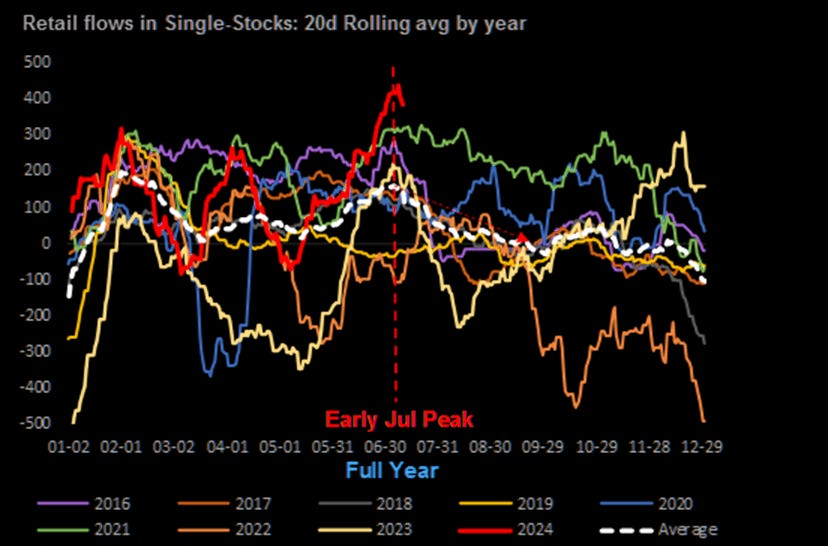

Ритейл

Потоки средств ритейл инвесторов в акции обычно достигают пика летом:

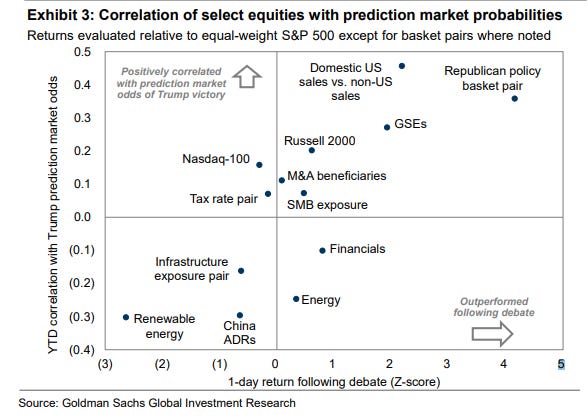

Индексы

Наиболее коррелирующими с победой Трампа на выборах в США являются компании с большой долей выручки в США, компании, спонсируемые правительством и компании индeкса Russell 2000:

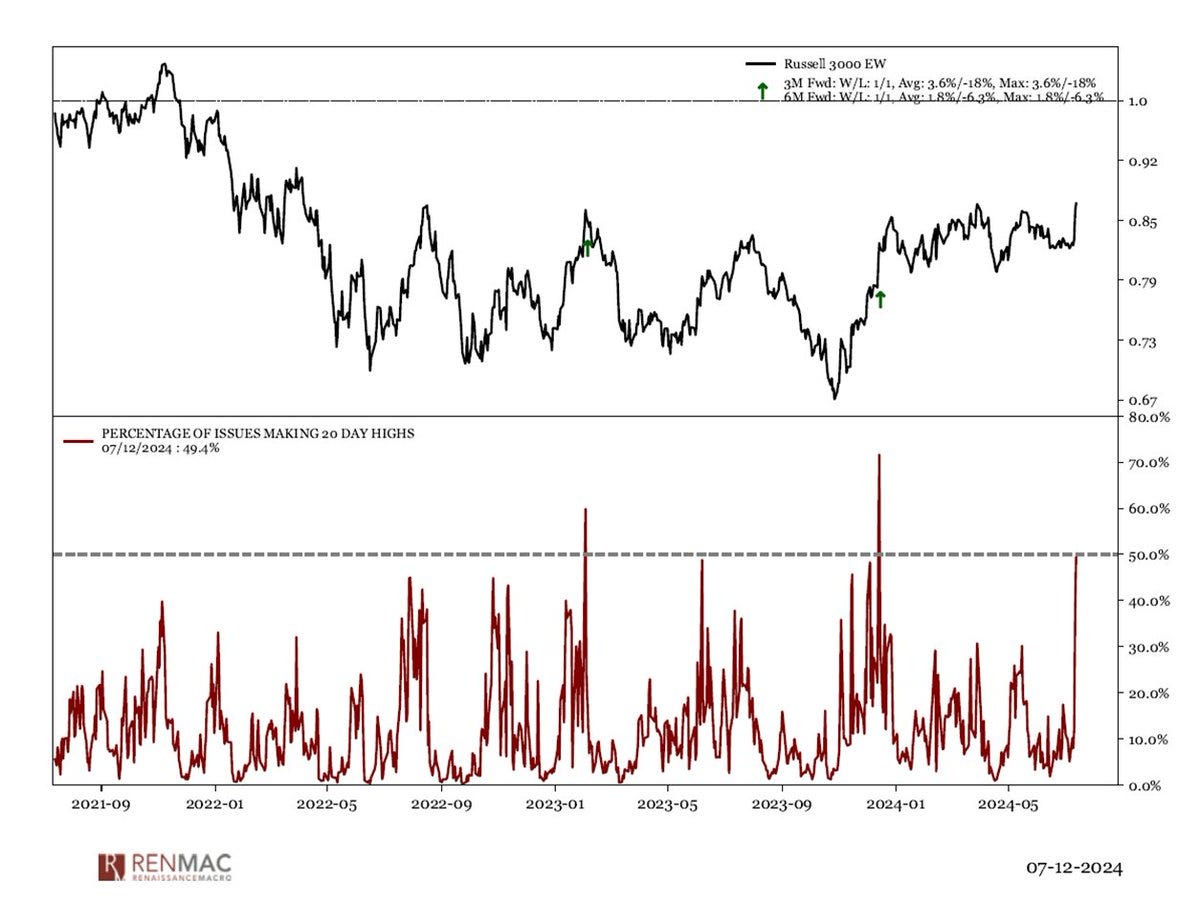

Половина акций индекса Russell 3000 недавно достигла новых максимумов. На долю R3K приходится около 98% всех инвестируемых активов на рынке акций США:

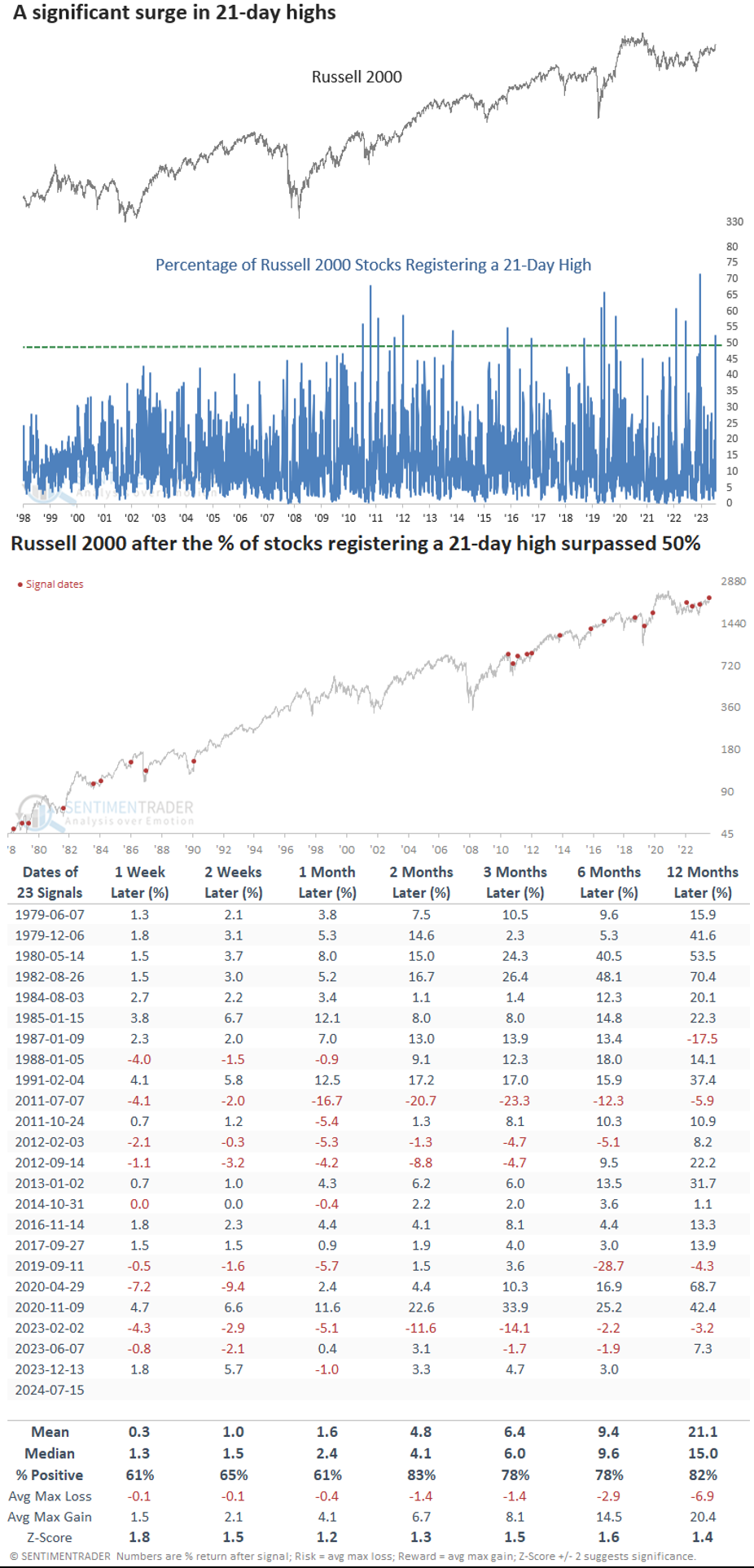

В понедельник более 50% акций Russell 2000 достигли 21-дневного максимума. Сопоставимые показатели широты предшествовали росту акций малых компаний:

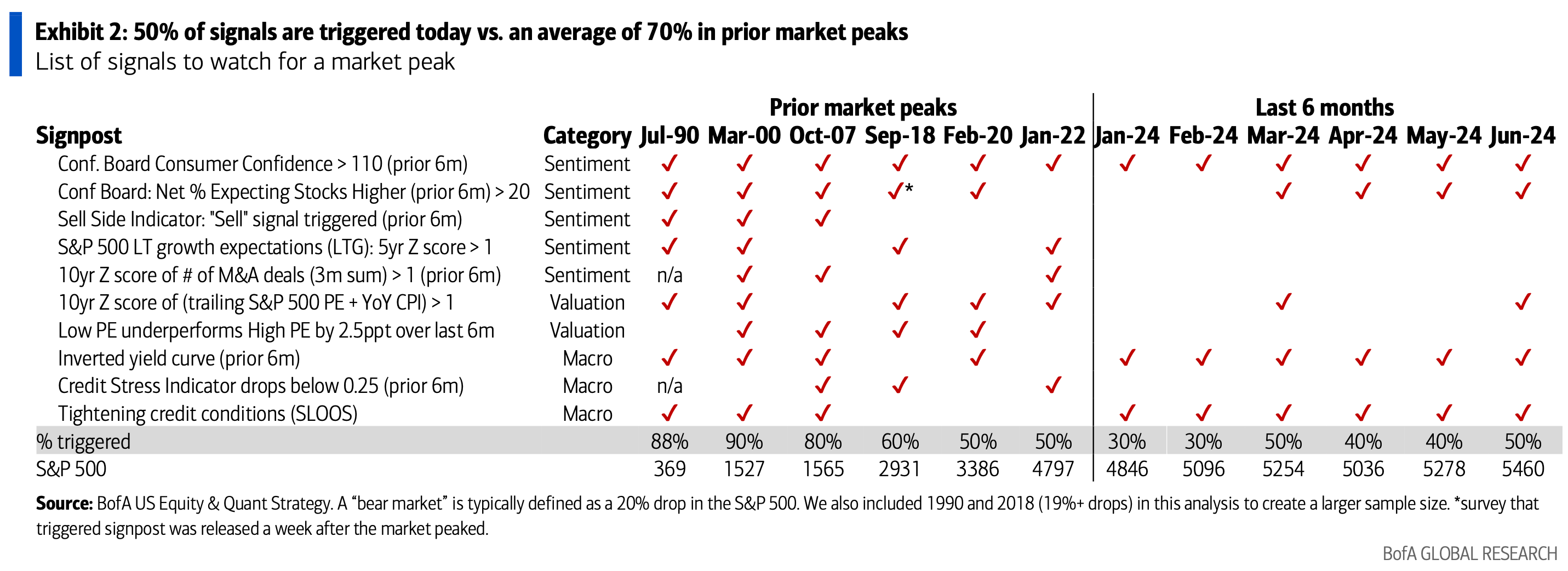

Сегодня 50% сигналов сигнализируют о том, что мы находимся на пике рынка, что выше, чем 40% в мае, но все еще ниже среднего показателя в 70%, срабатывающих на предыдущих пиках рынка:

EPS

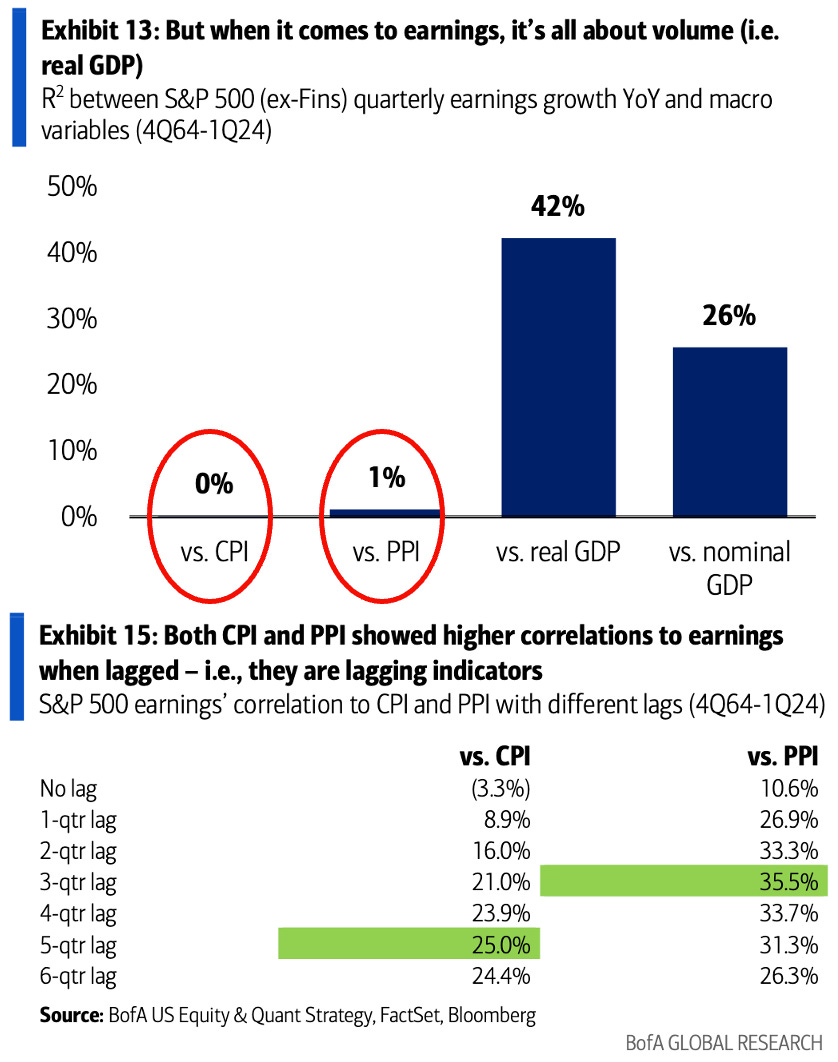

Некоторые утверждают, что дезинфляция - это усиливающийся «встречный ветер» для доходов, поскольку доходы являются номинальными, а более высокая инфляция способствует более сильному росту доходов. Однако статистических данных, подтверждающих это, нет:

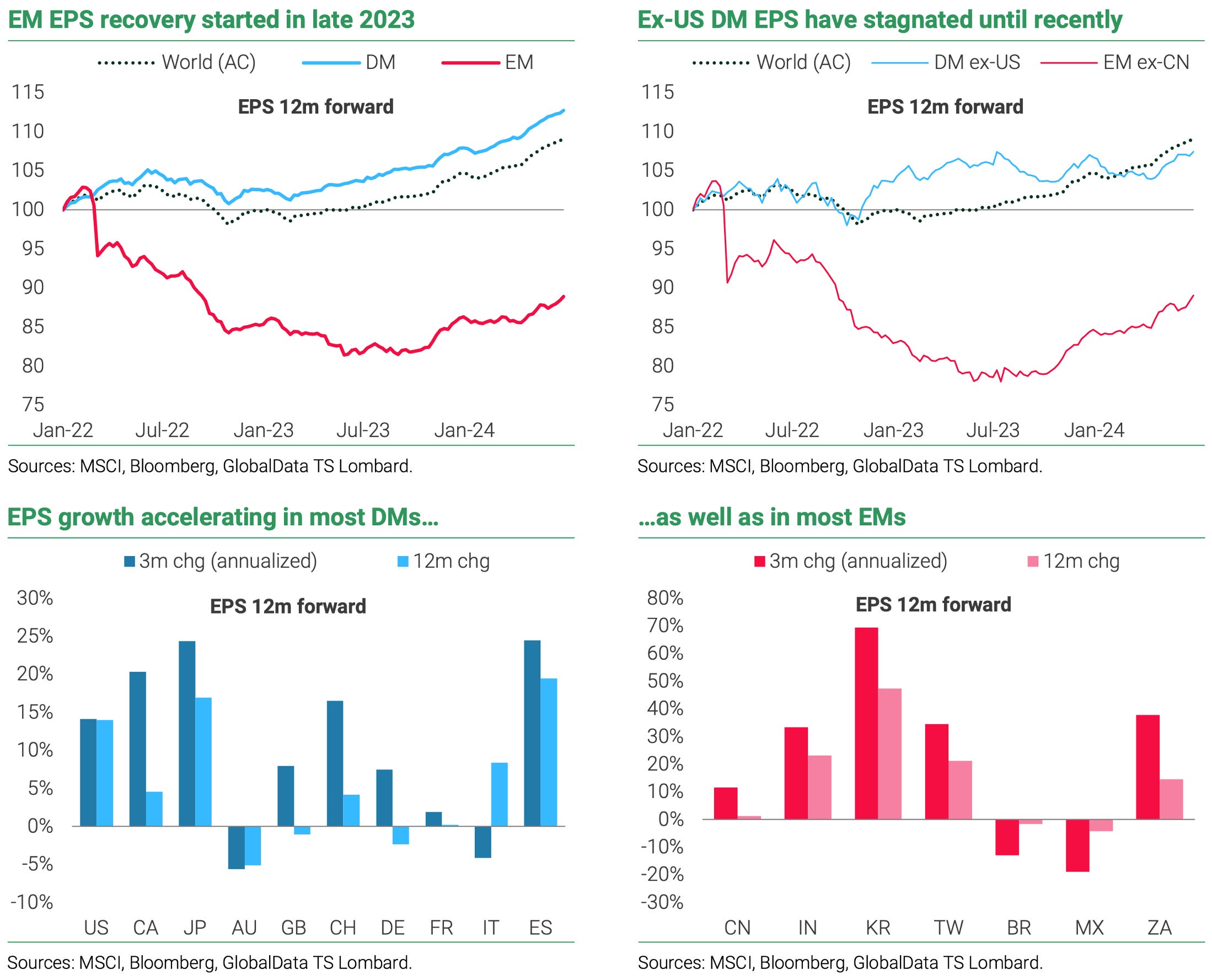

До недавнего времени в росте прибыли компаний развитых стран доминировали США, но в последнее время доходы других стран также растут. А восстановление прибыли на акцию в развивающихся странах началось в конце прошлого года, причем по этому показателю лидирует Азия за исключением Китая:

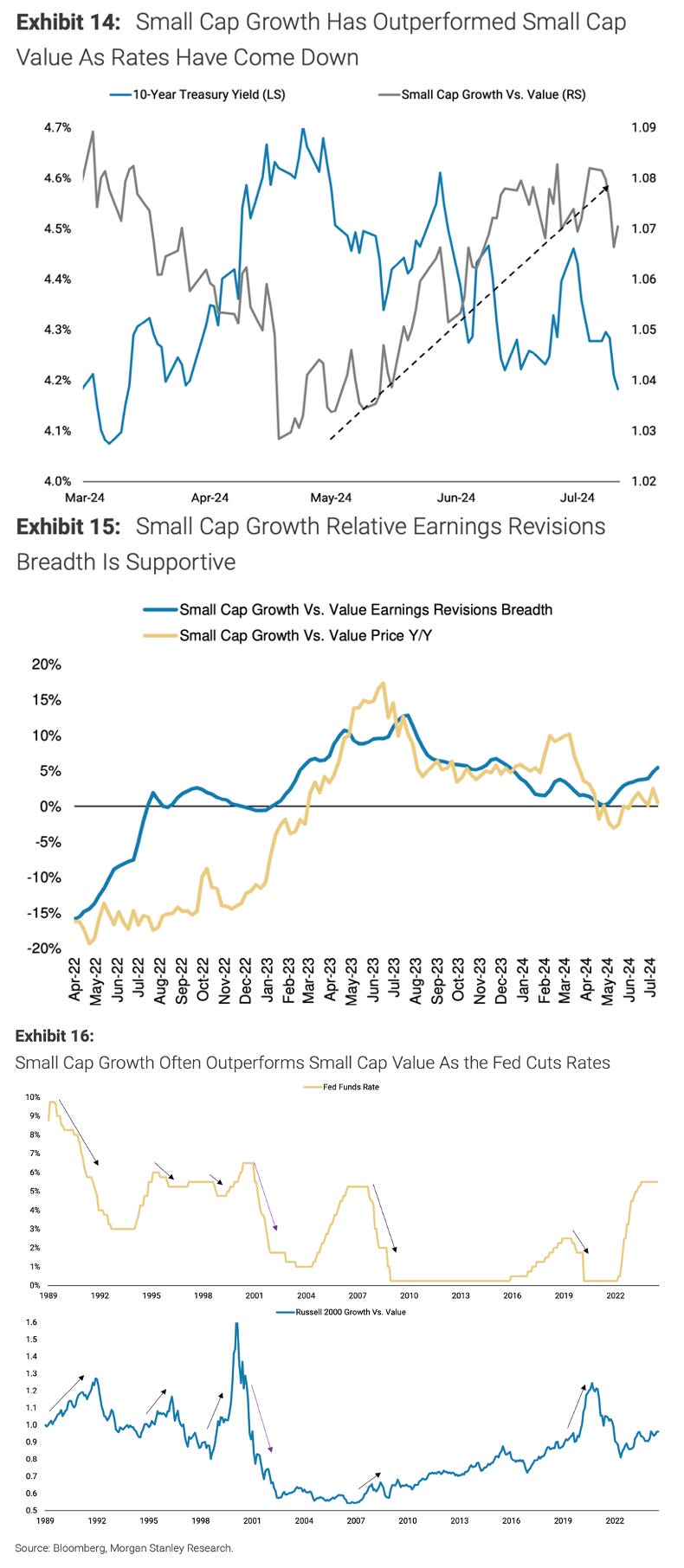

Пересмотр прибыли способствует росту малых компаний, а история показывает, что акции малой капитализации обычно опережают остальные размерные сегменты, когда ФРС начинает снижать ставки:

Успехов в торговле!

Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале "Антон Клевцов": https://t.me/traderanswers