Из ближайших размещений на Nasdaq и Nyse можно купить ANGN и AMPH.

Отношение капитализации к ВВП США достигло максимумов перед кризисом доткомов. Думаете, это удерживает биофармы и доткомы от первичных размещений акций?

IPO Nasdaq:ANGN

Angion Biomedica Corp. (Nasdaq: ANGN) предложит IPO на сумму 37,6 млн $ . При этом акции обойдутся всего в 10-12 долларов. К выручке коэффициент заоблачный, к прибыли можно не считать, она всего 632 тысячи долларов в год, зато к активам что надо, 3,4х. У компании выручка 6,6 млн долларов, рентабельность по выручке за вычетом себестоимости - 52%, административные расходы -3,8 млрд. Казалось бы, убыточна. Но айпио ANGN тем и интересно, что нет. Причём любителям не только биофармы, но и фондов аренды недвижимости. Биофарм-стартап ANGN сдал компании NovaPark в 2011 году 37% здания на 15 лет по ставке 450 тысяч долларов в год, возрастающей на 3% каждые три года. Долга в капитале три четверти, но небольшая прибыль есть, и так будет ещё лет 15 при худшем сценарии. Если же удача повернётся к ANGN лицом, на нём будет написаны позитивные решения медрегулятора США (FDA) по лекарствам стартапа от острых хронических заболеваний органов. Выше всего шансы получить добро FDA у препарата ВВ3, который может использоваться при трансплантации почек и инфаркте миокарда, остром поражении почек. Эти клинические испытания находятся в во второй фазе. Кроме ВВ3 есть только препараты в доклинической фазе от хронических заболеваний почек и от склероза.

Айпио Nasdaq: AMPH

Amphastar Pharmaceuticals Inc. (Nasdaq: AMPH) предлагает 115 млн $. Цель – отдать деньги компании Organon за права на продукт Cortosyn, а также выплатить займ East West Bank. Основной товар - эноксапарин, дженерик ловенокса от Sanofi, для лечения тромбоза глубоких вен. На него приходится больше 63% продаж. Продажи растут по 7% в год, рентабельность выручки по чистому доходу 5%. С формальной стороны, динамика у AMPH так себе. Чистый доход 11,9 млн в 2013-м, чистый убыток 1,6 млн в 1-м квартале 2014-го. Зато выручка 230 млн долларов в 2013 году и 45,9 млн в 1-м квартале 2014-го. Нечасто в медицинском секторе встречаются айпио, оцененные по половине выручки.

Айпио Nasdaq: KITE

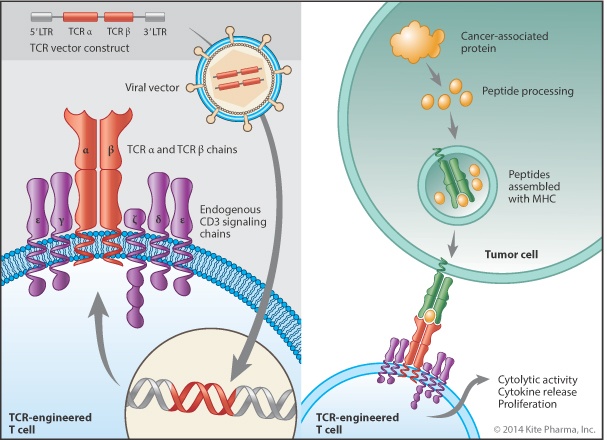

Айпио Nasdaq: KITE тоже очень перспективное, несмотря на отсутствие у компании выручки и убыток в 15% от активов. Преимущество KITE на фоне других IPO в том, что долга всего 8%. Происхождение убытка ясно: НИОКР 5,1 млн долларов, общие и административные расходы - 1,3 млн, отсутствие выручки от грантов. IPO KITE – это размещение чистого убытка под будущую выручку. В ходе клинических испытаний KITE виден прогресс. Хотя бы в том, что они уже ведут тесты, а не доклинические проверки, и основной предполагаемый продукт стартапа – это лекарство от рака, связанное со способностью иммунитета человека к саморегулированию. Модифицированные Т-клетки учатся распознавать и уничтожать клетки рака. Пока в начальной школе, фаза испытаний 1-2. Лейкоциты в борьбе выглядят так:  Конкуренты KITE пытаются лечить опухоль, тоже обучая Т-лимфоциты борьбе. Среди них есть несколько известных имён, в том числе Celgene и Novartis, который ближе всего к успеху. Можно также назвать Adaptimmune, Lion Biotechnologies и Juno Therapeutics, Cellectis. По этой причине я сомневаюсь в том, что акции KITE будут расти, сколь бы новыми и перспективными они не выглядели.

Конкуренты KITE пытаются лечить опухоль, тоже обучая Т-лимфоциты борьбе. Среди них есть несколько известных имён, в том числе Celgene и Novartis, который ближе всего к успеху. Можно также назвать Adaptimmune, Lion Biotechnologies и Juno Therapeutics, Cellectis. По этой причине я сомневаюсь в том, что акции KITE будут расти, сколь бы новыми и перспективными они не выглядели.

IPO Nyse: ANET

Интересное размещение проведёт Arista Networks Inc (Nyse:ANET), на сумму 241 млн $, которая будет использоваться для досрочной выплаты субординированного векселя Singtel. Рентабельность выручки по чистой прибыли - 10,5%, активов - 3,3%. Прибыльность продаж по доходу до вычета процентов, налогов и амортизации (EBITDA) - 22-24%. Выручка растёт каждый год в 1,4-1,9 раза. Ключевой для компании рынок - переключение между дата-центрами интернета на скорости 10 гигабит и выше. Конкуренты ANET - Cisco Systems, Juniper Networks, Brocade Communications Systems, Hewlett-Packard, Dell. Против ANET подан иск от Optumsoft, которая претендует на часть компонентов системы Arista, уже подавшей ответный иск. ANET предложит инвесторам 5,3 млн акций по 36-40$ - всего 201 млн. Сумма IPO к выручке ничтожна, но это не должно вводить в заблуждение. Всего, с учётом имеющихся акций, компания оценена в 2,8 млрд долларов. ANET, в общем-то, середняк: доля долга в общем капитале - 74%, себестоимость 30-35%, НИОКР - 28-30%, Расходы на маркетинг - 15%, на управление - 4-5%, процентный расход - около 7-7,5 млн $. Денежные средства - 130 млн $. Так что, если будет расти, только вместе с рынком. Помните: