При сравнении нескольких торговых систем, то есть корректности алгоритмов открытия и закрытия позиций, важно четко осознавать уровень эффективности каждой из них. Только так можно сопоставить стратегии по потенциальному доходу и возникающему в процессе трейдинга риску. Данной информацией должен владеет каждый уважающий себя трейдер.

При сравнении нескольких торговых систем, то есть корректности алгоритмов открытия и закрытия позиций, важно четко осознавать уровень эффективности каждой из них. Только так можно сопоставить стратегии по потенциальному доходу и возникающему в процессе трейдинга риску. Данной информацией должен владеет каждый уважающий себя трейдер.

Что такое показатели эффективности? Это числовые параметры, которые характеризуют уровень риска и доходности, возникающие в процессе торговли на фондовом рынке. Чтобы их вычислить, необходимо провести полный анализ системы по историческим данным или в реальном времени. Только после этого можно приниматься за сам расчет данных. Хотелось бы отметить, что сегодня существует несколько видов показателей эффективности. Их желательно знать и применять, ведь трейдер должен изучить систему с нескольких различных позиций.

Первый показатель эффективности – это профит (итоговая прибыль). Он учитывается на том интервале времени, в котором было проведено тестирование системы. Проверка производится через специальные систем-тестеры, которые выстраивают так называемую «кривую доходности» (на рисунке ниже – верняя кривая). С ее помощью можно с легкостью оценить, растет или снижается депозит трейдера. Считается, что чем меньше провал доходности в этой кривой, тем лучше. Та разница, которая получается между начальной и конечной точкой – это и есть прибыль, на которую может рассчитывать трейдер (P). При этом чем больше данная величина, тем лучше.

Хороший трейдер просто обязан быть хоть немного скептиком. В частности, именно с таким настроем необходимо относится к первоначальной прибыли. Часто новички забывают о многочисленных комиссиях и спрэдах, которые могут коренным образом изменить результаты тестирования (в большинстве случаев показатели меняются в худшую сторону).

Нельзя забывать и о единичных ситуациях, которые тем или иным образом влияют на систему. К примеру, если результат был слегка занижен, то однозначно "браковать" алгоритм не стоит. И, наоборот, если он завышен, то это может привести к дальнейшим убыткам. Чтобы исключить столь негативные проявления, желательно удалять единичные выигрыши, а лучше – усреднять данный параметр. Если после этого прибыль остается на высоком уровне, то систему можно считать жизнеспособной.

При тестировании алгоритма ни в коем случае нельзя прибегать к подгонке результатов. Что это значит? Бывают ситуации, когда продолжительный успех трейдера обусловлен специфическими условиями на рынке, продолжающимися какой-то период времени. Следовательно, стоит использовать не «сырой», а откорректированный доход. При этом профит – это не единственный показатель эффективности. Есть и другие параметры, которые стоит использовать в процессе оценки.

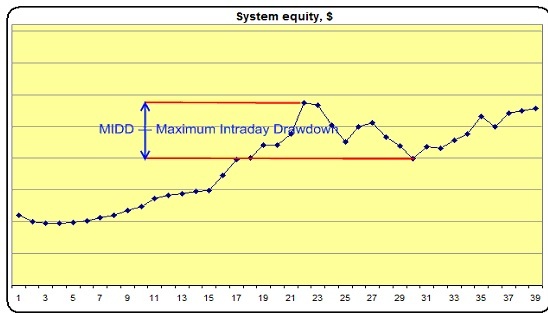

2) MIDD – максимальный нарастающий внутридневной убыток. Данный показатель эффективности характеризует максимальный провал, который имел место в период проверки системы. При этом не обязательно, чтобы яма подразумевала только убытки. В негативный период могут быть небольшие «всплески» в виде прибыли. Чем ниже уровень MIDD, тем лучше. Изменение данного параметра осуществляется в пунктах.

3) Профит фактор (PF) представляет собой отношение валового дохода к сумме всех проигрышей трейдера (валовому убытку). Если данный показатель больше единицы, то систему можно считать прибыльной.

4) Фактор восстановления (RF) - это отношение суммарного дохода к нарастающему внутридневному убытку. Если данный показатель меньше 2, то систему можно браковать. Оптимальный параметр – «3».

5) Среднее падение капитала – общая сумма всех провальных сделок, поделенная на их число. Система считается качественной, если данный параметр меньше тройки.

Перечисленные выше показатели эффективности являются самыми важными при анализе системы. Но есть и другие параметры, которые не оказывают существенного влияния, но могут быть проанализированы в процессе тестирования - вероятность выигрыша, математическое ожидание, коэффициент Кальмара, коэффициент Шарпа, коэффициент Сортино, относительный конечный капитал, геометрическая средняя и многие другие.