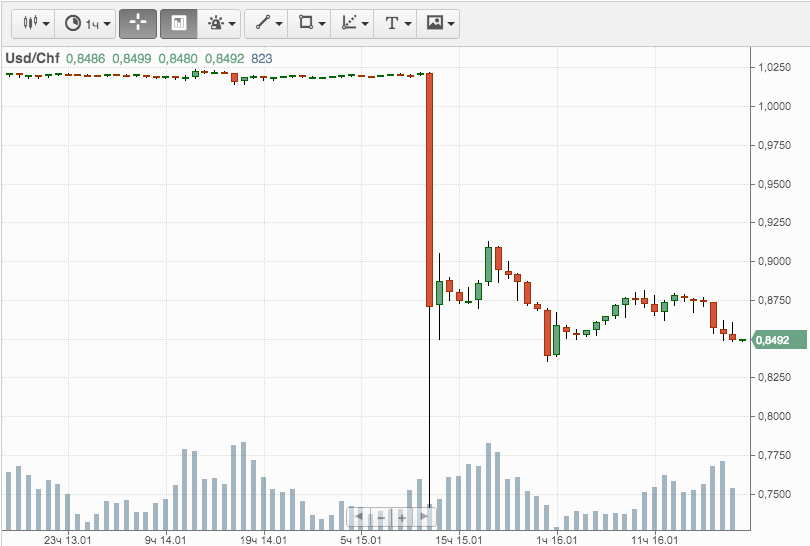

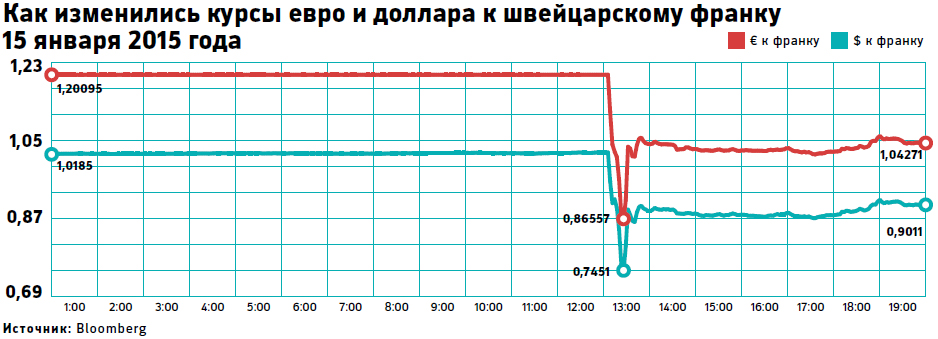

В четверг, 15 января, курс швейцарского франка взлетел к доллару на 26% и к евро на все 30% всего за одну торговую сессию! Такой высокой волатилньости позавидовал бы даже российский рубль – в пиковый период середины декабря, колебания курса доходили до 26%. Так что же произошло и чего ожидать дальше?

Что произошло?

Основной причиной такого аномально резкого укрепления такой, казалось бы, твердой валюты, как франк, стало неожиданное решение Национального Банка Швейцарии снизить и так уже отрицательную учетную ставку сразу на 50 б.п. – с -0.25% до -0.75%. То есть, иными словами – швейцарские банки могут занимать во франках у центробанка не просто без выплаты каких-либо процентов, а наоборот получая эти проценты. Исторически это минимальная процентная ставка не только для Швейцарии, но и для всех мировых центробанков.

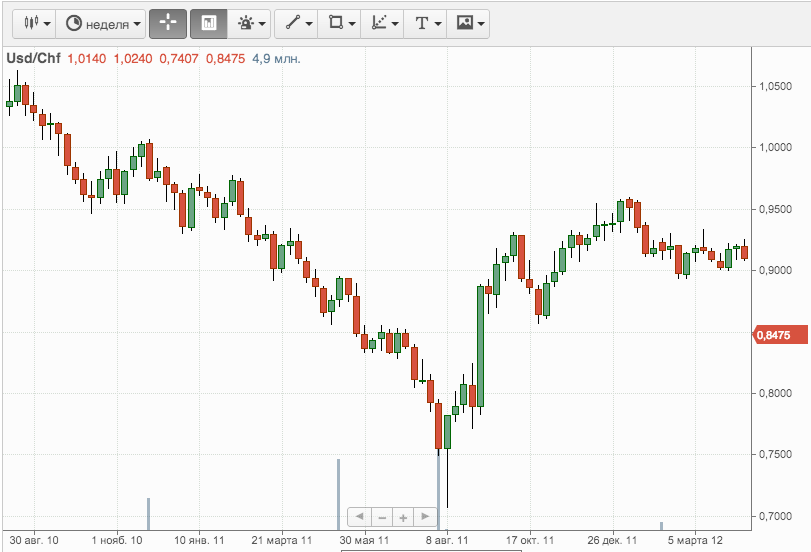

Однако на рост курса франка больше сыграло даже не само повышение ставки. Главное, на что отреагировали инвесторы, это на решение швейцарского регулятора отвязать фиксированный курс национальной валюты от евро, который был установлен в 2011 году на уровне 1.2000. Это было сделано в ответ на непрекрающегося с 2009 года (то есть с самого разгара мирового экономического кризиса) укрепления франка по отношению к мировым валютам. То есть фактически, швейцарский ЦБ искусственно сдерживал укрепление собственной национальной валюты.

Зачем был нужен заниженный курс валюты?

Спрашивается казалось бы – зачем это делать? Дело в том, что завышенный курс франка делает промышленность страны неконкурентоспособной, в особенности ту часть промышленности, которая ориентирована на экспорт. Ну а поскольку Швейцария это все-таки экспортоориентированная экономика, в отличие от скажем американской экономики, которая ориентирована на внутренний спрос, то укрепление национальной валюты для национальных промышленников весьма критично и может привести не только к значительному сокращению экспорта, но и в перспективе к потере собственных рынков, которые и так сильно ограничены (население Швейцарии всего 6 млн. человек).

Теперь же, когда курс франка отвязали от евро, произошла ревальвация национальной валюты. В итоге это затронуло не только собственно саму швейцарскую валюту, но и весь мировой валютный рынок в целом. Так, пара EURUSD за два дня опустилась почти на 4% и сейчас уже торгуется возле психологической отметки 1.1500 – это минимум с 2003 года! В особенности это повлияло на котировки евро, поскольку решение Национального Банка Швейцарии в первую очередь касалось отказа от фиксации курса франка именно к евро (Еврозона является ключевым торговым партнером страны).

Каковы последствия?

Возможно, мы наблюдаем сейчас за историческими изменениями на мировом валютном рынке. То есть наступает новая рыночная реальность. Так было, например, в 1992 году, когда курс фунта обвалился к доллару почти в 2 раза из-за спекуляций Джорджа Сороса. Из-за этого, кстати, Банк Англии повысил базовую ставку до 16%, которая в итоге так и не восстановило курс фунта – пара GBPUSD уже никогда так и не вернулась к уровням 3.1, максимум после этого случая был зафиксирован на отметке 2.05.

Для Швейцарии в том случае, если курс национальной валюты не ослабеет от достигнутых исторических максимумов хотя бы на 15%, это означает начало неминуемого кризиса. Спад в промышленности может составить до 4.5-5% уже в текущем году, а экономика может сократиться на 2-2.5%. При этом может возникнуть дефляция из-за того, что импортные товары значительно подешевеют.

Более того, может возникнуть цепная реакция – по мере укрепления франка, спрос на него будет увеличиваться, что вызовет в итоге еще более сильное укрепление. В результате, Национальному Банку Швейцарии придется значительно нарастить эмиссию своей национальной валюты, чтобы удовлетворить растущий спрос на нее, а также держать процентные ставки отрицательными до тех пор, пока франк не начнет ослабление от текущих уровней.

Чего ожидать?

Учитывая, что даже операционная рентабельность швейцарской промышленности не превышает 25%, понятно, что при нынешнем резком укреплении и сохранении курса франка, большинство отраслей столкнется со значительными финансовыми сложностями. Внутренний рынок промышленных товаров не такой объемный (не превышает и 250 млрд. долларов), и потому большинство крупных швейцарский концернов (таких как Glencore, Xstrata или Nestle) основную часть прибыли получают за счет экспорта (это порядка 40-50% от выручки). Поэтому , даже если ввести протекционистские меры, промышленность все равно будет терпеть значительные убытки из-за потери экспортных рынков. Кроме того, подорожает стоимость рабочей силы, которая в Швейцарии и так уже запредельно высокая. Это значительно повысит себестоимость производства.

В результате, промышленные предприятия будут вынуждены во избежание банкротства переносить свое производство в более дешевые страны, такие как Венгрия, Польша, Россия и др. Начнутся сокращения рабочих метс. Все это может привести к росту безработицы с нынешних 3% до 9% а возможно и до 10%. Как результат – реальный потребительский спрос внутри страны может увеличиться в перспективе 2-3 лет лишь очень минимально.

Поэтому, исходя из всего вышесказанного, можно ожидать, что курс швейцарского франка, как и в случае с 2011 годом, часть укрепления, как минимум 50%, отыграет. Это необходимо для сохранения конкурентоспособной промышленности. Сколько это будет происходить сказать очень сложно. Но если такой высокий курс франка продлится хотя бы 1-2 квартала, это уже может привести к первым убыткам в промышленности и соответственно росту безработицы.

ну что вы все к этому франку привязались ))) как привязали так и отвязали кто на форексе был помните тот день когда новость об объявлении привязки ..

я точно знаю трейдеры форекс на нем не торговали. т.е внутри дня там движуха за весь день 20 пунктов а в долгосроке вообще ноль

почему брокеры так резко обанкротились - есть идея что кто то решил тупо слить брокеров и купил франки на все

но если деньги не выводят зачем брокеру самого себя банкротить?? так для того и банкротили что бы слить бабло но не свое а трейдерское, иначе говоря под шумок решили себе прихватить денег а причина - обвал франка

я вас уверяю - это очередная афера