Инвестиционные компании – относительно новая для России форма финансового института, зародившаяся в США. Инвестиционная компания (далее – ИК) выпускает акции и продает их, а вырученные средства вкладывает в ценные бумаги предприятий или другие активы. Следует различать инвестиционные фонды (например, ПИФ) и ИК: вторые не имеют возможности привлекать сторонние средства и способны осуществлять инвестиционную деятельность только за счет средств, вырученных с продажи собственных ценных бумаг. Таким образом, доход акционеров ИК (выплачиваемый в виде дивидендов) напрямую зависит от успешности ее деятельности на фондовом или других рынках.

Покупка акций инвестиционной компании несет минимальный риск для покупателя. Нужно понимать, что торгуют на финансовых рынках настоящие «зубры» биржи – то, что начинающему трейдеру или непосвященному человеку кажется риском и авантюрой, для них – основной источник дохода.

Классификация инвестиционных компаний

Наиболее распространенная классификация предлагает делить ИК на закрытые и открытые. Закрытые ИК выпускают акции в ограниченном количестве, в то время как открытые – не разово, а постепенно, несколькими партиями. Кроме того, закрытые компании не продают акции сторонним лицам (у них есть возможность купить ценные бумаги только с рук действующего владельца по рыночной цене), тогда как акции открытых компаний доступны каждому.

Как выбрать инвестиционную компанию?

При выборе ИК стоит обращать внимание на следующие аспекты:

- Качество сайта. Если сайт находится в хорошем состоянии и сравним с порталами ведущих российских банков (которые принимаются за эталон), это говорит о серьезном отношении руководителей фирмы к проекту. Сайт, сделанный на скорую руку, запросто может быть мошенническим.

- Срок работы. Если компания оказывает услуги менее полугода, стоит отнестись к ней настороженно. Это правило едино для всех стартапов. Особого доверия заслуживают компании, начавшие работу ранее 2008 года, то есть пережившие кризис.

- Прибыль. Если ИК предлагает заоблачные дивиденды, значит, она не собираются их выплачивать инвестору. Доходность акционеров инвестиционной компании должна быть в районе 15% месячных.

- Количество инвесторов и трейдеров в компании. Чем их больше, тем лучше.

- Сотрудничество с электронными платежными системами. Этот пункт позволяет инвестору судить не только о простоте вывода денег, но и о репутации компании в целом. Можно использовать компанию Web Money как лакмусовый индикатор – обладателями сертификата этой компании способны стать исключительно надежные фирмы.

- Наличие SSL-шифрования на сайте (ссылка начинается в https), что подтверждает серьезное отношение ИК к защите личных данных.

Свидетельствовать о низкой надежности ИК могут такие компоненты деятельности как низкокачественный сайт (сделанный по шаблону), обещания чрезмерной доходности (свыше 20% в месяц), даже низкосортный копирайтинг (или откровенный копипаст).

Эксперты рекомендуют придерживать следующих правил инвестирования:

- Диверсификация – 100% (что это такое и с чем ее едят, поговорим позже).

- Не принимать решение на эмоциях.

- Не «пересиживать» в одной компании. Срок инвестиций должен составлять не более полугода. После того как 6 месяцев истекут, необходимо вывести средства и произвести новый анализ рынка ИК.

С другими рекомендациями можно ознакомиться, просмотрев следующее видео:

Диверсификация инвестиционного портфеля – обязательно ли?

Диверсификация – золотое правило не только инвестирования, но и трейдинга и даже бизнеса. Закупать на все выделенные деньги партию игрушек A – рискованно, так как невозможно предсказать, насколько они будут популярны. Если распределить выделенную сумму между игрушками A, B и C, можно снизить риск втрое.

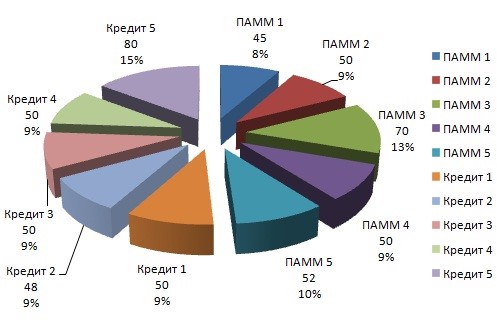

По такому же принципу производится и диверсификация инвестиционного портфеля:

Если вложить все в одну ИК, существует риск того, что деньги окажутся утерянными. Если распределить сумму инвестиции между несколькими ИК, вероятность такая останется, но она будет очень мала. Скорее всего, даже если одна из ИК не оправдает надежд, убытки будут перекрыты прибыльной деятельностью других. Точно так же и трейдер не вкладывает весь свой депозит в один актив, а распределяет часть его минимум между тремя активами.

Эксперты предлагают делить инвестиционный портфель на две части: высокорискованную и низкорискованную. В низкорискованную часть должны входить те инвестиции в ИК, которые обещают минимальную прибыль при минимальном риске, в высокорискованную – наоборот. Это лучший способ обезопасить себя от полной потери вклада. Если вложить все средства исключительно в высокорискованные проекты, даже диверсификация может не спасти от финансового ущерба. Принцип «в омут с головой» абсолютно неприменим по отношению к инвестированию – необходим вдумчивый прагматичный подход.

Кто на рынке хозяин?

Нужно отметить несколько инвестиционных компаний, которые зарекомендовали себя как интересные игроки рынка:

- Arts Trend Company.

Компания предлагает инвестировать в предметы искусства. Кому-то это может показаться легкомысленным, однако, статистика утверждает, что ежегодный оборот на арт-рынке составляет около 43 млрд. долларов. В пользу предметов искусства говорит и то, что их стоимость не подвержена изменениям при колебаниях валют в отличие от прочих активов.

- RSW-Systems.

Предлагаются вложения в инновационные транспортные технологии. Доли в компании продаются пакетами акций, минимальный включает 25 тыс. единиц ценных бумаг общей стоимостью 5900 рублей.

Можно выбрать и другую ИК, предлагающую вложения с меньшей степенью риска. При выборе стоит учитывать рейтинги инвестиционных компаний, размещенные на авторитетных ресурсах, например, rbc.ru.